O mercado de Renda Variável é um dos instrumentos mais úteis e procurados pelos investidores para acumular patrimônio, enriquecer e gerar renda passiva.

Seus produtos financeiros são os mais diversos possíveis, com diferentes níveis de risco e conectam as empresas aos investidores, sendo um importante mecanismo no funcionamento geral da economia, geração de empregos e viabilização do consumo.

Afinal, é um meio em que as empresas podem se capitalizar a um custo atrativo, os preços de importantes commodities são definidos, as relações cambiais entre moedas ocorrem, além muitas outras funções.

O investidor que deseja ver o seu portfólio e o seu patrimônio crescerem invariavelmente procura pelos investimentos da Renda Variável.

Esses investimentos incluem:

- Ações.

- ETFs.

- Fundos Imobiliários (FIIs).

- BDRs.

- Contratos futuros.

- Câmbio.

- Criptoativos.

- Entre outros.

Neste conteúdo, abordaremos tudo o que você precisa saber sobre ela, quais são os principais ativos, como eles funcionam, as regras, os impostos, como investir na prática e muito mais.

Leia até o final e volte a este guia sempre que precisar de uma mãozinha para lhe ajudar a saber quais são os melhores investimentos.

Navegação Rápida

O que são investimentos de Renda Variável?

Quando falamos dos investimentos de Renda Variável, geralmente nos referimos aos produtos que são negociados nas Bolsa de Valores pelo mundo, incluindo a do Brasil (B3).

Por falar nisso, confira um vídeo em que o Head de Research da Toro, Lucas Carvalho, fala mais sobre o tema:

Mas afinal, o que é a Renda Variável e por que ela leva esse nome?

Via de regra, a Renda Variável se refere aos produtos do mercado financeiro cuja rentabilidade e valor nominal variam diariamente, de acordo com as condições econômicas e do mercado.

Ou seja, não é possível saber de antemão quanto uma ação vai valer amanhã, no ano que vem ou daqui a 50 anos. Muito menos cravar com certeza quanto um Fundo Imobiliário vai pagar de dividendos pelos próximos 5 anos ou qual será o preço do dólar quando você for viajar no mês que vem.

O “quanto vale” cada investimento é determinado pela lei da oferta e da procura tão famosa na economia. Se um ativo é mais desejado pelo mercado, ele passa a vale mais e o inverso também é verdadeiro.

Qual é a diferença de Renda Fixa e Renda Variável?

Na Renda Fixa, você sabe quanto vai receber quando chegar o vencimento de uma aplicação. Por exemplo, um título que remunera conforme a taxa Selic terá aquela rentabilidade e ponto.

Tudo bem, você pode argumentar que a taxa Selic muda ao longo do tempo em que o dinheiro está investido. No entanto, você já sabe que será impossível ter um rendimento acima da taxa básica de juros, pois ela foi definida nas regras do investimento.

O mesmo vale para títulos que remuneram seguindo a inflação. É claro que não sabemos se o índice de preços ficará comportado ou vai explodir, mas o rendimento do título pagará o valor da inflação e pronto, nada a mais.

Geralmente, alguns títulos incluem uma taxa pós-fixada, mas ela também não muda.

Na Renda Variável, é impossível saber de quanto será o retorno. Essa é a principal diferença para a Renda Fixa.

Uma empresa pode quebrar e suas ações não valerem mais nada ou ela pode decolar e os papéis multiplicarem por 10, 30, 100 vezes ou mais. O mesmo vale para os rendimentos que tais aplicações vão pagar aos investidores. Eles dependem do lucro que o negócio consegue gerar.

Outra importante diferença é o prazo do investimento. Praticamente a totalidade dos títulos de Renda Fixa (públicos e privados) tem uma data de vencimento. Em outras palavras, você faz o investimento e, ao final do prazo, recebe seu dinheiro de volta mais os juros.

Na Renda Variável, alguns investimentos não tem prazo para encerrar. Você pode carregar suas ações, FIIs, BDRs, ETFs para sempre ou enquanto eles existirem.

Tesouro Direto é Renda Fixa ou Variável?

Por causa da marcação a mercado, muitos investidores iniciantes chegam a pensar que os títulos públicos do Tesouro Direto são investimentos de Renda Variável.

A marcação a mercado é a atualização diária da precificação dos investimentos de Renda Fixa, ativos de Renda Variável e Fundos de Investimentos.

Se você se desfizer do seu título antes do vencimento, vai receber o valor determinado pela marcação a mercado do dia. Mas, caso leve até o prazo final, receberá o rendimento definido em contrato.

Então, como dissemos anteriormente, os títulos públicos são investimentos de Renda Fixa. Você conhece a sua rentabilidade no momento em que compra o produto. O Tesouro Selic, por exemplo, vai remunerar o valor dessa taxa mais um valor em juros pré-determinados.

Ouro é Renda Fixa ou Variável?

E o ouro: é um ativo de Renda Fixa ou Variável? O valor do metal amarelo também é definido pela oferta x demanda. Além disso, ele é uma commodity, o que significa que seu preço é definido internacionalmente. Portanto, ele é um investimento de Renda Variável.

O ouro é uma das modalidades de investimento mais procuradas quando os tempos estão incertos e há grandes receios sobre o futuro da economia.

Entre as principais formas de investir em ouro, há os contratos futuros, em que o mercado especula sobre o valor do metal daqui a determinado tempo e “combina” um valor para pagar por ele, dada a incerteza sobre a sua cotação futura.

Confira, no gráfico a seguir, a variação dos futuros de ouro desde a década de 1980:

Poupança é Renda Fixa ou Variável?

A Poupança também é um investimento de Renda Fixa. Seu rendimento é definido de acordo com o patamar da taxa Selic hoje.

Por ser um valor fixo, a caderneta não pode ser chamada de Renda Variável. Veja as regras na imagem a seguir:

Debêntures são Renda Fixa ou Variável?

As debêntures entram em outra modalidade de investimento que causa dúvidas no investidor.

Debêntures são títulos de dívidas, ou seja, é uma espécie de empréstimo para empresas que as emitem, desde que não sejam instituições financeiras ou de crédito imobiliário.

Quando as firmas emitem debêntures, elas definem qual será a taxa de rentabilidade e o prazo do título previamente. Então, o valor é fixo e, desse modo, são investimentos de Renda Fixa.

Quais são as vantagens da Renda Variável?

Apesar do risco, da volatilidade e do risco, os investimentos financeiros dessa categoria possuem grandes benefícios que fazem valer a pena a aplicação.

As principais vantagens da Renda Variável são:

- Potencial de retorno: os ganhos em curto, médio e longo prazos podem ser substancialmente maiores do que na Renda Fixa.

- Investimentos de valor: você pode ser sócio de grandes empresas, marcas internacionais, grandes empreendimentos imobiliários e ter acesso às estratégias dos melhores gestores de Fundos do mercado.

- Construção de patrimônio: a Renda Variável é uma das melhores maneiras de acumular patrimônio e usufruir das vantagens dos juros compostos.

- Proteção contra a inflação: no longo prazo, os bons investimentos podem superar em muito a perda de poder de compra do dinheiro.

- Renda passiva: ter acesso às melhores fontes geradoras de renda passiva do mercado, isto é, os dividendos e os rendimentos de FIIs.

- Facilidade: investir em Renda Variável é fácil, tem baixo custo e é um processo já totalmente digitalizado.

- Variedade: são muitos os produtos financeiros da Renda Variável, o que permite diversificar a carteira com enorme tranquilidade.

Quais são os principais exemplos de investimentos de Renda Variável?

Agora que compreendemos como esses investimentos podem ser conceituados, vamos passar pelos principais tipos, isto é, quais são os ativos de Renda Variável que você pode comprar para montar uma carteira realmente diversificada e vencedora.

Os principais exemplos de investimento de Renda Variável são aqueles negociados na Bolsa de Valores (B3).

Tais produtos podem ser simples ou mais sofisticados, mas são de simples entendimento. Além disso, cada um deles possui sua própria característica no que diz respeito à liquidez, risco, tributação e regras de negociação.

Por isso ao escolhê-los, você deve ponderar sobre seus objetivos, gestão de risco e perfil de investidor, realizando um estudo prévio com critérios bem definidos.

⚠️ Importante: os ativos citados como exemplos neste conteúdo não são recomendações de compra e não necessariamente expressam a opinião dos Analistas da Toro Investimentos, assim como a valorização passada não é garantia de retornos futuros.

Os principais tipos de ativos financeiro variáveis são:

1. Ações

As ações livres representam a menor fração do capital de uma empresa listada na Bolsa. Ao adquiri-las, você se tonar sócio das companhias do seu interesse e passa a ter os mesmo direitos que os outros acionistas, resguardados à classe de cada ação.

Desse modo, você também terá sua parcela proporcional nos lucros auferidos pela atividade da empresa e também ganha com a valorização das suas cotações.

Os principais tipos de ações são:

- Ordinárias (ON): dão direito ao voto nas assembleias gerais das companhias. No código de negociação, elas são representadas pelo final 3, como, por exemplo: VALE3, LREN3, TOTS3.

- Preferenciais (PN): dão direito ao recebimento preferencial dos dividendos, embora os acionistas das ações ON também recebem. Exemplos: PETR4, AZUL4, ITUB4.

- Units: pacotes contendo uma ou mais ações preferenciais e ordinárias. Exemplos: SANB11, KLBN11, IGTI11.

Essa é a maneira mais popular e procurada para investir na Bolsa de Valores. Com uma carteira diversificada de ações de diversas empresas em vários setores diferentes, você aloca o seu patrimônio de maneira inteligente e minimiza os riscos, além de se tornar sócio das principais companhias do país.

2. ETFs (Fundos de Índices)

Os Exchange Traded Funds (ETFs) são Fundos de Investimentos com cotas negociadas na Bolsa de Valores e tem por objetivo acompanhar a variação de um índice de mercado.

Por isso, também são chamados de Fundos passivos, uma vez que o intuito do gestor é apenas montar uma carteira que siga de perto um índice de referência e não necessariamente superá-lo.

Um índice é uma carteira teórica de empresas que permite avaliar o desempenho de um grupo de ações em relação a outro grupo. São exemplos de índices: Ibovespa, índice Small Caps, IBr-X 100, etc.

Os ETFs, portanto, conferem ao investidor a possibilidade de se expor de modo passivo à movimentação geral do mercado com um único investimento.

Por falar no Ibovespa, confira a movimentação do principal índice da nossa Bolsa de Valores desde a virada do milênio:

Eles são investimentos mais “seguros” que as ações, pois a única maneira da cotação um ETF ir à zero é quando todas as empresas que o compõem quebrarem. O que é bastante improvável de ocorrer.

São exemplos de ETFs:

- BOVA11: visa refletir o desempenho do Ibovespa.

- SMAL11: acompanha a carteira do índice de Small Caps.

- BRAX11: segue o portfólio do índice IBr-X 100.

- IVVB11: tem como referência o índice S&P 500 da Bolsa de Valores dos EUA.

- EURP11: visa acompanhar cerca de 85% do mercado europeu pelo índice MSCI Europe.

- EMEG11: tem como referência o índice MSCI Emerging Markets

Veja como encontrar os ETFs na plataforma da Toro e fazer seu investimento com poucos cliques e com Corretagem Zero no vídeo abaixo:

3. Fundos Imobiliários (FIIs)

Os Fundos de Investimentos Imobiliários (FIIs) são uma classe de ativos de Renda Variável que reúne investidores para, com o patrimônio levantado com as vendas de cotas na Bolsa, aplicar em ativos do mercado imobiliário: galpões logísticos ou industriais, prédios de escritórios, shoppings, hotéis, certificados de recebíveis imobiliários (CRI), letras de crédito, entre outros.

Dessa forma, o investimento no mercado imobiliário é democratizado e o risco fica dividido entre os participantes.

Entre as vantagens, está o recebimento regular de proventos isentos de Imposto de Renda, ou seja, uma excelente fonte de renda passiva. Suas cotas também são negociadas na Bolsa de Valores e aqui estão alguns exemplos:

- HGLG11: Fundo de tijolo de imóveis do ramo logístico.

- KNIP11: Fundo de papel de recebíveis imobiliários.

- BCFF11: Fundo de Fundo Imobiliário, isto é, investe em cotas de outros FIIs.

Quer saber como encontrar os FIIs mais rentáveis do mercado e começar a investir? Então confira o nosso passo a passo no vídeo abaixo:

4. BDRs

Os Brazilian Depositary Receipts (BDRs) são recibos de empresas negociadas no exterior. Por meio das BDRs, é possível investir nas maiores empresas estrangeiras e diversificar sua carteira, tudo isso sem precisar abrir conta em uma corretora no exterior para acessar as Bolsas internacionais.

Note que os BDRs não são as ações propriamente ditas, mas recebidos lastreados nessas ações de companhias no exterior. Apesar disso, possuem várias vantagens, como: investir pelo Brasil, receber dividendos, valores acessíveis e muito mais.

Ao construir uma carteira com os melhores BDRs, você acrescenta o fator da diversificação regional ao seu portfólio.

5. Mercado Futuro (derivativos)

Os contratos futuros também são negociados na Bolsa de Valores em diversas frentes: futuros de índice, dólar, commodities, ouro, entre outros.

Eles representam um acordo entre as partes de compra e/ou venda desses mais variados ativos em uma data futura a um preço pré-combinado.

Normalmente, os futuros são associados à especulação financeira, mas também podem servir como mecanismos de proteção da sua carteira por meio de uma estratégia conhecida como hedge.

6. Câmbio

O preço das moedas de outros países em relação ao real também têm as suas cotações alteradas a cada segundo na Bolsa de Valores de acordo com a oferta e a demanda que, por sua vez, são influenciadas pelas expectativas e eventos econômicos futuros.

Muitos investidores utilizam o investimento em divisas internacionais, Fundos cambiais e contratos/minicontratos futuros de câmbio como proteção aos riscos do mercado interno.

Essa estratégia de investimento também precisa considerar variáveis como o câmbio flutuante, o cupom cambial (taxa de juros definida em dólares no Brasil) e as políticas monetárias das nações que diretamente influenciam a entrada e a saída de moedas internacionais do nosso país.

7. Criptomoedas e criptoativos

Por fim, temos ainda as principais criptomoedas e criptoativos do mercado, uma modalidade recente de alocação em Renda Variável.

Esses são ativos digitais sem lastro físico gerados por uma tecnologia chamada blockchain, que registra transações e rastreamento de ativos tangíveis ou intangíveis.

É possível investir neles diretamente ou por meio de ETFs de criptomoedas, lembrando que os criptoativos são mais voláteis do que as alocações tradicionais e aumentam substancialmente o perfil de risco da carteira.

Fundos de Investimentos de Renda Variável: afinal, o que é isso?

Outro importante tipo de aplicação muito procurada pelos investidores são os Fundos de Investimentos. Eles são também classificados de acordo com a composição da sua carteira, isto é, em quais ativos do mercado investem o patrimônio de seus cotistas.

Diferente dos Fundos de Renda Fixa, que investem apenas em ativos dessa categoria, os Fundos de Renda Variável aplicam os recursos em ativos como ações, FIIs, ETFs, cotas de outros Fundos e até mesmo produtos de Renda Fixa.

Os Fundos de Investimentos de Renda Variável são os de Ações e os Multimercados. O primeiro, como o nome indica, cria uma estratégia de investimento com ações da Bolsa de Valores. O segundo, diversifica o portfólio em diversos ativos, sejam eles de Renda Fixa ou Variável.

Há ainda os Fundos Cambiais, aqueles que criam estratégias com base no valor de moedas de outras nações, especialmente o dólar.

A principal vantagem de ser cotista desse tipo de produto financeiro é poder contar com um gestor profissional guiando a estratégia de investimento. Em outras palavras, o investidor não precisa perder tempo estudando ativo por ativo para decidir qual é o melhor do mercado e quando mudar as posições.

SAIBA MAIS :

➡️ Taxa mínima de atratividade: o que é hurdle rate e como funciona?

➡️ Quanto rende o FGTS? Veja se vale a pena investir

➡️ Que horas abre o mercado de ações? Veja!

Qual é a tributação da Renda Variável?

Assim como na Renda Fixa, os investimentos de Renda Variável tem suas próprias regras de tributação, especialmente em relação ao Imposto de Renda.

É preciso conhecer as principais alíquotas para evitar problemas com a Receita Federal e também não ter a sua rentabilidade final prejudicada.

Confira algumas os principais impostos dos investimentos em Bolsa:

| Regras de tributação para investimentos de Renda Variável | |

| Ativo | Impostos |

|---|---|

| Ações | Lucros com vendas de ações estão sujeitos à tributação de 15% em operações comuns e 20% em Day Trade. Vendas de até R$ 20 mil por mês são isentas, mas precisam ser declaradas. |

| Dividendos | Os dividendos são isentos de Imposto de Renda, assim como os rendimentos dos FIIs. Já os Juros Sobre o Capital Próprio tem o IR retido na Fonte. Os proventos dos BDRs tem suas próprias regras. |

| Fundos Imobiliários | Como dito, os rendimentos são isentos. Contudo, as vendas de cotas de FIIs com lucros passam por tributação de 20% sobre o ganho. |

| BDRs | Há uma alíquota de 15% sobre o ganho de operações do tipo Swing Trade e 20% quando for Day Trade. Nos BDRs, não há a isenção de vendas até R$ 20 mil por mês. |

| ETFs | Ocorre a mesma alíquota de 15% sobre os lucros nas vendas, independentemente do valor e do prazo da aplicação. |

| Mercado Futuro | Há a cobrança de 15%sobre o lucro líquido da liquidação de um contrato futuro. |

| Criptomoedas | As vendas acima de R$35 mil por mês estão sujeitas ao imposto de 15% sobre o ganho líquido de capital de até R$ 5 milhões; 17,5% entre R$5 milhões e R$ 10 milhões e 20% acima de R$ 10 milhões e abaixo de R$ 30 milhões. |

| Fundos de Ações | 15%, independentemente do prazo de aplicação. |

| Fundos de Curto Prazo | Até 180 dias: 22,5% Acima de 181 dias: 20% |

| Fundos de Longo Prazo | Até 180 dias: 22,5% De 181 a 360 dias: 20% De 361 a 720 dias: 17,5% Acima de 720 dias: 15% |

Como declarar investimentos de Renda Variável no Imposto de Renda?

Tanto as suas posições quanto os dividendos recebidos devem ser informados na declaração anual. Pensando nisso, a equipe da Toro preparou uma série de conteúdos educativos para declarar todos os principais tipos de investimentos de Renda Variável. Acesse o link abaixo para conferir:

➡️ Imposto de Renda: saiba tudo sobre a declaração deste ano

No link acima, você encontrará o passo a passo de cada um dos ativos, vídeos explicativos e as regras de preenchimento.

Para facilitar ainda mais a sua vida, se você é cliente Toro, agora possui uma facilidade a mais para declarar o IR de Bolsa. Com a ajuda da calculadora de IR Mycapital, você pode automatizar a sua declaração.

O mycapital é uma ferramenta que possibilita aos investidores o total controle dos ganhos em Renda Variável para efeitos de tributação, que incidem sobre as operações financeiras nos mercados de ações e futuros.

A ferramenta é sincronizada com a sua conta Toro, além de ser extremamente simples e rápida em gerar os documentos e relatórios.

Aproveite para assinar essa moderna ferramenta agora mesmo:

Como investir na Renda Variável?

Agora que você conhece quais são os investimentos de Renda Variável, vamos abordar como se dá a aplicação e a compra dos produtos na prática.

Mas, antes, precisamos responder algumas perguntas básicas.

Qual é o perfil de investidor ideal para a Renda Variável?

Os produtos de Renda Variável são mais indicados aos perfis de investidor moderado e arrojado, pois eles requerem uma tolerância ao risco maior do que o perfil conservador.

Note que, como dissemos, cada pessoa terá o seu objetivo e prazo de aplicação, o que naturalmente altera o conceito e os níveis de risco.

Alguns conservadores podem optar por comprar alguns investimentos em Bolsa, mas em menor proporção em relação aos demais ativos da sua carteira.

Além disso, o investidor não terá o mesmo perfil durante toda a sua vida. Algumas mudanças podem ocorrer, seja pelo seu amadurecimento nos investimentos ou devido às questões da conjuntura econômica que demandem mais proteção da carteira.

Quando é a hora certa de investir na Renda Variável?

Muitos investidores ficam na dúvida se é melhor investir com a Bolsa em queda para comprar mais barato ou com as cotações em alta a fim de valorizar o patrimônio mais rapidamente.

Contudo, na visão de longo prazo, você deve adquirir ativos de Renda Variável independentemente da direção do mercado hoje.

Isso significa dizer que você deve comprar seus ativos em Bolsa sem considerar a tendência do momento, pois seu investimento terá um preço médio entre as altas e baixas, além de que alguns dos estudos da área mostram que estar posicionado por mais tempo em bons investimentos pode trazer mais retorno do que tentar adivinhar qual é o ponto ideal para comprar.

É possível investir com pouco dinheiro?

Sim! A maior parte dos produtos de Renda Variável (ações, BDRs, cotas de FIIs e ETFs) tem valores acessíveis para quem está começando ou para quem deseja aumentar o seu patrimônio.

As ações de empresas normalmente giram entre R$1 e R$100 cada, assim como as cotas dos FIIs e os BDRs. Então, com pouco dinheiro já é possível pensar uma diversificação adequada para se posicionar nesses investimentos e fazer os aportes mensais regularmente.

Como montar uma carteira de Renda Variável?

Para montar um portfólio vencedor na Bolsa de Valores, seu pensamento sempre deve ser guiado pela gestão correta de risco e os objetivos que almeja no longo prazo.

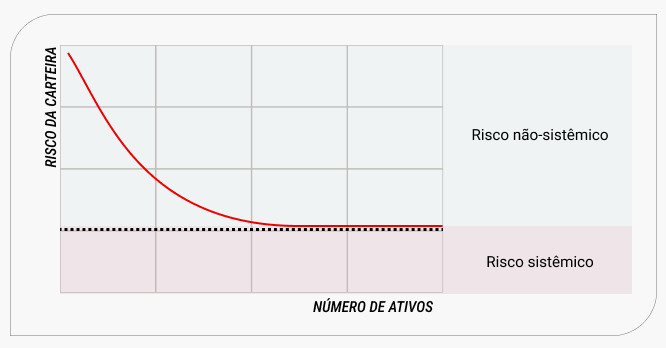

Em geral, com o aumento do número de ativos, é possível reduzir bastante sua exposição não-sistêmica ao risco, isto é, quando a carteira está sujeita a diferentes tipos de risco, mas em ativos isolados, não em todos de uma única vez.

Por exemplo, a queda no preço do barril do petróleo pode afetar as suas ações de empresas que atuam nesse setor, enquanto outras passam ilesas.

O risco sistêmico ocorre quando todos os ativos do seu portfólio estão expostos ao mesmo tempo, como em grandes crises ou recessões econômicas.

Para criar uma boa carteira de Renda Variável, considere os seguintes pontos:

- Diversificação: divida o seu patrimônio em produtos diferentes, em proporções adequadas ao nível de risco de cada um.

- Objetivos, critérios e prazos: cada aplicação deve ter objetivos, critérios de entrada e saída e prazo estimado para “carregar” o investimento. Lembrando que o prazo pode ser “infinito”, isto é, na Renda Variável, você pode levar o investimento para o resto da vida.

- Perfil de investidor: com objetivos e prazos, é mais fácil identificar quais são os investimentos que são mais coerentes ao seu grau de tolerância ao risco.

- Qualidade dos investimentos: dê preferência às empresas, fundos e demais ativos que são bem geridos, com boa governança e com lucros crescentes por longos períodos.

- Conheça o investimento: não entre em uma aplicação sem saber como ela funciona, ou seja, como uma empresa ganha dinheiro, qual índice um ETF segue ou como o FII compõe a sua carteira.

- Reinvista os dividendos: quando receber proventos das empresas, reinvista-os para que sua carteira cresça mais rápido.

- Não copie outra carteira: não copie a carteira de outros investidores, pois os seus objetivos e perfil são diferentes dos deles. Se precisar de ajuda, siga a recomendação de Analistas e Assessores de Investimentos.

Passo a passo para investir na Renda Variável

Para ter qualquer investimento de Renda Variável que citamos neste conteúdo, você vai precisar de uma conta ativa na sua corretora de valores.

Por isso, valorize as mais modernas e com os melhores serviços do mercado, como a Toro, que também oferece Corretagem Zero.

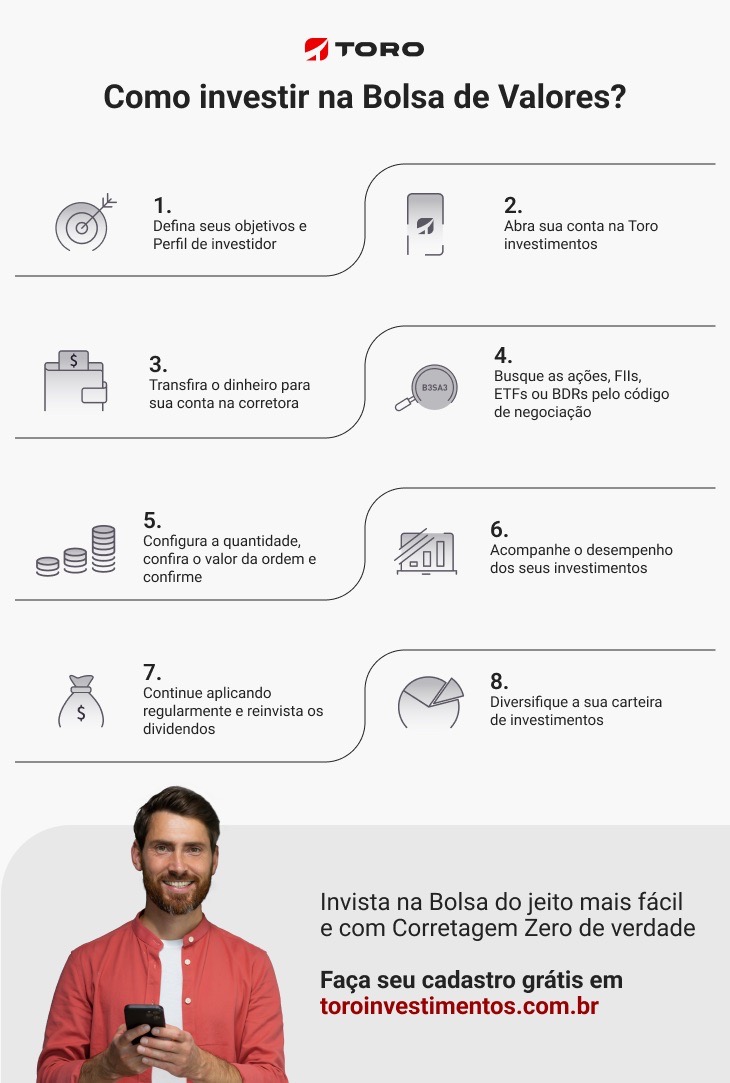

Então, bastará transferir o dinheiro do seu banco para sua conta na corretora, buscar pela aplicação desejada na plataforma (geralmente buscando pelo código de negociação), configurar a quantidade e finalizar o investimento.

Confira o passo a passo para investir nos produtos de Renda Variável:

5 principais erros ao investir em Renda Variável

Ao investir na Bolsa de Valores, o investidor deve estar atento para não cometer erros muito comuns que podem prejudicar a sua rentabilidade ou afastá-lo dos objetivos, tais como:

- Conheça o seu perfil de investidor para saber qual proporção da sua carteira estará exposta ao risco.

- Ao optar por um produto financeiro, tenha em mente o que você quer alcançar com ele, o prazo e os critérios para investir ou encerrar a aplicação.

- Evite tomar decisões de investimentos guiadas por emoções fortes, seja o pânico quando a Bolsa cai ou a euforia quando ela sobe.

- A diversificação é o principal mecanismo de gestão de risco por parte do investidor e não deve ser ignorada ou mal feita.

- No curto prazo, os ativos de Renda Variável podem se comportar de diversas formas. No longo prazo, eles seguem os fundamentos.

- É extremamente não recomendável tomar dívidas para investir ou fazer transações com ativos da Bolsa de Valores.

- Procure evitar investir em um ativo de Renda Variável só por que “está na moda”, ou seja, ignorando os fundamentos ou os seus critérios.

Para terminar, se tiver qualquer dificuldade em saber onde investir, como se expor a esses ativos e como montar uma carteira de Renda Variável, você pode contar com os Assessores de Investimentos da Toro para lhe ajudar nesse processo.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)