Apesar de não haver um consenso do número exato, a quantidade de ações que se deve ter na carteira de longo prazo vai depender da relação risco x retorno, do perfil do investidor, do tamanho do patrimônio, dos tipos de empresas e da diversificação entre setores.

Ser investidor na Bolsa de Valores (B3) é também se tornar acionista das principais empresas do Brasil. Em um mercado em desenvolvimento e aquecido, as alternativas entre os diversos setores não faltam.

A Bolsa de Valores possui mais de 350 empresas listadas e o número aumenta frequentemente com os novos IPOs.

Diante de um número tão elevado de companhias para escolher, quantas ações o investidor deve ter na carteira de modo a estar com o patrimônio devidamente diversificado e com reais chances de valorização?

É isso que você aprenderá neste conteúdo. Ao final da leitura, você compreenderá quais fatores serão essenciais para determinar quantas empresas devem fazer parte do seu portfólio de Renda Variável no longo prazo. Vamos lá?

Navegação Rápida

O que é a diversificação?

Inicialmente, vamos relembrar o que é a diversificação e como ela é importante para proteger os seus investimentos, sobretudo em Renda Variável.

A diversificação ocorre quando há a composição de uma carteira de ações de setores, tamanhos, características e correlações diferentes.

Dessa maneira, mesmo que um ativo do seu portfólio caia muito, ele pode ser “compensado” por outro que subiu bastante. Em termos mais simples, é o mesmo velho ditado de “não colocar todos os ovos na mesma cesta”.

Uma das maneiras mais fáceis de buscar a diversificação desde a primeira ação que você comprar é saber de antemão quais são as suas macro e micro-alocações.

- Nas macro-alocações, você define o desenho geral da carteira: em quais setores vai investir, quais os níveis de relação entre os setores, a proporção em relação ao patrimônio total, para quais áreas dará um peso maior, quais são mais arriscadas o menos arriscadas etc.

- Já nas micro-alocações: é hora de decidir, nos setores selecionados, quais empresas escolher, o peso de cada uma delas na sua carteira, os critérios que usará para optar por cada ação, entre outros.

Antes de passar ao próximo tópico confira um vídeo especial com a nossa Analista de Investimentos, Stefany Oliveira, sobre a montagem de uma carteira de ações:

Quantas ações devo ter na carteira?

Para responder essa pergunta, não há um consenso entre Analistas e Assessores de investimento de um número exato para todas as pessoas.

Contudo, com o intuito de alcançar uma diversificação, a ideia é ter ao menos 10 ações de 10 setores diferentes. Já o número máximo vai depender da característica de cada investidor, seus objetivos e prazo de investimento.

Neste artigo, falaremos especificamente do longo prazo, ou seja, escolher boas empresas seguindo os fundamentos e permanecer sócio enquanto elas forem boas.

Confira os fatores que devem ser considerados ao ponderar sobre o número ideal de ações na sua carteira em linhas gerais:

1. Risco x retorno

O primeiro item a se considerar é a relação risco x retorno. Como estamos falando de Renda Variável, em que as cotações se mexem drasticamente para cima ou para baixo, quanto menos ativos tiver na sua carteira, mais arriscada ela será.

Além disso, empresas com potencial de retorno maior tendem a ser mais arriscadas. Por exemplo: considere a Ambev, uma empresa já consolidada no setor de bebidas; e a Petz, uma companhia de varejo de itens para animais de estimação.

O risco do investimento em Ambev naufragar é bem menor do que na Petz, pois a primeira está mais consolidada no mercado do que a segunda.

Logo, o retorno esperado em Ambev é menor. Por isso, é fundamental balancear a carteira de ações com empresas de diferentes perfis de risco.

Porém, simplesmente colocar mais ações na carteira não elimina totalmente o risco.

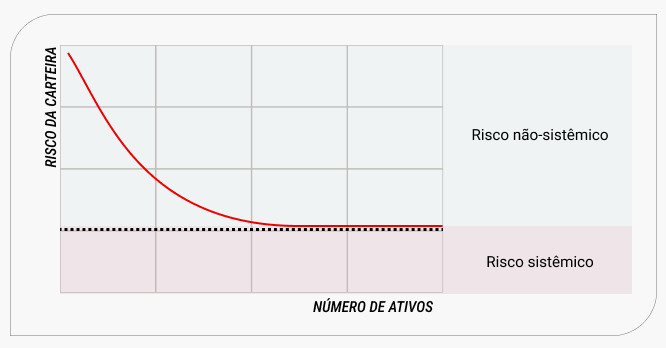

Observe o gráfico abaixo em que ilustramos dois conceitos fundamentais em carteiras de ações: os riscos sistêmicos e não sistêmicos.

Risco sistêmico

O risco sistêmico é aquele que afeta todas as empresas do mercado, independente de quais setores elas pertençam, tais como: crises econômicas, inflação, retração no consumo generalizado etc.

Então, por mais ações que você tenha na sua carteira, não é possível descartar totalmente este risco.

Risco não-sistêmico

Já o risco não-sistêmico é aquele que afeta um grupo de empresas, mas não todas simultaneamente.

Por exemplo, uma crise no setor imobiliário atinge as empresas que têm relação com este setor, mas não as que não tem relação alguma.

Então, mesmo que um grupo de empresas da sua carteira de ações esteja caindo, outra pode estar subindo. Com mais ativos, menor fica esse risco.

2. Perfil de investidor

O segundo item a considerar é o seu perfil de investidor. Os investidores mais conservadores tendem a investir em empresas menos arriscadas e mais consolidadas no mercado.

Conforme o apetite por risco aumenta com o perfil, a diversificação também pode incluir empresas com nível de risco maior, isto é, aquelas que ainda estão buscando uma consolidação no seu setor e, por isso, tem risco atrelado maior.

Caso tenha dificuldades de identificar qual é o seu perfil de investidor, converse com um Assessor de investimentos para lhe auxiliar:

3. Patrimônio e alocação total da carteira

O investidor também deve ponderar o número de ativos na carteira em relação ao seu patrimônio total e o peso que confere para cada empresa.

Por exemplo, ter uma única ação respondendo por 20% do seu patrimônio total lhe coloca em uma posição de risco extremamente elevada, pois, se o investimento der errado, 1/5 da sua carteira está ameaçada.

Então, ao selecionar as ações para compor a carteira de ações, é fundamental ponderar o peso que cada uma terá em relação ao total e também ao nível de risco daquela empresa no mercado.

Em outras palavras, se a empresa é mais arriscada, o ideal é que ela tenha um peso menor na sua carteira.

4. Frequência de acompanhamento

Outro fator que faz diferença na determinação de quantas ações ter em carteira é a frequência de acompanhamento, isto é, de quanto em quanto tempo você lê os resultados da empresa, os lucros, as aquisições, as notícias etc.

As carteiras de ações com menos ativos demandam um acompanhamento mais de perto, uma vez que, como vimos, menos ações aumentam o nível de risco.

Quanto mais ações você tiver em carteira, menor se torna a frequência de acompanhamento.

Além do mais, essa frequência também varia de acordo com o tipo de empresa. Como mencionamos anteriormente, empresas mais arriscadas precisam ser acompanhadas mais de perto para, se necessário, você rever e refazer as suas posições.

5. Tipos e tamanho de empresas

No desenho das macro-alocações da sua carteira é também fundamental incluir a diversificação por tamanho e tipos de empresa.

Dessa forma, você expõe seu patrimônio de Renda Variável em diferentes tipos de companhia em relação ao tamanho do seu patrimônio e momento de mercado, diversificando o nível de risco. Exemplos:

Micro, Small e Mid Caps

São as empresas, a grosso modo, pequenas, médias e grandes na Bolsa de Valores. Ou seja, empresas com valor de mercado menor, mas com grande potencial de valorização.

Por isso, são mais arriscadas. Contudo, uma boa carteira de micro, small e mid caps é fundamental para ter diversificação.

Blue Chips

As Blue Chips são aquelas empresas gigantes e já consolidadas no mercado. São marcas que já detém relevante market share e são altamente lucrativas.

Mesmo com risco e potencial de crescimento menor, elas oferecem uma boa segurança e diversificação ao seu portfólio.

Empresas pagadoras de dividendos

Além do tamanho, vale também analisar a política de pagamento de dividendos da empresa.

As empresas já consolidadas no mercado e com pouco espaço de crescimento tendem a repartir o lucro com seus acionistas sob a forma de dividendos.

Empresas de crescimento

Por outro lado, temos as companhias que ainda estão crescendo e buscando seu lugar no mercado, as chamadas empresas de crescimento.

Estas têm a característica de distribuir menos dividendos e reinvestir o lucro na expansão da empresa.

6. Diversificação entre setores

Como já dissemos, é fundamental também realizar a diversificação entre setores da economia. Esse é o principal mecanismo que o investidor possui para reduzir o risco não-sistêmico da sua carteira de ações.

Então, ao desenhar sua carteira, considere ser sócio de companhias que atuam em diferentes setores.

7. Nível de correlação

Por fim, considere também o nível de correlação entre as empresas e entre os setores do seu portfólio. Essa correlação diz respeito a quanto um setor é relacionado ao outro.

Quanto menor for nível de correlação, menor será o risco da carteira de ações como um todo.

Por exemplo, o setor bancário tem altíssima correlação com o setor de seguros e de construção, mas pouca correlação com o setor de alimentos.

O setor de saúde tem alta correlação com o setor de seguros, mas nenhuma correlação com as empresas de shoppings.

A Recomendação Mensal de Investimentos da Toro é composta por produtos criteriosamente selecionados por especialistas do banco Santander, em colaboração com a equipe de Investimentos da nossa equipe de Análise.

Diariamente, esses profissionais analisam o mercado para identificar as melhores oportunidades, sempre alinhadas ao perfil de cada investidor. Tenha acesso agora mesmo à carteira gratuita:

Pulverização: é possível diversificar demais?

Agora que você conhece os fatores que vão influenciar quantas ações ter em carteira, provavelmente deve ter surgido a dúvida: é possível diversificar demais? No mercado, isso é chamado de pulverização.

O investidor pode comprar mais ações do que é capaz de acompanhar e administrar? Isso varia muito.

Por exemplo, Peter Lynch, um dos investidores mais famosos de todos os tempos, possuía a característica de investir em centenas e até mesmo milhares de empresas ao mesmo tempo.

Para o investidor que não possui tanto patrimônio quanto Peter Lynch, o ideal é determinar o número máximo de ativos de sua carteira de acordo com sua capacidade de acompanhamento e administração.

Além disso, o número total de ativos também deve ser o suficiente para você sempre conseguir aportar neles novamente com frequência.

Isto é, você monta posição e frequentemente compra mais ações daquela empresa para aumentar seu patrimônio e rentabilidade.

Uma boa forma de fazer isso é reinvestir os dividendos recebidos pelas empresas em mais ações para a sua carteira. Outra maneira de aumentar o número de empresas no seu portfólio de uma única vez é por meio dos ETFs.

Como balancear a carteira por meio dos ETFs?

Além de incluir as ações livres na sua carteira, você pode balancear a sua carteira de Renda Variável com a inclusão dos ETFs (Exchange Traded Funds).

Eles são Fundos de Investimentos que visam replicar o desempenho de determinados índices na Bolsa.

Em outras palavras, ao comprar uma cota de um ETF, você acessa uma carteira diversificada de ações com uma única aplicação, como no caso dos ETFs que replicam o Ibovespa, por exemplo. Ou seja, o Fundo investirá o patrimônio dos cotistas nas mesmas ações que compõem o índice.

Esse tipo de investimento é também chamado de gestão passiva, uma vez que o investidor ganha com a valorização geral do mercado e não de uma ou outra ação específica.

Hoje, são mais de 40 ETFs disponíveis na B3 que replicam o desempenho dos mais variados índices além do Ibovespa, tais como: Índice de Small Caps, ETFs de dividendos, ETFs americanos, ETFs de ESG, entre outros.

Entenda mais sobre os ETFs e como realizar esse investimento pela plataforma da Toro:

Como diversificar a carteira por meio dos BDRs?

Por fim, além das ações de companhias brasileiras, você também pode ampliar a diversificação acessando as empresas estrangeiras por meio dos BDRs (Brazilian Depositary Receipts). Você pode construir uma carteira de ações ao mesmo tempo em que adiciona BDRs ao seu portfólio.

Dessa maneira, seu patrimônio fica exposto a mais de uma economia (Brasil e EUA), assim como estará atrelado às empresas geradoras de renda em mercados globais.

A popularização dos BDRs permitiu ao investidor brasileiro ter acesso às principais empresas da Bolsa de Valores dos EUA investindo em reais e sem sair do Brasil, tudo por meio da mesma conta na corretora nacional.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)