Os títulos da dívida pública são os títulos de dívida emitidos pelo Governo Federal Brasileiro. O intuito da autoridade econômica é captar dinheiro para investimentos e custeio da máquina do estado. Em outras palavras, ao comprar um título da dívida, você está emprestando dinheiro ao governo.

O Tesouro Direto hoje é um programa brasileiro que permite a compra e venda de títulos da dívida pública federal, e que desperta cada vez mais o interesse de pessoas que pretendem aplicar dinheiro de forma segura e rentável.

Como sabemos que você é uma pessoa que gosta de tomar decisões de investimento de maneira informada, preparamos este artigo para esclarecer alguns dos principais pontos sobre o que são títulos da dívida pública.

Navegação Rápida

O que são títulos da dívida pública?

Indo direto ao ponto: os títulos da dívida pública, como o próprio nome já indica, são títulos de dívida emitidos pelo Governo Federal. Ou seja, o Governo emite esses papéis como uma forma de captar investimentos de pessoas como você e direcioná-los para o custeio de serviços públicos, por exemplo.

Nessa hora, entra em cena um conhecido nosso: o Tesouro Direto — programa que permite a compra de títulos públicos federais, e que foi criado em 2002 através da parceria do Tesouro Nacional com a Bolsa de Valores do Brasil.

Por meio dele, pessoas comuns podem, via internet, comprar esses títulos, investindo valores bem acessíveis.

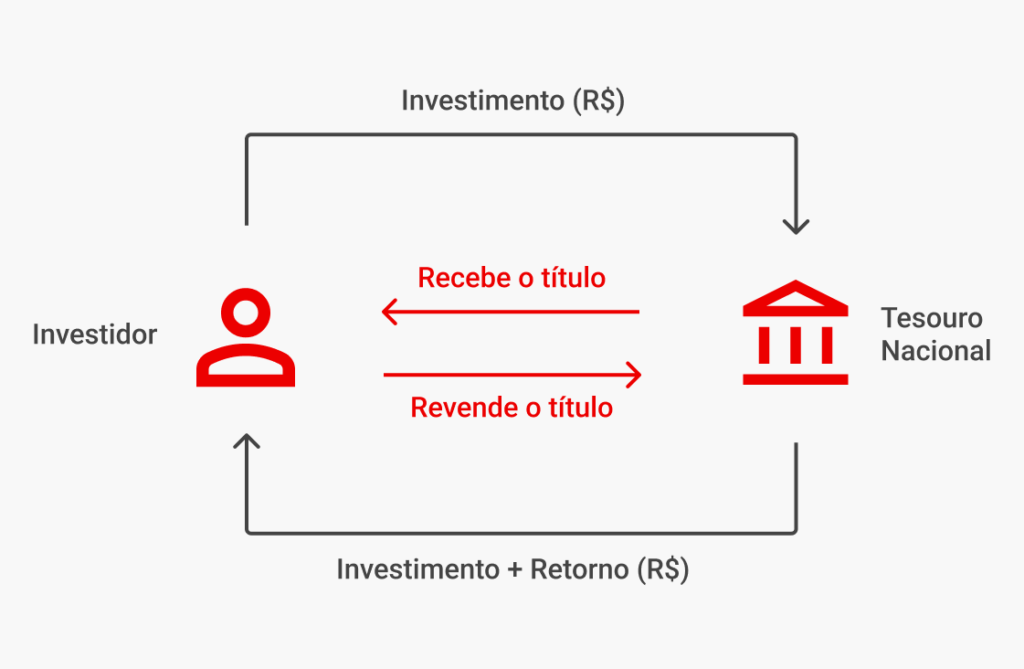

Ao final do prazo de vencimento, você recebe o seu investimento de volta acrescido dos juros contratados. Falaremos mais sobre como esses títulos são remunerados no decorrer do artigo. Ilustrando, eles funcionam assim:

Mas não se preocupe com a segurança. Mesmo estando vinculado à dívida pública do governo, esse é um investimento altamente seguro, pois o próprio Governo é quem os garante.

Então, caso seja preciso, é possível utilizar mecanismos (como a emissão de mais papel-moeda) para assegurar o pagamento dos investidores.

Por que o governo emite títulos de dívida pública?

O governo emite títulos de dívida pública por várias razões, principalmente para financiar suas operações e projetos. Aqui estão os principais motivos:

- Cobrir déficits orçamentários: quando as receitas do governo (como impostos e tarifas) não são suficientes para cobrir todas as suas despesas, o governo emite títulos de dívida para financiar a diferença.

- Financiar investimentos: o governo pode emitir dívida para financiar grandes projetos de infraestrutura, como estradas, pontes, hospitais e escolas, que são essenciais para o desenvolvimento econômico e social.

- Gestão da política monetária: a emissão de títulos pode ser utilizada como uma ferramenta de política monetária para controlar a quantidade de dinheiro em circulação na economia, ajudando a regular a inflação e os juros.

- Rolagem da dívida: o governo pode emitir novos títulos para pagar dívidas antigas que estão vencendo, uma prática conhecida como rolagem da dívida. Isso permite que o governo administre seus compromissos financeiros sem precisar desembolsar grandes quantias de uma só vez.

- Manutenção de reservas: a emissão de títulos também pode ajudar o governo a manter reservas financeiras adequadas, que podem ser usadas em tempos de crise econômica ou desastres naturais.

- Estabilização da economia: em períodos de recessão, o governo pode emitir dívida para financiar programas de estímulo econômico, como obras públicas e benefícios sociais, para ajudar a reativar a economia e reduzir o desemprego.

A emissão de títulos de dívida pública é, portanto, uma ferramenta crucial para a gestão financeira e econômica de um país, permitindo ao governo cumprir suas obrigações e apoiar o crescimento econômico.

O que são as dívidas públicas?

Na prática, quem investe em títulos da dívida pública por meio do Tesouro Direto se torna credor do Governo Federal. Em outras palavras: você estará emprestando dinheiro ao Governo em troca de uma remuneração (juros), que varia de acordo com o prazo de resgate da aplicação.

Os recursos captados nessas operações são destinados ao financiamento da dívida pública federal (DPF), que se refere a todas as dívidas contraídas pelo governo federal para cobrir as suas insuficiências orçamentárias.

Vale mencionar, nesse ponto, que a natureza da dívida, os instrumentos usados para a captação dos recursos e a moeda na qual ocorre o pagamento de seus fluxos podem ser utilizados como critérios de classificação da DPF. Entenda isso melhor:

Dívidas públicas internas

A dívida interna refere-se ao total de débitos assumidos pelo governo junto a instituições financeiras, empresas e indivíduos, pagos em moeda nacional, ou seja, em reais.

A dívida interna geralmente se origina de três principais fontes:

- Gastos públicos: Financiamento de despesas com saúde, educação e infraestrutura.

- Pagamento de juros: Cobertura dos juros de dívidas anteriores.

- Políticas econômicas: Manutenção das políticas monetárias e cambiais do país.

Além disso, a dívida interna está fortemente associada à emissão de títulos públicos comercializados no mercado financeiro, que são comprados por investidores e utilizados pelo governo para captar recursos.

Dívidas públicas externas

A dívida externa é o montante de débitos que um país contrai com credores estrangeiros, devendo ser paga em moeda estrangeira, como dólar ou euro, por exemplo. Esse tipo de dívida é acumulada quando o governo (federal, estadual ou municipal) ou empresas estatais realizam empréstimos no exterior.

Mais detalhadamente, a dívida externa resulta dos seguintes processos:

- Empréstimos internacionais: governos ou estatais tomam dinheiro emprestado de instituições financeiras internacionais, como o Banco Mundial ou o Fundo Monetário Internacional (FMI), bancos comerciais estrangeiros, ou até mesmo de outros países.

- Emissão de títulos em mercados estrangeiros: o governo pode emitir títulos de dívida, como eurobonds, que são comprados por investidores internacionais. Esses títulos têm prazos de vencimento específicos e pagam juros em moeda estrangeira.

- Obrigações comerciais: empresas estatais ou o governo podem ter obrigações comerciais internacionais, como contratos de importação de bens e serviços que são financiados por credores estrangeiros.

A dívida externa é uma ferramenta importante para financiar projetos de desenvolvimento, infraestrutura e outros investimentos essenciais que não podem ser suportados exclusivamente por recursos internos.

No entanto, ela também exige uma gestão cuidadosa, pois envolve riscos relacionados à flutuação das taxas de câmbio e à capacidade do país de gerar receitas em moeda estrangeira para cumprir suas obrigações.

Quais são os tipos de títulos da dívida pública?

No Tesouro Direto, atualmente são comercializados diferentes tipos de títulos públicos, que são classificados em 3 modalidades. Conhecer cada uma, sem dúvida, facilita bastante na hora de escolher onde investir e montar sua carteira de Renda Fixa.

Confira as particularidades e as diferenças entre elas:

1. Título prefixado

Essa é uma modalidade de título em que as taxas de juros são fixadas no momento da sua contratação.

Assim sendo, quem opta por investir nesse título já sabe exatamente quanto vai receber de volta após o vencimento.

A rentabilidade do Tesouro prefixado pode se dar de duas maneiras: é possível receber o valor investido acrescido dos juros ao final da aplicação, de uma única vez.

Ou então receber os juros semestralmente — o que se mostra como uma alternativa interessante para quem deseja ter uma renda extra a cada 6 meses.

2. Título pós-fixado

Já um pouco diferente da modalidade anterior, os títulos pós-fixados têm sua rentabilidade atrelada a uma determinada taxa.

Se a taxa pós-fixada subir, o rendimento do título acompanhará o aumento. E se ela cair, o rendimento também cai.

O título, nesse caso, é vinculado à taxa Selic, a taxa básica de juros da economia. Então, a pessoa que investe terá que aguardar o final do prazo da aplicação para receber o valor investido de volta, mais os juros correspondentes ao período de duração.

3. Título híbrido

Aqui, estamos falando de aplicações híbridas, isto é, que possuem características em comum com os dois tipos mencionados anteriormente.

A rentabilidade é composta de uma parte variável — acompanhando o IPCA, e de outra prefixada, definida na hora da aplicação.

O pagamento dos juros também pode ser feito de uma vez só, com o vencimento do título, ou aos poucos, a cada 6 meses.

Qual é a liquidez dos títulos públicos?

Quando você decide comprar um título da dívida pública, através do Tesouro Direto, você consegue saber qual é a data de vencimento daquele título, ou seja, quando vai receber seu dinheiro de volta mais os juros.

Essa data é importante porque indica quando o Governo vai pagar a quantia investida mais o rendimento contratado.

Por exemplo, você fez uma aplicação no Tesouro Direto há 1 ano, mas agora você precisa do dinheiro para pagar uma manutenção do carro ou um tratamento no dentista. Não é possível adiar o problema e você não tem outro lugar de onde tirar recursos.

Aí se lembra do investimento e pede para resgatá-lo antes do prazo. Será que é possível? A resposta é sim. No Tesouro Direto, você pode pedir o resgate antecipado dos seus títulos quando quiser. É o que chamamos de liquidez diária.

E porque isso acontece? Bem, o Governo garante a recompra do seu título, mesmo que seja antes da data combinada, e depois oferece a outros investidores. Assim como as compras de novos títulos, os resgates podem ser feitos pela internet todos os dias úteis, de 9:30 às 18:00.

Mas antes de sair investindo e resgatando sem critério, precisamos avisar que nem tudo são flores.

O resgate antecipado do Tesouro é uma bela vantagem, porém você precisa ter atenção porque os preços e taxas dos títulos variam diariamente e isso pode afetar a rentabilidade do seu título.

Isso significa, na prática, que se você decidir resgatar seu título da dívida pública amanhã (mesmo ele vencendo apenas no ano que vem), você corre o risco de receber menos do que era esperado. Ou também pode receber mais, se o mercado estiver a seu favor naquele momento.

Gostou desse benefício que o Tesouro Direto oferece? Pois saiba que na Toro você também pode resgatar antecipadamente seus outros investimentos de Renda Fixa, como Certificados de Depósito Bancário (CDB) e Letras de Crédito (LCI e LCA).

Quais são os custos e tributações desse investimento?

Os títulos do Tesouro são realmente bastante acessíveis e fáceis de comprar. Mas antes de começar a investir, conheça algumas taxas e tributos que estão ligados a essa modalidade:

Imposto de Renda nos títulos públicos

Os títulos públicos devem ser declarados e pagam imposto sobre os lucros no momento do resgate. O percentual a ser pago varia entre 22,5% e 15%, sendo regressivo de acordo com o prazo de investimento. Isso significa que um investimento que dura menos de 180 dias vai pagar mais IR do que aquele que durar mais de 720 dias.

Veja a tabela do IR para o Tesouro:

| Prazo | Alíquota |

|---|---|

| Até 180 dias | 22,5% |

| De 181 até 360 dias | 20% |

| De 361 até 720 dias | 17,5% |

| Acima de 720 dias | 15% |

É importante lembrar que o Imposto de Renda também incide sobre pagamentos semestrais.

Imposto sobre Operações Financeiras (IOF)

Esse tributo é cobrado apenas se você retirar seu dinheiro menos de 30 dias depois de ter comprado o título da dívida pública. Lembra do resgate antecipado que explicamos ali em cima? Além das chances de perder rentabilidade, você também precisa estar ciente de que poderá pagar IOF se resgatar seu título antes de 30 dias.

Taxa de custódia

É cobrada todo semestre pela Bolsa de Valores e representa 0,20% ao ano sobre o valor do título. Esse valor é o mesmo para todo mundo, independentemente se você está investindo por um banco ou corretora de valores.

Taxa de administração

Este custo costuma ser cobrado pela instituição financeira através da qual você decidiu comprar títulos da dívida pública. O valor da cobrança pode variar, mas normalmente não ultrapassa 2% ao ano.

A boa notícia é que algumas corretoras podem isentar seus investidores dessa cobrança. É o caso da Toro, que oferece taxa zero para investimentos no Tesouro Direto e em outros produtos da Renda Fixa. Viu só como vale a pena fazer uma pesquisa antes de escolher a sua corretora?

Como comprar títulos da dívida pública?

Antes do lançamento do Tesouro Direto lá em 2002, comprar títulos públicos de dívida pública só era possível de maneira indireta. Assim, quem tinha interesse por esses papéis tinha que comprar cotas de fundos de investimento, não podendo investir no Tesouro por conta própria.

Contudo, com a implementação do programa, essa realidade mudou. O Tesouro Direto hoje permite que pessoas físicas comprem e vendam diferentes títulos diretamente pela internet.

Dessa forma, aplicar no Tesouro Direto é bastante simples e pode ser realizado a partir do site oficial do programa ou pelas plataformas das corretoras — o que o torna ainda mais simplificado.

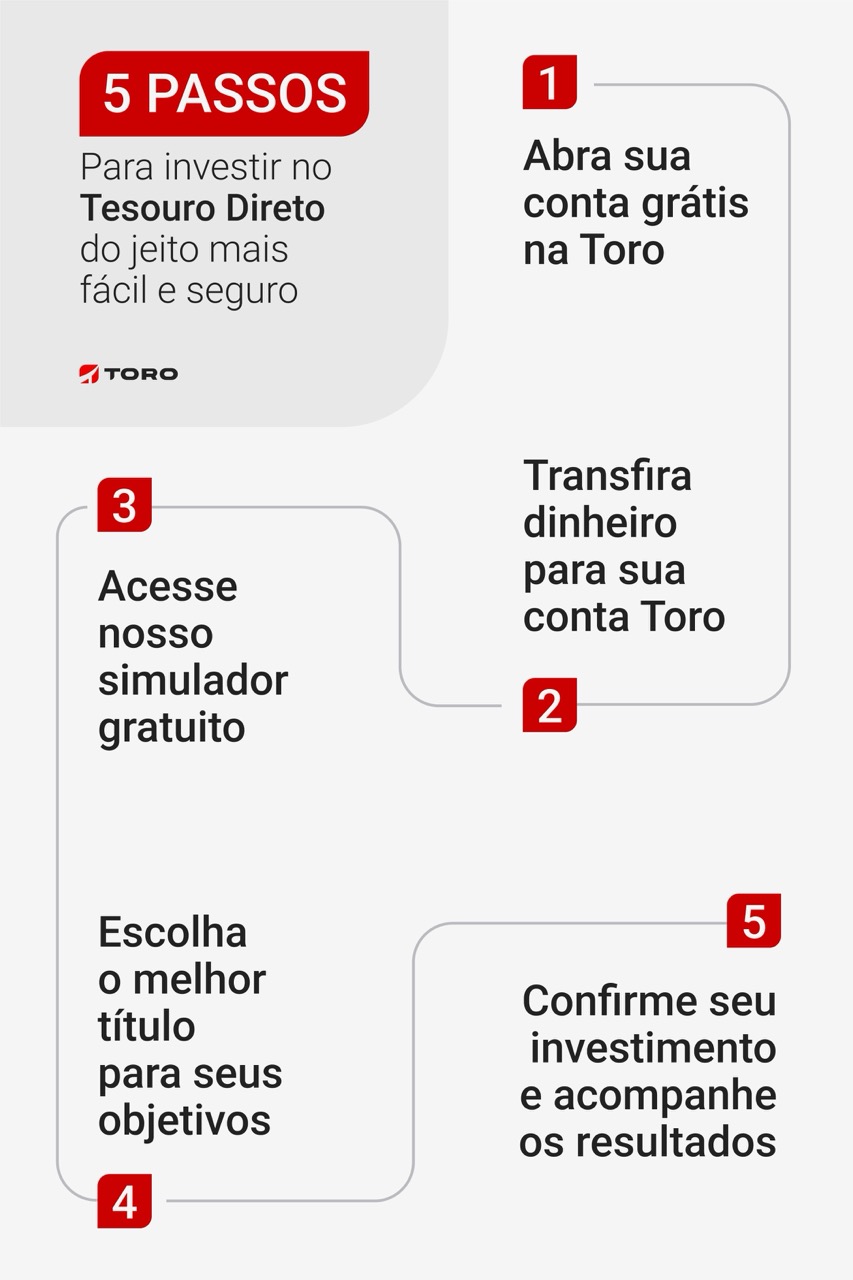

Para investir em títulos da dívida pública com a Toro é super simples. Basta seguir este passo a passo:

Bem fácil, não é mesmo? Na Toro, você investe no Tesouro com poucos cliques e ainda conta com uma equipe de assessores certificados para tirar todas as suas dúvidas.

É importante lembrar que, apesar do investimento em títulos da dívida pública apresentar riscos extremamente reduzidos, é sempre recomendado avaliar se essa alternativa é adequada para sua carteira de investimentos. Ou seja, se essa modalidade é indicada para você e para os seus objetivos.

Ter uma estratégia bem definida para o seu dinheiro e analisar se este investimento contribuirá para seus objetivos é um passo essencial para conquistar bons resultados. Para isso, contar com a ajuda de especialistas no assunto é, sem dúvida, a melhor forma de construir um caminho de sucesso.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)