Um CDB de liquidez diária é um título de Renda Fixa em que o investidor empresta dinheiro aos bancos em troca de juros. A principal diferença desse tipo de CDB é que você pode resgatar o seu dinheiro em qualquer dia útil, sem precisar esperar o prazo de vencimento.

Se você está buscando maneiras de fazer seu dinheiro render de forma segura e com disponibilidade imediata, o Certificado de Depósito Bancário (CDB) com liquidez diária pode ser uma opção a considerar.

Um CDB com liquidez diária oferece a flexibilidade de resgatar seu dinheiro a qualquer momento, com acessibilidade e segurança.

Neste conteúdo, vamos mostrar as características desse tipo de investimento e suas vantagens. Veremos também os aspectos a considerar ao avaliar se vale a pena adquirir um CDB com liquidez diária, como taxas de rentabilidade, prazos, garantias e comparativos com outras opções de investimento. Vamos lá?

Navegação Rápida

O que é um CDB com liquidez diária?

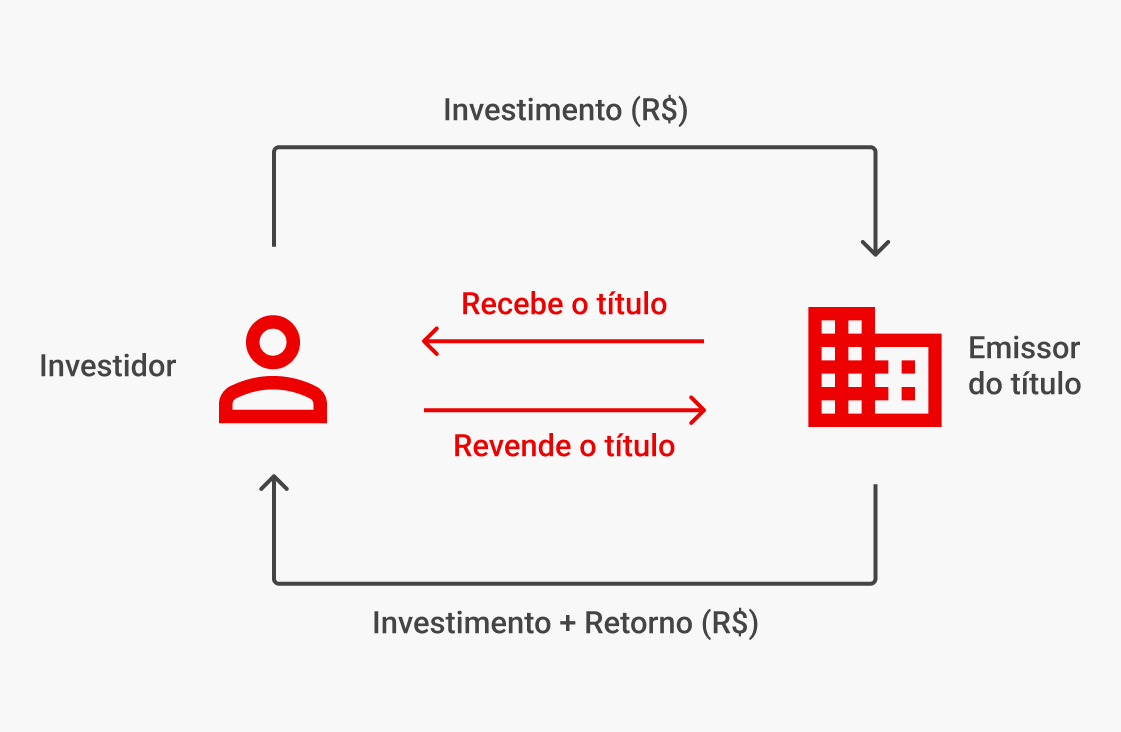

O Certificado de Depósito Bancário (CDB) é um tipo de investimento oferecido por bancos, no qual você empresta dinheiro para a instituição financeira em troca de uma remuneração.

O termo “liquidez” se refere ao prazo de vencimento ou ao tempo que você consegue resgatar o investimento, ou seja, trocar o título por dinheiro.

Funciona da seguinte maneira:

Logo, o CDB de liquidez diária é uma modalidade específica de CDB que permite resgatar o dinheiro investido em qualquer dia útil, sem a necessidade de esperar um prazo fixo.

Isso significa que você tem acesso imediato aos seus recursos caso precise utilizá-los emergencialmente.

Porém, é importante lembrar que liquidez é diferente de prazo de vencimento. Todo CDB tem um prazo em que os recursos voltam ao investidor.

A liquidez é o número de dias que você precisa esperar para reaver os recursos quando faz uma solicitação.

No caso do CDB de liquidez diária, o prazo é D+0, ou seja, acontece no mesmo dia, considerando dias úteis e os horários de solicitação.

O vencimento é a data em que todo título de Renda Fixa é recomprado pelo emissor e o investidor recebe seu dinheiro mais os juros.

Essa data interfere na rentabilidade, pois, pelo conceito de duration na Renda Fixa, a rentabilidade dos CDBs de prazo curto é menor do que a de um CDB com prazos mais longos. Afinal, a incerteza aumenta em prazos maiores e, por isso, o investidor é melhor remunerado.

Como funciona um CDB com liquidez diária?

Como vimos, um CDB com liquidez diária é um tipo de investimento no qual você empresta dinheiro para um banco por um determinado período.

A principal diferença desse tipo de CDB é que você pode resgatar o seu dinheiro em qualquer dia útil, sem precisar esperar o prazo de vencimento.

Ele possui um prazo de vencimento como qualquer outro CDB sem liquidez imediata. Então, caso você não exerça o direito de sacar antes do vencimento, nesta data, recebe o principal mais juros normalmente.

Outros títulos travam o resgate somente na data de vencimento ou estipulam prazos acima de um dia para o dinheiro cair na conta do investidor, como D+3, D+10, D+30 etc.

Ao investir em um CDB com liquidez diária, você recebe uma remuneração pelo valor emprestado, que pode ser prefixada (com uma taxa de juros já estabelecida no momento da contratação) ou pós-fixada (atrelada a um indicador, como a taxa CDI).

Saiba mais no conteúdo especial que preparamos sobre o tema:

A maior vantagem desse tipo de CDB é a flexibilidade, pois você pode resgatar o valor investido quando precisar, seja para uma emergência ou para aproveitar outras oportunidades de investimento.

No entanto, é importante verificar as condições do CDB, como o valor mínimo para resgate e eventuais taxas ou penalidades que possam ser cobradas.

O que é liquidez no vencimento?

Diferente dos CDBs com liquidez diária, há aqueles com liquidez no vencimento, isto é, só permitem o resgate na data de vencimento do título, informada no momento da compra.

Em uma emergência, você pode resgatá-lo antes do vencimento, mas o valor estará sujeito à marcação a mercado (preço do título no mercado secundário), que inclusive pode ser menor que o esperado, dada as condições do dia.

Logo, esse CDB é indicado para quem tem mais certeza de que não vai precisar sacar os recursos antes do prazo final.

CDBs com liquidez diária são mais arriscados?

Os CDBs com liquidez diária podem ou não ser mais arriscados, a depender de qual comparação estamos fazendo. Por exemplo, eles podem ser mais arriscados que os títulos públicos, porém mais conservadores em relação às ações.

O nível de risco vai ser determinado por fatores como: perfil do emissor, rating de crédito (nota das agências de classificação de risco), risco de crédito (possibilidade de inadimplência do emissor), entre outros.

Desse modo, é essencial analisar e escolher um banco emissor confiável e verificar sua classificação de risco antes de investir.

É importante avaliar o equilíbrio entre risco e retorno ao investir em um CDB com liquidez diária, considerando tanto o risco de crédito quanto a rentabilidade oferecida pelo banco emissor.

A diversificação da carteira de investimentos também ajuda a reduzir o risco geral.

Comparativamente, outros investimentos de Renda Fixa, como títulos públicos, podem ter menor risco de crédito, pois são emitidos pelo governo. No entanto, os CDBs com liquidez diária podem oferecer maior flexibilidade e acesso imediato aos fundos.

Quanto rende um CDB com liquidez diária?

CDBs com liquidez diária geralmente mas são mais flexíveis e acessíveis para necessidades de curto prazo.

A escolha entre eles deve considerar os objetivos financeiros, a necessidade de liquidez e a tolerância ao risco do investidor.

Investidores que precisam de liquidez para emergências podem preferir CDBs com liquidez diária, mesmo com rentabilidade menor. Para objetivos de médio a longo prazo, CDBs com prazos fixos podem ser mais vantajosos devido à maior rentabilidade.

Então, muitas pessoas optam por uma combinação de ambos, mantendo uma parte em CDBs com liquidez diária para emergências e outra parte em CDBs de longo prazo para maximizar os rendimentos.

SAIBA MAIS:

➡️ Quanto rendem 5, 10, 30, 50 e 60 mil no CDB?

➡️ Quanto rende 700 mil reais no CDB? Descubra agora os valores!

➡️ CDB e RDB: entenda o que são e qual é o melhor agora

Como funciona o resgate antecipado para CDB com liquidez diária?

O resgate antecipado de um Certificado de Depósito Bancário (CDB) com liquidez diária é simples e flexível. Como o nome sugere, você pode resgatar o investimento a qualquer momento, sem precisar esperar o vencimento do título.

Quando faz o resgate antecipado, o valor investido é devolvido junto com os juros acumulados até a data do resgate.

Aqui estão os principais pontos:

- Disponibilidade: o resgate pode ser feito em qualquer dia útil, geralmente a partir de D+1 (um dia após o investimento).

- Juros: você recebe os juros proporcionais ao período em que o dinheiro ficou aplicado.

- Rentabilidade: A taxa de rentabilidade é pré-definida, mas como o resgate é antecipado, você só recebe os juros correspondentes ao período que manteve o investimento.

- Tributação: incide Imposto de Renda sobre os rendimentos, de acordo com a tabela regressiva (quanto maior o prazo, menor a alíquota).

Vantagens e riscos dos CDBs com liquidez diária

Assim, dadas as suas características, os CDBs de liquidez diária apresentam os seguintes pontos positivos e negativos:

| ✅ Vantagens | ⛔ Riscos |

|---|---|

| Acesso imediato aos recursos investidos, permitindo resgates a qualquer momento (dias úteis). | Podem possuir rentabilidade um pouco menor em comparação com outros CDBs não diários. |

| Possibilidade de utilizar o dinheiro investido em caso de emergências ou oportunidades. | Possibilidade de perder parte do rendimento caso ocorra um resgate antecipado, especialmente se houver custos e tributos.. |

| Flexibilidade para gerenciar seus investimentos de acordo com suas necessidades e objetivos. | Risco de crédito associado à saúde financeira do banco emissor, sendo importante escolher instituições confiáveis. |

| Investimento coberto pelo Fundo Garantidor de Créditos (FGC) até R$ 250 mil por CPF e por instituição. | Limitações em relação ao valor mínimo para resgate, que pode ser estabelecido pelo banco emissor. |

| Opção de diversificar a carteira de investimentos, combinando CDBs de liquidez diária com outras aplicações. | Custos com IOF até 30 dias de aplicação incidem sobre o rendimento. Depois de um mês, não há cobrança. |

Portanto, tenha consciência de que, em certas situações, essa aplicação pode não ser uma boa alternativa para a reserva de emergência.

Lembre-se que o resgate ocorre em dias úteis. Se precisar do dinheiro em uma urgência no final de semana ou feriado, você deverá aguardar o próximo dia útil.

Qual é a tributação dos CDBs com liquidez diária?

Os CDBs tem duas incidências de impostos principais: o IOF e o Imposto de Renda. O primeiro é regressivo entre 1 e 30 dias de aplicação. Depois disso, ele não é cobrado sobre os rendimentos.

Já o Imposto de Renda tem as seguintes alíquotas:

- Até 180 dias: 22,5% sobre os rendimentos.

- De 181 a 360 dias: 20%.

- De 361 a 720 dias: 17,5%.

- Acima de 720 dias: 15%.

SAIBA MAIS:

➡️ Vale a pena resgatar um CDB antes do vencimento?

➡️ Quanto rende 100 mil reais nos melhores CDBs do mercado?

Toro Investimentos

O seu melhor jeito de investir

Como investir em CDBs com liquidez diária?

Para investir nos CDBs de liquidez diária o procedimento é muito simples:

- Acesse sua conta na plataforma da Toro.

- Na área de Renda Fixa, faça um filtro no buscador e procure apenas por CDBs e, no prazo de resgate, marque “Liquidez diária”.

- Selecione o CDB da sua preferência, preencha quanto quer investir, confira a rentabilidade, preço unitário, aplicação mínima e vencimento.

- Confirme o investimento.

Lembrando que os exemplos acima não são recomendações de compra nem necessariamente expressam a opinião dos Analistas da Toro.

Se tiver qualquer dúvida, confira, no vídeo abaixo, o passo a passo que preparamos para você investir em qualquer produto de Renda Fixa pela Toro.

Qual é o melhor CDB com liquidez diária?

O “melhor” CDB com liquidez diária pode variar dependendo de vários fatores, incluindo a instituição financeira emissora, as taxas de retorno oferecidas, a segurança e a sua necessidade específica de liquidez e perfil de risco.

Logo, para escolher o melhor CDB com liquidez diária, é importante considerar a taxa de retorno (CDI), procurando por instituições que ofereçam uma porcentagem mais alta do CDI; a segurança, verificando se a instituição financeira é sólida e confiável.

Lembrando que os CDBs são garantidos pelo Fundo Garantidor de Créditos (FGC) até R$ 250.000,00 por CPF por instituição financeira.

Também é essencial avaliar a facilidade de resgate, certificando-se de que o processo é simples e rápido, e considerar as taxas e impostos, como o impacto do Imposto de Renda e outras possíveis taxas sobre os rendimentos.

É importante sempre comparar as ofertas e ler as condições antes de investir, e plataformas de comparação de investimentos e corretoras podem ajudar a encontrar as melhores alternativas disponíveis no mercado.

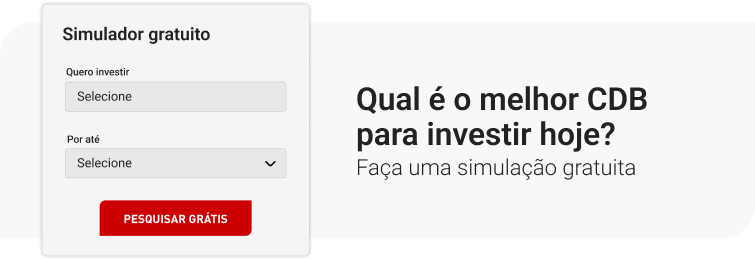

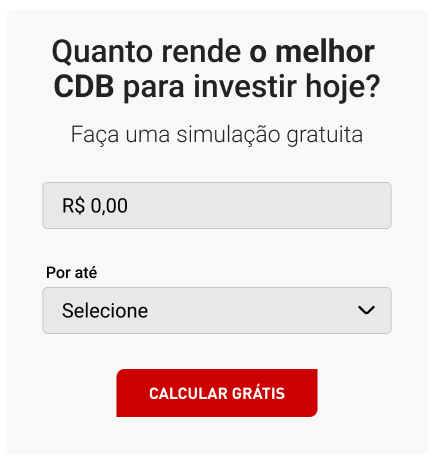

Simulador de CDB da Toro: quanto esse produto rende?

Antes de terminarmos, você precisa conhecer o simulador de CDB da Toro Investimentos, uma ferramenta útil e importante para quem deseja investir nesse tipo de produto financeiro.

Ao utilizar a calculadora, os investidores podem ter uma visão clara e detalhada dos possíveis rendimentos que podem ser obtidos com diferentes CDBs, levando em consideração prazos, taxas de juros e valores investidos.

Faça um cálculo grátis agora mesmo:

![[Morning Call] Leia as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)