A renda passiva é o valor que você recebe que tem como origem a remuneração dos seus investimentos em produtos do mercado financeiro. Ou seja, é gerada independente do seu esforço e do seu trabalho. As principais fontes são: dividendos de ações, BDRs e FIIs; juros de aplicações financeiras e aluguel de imóvel próprio.

Um dos objetivos mais buscados por quem investe para o longo prazo é viver de renda passiva dos seus investimentos no futuro e/ou ter uma aposentadoria mais tranquila. Em outras palavras, é o famoso ditado “colocar o dinheiro para trabalhar para você”.

O Raio X do Investidor, realizado pela Anbima, mostra que 46% das pessoas espera ter uma vida financeira melhor na aposentadoria e cerca de 35% de suas rendas virá de investimentos, imóveis ou previdência privada.

No artigo de hoje, vamos falar de um dos conceitos mais importantes para quem investe para o longo prazo: viver de renda passiva. Você aprenderá o que é renda passiva, exemplos de fontes de renda passiva, como gerá-la e as fases que precisa passar até chegar nela. Vamos lá?

Navegação Rápida

O que é renda passiva?

Para início de conversa, o que é a chamada renda passiva? Por que ela tem esse nome e qual é a diferença para renda ativa e renda extra?

A renda passiva é o valor que você recebe que tem como origem a remuneração dos seus investimentos em produtos do mercado financeiro. Ou seja, é gerada independente do seu esforço ou proveniente do seu trabalho.

Em outros termos, quando você recebe dividendos de ações, juros de alguma aplicação em Renda Fixa ou outros proventos, por exemplo, está recebendo uma renda passiva. Portanto, você não precisou trabalhar mais horas ou buscar outra fonte de renda para recebê-la.

A renda passiva proveniente de investimentos pode ser uma forma de construir patrimônio ao longo do tempo sem necessidade de trabalho extra, permitindo que o dinheiro trabalhe para você e gere mais dinheiro com o passar do tempo.

SAIBA MAIS:

➡️ Quanto investir para ter renda mensal de 1 mil, 5 mil e 10 mil reais?

➡️ Ações que pagam dividendos mensais: saiba quais são para ter renda passiva

Quais são os 3 tipos de renda?

Basicamente, hoje podemos dizer que um indivíduo é capaz de gerar 3 tipos de renda diferentes: ativa, passiva e extra. Vamos conhecer cada uma delas a seguir:

- Renda passiva: como dissemos, a renda passiva chega ao seu bolso como remuneração do seu capital (dinheiro) investido que você, ao invés de gastar, aplicou em vários tipos de investimentos e será remunerado em juros ou proventos por isso, além da própria valorização da aplicação em si.

- Renda ativa: é aquela que tem como origem o seu trabalho ou esforço: seu salário CLT, seu negócio próprio, seus ganhos recorrentes como freelancer, etc. Então, durante a maior parte da sua vida economicamente produtiva, sua principal fonte de renda será ativa e, ao investi-la, caminhará em direção a fazê-la gerar renda passiva no futuro.

- Renda extra: sendo complementar à ativa, todo o pagamento que você recebe além da sua fonte de renda ativa principal, como, por exemplo: trabalhos não recorrentes como freelancer, prestação de algum serviço sazonal (declarações de Imposto de Renda), realizar bicos e trabalhos de final de semana, trabalhos temporários de fim de ano, etc.

A renda extra será muito importante para o seu enriquecimento, uma vez que contribuirá para aumentar o valor dos aportes mensais nos seus investimentos para o futuro.

Como gerar vários tipos de renda passiva?

Como dito anteriormente, na maior parte da sua vida economicamente ativa, você produzirá mais renda do seu trabalho do que renda passiva.

No longo prazo e com bons investimentos, a ideia é que essa relação se inverta e sua renda passiva seja maior do que a ativa.

Para isso acontecer, é fundamental criar um plano de investimentos e continuar aplicando regularmente, além de trabalhar para que os aportes sejam cada vez maiores.

Assim, o dinheiro que você investe, aliado aos juros compostos e o poder do tempo, trabalharão para você viver tranquilo no futuro.

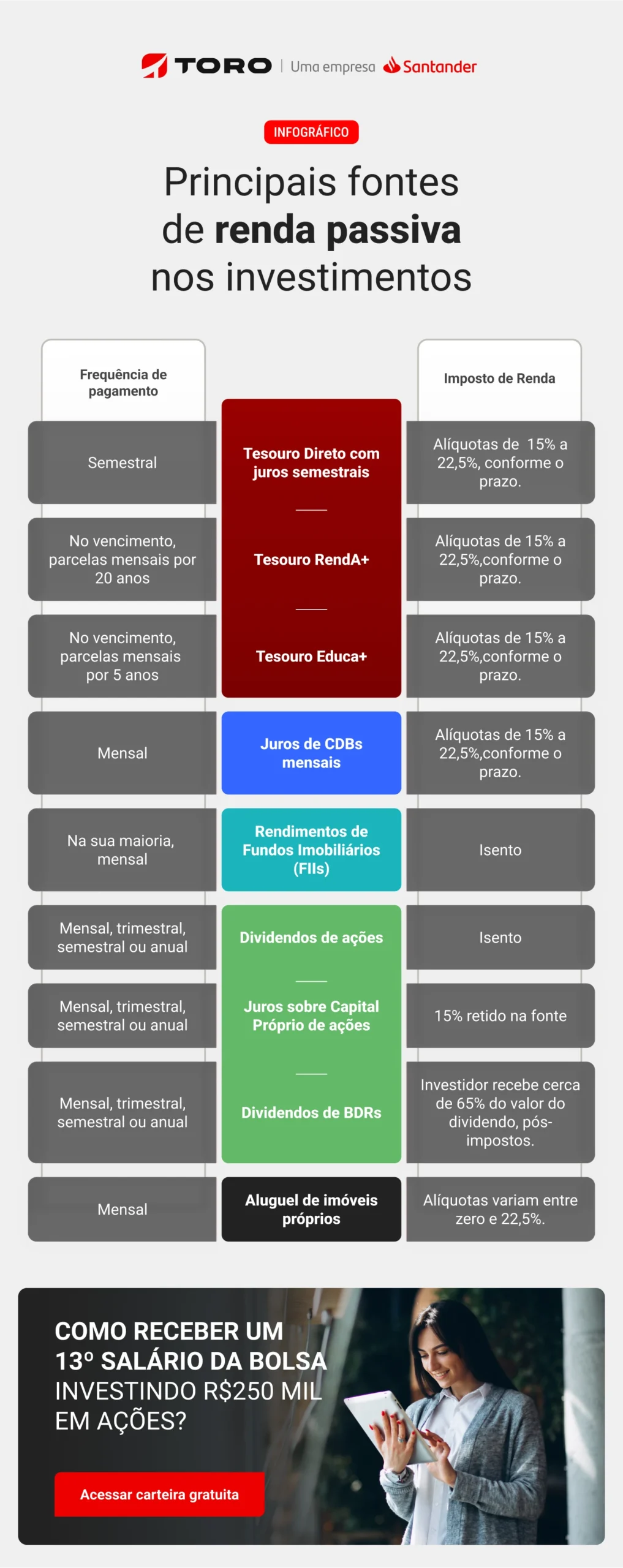

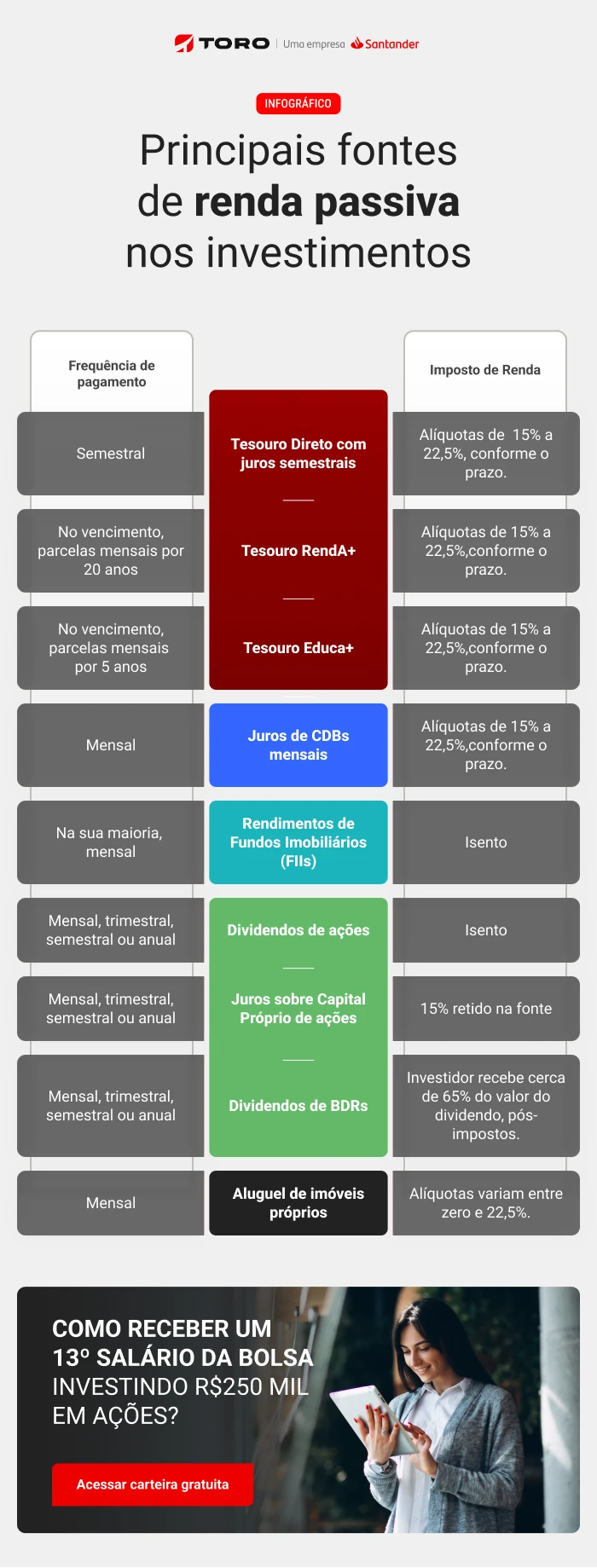

Abaixo você pode conferir as principais fontes de renda passiva nos investimentos.

Para descobrir qual será o seu patrimônio no futuro, apresentamos a você a calculadora de juros compostos da Mobills, uma ferramenta poderosa que permite visualizar o crescimento do seu investimento ao longo do tempo.

No simulador, insira o valor inicial do investimento, a taxa de juros e o período desejado, e deixe que a calculadora faça o restante. Descubra como pequenas quantias podem se transformar em grandes fortunas ao longo dos anos:

Por fim, lembre-se que, antes de começar a investir, é fundamental a criação de um planejamento financeiro pessoal e a construção de uma reserva de emergência para alcançar o sucesso.

Quais investimentos são fontes geradoras de renda passiva?

Então, a ideia principal do investidor de longo prazo que visa viver de renda passiva é realizar a construção de um portfólio de investimentos com ativos que remuneram bem o dinheiro aplicado.

Veja a seguir quais são as principais fontes geradoras de renda passiva e exemplos de ativos que você pode incluir na sua carteira de investimentos:

- Dividendos de ações: parcela do lucro das empresas listadas em bolsa distribuída aos acionistas.

- Dividendos de BDRs: também uma parte dos lucros quando você investe em empresas estrangeiras por meio de BDRs.

- Proventos de Fundos Imobiliários (FIIs): semelhante aos dividendos de ações, mas estes pagos por Fundos que investem no mercado imobiliário.

- Juros de aplicações financeiras: juros recebidos de outros investimentos financeiros, como Tesouro Direto, CDBs, contas remuneradas, etc.

- Tesouro RendA+: novo título público rende acima da inflação e, na data de vencimento, o investidor recebe o valor acumulado em parcelas mensais com correção monetária pelo prazo de 20 anos.

- Aluguéis de imóveis próprios: quando você coloca seus imóveis para aluguel de terceiros.

Outros tipos de renda passiva

As fontes de renda passiva que citamos acima são atreladas ao capital, isto é, você precisa investir dinheiro nos ativos para ter direito à participação nos resultados.

Além destas, há aquelas que não são atreladas ao seu capital, mas também geram remuneração de forma passiva, como, por exemplo:

- Direitos autorais.

- Royalties de propriedade intelectual (livros, músicas e patentes).

- Renda de anúncios em canais do YouTube.

- Posts patrocinados em redes sociais.

- Infoprodutos: criar produtos digitais, como e-books, manuais, cursos online.

- Dropshipping.

- Marketing de afiliados em blogs e sites.

No entanto, é importante lembrar que cada fonte de renda passiva tem suas próprias características e riscos, e é necessário avaliar cuidadosamente cada opção antes de investir tempo e dinheiro.

Diferente dos ganhos com investimentos, alguns desses exemplos ficam no meio do caminho entre os conceitos de renda passiva e renda extra.

SAIBA MAIS:

➡️ Quer renda passiva? Veja quais ações pagam dividendos mensais!

➡️ Como montar uma carteira focada em ações de dividendos?

➡️ Reserva de emergência: o que é, quanto e onde investir para montar?

Como viver de renda passiva?

Viver de renda passiva é um objetivo financeiro comum de muitas pessoas, que consiste em ter uma fonte de renda suficiente para cobrir as despesas mensais sem a necessidade de trabalhar. Para isso, é preciso construir um patrimônio financeiro que gere renda passiva suficiente para suprir as necessidades financeiras.

Antes de saber como viver de renda passiva é preciso entender quando você viverá de renda passiva.

Desde o momento em que você começa a trabalhar e receber suas primeiras fontes de renda, se tiver um bom plano de investimentos, passará basicamente por três fases até chegar à aposentadoria:

Portanto, identifique a sua fase atual e comece a trabalhar seu plano de investimentos de modo a gerar renda passiva no futuro.

Investimentos em ações, FIIs, imóveis para locação, CDBs e outros ativos de Renda Fixa como o Tesouro RendA+, são exemplos de investimentos que podem gerar renda passiva.

É importante, no entanto, ter uma estratégia bem definida, considerando o perfil de investidor, o tempo de investimento e o risco envolvido em cada ativo, para garantir uma renda passiva consistente e sustentável ao longo do tempo.

Também é fundamental ter disciplina financeira, evitar dívidas desnecessárias e ter uma reserva de emergência para lidar com imprevistos.

Viver de renda passiva pode ser uma meta alcançável para quem planeja e investe com sabedoria, permitindo uma vida mais tranquila e livre financeiramente.

Como calcular a renda passiva para viver de dividendos?

Para calcular a sua renda passiva ideal no futuro, é preciso definir o quanto deseja ter de rendimentos por mês e a taxa de remuneração do seu capital (yield), que virá dos dividendos, rendimentos de FIIs, aluguéis de imóveis e outras fontes.

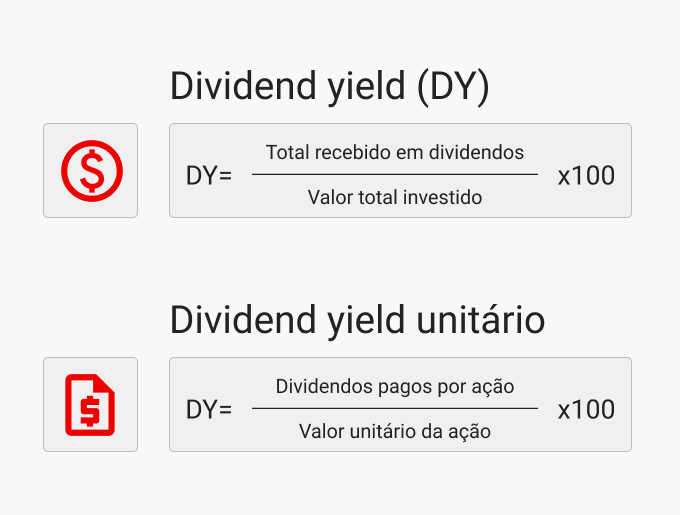

Então, para descobrir esse yield, como no casos das ações, siga essa fórmula:

Desse modo:

- Defina objetivos: inicialmente, trace uma idade de aposentadoria.

- Determine, de forma realista, a renda desejada no futuro: planeje quanto de renda você quer ter por mês no futuro.

- Faça as contas: calcule a sua renda anual desejada ÷ juros reais aproximados

Por exemplo: digamos que, ao aposentar, você queira uma renda de R$ 5 mil por mês (ou R$60 mil por ano).

Os juros reais representam a rentabilidade descontando a inflação, dado o patrimônio. Digamos que seus investimentos, no futuro, pagarão 7% ao ano (yield) e a inflação é de 4% ao ano. Então, os juros reais aproximados são de 3% ao ano.

Então: R$ 60.000 ÷ 0,03 = R$ 2 milhões.

Portanto, para ter uma renda passiva de R$ 5 mil no futuro, é preciso ter um patrimônio de R$ 2 milhões com uma rentabilidade real de 3% ao ano.

Mas é claro que é impossível saber como a inflação vai se comportar até você se aposentar e se os R$ 5.000 de hoje terão o mesmo poder de compra de hoje. Por isso, é preciso aumentar a taxa de rentabilidade com bons investimentos para superar a inflação.

A renda passiva pode ser alcançada por meio de um portfólio de investimentos bem construído e diversificado, entre ativos de Renda Fixa e Renda Variável.

Uma maneira de superar a inflação é aumentar os seus aportes mensais de acordo com o IPCA do período. Isto é: se você investe R$500 por mês e a inflação mensal foi de 1%, a partir do próximo aporte, passe a economizar R$505.

Invista para o longo prazo

Para construir patrimônio no longo prazo, o ideal é aportar com regularidade em bons investimentos, sejam de Renda Fixa ou Renda Variável.

Se possível, o investidor deve sempre buscar aumentar o tamanho do valor que investe todos os meses e a taxa de rentabilidade para ter ganhos maiores.

Confira abaixo uma simulação de investimento a diferentes valores de aportes mensais por 30 anos, com retornos nominais (sem descontar a inflação) de 10% ao ano:

Por fim, fique por dentro das novidades do mercado financeiro e tenha acesso a relatórios e carteiras recomendadas, além de vídeos exclusivos. Siga o canal oficial de investimentos do Santander Select no WhatsApp e tenha uma experiência de investimentos completa e global.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)