A melhor forma de montar uma carteira de dividendos é analisar o dividend yield, o payout, o lucro por ação, o crescimento dos lucros, receitas e caixa de uma empresa, assim como o seu endividamento e a periodicidade com que remunera os seus acionistas.

Investir em ações pode ser uma forma lucrativa de construir patrimônio a longo prazo. E quando se trata de ações, os investidores podem escolher entre várias estratégias. Uma delas é focar em ações de dividendos, que são ações de empresas que distribuem parte dos seus lucros aos acionistas.

Investir em ações de dividendos pode ser uma excelente maneira de obter uma renda passiva e crescente ao longo do tempo.

Neste conteúdo, você aprenderá como montar uma carteira de ações de dividendos, desde a seleção das empresas até a diversificação do portfólio. Descubra como escolher as melhores ações de dividendos e como acompanhar o desempenho para alcançar seus objetivos financeiros.

Navegação Rápida

Por que montar uma carteira de dividendos no longo prazo?

Primeiramente, por que se limitar a investir em ações comuns quando você pode construir uma carteira focada em ações de dividendos das principais empresas da Bolsa?

Muitos investidores alocam parte da sua carteira em ações pagadoras de dividendos principalmente pelas vantagens a seguir:

- Renda passiva: criar uma fonte de de renda passiva, isto é, colocar o dinheiro para gerar mais dinheiro.

- Diminuir o risco: ser sócio de empresas consolidadas e lucrativas.

- Mais valor: investir em companhias que valorizam e remuneram os seus sócios.

- Resiliência: aplicar em ações resilientes, mesmo em cenários de crise econômica.

- Juros compostos: potencializar o poder dos juros compostos a longo prazo.

Assim, esses investidores conseguem manter um fluxo constante e robusto de renda passiva, fortalecendo ainda mais sua estratégia de aumentar mensalmente seus aportes – o que, por sua vez, matematicamente encurta o caminho para a riqueza.

Antes de passar ao próximo tópico, confira um vídeo especial com o nosso Analista de Investimentos, Lucas Carvalho, sobre a criação de uma estratégia para viver de dividendos:

Como ganhar mais com dividendos?

Você está pronto para aprender as melhores dicas de especialistas para receber mais dinheiro com proventos?

No infográfico abaixo, apresentamos 6 dicas valiosas para quem deseja aumentar sua renda passiva investindo em ações de dividendos, segundo especialistas do mercado financeiro da Toro.

Fique atento a cada ensinamento, aplique-os em sua estratégia de investimento e veja como elas podem transformar seus resultados e lhe deixar mais perto da sua independência financeira:

Como montar uma carteira de dividendos?

Se você está buscando uma forma eficiente de construir riqueza a longo prazo, investir em ações de dividendos pode ser uma excelente estratégia. Mas, afinal, como montar uma carteira para receber proventos que seja equilibrada, rentável e diversificada?

Neste tópico, listaremos todos os passos que você precisa seguir para criar um portfólio de dividendos de sucesso, incluindo a análise do dividend yield, dividend on cost, payout, lucro líquido, lucro por ação, receita e geração de caixa.

Como funciona a carteira de dividendos?

Afinal, como funciona uma carteira voltada para dividendos? Essa é uma estratégia de investimento em que o investidor seleciona ações de empresas que possuem um histórico de distribuição de proventos aos acionistas, sejam dividendos, juros sobre o capital próprio, bonificações, recompras de ações, etc.

Essas empresas normalmente possuem uma base sólida de receitas e lucros, o que permite que distribuam uma parcela dos seus ganhos com os investidores consistentemente.

Ao criar uma estratégia desse tipo, o investidor busca maximizar a renda passiva e obter um fluxo constante de proventos, que podem ser utilizados como renda extra ou para reinvestir no próprio portfólio. Você pode fazer isso comprando lotes inteiros ou ações fracionadas.

Além disso, muitas companhias que pagam dividendos também possuem uma forte presença no mercado e um histórico de valorização consistente, o que pode levar a ganhos de capital a longo prazo.

Como analisar empresas pagadoras de dividendos?

Então, como selecionar essas empresas para compor uma carteira ou parte do seu patrimônio na geração de proventos? Como saber se o dividendo que a empresa está distribuindo é realmente “saudável” ou apenas um artifício para agradar ao mercado?

Nesta seção, avaliaremos justamente isso. Para começar, assista a mais um vídeo com o nosso especialista Lucas Carvalho sobre alguns pontos que devem ser observados:

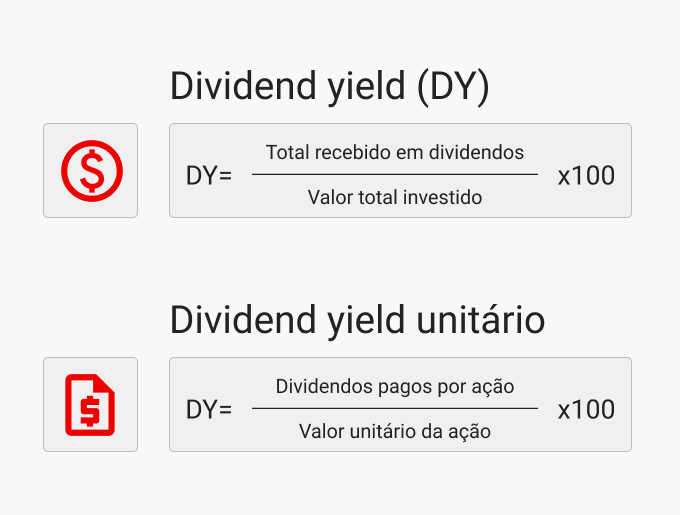

1. Dividend yield

O dividend yield é a métrica mais relevante para avaliar a distribuição de proventos de uma empresa. Essa métrica nos fornece a proporção dos dividendos pagos em relação ao preço atual da ação, permitindo que os investidores calculem o rendimento que podem obter com esses proventos.

A fórmula para calculá-lo é:

Contudo, o DY não deve ser usado isoladamente para selecionar boas pagadoras de proventos. Considere também os seguintes itens:

2. Dividend on cost ou yield on cost:

O dividend on cost, também conhecido como yield on cost, é um indicador que leva em conta os proventos que um investidor recebeu em relação ao preço médio que pagou pelas ações.

Essa métrica é útil para avaliar o retorno real de um investimento em ações de dividendos ao longo do tempo, pois fornece uma visão mais abrangente do desempenho da carteira e permite que o investidor avalie o impacto dos proventos na rentabilidade total.

3. Payout

O payout é uma métrica que indica a proporção do lucro líquido de uma empresa que foi distribuída entre os acionistas em um determinado período.

Por exemplo, se uma empresa tem um payout de 67%, isso significa que ela reteve um terço do lucro para reinvestimento interno e distribuiu os outros dois terços entre os acionistas.

Esta é uma medida importante para avaliar a política de distribuição de proventos de uma empresa, pois indica o quanto ela está comprometida em compartilhar seus ganhos com os sócios.

Portanto, companhias com payout mais elevado, mas saudável, isto é, que não compromete seu crescimento para distribuir os lucros, geralmente são mais atraentes para investidores em busca de renda passiva consistente.

4. Periodicidade e crescimento das distribuições de dividendos

Analisar a periodicidade e o crescimento das distribuições de dividendos é importante para investidores que buscam ações de dividendos para compor suas carteiras.

A periodicidade se refere à frequência com que a empresa paga dividendos aos acionistas e o crescimento indica se a empresa tem aumentado seus proventos ano a ano.

Companhias que pagam dividendos regularmente e elevam seus proventos ao longo do tempo são consideradas mais estáveis e confiáveis pelos investidores, proporcionando renda passiva constante e a possibilidade de valorização das ações no longo prazo.

4. Lucro líquido

Analisar o lucro líquido é importante para escolher empresas pagadoras de dividendos, pois é o lucro que financia o pagamento de proventos aos acionistas. Então, entenda que os proventos são uma consequência da qualidade da empresa, suas vendas e sua administração.

Não invista em uma empresa apenas pelo valor dos dividendos, mas avalie primeiro se ela é bem administrada e lucrativa.

Além disso, se a empresa tem uma lucratividade crescente no longo prazo, é um indicativo de que ela está se desenvolvendo bem e pode continuar pagando dividendos consistentes e até mesmo aumentando-os ao longo do tempo.

Firmas com lucros estáveis e em crescimento são mais confiáveis e têm maior probabilidade de sustentar e aumentar seus pagamentos de proventos no futuro.

5. Lucro por ação (LPA)

Uma forma de analisar se uma empresa tem potencial para distribuir proventos é avaliar o lucro por ação (LPA), que divide o lucro líquido pelo total de ações.

Ao estudar o histórico do LPA, é possível identificar se ela tem aumentado a geração de valor para o acionista ao longo do tempo.

Se o LPA está crescendo, há mais recursos disponíveis para distribuir proventos, o que pode ser um indicativo positivo para investidores que buscam companhias pagadoras de dividendos consistentes e crescentes.

6. Receita e geração de caixa

Analisar a receita e a geração de caixa também é importante ao escolher pagadoras de dividendos, pois esses indicadores mostram a saúde financeira.

Uma companhia que tem receitas e geração de caixa consistentes tem mais chances de manter seus pagamentos de dividendos em situações adversas, como crises econômicas.

Além disso, uma empresa que gera caixa suficiente para financiar seus investimentos e ainda distribuir proventos é um sinal de que ela é bem administrada e tem boas perspectivas de crescimento por muitos anos.

7. Endividamento

Analisar o endividamento é importante ao escolher empresas pagadoras de dividendos, pois uma empresa muito endividada pode ter dificuldades para manter seus pagamentos de dividendos em momentos de dificuldades financeiras.

Um alto endividamento também pode limitar a capacidade de investir em novos projetos e crescer no longo prazo, o que pode impactar negativamente os pagamentos de dividendos futuros.

VEJA MAIS:

➡️HCTR11: o que esperar dos dividendos deste ativo?

➡️VGHF11 dividendos: tudo o que você precisa saber sobre a rentabilidade

➡️Entenda como funcionam os dividendos do HGLG11

Como montar uma carteira de dividendos mensais?

Hoje, são poucas as empresas da Bolsa que pagam dividendos mensais. Basicamente, temos apenas: Banestes (BEES3), Bradesco (BBDC3/BBDC4), Itaú (ITUB3/ITUB4) e Itaúsa (ITSA3/ITSA4). Outras companhias adotam um regime trimestral, semestral ou anual para distribuir seus proventos.

Lembrando que esses ativos não constituem recomendação de compra ou expressam a opinião dos nossos Analistas.

A melhor maneira de montar uma carteira de dividendos mensais é por meio de uma estratégia com Fundos Imobiliários (FIIs), pois estes, em sua maioria, adotam um regime de partilha do resultado líquido todos os meses com os cotistas.

Então, ao combinar uma carteira de ações reconhecidas por pagarem bons dividendos e Fundos Imobiliários rentáveis, você garante um fluxo de proventos constante na sua conta.

➡️ Como receber dividendos? Aprenda a construir renda passiva

Carteira de ações de empresas que pagam dividendos mensais valem a pena?

Por fim, investir em empresas que pagam dividendos mensalmente pode ter algumas vantagens, como a possibilidade de receber uma renda constante e previsível, além de poder reinvestir esses dividendos para aumentar o patrimônio.

Por outro lado, algumas companhias desse tipo podem ter um alto payout sem estar consolidadas no mercado, o que pode ser um sinal de que a empresa não está reinvestindo o suficiente em si mesma para crescer no longo prazo.

No mais, lembre-se que, quando uma empresa paga dividendos, o valor do provento é descontado na cotação dela na Bolsa.

VEJA MAIS:

➡️Bradesco (BBDC4): confira o histórico de dividendos do banco

➡️Ações da Oi: vale a pena comprar OIBR3 agora?

➡️Confira agora mesmo o histórico de dividendos da Cielo (CIEL3)

Como diversificar sua carteira de dividendos?

Uma vez que você montou sua carteira de ações focada no recebimento de dividendos, também é preciso pensar em estratégias para diversificá-la, de modo a reduzir o risco.

As principais maneiras pelas quais você pode fazer isso são:

- Siga a carteira recomendada da Toro: nossos Analistas já selecionaram as melhores pagadoras de dividendos para você investir com tranquilidade e sem o trabalho de estudar empresa por empresa. Invista nas maiores pagadoras de dividendos do mercado com a carteira de dividendos da Toro.

- ETFs de dividendos: na B3, também existem ETFs que seguem índices de empresas dividendos. Os principais Fundos nesse sentido são o BBSD11 e o DIVO11.

- Não se esqueça dos BDRs: os BDRs também pagam dividendos. Então, é essencial ampliar a sua diversificação com esse produto que aloca parte do seu patrimônio em ativos estrangeiros. E para ajudar na escolha, siga a carteira de BDRs da Toro.

- Invista também em FIIs: os Fundos Imobiliários também pagam generosos rendimentos. Então, aumente a sua diversificação com esse tipo de investimento em imóveis. Se tiver em dúvida de quais comprar, siga a carteira de FIIs da Toro.

Dessa forma, você garante uma excelente maneira de ampliar seus ganhos em proventos e diluir o risco geral da carteira.

Com o apoio de uma estrutura global, nossos especialistas avaliam o mercado de investimentos para recomendar os produtos mais adequados para sua estratégia. Acesse o link abaixo para baixar a carteira recomendada gratuitamente e descubra a seleção feita para você:

Qual é a melhor carteira de dividendos?

Na busca pela melhor carteira de dividendos, muitos investidores podem se perguntar: qual é a mais indicada? A resposta pode variar de acordo com diversos fatores, como perfil de investimento, objetivos financeiros e até mesmo a conjuntura econômica do momento.

A seguir, você vai conhecer a carteira de dividendos da Toro, uma das melhores do mercado. Mas antes, confira um vídeo em que nosso especialista, Lucas Carvalho, comenta casos de empresas que se destacaram na Bolsa como grandes pagadoras de proventos:

Carteira recomendada de dividendos da Toro

Investir na Carteira recomendada de dividendos da Toro oferece aos investidores a possibilidade de investir em empresas selecionadas por uma equipe de especialistas, que utilizam critérios rigorosos para escolher as melhores empresas para essa finalidade.

Essa carteira oferece diversificação, já que reúne companhias de diferentes setores, e pode ser uma boa alternativa para investidores que buscam renda passiva e valorização a longo prazo. Além disso, a carteira é atualizada frequentemente, com análises e recomendações dos analistas da Toro.

Então, clique no link a seguir e baixe as recomendações gratuitamente:

Por que contar com uma Assessoria de Investimentos?

Para quem deseja obter mais lucros com proventos, tem muito a ganhar com o atendimento de um Assessor de Investimentos da Toro.

Agora você pode contar com a expertise dos nossos Assessores Exclusivos, prontos para oferecer um suporte personalizado e ajudar você a construir uma carteira de investimentos diversificada e rentável com todos os ativos disponíveis no mercado, preparada para enfrentar qualquer cenário econômico.

A Toro é uma corretora inovadora, ágil e totalmente digital, que conta com Assessores capacitados para auxiliar no gerenciamento eficiente das suas finanças, oferecendo benefícios exclusivos, especialmente para aqueles que possuem um patrimônio superior a R$ 250 mil.

Preencha o formulário abaixo e converse com um de nossos especialistas:

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)