Alguns dos investimentos para iniciantes mais recomendados são títulos do Tesouro Direto, CDB, LCI e LCA, Fundos e ações. Essas alternativas são mais rentáveis que a Poupança e podem trazer bons rendimentos a longo prazo.

A princípio, investir seu dinheiro além da Poupança pode parecer complicado, mas é uma das melhores formas de construir um patrimônio e garantir um futuro financeiro mais sólido.

Antes de dar os primeiros passos no mundo dos investimentos, é importante entender alguns pontos fundamentais, como seus objetivos pessoais, seu perfil de investidor, por que ir além da Poupança, entre outros tópicos.

Neste artigo, vamos mostrar o que você deve considerar antes de começar a investir, a importância de aplicar seu dinheiro com diversificação, 5 opções de investimentos para iniciantes e muito mais. Vamos lá?

Navegação Rápida

Por que investir é importante?

Investir seu dinheiro é importante por diversas razões. Seja para criar uma reserva de emergência, para curtir uma viagem dos seus sonhos, comprar uma casa, estudar, entre outras possibilidades.

Abaixo, listamos alguns motivos pelos quais é importante aplicar seu dinheiro:

- Crescimento do patrimônio: investir permite que seu dinheiro trabalhe para você. Com o tempo, seus investimentos têm o potencial de crescer e aumentar seu patrimônio líquido.

- Proteção contra a inflação: investir em ativos que superam a inflação é essencial para preservar o poder de compra ao longo do tempo. Ao manter seu dinheiro apenas em uma conta corrente ou na Poupança, por exemplo, você está perdendo a oportunidade de fazer seu dinheiro render.

- Alcance de metas financeiras: como já comentamos, seja para aposentadoria, compra de uma casa, educação dos filhos ou qualquer outra meta financeira, investir pode ajudá-lo a alcançar seus objetivos com mais rapidez.

- Diversificação: investir em diferentes tipos de ativos permite que você distribua os riscos e evite depender de uma única fonte de investimento. A diversificação pode ajudar a reduzir a volatilidade e proteger sua carteira de grandes perdas.

O que considerar antes de começar a investir?

Você já sabe que é importante aplicar seu dinheiro, certo? Mas, antes de começar a investir, é fundamental realizar uma análise cuidadosa. Considere os seguintes pontos:

- Objetivos financeiros: defina seus objetivos de curto, médio e longo prazo. Isso ajudará a determinar o prazo de investimento adequado e qual modalidade é mais apropriada para alcançar suas metas.

- Perfil de risco: avaliar sua tolerância ao risco é fundamental. Investimentos possuem diferentes níveis de risco e retorno. Determine se você está disposto a assumir riscos maiores em busca de maiores retornos ou se prefere investimentos mais conservadores. Para isso, basta você conhecer o seu perfil de investidor.

- Conhecimento e educação financeira: aprenda sobre os diferentes tipos de investimentos disponíveis, suas características e como eles funcionam. Quanto mais você souber, melhor será capaz de tomar decisões informadas e reduzir os riscos.

- Reserva de emergência: antes de começar a investir, é importante ter uma base financeira sólida. Certifique-se de ter um orçamento bem estruturado e uma reserva de emergência para cobrir despesas inesperadas.

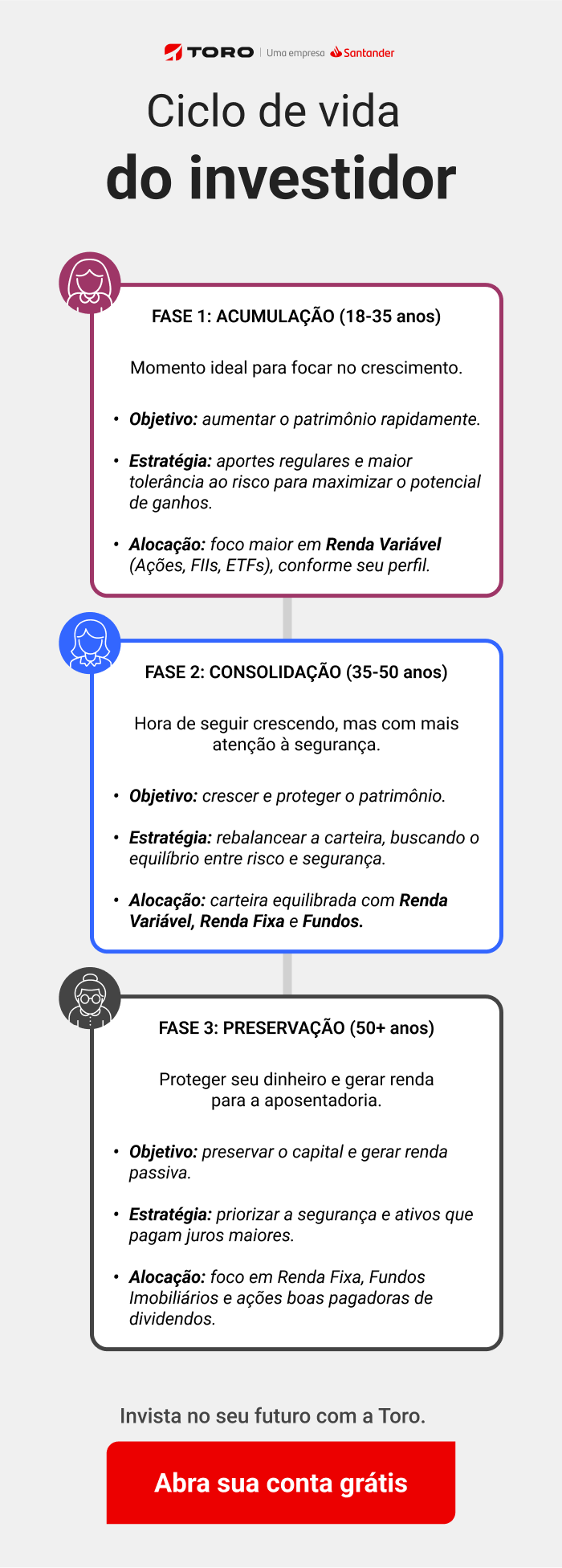

Vale ressaltar que, ao estabelecer uma rotina de aplicações regulares em investimentos, visando gerar renda passiva no futuro, sua jornada como investidor consistirá em três etapas principais:

1) Etapa de acumulação: nesta fase, suas reservas são escassas ou inexistentes. Aqui, o objetivo é acumular recursos. Normalmente, os investidores nessa fase são jovens e devem buscar diversificação, apresentando maior tolerância ao risco e investindo a longo prazo.

2) Etapa de crescimento: com um volume considerável de patrimônio acumulado, o investidor está no momento de aumentá-lo, ao mesmo tempo em que planeja estratégias para preservar o que foi conquistado até então.

3) Etapa de preservação e aproveitamento: uma vez que o objetivo de renda passiva é alcançado, é hora de o investidor concentrar-se exclusivamente em proteger, manter e desfrutar de seu patrimônio e carteira de investimentos.

Veja mais sobre o ciclo de vida do investidor no infográfico abaixo:

Já deu para notar que não adianta deixar seu dinheiro parado, certo? Mas afinal, por que não colocar aquela quantia que você deseja guardar na Poupança, já que é tão simples de entender? É o que vamos explicar a seguir.

Vale a pena aplicar dinheiro na Poupança?

Um dos principais motivos que leva uma pessoa a optar pela Poupança é a segurança e facilidade que essa aplicação proporciona, sem contar que os riscos envolvidos nessa modalidade são mínimos.

De acordo com a pesquisa Raio X do Investidor Brasileiro, realizado pela Anbima, 26% dos brasileiros preferem investir na caderneta de Poupança.

Inclusive, um dos motivos pelos quais ela é tão popular é que não é necessário ter muito conhecimento para investir.

O processo de abertura é simples: você vai ao banco e com poucos documentos faz a abertura da conta, além de ser possível abrir conta Poupança online. Em seguida, pode fazer os depósitos e receberá um cartão para movimentar ou acompanhar os rendimentos.

Porém, o retorno desse tipo de aplicação é baixíssimo. Em 2022, a rentabilidade real da Poupança foi de apenas 2,10% no ano.

Se colocarmos a inflação de 5,79% no mesmo período, o retorno da Poupança foi bem ruim em comparação a outros investimentos. Em 2021, por exemplo, o retorno foi negativo. Confira no gráfico abaixo:

Em outras palavras, a rentabilidade da caderneta chega a ser muito inferior a outros tipos de investimento que também são seguros e fáceis de serem realizados.

Agora você já sabe que a Poupança não é a melhor alternativa para aplicar seu dinheiro, vamos entender um pouco mais sobre os melhores investimentos para iniciantes. Continue lendo!

Quais são os melhores investimentos para iniciantes?

Antes de explicar quais são os melhores investimentos para iniciantes, é importante esclarecer que existem duas modalidades: a Renda Fixa e a Renda Variável.

Investimentos de Renda Fixa são aqueles em que o investidor conhece previamente a forma como será remunerado. Esses investimentos têm uma taxa de juros ou um índice de correção específico que determina a rentabilidade ao longo do tempo, como a taxa Selic ou o IPCA. Alguns exemplos comuns de investimentos dessa categoria são Tesouro Direto, CDB, debêntures, LCI e LCA.

Por outro lado, os investimentos de Renda Variável são aqueles em que a rentabilidade não é predeterminada e pode variar de acordo com o desempenho do mercado. Nesse tipo de investimento, não há garantia de retorno e o investidor assume riscos mais elevados. Alguns exemplos comuns de Renda Variável são as ações e Fundos Imobiliários.

É importante destacar que a diversificação da carteira é uma estratégia comum para reduzir riscos. Muitos investidores combinam investimentos de Renda Fixa e Renda Variável para obter uma combinação adequada de segurança e potencial de retorno.

⚠️ Uma dica para começar é dar prioridade aos investimentos protegidos pelo FGC (Fundo Garantidor de Créditos), órgão responsável por garantir maior segurança ao mercado financeiro.

Agora que mostramos essa diferenciação, vamos aos investimentos mais recomendados para iniciantes:

1.Tesouro Direto

Os títulos públicos do Tesouro Direto são uma forma de captação de recursos que o governo federal utiliza para se financiar. Isso significa que a pessoa que compra um título do Tesouro está emprestando dinheiro à União. Eles tem sua rentabilidade determinada de acordo com o patamar da taxa de juros e dos níveis de inflação atuais.

O Tesouro Direto oferece algumas alternativas de investimento, e duas das mais populares são o Tesouro Selic e o Tesouro IPCA.

O Tesouro Selic é um título pós-fixado, ou seja, seu rendimento está atrelado à taxa Selic, a taxa básica de juros da economia brasileira. É uma opção mais conservadora e adequada para investidores que buscam liquidez e segurança.

Por outro lado, o Tesouro IPCA é um título híbrido que oferece rendimento real, ou seja, seu retorno é composto por uma taxa fixa mais a variação da inflação medida pelo IPCA (Índice Nacional de Preços ao Consumidor Amplo). É uma opção interessante para proteção contra a inflação e investimentos de longo prazo.

A diferença entre os dois está na forma como são remunerados. O Tesouro Selic possui baixa volatilidade e seus rendimentos estão mais relacionados às variações da taxa de juros. Já o Tesouro IPCA oferece uma proteção melhor contra a inflação, já que seu retorno é corrigido pelo IPCA.

2. CDB

Os Certificados de Depósito Bancário (CDB) são semelhantes aos títulos do Tesouro, mas quem emite os CDBs são os bancos. Então, ao investir em um CDB, você está emprestando seu dinheiro ao banco e, como recompensa, recebe seu dinheiro de volta acrescido de juros depois do tempo combinado.

A rentabilidade dessas aplicações seguem a taxa DI, isto é, 100% do CDI, 120% do CDI e por aí vai. Para saber quanto rende o melhor CDB hoje, você pode fazer uma simulação gratuita com a nossa calculadora. É só clicar na imagem abaixo:

3. LCI e LCA

As Letras de Crédito Imobiliárias (LCI) e do Agronegócio (LCA), são títulos securitizados, ou seja, “promessas de pagamento” negociadas entre as modalidades de financiamento de atividades do mercado imobiliário e do setor rural.

Por serem aplicações de Renda Fixa, também rendem uma determinada porcentagem do CDI à época. São boas alternativas para iniciantes porque oferecem um ótimo benefício fiscal: são isentas de Imposto de Renda.

4. Fundos de Investimentos

Os Fundos de Investimento funcionam como condomínios de investidores em que cada cotista é dono de uma fração do patrimônio total.

O gestor desse Fundo aplica os recursos dos seus investidores em uma carteira de produtos de Renda Fixa como forma a alcançar o melhor retorno em relação à taxa do CDI.

Além disso, os Fundos Imobiliários são recomendados para iniciantes, porque reúnem capital de diversos investidores e aplicam em empreendimentos com bom potencial de retorno, de acordo com a visão de uma gestora de Fundos.

Os FIIs possibilitam que o investidor tenha uma renda mensal, isenta de Imposto de Renda, vinda da distribuição do lucro líquido do Fundo na forma de rendimentos, que chegam a superar o rendimento da Poupança e até mesmo do investimento direto em imóveis.

5. ETFs

Os Exchange Traded Funds (ETFs) são Fundos de Investimento que captam recursos para aplicar em carteiras que seguem algum índice como referência, como o Ibovespa, o S&P 500, o Small (índice das Small Caps), entre outros.

É indicado para iniciantes porque é uma forma de ter acesso a uma carteira diversificada realizando o aporte em um único código de negociação.

A dica é sempre buscar informações e procurar ouvir a opinião de especialistas que conhecem o mercado a fundo. Dessa forma, você poderá trilhar o caminho rumo ao sucesso com suas aplicações.

6. Ações

Muitos iniciantes têm medo de investir em ações, já que estamos falando de Renda Variável, com oscilações diárias nos preços dos ativos.

Entretanto, se você tiver o perfil arrojado, mesmo que nunca tenha lidado com a Bolsa de Valores, aplicar em ações pode trazer uma boa rentabilidade ao seu portfólio.

Contudo, por envolver muitas variáveis e exigir um olhar apurado sobre os dados, fazer uma análise de quais são as melhores ações para a sua carteira pode não ser uma tarefa simples para quem está começando a investir.

A melhor alternativa é buscar empresas consolidadas e mais estáveis, e não aquelas que apresentam muita volatilidade e incerteza.

Para isso, você pode contar com o nosso time de especialistas para aprender a dominar este mercado do jeito certo, sem ter que abrir mão da segurança.

Aqui na Toro, por exemplo, você tem cursos, e-books, relatórios e materiais gratuitos para quem está começando a investir.

Afinal, diversificar seu portfólio, definir uma estratégia de investimento e estar preparado para lidar com a volatilidade do mercado são elementos fundamentais para investidores iniciantes.

Considerar a possibilidade de buscar orientação financeira de profissionais qualificados também pode ser uma alternativa interessante para maximizar as chances de sucesso em seus investimentos.

Então, leve em consideração seus objetivos financeiros, perfil de risco, conhecimento e educação financeira. Investir é importante para o crescimento do patrimônio, proteção contra a inflação e realização de metas no curto e longo prazo.

Por fim, para multiplicar seu dinheiro e seu conhecimento sobre investimentos, cadastre-se grátis na Toro hoje mesmo.

Santander Corretora

Tudo que você busca em uma corretora, com a solidez de um banco global.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)