O Tesouro Direto IPCA é um título público que tem sua rentabilidade atrelada ao principal índice de inflação no Brasil, além de uma taxa prefixada. Por isso, é um investimento que sempre terá retornos reais.

Sabe aquele dinheiro extra que sobra no final do mês? Ou então, aquela determinada quantia que você separa mensalmente? Nem sempre a melhor opção é guardar esse dinheiro na Poupança.

Se você é uma pessoa que foca na sua saúde financeira e no seu futuro, provavelmente está se perguntando: onde devo aplicar meu dinheiro, então?

Uma ótima opção para alcançar seus objetivos financeiros pode ser investir em títulos do Tesouro Direto.

Principalmente para os investidores que estão começando a explorar o mercado financeiro, os títulos públicos são considerados uma boa escolha pela segurança e a facilidade que oferecem.

Neste artigo, vamos falar sobre um título específico: o Tesouro IPCA. Explicaremos tudo sobre o funcionamento dessa aplicação e suas características, além de descrever como ocorre o processo de compra e os custos envolvidos nessa operação. Vamos lá?

Navegação Rápida

O que é o Tesouro IPCA (NTN-B)?

Você deve estar se perguntando o que é Tesouro IPCA neste momento, certo? Esse é um título híbrido do Tesouro Direto. Isso significa que sua rentabilidade é composta por duas partes: uma prefixada e outra pós-fixada.

- Taxa prefixada: no momento em que o título for adquirido, você já sabe o quanto vai receber de juros, uma vez que a taxa é estabelecida previamente no momento da compra e não vai mudar, portanto o nome: prefixada.

- Taxa pós-fixada: irá variar ao longo do seu investimento, corrigida com base no IPCA, um índice que mede a inflação e que varia mês a mês.

Você pode verificar quais são essas taxas facilmente no site do Tesouro Direto. Na relação dos títulos, são apresentadas as taxas prefixadas que serão somadas ao valor do IPCA, assim como o investimento mínimo e a data de vencimento.

Tenha atenção que o índice de inflação utilizado será sempre o IPCA, sigla para Índice de Preços ao Consumidor Amplo, desenvolvido para mensurar a variação de preços que afetam o consumidor final.

Por isso, ele representa o índice oficial de inflação no nosso país e é apurado mensalmente pelo Instituto Brasileiro de Geografia e Estatística (IBGE).

Confira, no gráfico a seguir, a variação do IPCA anual desde o Plano Real e os anos em que ele esteve dentro das metas estabelecidas pelo governo:

O Tesouro IPCA vale a pena?

Portanto, ao adquirir um Tesouro IPCA, você não saberá ao certo a quantia que receberá ao final do período.

Entretanto, vai saber que o seu capital estará protegido, uma vez que o valor do seu investimento é reajustado pela taxa prefixada no momento da compra acrescida da variação do IPCA, apurada entre a data do investimento e a data do resgate.

Isso é o mesmo que dizer que o Tesouro IPCA tem rentabilidade real, ou seja, rende sempre acima da inflação, caso você aguarde até o período de vencimento do título.

Então, podemos dizer que o Tesouro IPCA vale a pena sim, uma vez que trará retornos sempre acima do da perda do poder de compra do dinheiro, independentemente do prazo de aplicação.

Logo, ele se torna uma alternativa de aplicação interessante, especialmente quando o índice de inflação sai de controle e ameaça a rentabilidade real dos outros tipos de investimentos.

Como funciona o Tesouro IPCA?

Os títulos do Tesouro IPCA são divididos em dois tipos. Confira a diferença entre eles:

1. Tesouro IPCA+ (NTN-B Principal)

O Tesouro IPCA+ é caracterizado pelo fluxo de pagamento simples. Isto é, você vai receber todo o capital investido acrescido da rentabilidade apenas na data de resgate do título ou do vencimento.

Sendo assim, o título do Tesouro IPCA+ é mais indicado para quem pode aguardar até o vencimento do título para receber seu dinheiro de volta.

2. Tesouro IPCA+ com Juros Semestrais (NTN-B)

No título Tesouro IPCA+ com juros semestrais, os pagamentos ocorrem a cada semestre. Portanto, quem investe recebe a cada 6 meses o rendimento da aplicação, em vez de receber tudo somente ao final.

Mas vale frisar que sempre que houver um pagamento semestral, haverá incidência de Imposto de Renda sobre o rendimento.

Se por alguma razão você precisar vender o título antecipadamente, ele será comprado pelo próprio Tesouro Nacional no valor de mercado atual.

Portanto, a rentabilidade pode ser maior ou menor do que a contratada na data da compra, o que vai depender do valor pelo qual o título está sendo comercializado no momento da venda.

Essa recompra pelo próprio programa funciona para todos tipos de Tesouro IPCA. Por isso, seja qual for o título escolhido, caso você opte pelo resgate antecipado, pode acontecer de o valor recebido ser menor que o capital investido.

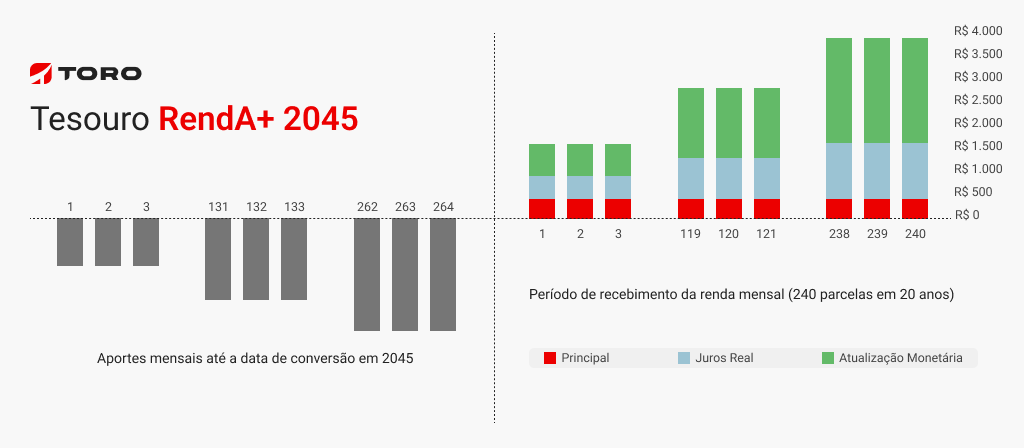

3. Tesouro RendA+ (NTN-B1)

No Tesouro RendA+, lançado em 2023, a rentabilidade também acompanha o IPCA mais um taxa prefixada.

A diferença é que, ao final do prazo de vencimento, você não recebe o valor todo (principal + juros) de uma vez, mas em parcelas mensais durante 20 anos que também serão corrigidas pela inflação.

Portanto, o intuito é que o investidor acumule patrimônio e, na aposentadoria, receba uma renda passiva corrigida pela inflação, além de um ganho a mais em juros reais.

Confira um exemplo de sua mecânica de funcionamento:

4. Tesouro Educa+ (NTN -B1)

O Tesouro Educa+ tem como base os mesmos conceitos do Tesouro RendA+.

Você investe na acumulação de títulos durante um período e, quando o seu filho chega na idade para iniciar a universidade, ele passa a receber os frutos desse investimento, mensalmente, pelo período de 5 anos, que é o prazo médio dos cursos de graduação.

Portanto, é recomendado conciliar suas expectativas ao prazo determinado e manter o investimento até a data combinada.

SAIBA MAIS:

➡️ Investimentos atrelados à inflação (IPCA): conheça os principais

➡️ Nota do Tesouro Nacional (NTN): descubra o que é os principais tipos

➡️ Plataforma da Toro Investimentos: saiba o melhor jeito de investir!

Como investir no Tesouro IPCA?

Fazer um investimento no Tesouro Direto é muito simples. Para adquiri-los, basta abrir uma conta em uma corretora de valores credenciada e solicitar seu cadastro no programa do Tesouro.

Depois que você tiver escolhido a corretora ideal e abrir sua conta, já pode começar a negociar títulos do Tesouro.

É importante lembrar que a escolha da corretora é fundamental para a qualidade do seu investimento.

Isso porque existem corretoras no mercado que cobram taxas muito altas, que podem afetar o rendimento da aplicação, além de não oferecer nenhum tipo de suporte para o investidor.

Portanto, busque por uma corretora de confiança, com taxas e custos atraentes e que dê assistência às suas dúvidas e necessidades, seja você experiente ou iniciante.

Também, pesquise profundamente a respeito da segurança, credibilidade e do atendimento oferecido. Afinal, você não vai querer investir através de uma corretora que não seja realmente sua parceira, não é mesmo?

Quais são os custos para investir no Tesouro?

Conhecer os custos envolvidos na aplicação é importante na hora se decidir sobre o seu investimento. Sobre o Tesouro IPCA+ incidem algumas taxas, são elas:

Taxa de custódia

É a taxa que a B3 cobra para manter seu título em custódia, ou seja, guardá-lo, protegê-lo e movimentá-lo. Essa taxa é fixa no valor de 0,20% ao ano sobre capital investido. Para exemplificar, caso você tenha investido R$1.000,00, vai pagar no ano o valor de R$3,00.

A partir de 31 de dezembro de 2024, a taxa de custódia de 0,2% do Tesouro Direto deixará de ser cobrada semestralmente. Ela será aplicada apenas quando o investidor resgatar o título, o Tesouro realizar o pagamento de juros ou o título vencer, proporcionalmente ao período de aplicação.

Títulos como Tesouro Educa+ e Renda+ terão cobrança em momentos específicos. Investimentos de até R$ 10 mil no Tesouro Selic seguirão isentos da taxa.

Taxa de administração

A taxa de administração, ou do agente de custódia, é taxa que a corretora de valores na qual você abriu conta cobra sobre o seu investimento.

Vale lembrar que essa é uma taxa que varia de corretora para corretora e existem algumas que, inclusive, isentam seus clientes dessa taxa, com objetivo de atrair novos investidores.

Essa é uma das razões pelas quais você precisa pesquisar a melhor opção de corretora para você.

IOF

A tributação do Imposto sobre Operação Financeira (IOF) incide apenas sobre investimentos que são resgatados antes de 30 dias.

Dessa forma, caso você resgate o seu título do Tesouro IPCA+ antes de completar 30 dias, incidirá IOF sobre os rendimentos obtidos.

A alíquota, entretanto, é regressiva. Ou seja, ela é proporcional ao número de dias aplicados: quanto maior for o prazo de aplicação, menor será a alíquota.

Imposto de Renda no Tesouro Direto

Todos os investimentos em títulos do Tesouro têm rendimentos tributados pelo Imposto de Renda. A boa notícia é que a tributação acontece de maneira decrescente. Então, quanto mais tempo sua aplicação durar, menor será o valor a ser pago de IR. Veja só:

| Alíquota | Prazo |

|---|---|

| 22,5% | Até 180 dias |

| 20% | Entre 181 e 360 dias |

| 17,5% | Entre 361 e 720 dias |

| 15% | Acima de 720 dias |

Antes de terminar esse tópico, aprenda, no vídeo abaixo, os passos necessários para investir em Renda Fixa com a Toro Investimentos:

Qual é o mais vantajoso: Tesouro Selic ou Tesouro IPCA?

Muitas pessoas ficam na dúvida sobre qual é o título mais vantajoso, se é o Tesouro Selic ou Tesouro IPCA. A realidade é que cada um deles tem as suas vantagens, mas também dependem de índices diferentes.

Desde 2017, a Taxa Selic — taxa básica de juros da economia brasileira — tem sofrido cortes e continuou caindo. Com isso, o rendimento do Tesouro Selic foi afetado negativamente. Afinal, quanto menor a Selic, menor serão os rendimentos do título vinculado a ela.

Contudo, a taxa Selic voltou a subir no combate à inflação após a pandemia, tornando-se novamente atrativa. Confira, no gráfico a seguir a variação da taxa básica de juros nos últimos anos:

Apesar disso, esse título ainda oferece um rendimento melhor que a Poupança e, dependendo da sua estratégia, pode valer a pena tê-lo em sua carteira de investimento, já que ele proporciona liquidez diária.

Dessa forma, caso você precise do dinheiro para uma emergência, por exemplo, você pode solicitar o resgate antecipado e ter o valor em mãos em pouco tempo.

Você tem poucas chances de ter perdas ao fazer resgate antecipado do Tesouro Selic. Diferente do IPCA, que sofre de modo mais intenso com a movimentação do mercado.

Portanto, é preciso analisar as perspectivas de curto e médio prazo da inflação e da Selic para optar pelo melhor título do Tesouro, além do prazo do investimento.

A decisão de realizar um investimento é importante e nem sempre é fácil. Portanto, é fundamental que você pesquise os tipos de investimento que mais se adequam às suas necessidades, além de analisar os índices da economia brasileira e o ritmo atual do mercado para fazer uma boa escolha.

Antes de terminarmos, vale a pena ver um último vídeo sobre a montagem de uma carteira de investimentos realmente vencedora:

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)