Investir no Tesouro Direto pode ser uma ótima alternativa para quem deseja aplicar seu dinheiro de forma segura e com baixo risco. No entanto, muitas pessoas ainda têm dúvidas sobre como começar e quais são os procedimentos necessários.

No entanto, muitas pessoas ainda têm dúvidas sobre como começar e quais são os procedimentos necessários.

Aprenda como escolher o título mais adequado para o seu perfil, como fazer a aplicação, como acompanhar seus investimentos e muito mais. Leia até o final e comece a investir no Tesouro Direto agora mesmo.

Para começar, veja como é realizada essa aplicação no vídeo abaixo que preparamos para você:

Navegação Rápida

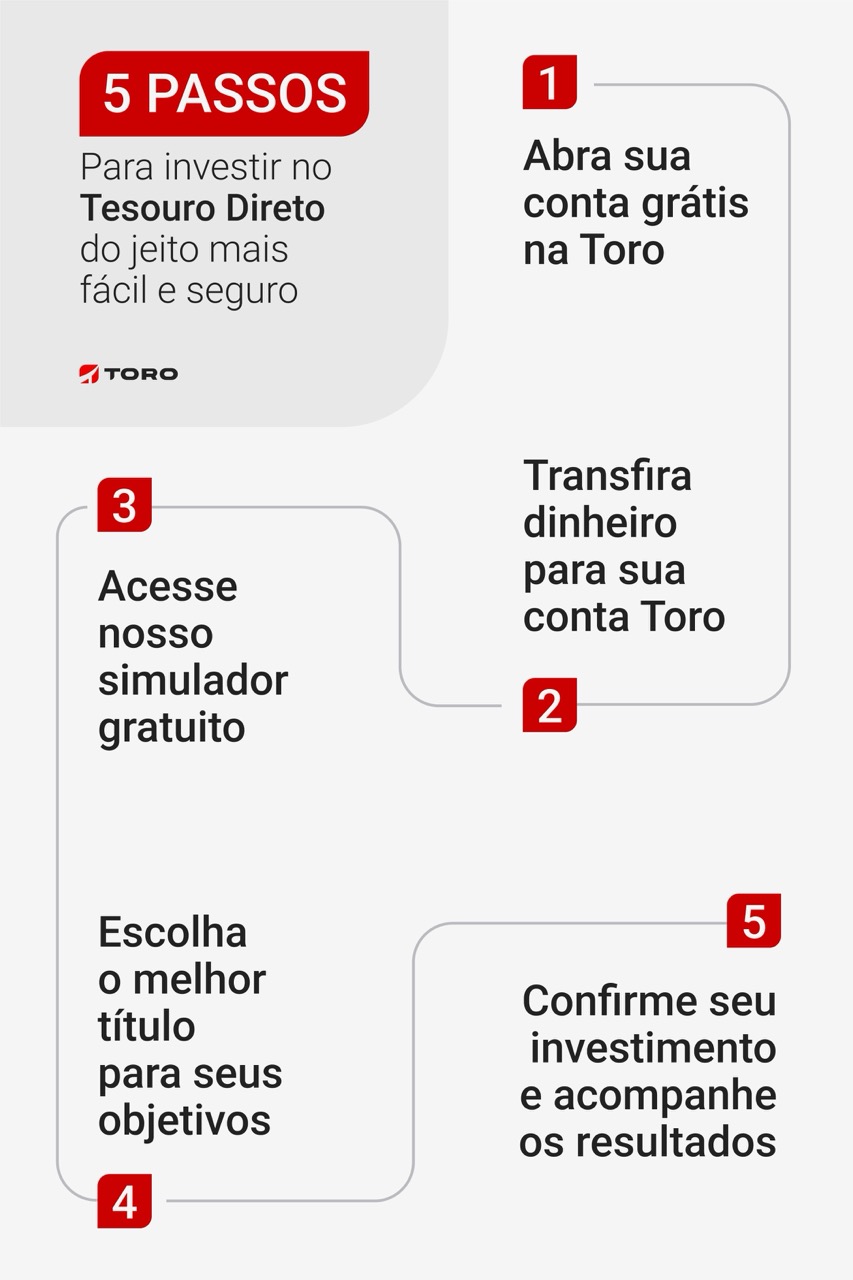

Como investir no Tesouro Direto pela Toro?

Aqui na Toro, você investe no Tesouro Direto do jeito mais fácil e sem pagar corretagem. Uma vez que sua conta estiver aberta e ativa, o procedimento para investir nos títulos públicos será bastante simples:

1. Abra sua conta na Toro Investimentos.

2. Transfira o valor do investimento para sua conta na Toro.

3. Ao logar na plataforma, clique em “Renda Fixa”.

4. Daí, basta selecionar a alternativa “Tesouro”.

5. Busque o título selecionado entre os apresentados e clique sobre ele.

6. Configure valor do investimento (a plataforma fará o arredondamento automático, conforme o preço do título).

7. Confira as informações (rentabilidade, valor da ordem, nome do título escolhido) e confirme o investimento clicando em “Investir”.

Como investir no Tesouro Direto pelo app do Tesouro Nacional?

Você também pode fazer o investimento nos títulos públicos por meio do aplicativo do Tesouro Direto, disponível tanto na AppStore (Apple) quanto na PlayStore (Android).

Lembrando que você precisa ter conta ativa em uma corretora de investimentos para realizar essa operação.

Então, para investir no Tesouro Direto por esse meio, basta seguir os passos:

- Fazer o cadastro e logar no aplicativo do Tesouro Direto.

- Transfira o dinheiro da sua conta no banco para a conta da corretora.

- Uma vez logado, clique no menu no alto à esquerda (≡) e, em seguida, selecione “Investir”.

- Selecione o título escolhido na relação apresentada. Você também pode filtrar pelas guias “Selic”, “Prefixado” e “Inflação”.

- Ao escolher o título, no alto da página clique em “Selecionar a Instituição Financeira” e localize a sua corretora.

- Configure o “Valor a Investir”.

- Confira os dados e marque se deseja “Investir agora” ou “Agendar o investimento”. Então é só confirmar a aplicação.

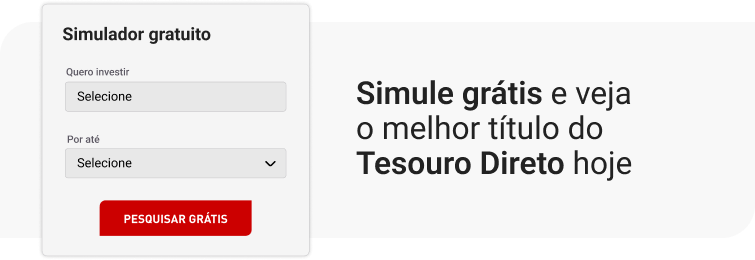

Simulador de Tesouro Direto

Se você está pensando em investir no Tesouro Direto, mas ainda não tem certeza de qual título escolher ou como calcular os rendimentos, não se preocupe. Fazer simulações é fundamental para escolher o melhor título de acordo com sua realidade e objetivos.

Apresentamos a você o simulador de Tesouro Direto da Toro, uma ferramenta que permite calcular o rendimento de várias aplicações, ajudando a escolher o título mais adequado para suas necessidades e objetivos financeiros.

Com essa calculadora, é possível comparar diferentes cenários de investimento e verificar qual título oferece a melhor rentabilidade, conforme o prazo e o valor investido para alcançar seus objetivos.

Simulador do site do Tesouro Direto

Além disso, você pode utilizar o simulador do site do Tesouro Direto. Com ele, é possível verificar as projeções de rentabilidade dos títulos, considerando diversos cenários, como a taxa Selic e a inflação, por exemplo.

Além disso, é possível simular diferentes valores e prazos de investimento, para encontrar a melhor opção de acordo com seus objetivos financeiros.

Como escolher o melhor título do Tesouro Direto?

Mas, afinal, como saber o melhor título para comprar no Tesouro Direto? Qual é o mais adequado aos meus objetivos e perfil de risco? Para saber como selecionar o título público ideal para você, siga os passos abaixo:

- Objetivos: seja claro e realista para seus investimentos, como por exemplo: investir para aposentadoria, fazer uma reserva de emergência, viajar, etc.

- Perfil de investidor: faça o teste da corretora e identifique o seu perfil de investidor, que pode ser conservador, moderado ou arrojado, de acordo com seu apetite por riscos e expectativas de retorno.

- Tipo de título: entenda as características de cada tipo de título (prefixado, pós-fixado ou híbrido) e escolha aquele que mais se adequa aos seus objetivos.

- Rentabilidade: lembre-se que os investimentos de Renda Fixa são de baixo risco e, por isso, tendem a render menos. Ainda assim, bons retornos podem ser encontrados. Então pondere sobre a relação risco x retorno.

- Prazo de resgate: estudar qual é o prazo estipulado para o resgate do investimento de acordo com seus objetivos. Observe as diferentes datas de vencimento no Tesouro.

- Liquidez: caso precise retirar o investimento, avaliar quais são as condições de liquidez, isto é, em quanto tempo o dinheiro retorna para você e quais são os impactos disso.

- Impostos e taxas: avaliar quais são as isenções, impostos, taxas e custos administrativos que o investimento está sujeito, sobretudo em relação ao prazo.

Além de considerar os fatores mencionados anteriormente, contar com a ajuda de Assessores de Investimentos pode ser extremamente benéfico na hora de investir no Tesouro Direto.

Esses profissionais são especializados em analisar o mercado financeiro e conhecer as melhores possibilidades de investimento para cada perfil de investidor.

Os Assessores de Investimentos podem ajudá-lo a entender melhor como funciona o Tesouro Direto, identificar os títulos mais adequados para seus objetivos e gerenciar sua carteira de investimentos de forma mais estratégica. Eles também podem orientá-lo sobre como diversificar seus investimentos e mitigar os riscos.

O que é o Tesouro Direto?

O Tesouro Direto é um programa do governo para negociação de títulos públicos por pessoas físicas, de maneira direta e online. Os títulos públicos são considerados o investimento mais seguro do mercado e uma alternativa de baixo custo para investir. É possível investir a partir de R$ 30,00.

Portanto, os títulos do Tesouro Direto são investimentos de Renda Fixa, onde a rentabilidade é conhecida ou prevista no momento da aplicação.

Como funciona o Tesouro Direto?

Os títulos funcionam como um empréstimo que você faz ao governo. Em troca do dinheiro, o governo te fornece um título de crédito, com um prazo de vencimento definido. Nesse prazo, o governo te devolverá o dinheiro, acrescido dos juros oferecidos na aplicação.

O programa foi criado em 2002 pelo Tesouro Nacional, em conjunto com a Bolsa de Valores e a CBLC (Companhia Brasileira de Liquidação e Custódia). Antes disso, pessoas físicas que quisessem investir no Tesouro Direto só conseguiam aplicar em Fundos de Investimento, que costumam ter grande parte da carteira composta por esses títulos.

Atualmente, o investidor tem a possibilidade de investir com menos custos e maior domínio, decidindo ele mesmo em qual título aplicar e o momento de comprar e resgatar seu investimento. Para compreender como os títulos funcionam, é preciso estar atento também a:

Valor mínimo

Os títulos do Tesouro Direto são precificados diariamente de acordo com a oferta e demanda do mercado. O valor mínimo de aplicação varia conforme título escolhido para uma unidade cheia. No entanto, geralmente é possível investir a partir de R$ 30,00 nas frações dos títulos mais acessíveis.

Aqui na Toro, você não paga nenhum valor em corretagem para investir no Tesouro Direto.

Prazo de investimento

Os títulos do Tesouro Direto possuem diferentes prazos de vencimento, que variam entre 2 e 30 anos. Quanto maior o prazo, geralmente maior é a rentabilidade. O investidor pode escolher o título de acordo com seus objetivos e perfil de investimento.

Taxas e Imposto de Renda

Ao investir no Tesouro Direto, é importante estar ciente de que há taxas e impostos a serem pagos. A taxa de custódia anual é de 0,2% sobre o valor dos títulos e se refere à guarda dos mesmos e às movimentações realizadas. Além disso, o Imposto de Renda incide sobre o rendimento e é cobrado diretamente na fonte, no momento do resgate.

O valor do IR varia seguindo tempo de investimento, por isso é importante conferir a tabela de alíquotas para se programar financeiramente:

| Prazo | Alíquota sobre os rendimentos |

|---|---|

| Até 180 dias | 22,5% |

| De 181 até 360 dias | 20% |

| De 361 até 720 dias | 17,5% |

| Acima de 720 dias | 15% |

Lembre-se que é preciso declarar os seus investimentos no Tesouro Direto anualmente à Receita Federal. Para preencher a declaração sem dificuldades, siga os passos do tutorial em vídeo abaixo:

Risco

O Tesouro Direto é considerado um investimento de baixo risco, já que se trata de títulos públicos emitidos pelo governo brasileiro. Você não precisa se preocupar em perder o dinheiro investido.

No entanto, como todo investimento, existem riscos envolvidos, como a possibilidade de o país não honrar seus compromissos financeiros (o que é altamente improvável) ou de oscilações na taxa de juros e inflação, que podem impactar negativamente a rentabilidade.

Como é a rentabilidade do Tesouro Direto?

Conforme mencionado anteriormente, a rentabilidade dos títulos públicos está diretamente relacionada à taxa de juros ou aos índices inflacionários. Sendo assim, o retorno do Tesouro Direto pode ocorrer de três formas distintas: PrefixadaAtrelado à SelicAtrelado à inflação

A rentabilidade é fixada no momento da compra, independentemente das variações na economia. Indiretamente também depende do valor da Selic que, quanto mais alta, maiores tendem a ser os juros prefixados.

A rentabilidade é atrelada à taxa Selic mais uma taxa prefixada. Ou seja, o retorno será informado nesse formato: “Selic + X% ao ano”.

O título oferecem uma taxa fixa (prefixada) mais a variação do índice de inflação do período (IPCA). Obedecem o mesmo formato: “IPCA + X% ao ano”.

Veja também: Descubra o horário de funcionamento do Tesouro Direto

Quais são os principais títulos do Tesouro Direto?

Conhecer os principais títulos do Tesouro Direto é fundamental para quem busca investir em Renda Fixa com segurança e rentabilidade. Nessa seção, vamos apresentar as características de cada um deles:

Tesouro Selic

O Tesouro Selic (ou LFT) é o mais conservador nos títulos públicos, tendo sua rentabilidade baseada na Taxa Selic, a taxa básica de juros da economia. Embora seu valor possa ser estimada com base na taxa básica de juros, a quantia exata a receber só será conhecida no momento do resgate.

Tesouro IPCA

O Tesouro IPCA (NTN-B Principal) possui rentabilidade parte fixa e parte variável, baseada no IPCA. Assim, sua rentabilidade estará sempre acima da inflação, mas o valor exato não é totalmente conhecido no momento da aplicação, embora possa ser estimado.

Tesouro IPCA com Juros Semestrais

O Tesouro IPCA com Juros Semestrais é uma opção que oferece rentabilidade composta por uma taxa prefixada somada ao IPCA, garantindo sempre um retorno superior à inflação. Além disso, o investidor pode optar por receber os juros semestralmente.

Tesouro RendA+

O Tesouro RendA+ é um título público que complementa a aposentadoria do investidor. Sua rentabilidade é superior à inflação e, na data de vencimento, o valor acumulado é pago em parcelas mensais corrigidas pela inflação durante 20 anos.

Tesouro Prefixado

O Tesouro Prefixado (LTN) possui rentabilidade fixada no momento da compra, o que significa que a rentabilidade será uma taxa fixa e não dependerá de nenhuma taxa ou indexador do mercado.

Tesouro Prefixado com Juros Semestrais

O Tesouro Prefixado com Juros Semestrais (NTN-F) possui rentabilidade definida no momento da compra e não varia ao longo do tempo, assim como o Tesouro Prefixado convencional. A diferença é que o investidor tem a opção de receber os juros semestralmente.

Importante: contar com a ajuda de Assessores de Investimentos qualificados pode ser uma estratégia valiosa para investir melhor no Tesouro Direto e alcançar seus objetivos financeiros com mais segurança e rentabilidade.

Além disso, eles podem ajudar a acompanhar o desempenho dos títulos e orientá-lo sobre quando é o momento certo para comprar ou vender. Isso pode fazer toda a diferença para alcançar seus objetivos financeiros a curto e longo prazo.

Vale a investir no Tesouro Direto?

O Tesouro Direto é um dos investimentos mais procurados pelo investidor que deseja aplicar em uma alternativa segura e com rendimentos melhores que a Poupança. Um dos principais motivos é que ele é considerado um dos investimentos mais seguros do mercado, como dissemos anteriormente.

Esse é um tipo de investimento recomendado por Analistas e Assessores de Investimentos para todos os perfis, do conservador ao arrojado.

Vantagens do Tesouro Direto

As principais vantagens de investir na Bolsa de Valores são:

- Começar com pouco dinheiro: é possível aplicar em títulos públicos a partir de R$ 30,00.

- Boa rentabilidade: o Tesouro Direto pode rende muito mais que a Poupança e outras aplicações de Renda Fixa.

- Recebimento de juros semestrais: algumas opções de títulos oferecem a possibilidade de receber os juros semestralmente.

- Proteção contra inflação: nos títulos do Tesouro IPCA, o seu rendimento será sempre acima da inflação.

- Aplicação programada: é possível programar aplicações para uma data específica ou periodicamente.

- Valorização dos títulos: além da rentabilidade oferecida pelo investimento, o preço do seu título também pode se valorizar. Então, você pode vendê-lo por um preço mais alto que comprou.

- Resgate a qualquer momento: caso precise do dinheiro para alguma urgência, é possível revender o título para o governo e resgatar o dinheiro de volta, considerando a marcação a mercado.

Dúvidas frequentes

Qual é o melhor título do Tesouro para eu investir no momento?

Essa pergunta só pode ser respondida após o investidor descobrir seu perfil de investimento e seus próprios objetivos. Cada um dos títulos possuem vantagens e desvantagens que podem ser relevantes, ou não, dependendo do cenário de quem investe.

O melhor título do Tesouro para você pode ser diferente do título adequado para a estratégia de outro investidor. Entende?

O ideal é que você tenha em carteira diferentes títulos e ativos. Com um portfólio de investimentos sólido, você terá melhores possibilidades em diferentes panoramas.

Quais são os custos para investir no Tesouro Direto?

Além do Imposto de Renda cobrado diretamente na fonte, o investidor deve se atentar em relação a outros dois custos deste investimento: a taxa de custódia da B3 e a administrativa da corretora.

A taxa de custódia da B3 é recolhida a cada seis meses pela própria Bolsa. O valor chega a 0,20%.

A taxa administrativa é coletada por apenas algumas instituições financeiras. Quando optar por uma corretora, certifique-se que esse valor não seja abusivo.

Quando posso resgatar meu dinheiro?

Um dos momentos mais esperados pelo investidor é justamente o resgate de seus papéis. Mas quando o assunto é Tesouro Direto, é preciso esperar os vencimentos de anos para ter o seu capital em mãos.

A resposta é animadora: o investidor não necessita esperar o vencimento para vender seus papéis. O sistema do Tesouro permite que você coloque seus títulos no mercado todos os dias úteis, de 9:30 às 18:00, vendendo no preço que eles estiverem cotados no momento.

Você pode realizar a venda pelo site do Tesouro ou diretamente pela sua corretora.

No entanto, é preciso conhecer o conceito de marcação a mercado para saber quanto você receberia por resgatar antes do prazo.

Como acompanho o rendimento dos meus títulos?

Ver o resultado se formando é algo que estimula cuidar ainda mais de nossas finanças. Mas quando se trata dos seus títulos públicos, como é a melhor forma de acompanhar seu rendimento?

A maneira mais eficiente é através da plataforma de sua corretora, assim você terá uma noção maior de sua carteira de investimentos. É possível, entretanto, verificar diretamente no sistema do Tesouro: basta ir na opção “consultas” e, posteriormente, “saldo”.

O Tesouro Direto é seguro?

A segurança é um dos pontos fortes do Tesouro Direto. Isso porque ele possui duas ótimas vantagens: a ausência de risco e a segurança do sistema.

Pelo emissor do título ser o Governo Federal, o risco de calote é impensável. Isto é, é praticamente impossível que o governo entre em falência e fique te devendo o seu título, entende? A parcela da dívida que é representada pelo Tesouro Direto é muito pequena para isso.

Além disso, por ser um investimento de Renda Fixa, não há cenário que fará o investidor perder seu dinheiro investido por uma flutuação do mercado. Se você aguardar o vencimento, é certo que terá o rendimento que foi acordado na compra.

Como investir no Tesouro Direto do jeito mais fácil?

Hoje, facilidade e agilidade são essenciais para quem quer aproveitar o melhor do mercado, na hora certa.

Por isso, aqui na Toro revolucionamos o mercado financeiro criando o jeito mais fácil de investir. Com poucos cliques, você investe no Tesouro Direto, em Fundos de Investimentos, em ações e muito mais.

Além disso, você conta com a ajuda de especialistas te mostrando as oportunidades mais interessantes para investir hoje, tira dúvidas ao vivo e investe com Corretagem Zero de verdade.

Quando escolher cada título do Tesouro Direto?

Agora que você conhece como funciona cada título, é preciso também compreender quando escolher um e não o outro. Agora, vamos analisar os tipos de títulos do Tesouro e quando cada um deles é indicado.

O Tesouro Selic é indicado para quem busca maior segurança e liquidez, já que possui rentabilidade diária e é menos afetado pelas variações de mercado. É uma boa opção para reserva de emergência e para investidores que querem traçar uma estratégia de retorno que acompanhe a taxa básica de juros.

O Tesouro IPCA é indicado para quem busca proteção contra a inflação e tem objetivo de investimento de médio ou longo prazo. É mais indicado para investidores que não precisam resgatar o dinheiro antes do prazo de vencimento e querem garantir um retorno real (acima da inflação).

O Tesouro RendA+ é indicado para quem busca complementar a aposentadoria, pois oferece pagamentos mensais por 20 anos. É uma opção de investimento de longo prazo e com rentabilidade acima da inflação. É indicado para quem busca segurança e estabilidade financeira quando parar de trabalhar.

O Tesouro Prefixado é indicado para investidores que desejam garantir uma taxa de rentabilidade fixa no momento da compra, independentemente de oscilações do mercado ou da economia. É uma possibilidade interessante para quem busca previsibilidade e/ou travar a rentabilidade mais alta por mais tempo quando a Selic está elevada.

![[Morning Call] Leia as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)