Escolher o melhor CDB passa por critérios como rendimento aporte mínimo, prazo de resgate e taxa de rendimento ao comparar com o CDI. Além disso, pondere sobre a liquidez e a segurança do investimento.

Os famosos Certificados de Depósito Bancário – ou CDB – vêm entregando a milhares de investidores resultados acima da média há um bom tempo. Desde os anos 1960, década de sua regulamentação, o famoso “rendimento CDB” ocupa uma posição de destaque entre os melhores investimentos do mercado.

O Certificado é um título privado de renda fixa negociado entre bancos e pessoas físicas e jurídicas. Ele atrai diversos tipos de investidores: desde os mais conservadores até aqueles com perfil arrojado. Todos buscam alguns pontos em comum:

- Segurança.

- Diferentes prazos.

- Facilidade.

- E, principalmente, bom rendimento.

Esse material foi criado com um objetivo simples: mostrar a investidores o impressionante rendimento CDB e tudo que precisa saber para começar a aproveitá-lo.

Navegação Rápida

Como funciona o CDB?

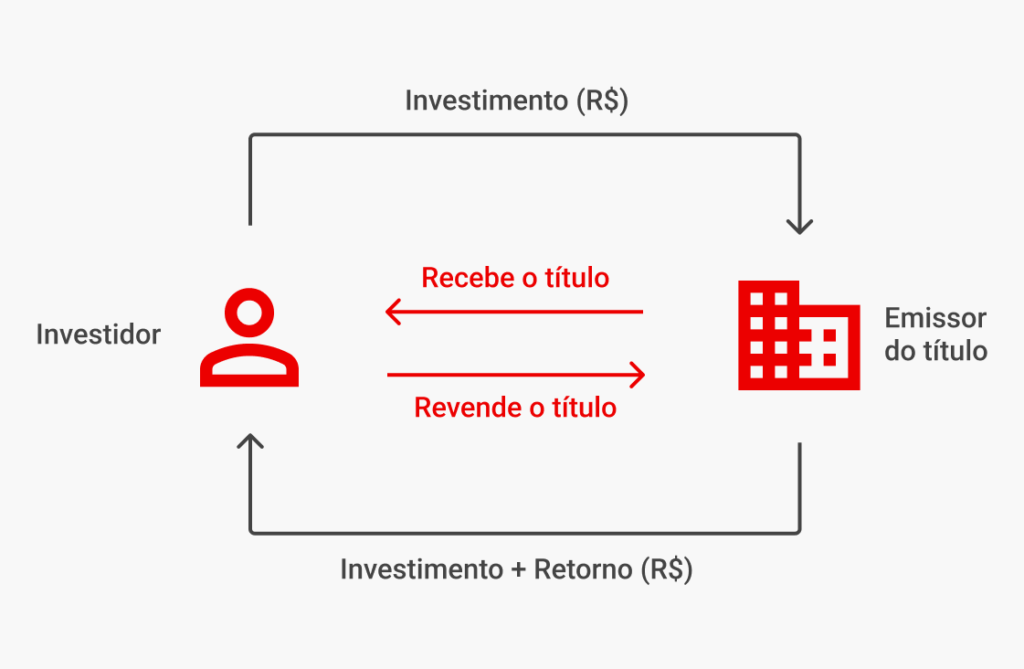

Se você não sabe como funcionam esses títulos, veja esse rápido esquema logo abaixo. É bem simples entender como ganhar dinheiro com esse investimento.

Todo título de Renda Fixa funciona, no geral, da mesma maneira: eles se resumem em um empréstimo entre o investidor e a instituição que emite o título. Após um período combinado (ou antes, dependendo do título), o emissor retorna o dinheiro emprestado somando os juros.

No caso do Certificado de Depósito Bancário, como seu nome diz, a transação ocorre entre os investidores e os bancos. Ou seja, bancos pegam recursos emprestados com pessoas físicas e jurídicas, usam esse dinheiro para financiar suas atividades e os pagam com certa valorização depois de certo período.

O funcionamento básico do CDB é exatamente esse. Existem, entretanto, alguns pontos que eles se diferem:

1. Prazo de resgate

Os bancos emitem títulos com diferentes vencimentos. Isto é, existem desde títulos que permitem a venda em qualquer data – a chamada liquidez diária – até aqueles que ficam anos em custódia do banco.

O prazo de resgate é um fator fundamental na escolha do melhor CDB (Certificado de Depósito Bancário) porque ele afeta diretamente a rentabilidade e a liquidez do investimento.

- Rentabilidade: muitos CDBs oferecem taxas de juros mais altas para prazos mais longos. Quanto mais tempo o investidor deixar o dinheiro aplicado, maior a rentabilidade, pois o banco compensa o risco de manter o capital por mais tempo.

- Liquidez: o prazo de resgate também está relacionado à liquidez do CDB. Se o investidor precisar de acesso ao seu dinheiro antes do vencimento, alguns CDBs não permitem o resgate antecipado ou penalizam o investidor com uma rentabilidade menor. Por outro lado, os CDBs com prazos mais curtos oferecem maior flexibilidade, permitindo acesso ao capital em menos tempo.

- Objetivos financeiros: o prazo de resgate deve ser alinhado aos objetivos financeiros do investidor. Se o objetivo é uma meta de curto prazo (como comprar um bem em alguns meses), o investidor deve escolher CDBs de prazos mais curtos. Já para objetivos de longo prazo (como aposentadoria), os CDBs de prazo mais longo podem ser mais vantajosos.

2. Aporte mínimo

O aporte mínimo é fundamental na escolha do melhor CDB porque determina quanto o investidor precisa investir para acessar a aplicação. Por isso, é essencial escolher um CDB que se encaixe no valor disponível para investimento.

Se o valor mínimo exigido for muito alto, pode limitar as opções para quem tem um orçamento mais restrito.

Além disso, o valor do aporte pode impactar a rentabilidade, já que algumas instituições oferecem taxas melhores para investimentos maiores.

São oferecidos papéis para qualquer “tamanho de bolso”. Existem títulos que exigem desde menos de R$1.000 até aqueles com aportes mínimos de R$ 50 mil.

3. Rendimento

Os juros que os bancos pagam para o investidor podem obedecer diferentes regras: existem títulos prefixados – que o valor já é certo desde a compra, títulos pós-fixados – que seguem algum indicador econômico, ou híbridos.

Por isso, sempre é bom realizar cálculos para compara as diferentes rentabilidades nos investimentos, conforme seus objetivos e prazo de aplicação.

4. Segurança

Os papéis com garantia do FGC (Fundo Garantidor de Créditos) são mais interessantes porque em caso de problemas com o emissor, como uma declaração de falência, você investidor pode receber uma garantia ordinária de até R$1 milhão por pessoa (CPF) ou empresa (CNPJ), para cada intervalo de 4 anos.

Vale lembrar que, nesse valor, está incluso tanto o valor investido quanto os juros que o investimento rendeu.

5. Liquidez ou resgate

Representa a data que você terá de volta seu investimento, isto é, quando seu papel recuperará sua liquidez. É o tempo em que seu dinheiro deve ficar investido até ele ficar disponível para ser sacado.

A “liquidez diária” ou sem prazo mínimo significa que o título não possui um mínimo de dias e você pode resgatá-lo quando bem entender.

Simule uma carteira de investimentos

Responda as perguntas abaixo e receba uma carteira

personalizada com base nos seus objetivos.

Quer entender todos os detalhes desse investimento? Dê uma olhada nesse artigo e descubra a fundo o que é CDB.

Agora, que tal falarmos um pouco sobre os resultados do rendimento CDB? Descubra os melhores títulos do mercado no próximo tópico.

Quais são os melhores rendimentos para o CDB?

Antes de saber o rendimento do melhor CDB, é importante entender como funciona a taxa DI, também chamada apenas de CDI.

Ele funciona como um empréstimo entre instituições financeiras, e também serve de referencial para o rendimento de investimentos de Renda Fixa, como o CDB, LCI e LCA.

Por isso, entender o que é e como funciona o CDI, dentre outros conceitos básicos, é essencial para começar a investir com inteligência. Veja abaixo m gráfico com o rendimento do CDI no últimos anos:

Diferentemente do que a maioria das pessoas imagina, os melhores CDBs são oferecidos por diversos bancos, não só aqueles mais famosos que estamos acostumados.

Esse é um ponto que reforça as vantagens de se investir por uma corretora. Os grandes bancos comerciais oferecerão, principalmente, os seus próprios produtos financeiros.

Pelas corretoras de valores, você terá acesso a estes produtos e de muitos outros bancos. Muitas vezes, os bancos menores oferecem taxas bem atrativas. Clique no link abaixo e pesquise gratuitamente:

A oferta de títulos dependerá da instituição financeira que escolher. O melhor CDB poderá ser emitido por um pequeno banco, por exemplo.

No mercado financeiro, você vai se deparar com várias taxas de rentabilidades nos CDBs, que variam conforme o prazo, o risco, a nota de rating e outros fatores. O banco pode te pagar de três formas:

- Prefixado: você tem conhecimento do retorno exato no momento da compra.

- Pós-fixado: a tabela segue esse modelo. Nele, o papel acompanha algum indicador da economia – nesse caso, a taxa do CDI (Certificado de Depósito Interbancário).

- Híbrido: além de pagar uma taxa prefixada, o CDB híbrido acompanha na maioria das vezes o IPCA, isto é, a inflação.

Geralmente, os anúncios são feitos com base em alguma porcentagem do CDI, como, por exemplo, 90% do CDI, 100% do CDI, 120% do CDI e por aí vai, Lembrando que a taxa do CDI acompanha de perto o valor da Selic.

Por falar nisso, confira no gráfico a seguir como foi o rendimento nos últimos anos:

Como comparar o rendimento do CDB?

O mercado está repleto de opções de investimentos. Os Certificados são apenas uma parcela de todos os tipos de títulos disponíveis.

Dessa forma, é fundamental você conseguir comparar o rendimento desse investimento com outros ofertados no mercado. Vamos lá?

É fundamental saber qual é o Imposto de Renda cobrado no investimento. Daí, compare o rendimento do CDB já considerando a mordida do leão de acordo com o prazo.

Selecionei dois investimentos que normalmente causam algumas dúvidas entre seus investidores: a poupança e a LCI. Ambas modalidades são isentas de Imposto de Renda, diferentemente do CDB. Dessa forma, é importante saber comparar para ter a certeza que a isenção compensa o investimento.

CDB x Poupança

Por mais que a poupança já tenha perdido força e investidores nesses últimos anos, ela ainda é considerada como opção de aplicação por algumas pessoas.

A poupança, muitas vezes, atrai investidores por dois motivos: sua isenção de Imposto de Renda e a facilidade de investimento. Mas você sabia que mesmo com o IR, na grande maioria dos casos, o CDB compensa mais que o rendimento da poupança?

Veja, no gráfico a seguir, a comparação entre o rendimento do CDI contra a caderneta nos últimos anos e perceba que a taxa DI sempre supera a rentabilidade da Poupança:

O mercado financeiro é composto por inúmeras opções de investimento melhores que a poupança: os Certificados de Depósito Bancário são apenas um exemplo entre os vários títulos que ganham no quesito rentabilidade.

CDB x LCI

A Letra de Crédito Imobiliário é outro investimento que está se tornando cada dia mais popular. Tal como a caderneta de poupança, a LCI atrai investidores que buscam opções isentas de Imposto de Renda.

Entretanto, a ideia de não pagar o IR acaba iludindo o investidor sobre a rentabilidade dessa modalidade de investimento. É necessário, sempre, fazer uma comparação antes de investir.

Veja como essa comparação é simples. Para saber qual seria a taxa equivalente de uma LCI para algum CDB basta descontar a alíquota do Imposto de Renda:

| Prazo de investimento | Taxa LCI equivalente |

|---|---|

| Até 180 dias | Rendimento CDB x (1-0,225) |

| De 181 a 360 dias | Rendimento CDB x (1-0,20) |

| De 361 a 720 dias | Rendimento CDB x (1-0,175) |

| Acima de 721 dias | Rendimento CDB x (1-0,15) |

Que tal um exemplo para fixar?

Suponha que esteja em dúvida entre investir, por um ano, em um CDB 112% DI ou em uma LCI 90% DI. Como descobrir qual compensa mais?

Basta substituir o valor: Taxa LCI equivalente = 112 x (1-0,175) = 92,4% DI.

Esse resultado nos mostra que, para esse período, apenas uma LCI que pagasse acima de 92,4% DI compensaria a compra comparado a um CDB 112% – que não é o caso do exemplo.

É válido lembrar que esse cálculo também funciona para as LCAs, as Letras de Crédito do Agronegócio.

Fique à frente do mercado! Assine a Toro News, a newsletter de conteúdo gratuito da Toro, e receba análises exclusivas, insights atualizados e recomendações estratégicas para investir com mais confiança.

Como investir em CDB com ajuda de uma calculadora gratuita?

Agora que você sabe como conferir e comparar o rendimento CDB com demais investimentos, o que acha de aprender a investir nesses títulos? Aqui na Toro, nós temos uma calculadora gratuita que te entrega em poucos segundos o resultado de um investimento no futuro.

Veja como é fácil usar o calculadora gratuita de CDB e encontrar o melhor rendimento CDB:

É só adicionar o valor que deseja investir e o prazo para ter seu dinheiro de volta. Com poucos cliques você poderá investir no papel mais interessantes do momento e ainda com taxa Zero.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)