Investir no Tesouro Direto é uma alternativa segura e acessível para quem busca rentabilidade com baixo risco. Aqui, você irá descobrir quanto rende R$50 mil no Tesouro Direto.

Com R$50 mil aplicados nesse tipo de investimento, é possível obter bons rendimentos ao longo do tempo, dependendo do título escolhido e das condições econômicas, como a taxa de juros e a inflação.

Neste artigo, vamos mostrar quanto rendem R$50 mil no Tesouro Direto, considerando diferentes alternativas de títulos, como o Tesouro Selic, Tesouro IPCA+ e Tesouro Prefixado, e fatores que influenciam o retorno dessa aplicação. Vamos lá?

Navegação Rápida

O que é o Tesouro Direto?

O Tesouro Direto é um programa do governo brasileiro, criado em 2002, que permite a compra de títulos públicos por pessoas físicas, de forma online e acessível.

Ele é administrado pelo Tesouro Nacional e tem como objetivo democratizar o acesso aos investimentos em títulos públicos.

Dessa forma, oferece uma alternativa segura e de baixo custo para quem deseja diversificar as aplicações financeiras.

Esses títulos representam uma forma de empréstimo que o investidor faz ao governo, que, em contrapartida, se compromete a devolver o valor investido acrescido de juros ou correção monetária.

O capital arrecadado pelo governo por meio da venda desses títulos é utilizado para financiar diversas atividades e programas públicos, como saúde, educação e infraestrutura.

Quais são os principais tipos de títulos públicos?

O Tesouro Direto oferece uma variedade de títulos, cada um com características específicas que atendem a diferentes perfis de investidores e objetivos financeiros.

As três principais modalidades de títulos disponíveis são:

Tesouro Selic

É um título pós-fixado, cuja rentabilidade está diretamente atrelada à taxa Selic, a taxa básica de juros da economia brasileira.

Isso significa que seu rendimento acompanha as variações dessa taxa, sendo considerado o título mais seguro e de menor volatilidade entre os oferecidos pelo Tesouro Direto.

Ideal para investidores que buscam segurança, liquidez e que estão construindo uma reserva de emergência, pois permite resgate com baixa volatilidade em caso de necessidade.

Tesouro Prefixado

O Tesouro Prefixado oferece uma taxa de juros fixa, definida no momento da compra do título.

Isso significa que o investidor sabe exatamente quanto receberá ao final do período de investimento, independente das variações econômicas ao longo do tempo.

Ele é indicado para aqueles que preferem a previsibilidade dos rendimentos e estão dispostos a manter o investimento até o vencimento, uma vez que o resgate antecipado pode resultar em perdas devido à marcação a mercado.

Tesouro IPCA+

Este título combina uma taxa de juros fixa com a variação do Índice Nacional de Preços ao Consumidor Amplo (IPCA), que é o índice oficial de inflação no Brasil.

Com isso, o Tesouro IPCA+ oferece proteção contra a inflação, garantindo que o poder de compra do investidor seja preservado ao longo do tempo.

Este ativo é ideal para quem planeja investimentos de longo prazo, como a aposentadoria, ou para aqueles que desejam proteger seu capital da perda de valor causada pela inflação.

Cada uma dessas modalidades possui características que se ajustam a diferentes necessidades e objetivos.

Enquanto o Tesouro Selic é mais adequado para investimentos de curto prazo e para quem busca liquidez, o Tesouro Prefixado e o Tesouro IPCA+ são mais indicados para quem deseja garantir um rendimento específico ou se proteger contra a inflação em períodos mais longos.

SAIBA MAIS :

➡️ Quanto rendem 25 e 50 mil reais em Fundos Imobiliários (FIIs)? Veja o cálculo!

➡️ Quanto rende R$100, 200, 300, 400, 500 e 600 mil no Tesouro Selic por ano e por mês?

➡️ Liquidez do Tesouro Direto: como funciona? Entenda!

Quanto rende R$50 mil no Tesouro Selic?

O Tesouro Selic é um dos títulos públicos mais populares entre os investidores brasileiros, especialmente para aqueles que buscam segurança e liquidez.

Como vimos anteriormente, esse título é pós-fixado, ou seja, sua rentabilidade está diretamente atrelada à taxa Selic, a taxa básica de juros da economia brasileira.

Devido a essa característica, o Tesouro Selic é visto como o investimento mais seguro e estável oferecido pelo Tesouro Direto.

A principal vantagem do Tesouro Selic é que ele apresenta baixo risco de perda de capital.

Diferentemente de outros títulos, como o Tesouro Prefixado e o Tesouro IPCA+, o Tesouro Selic não sofre impacto significativo da marcação a mercado. Isso significa que, mesmo que o investidor precise resgatar o título antes do vencimento, ele provavelmente não enfrentará perdas, uma vez que o valor do título acompanha a evolução da taxa Selic.

Além disso, o Tesouro Selic oferece alta liquidez. Com isso, o investidor pode vender o título a qualquer momento, recebendo o valor referente ao seu investimento mais os rendimentos acumulados até a data da venda.

Essa característica torna o Tesouro Selic ideal para quem está construindo uma reserva de emergência ou precisa de um investimento com fácil acesso ao capital.

Depois de saber de tudo isso, vamos analisar o rendimento de R$50 mil investidos no Tesouro Selic em diferentes horizontes de tempo, considerando as taxas atuais de mercado.

Investimento de curto prazo (1 ano)

Em primeiro lugar, vamos fazer a projeção da rentabilidade deste investimento.

Com a Selic atualmente em 15% ao ano, R$50 mil investidos no Tesouro Selic geram aproximadamente R$7.500,00 em um ano, sem o desconto de impostos e taxas.

Vale destacar que a alta na taxa Selic, em resposta ao controle da inflação, impulsiona o rendimento desse título, tornando-o atrativo mesmo em curto prazo.

Investimento de longo prazo (5 anos)

Agora se o investimento for mantido por cinco anos, o valor acumulado do rendimento seria cerca de R$100.567,86.

Esse rendimento considera uma possível redução gradual da Selic, conforme as projeções econômicas indicam, mas ainda assim representa uma rentabilidade significativa devido ao longo prazo de aplicação.

Além disso, manter o investimento no Tesouro Selic por um período maior pode ser uma estratégia eficaz para proteger o capital e obter uma rentabilidade consistente, especialmente em cenários de volatilidade econômica.

Monte sua carteira ideal em minutos! Teste o simulador da Toro e descubra onde investir com eficiência.

Simule uma carteira de investimentos

Responda as perguntas abaixo e receba uma carteira

personalizada com base nos seus objetivos.

⚠️ Importante: Os simuladores estimam os resultados com base nas projeções de mercado e nos retornos aproximados e, por isso, podem não retratar inteiramente a realidade, uma vez que os investimentos também estão sujeitos às variações tanto nas taxas de juros da economia, na inflação, nos custos da aplicação e/ou nos resgates antecipados. Portanto, a simulação não se trata de uma garantia absoluta de resultados futuros, mas sim de uma estimativa conforme o cenário hoje.

Quanto rende 50 mil reais no Tesouro IPCA+?

O Tesouro IPCA+ é um dos títulos públicos mais atrativos para investidores que buscam proteção contra a inflação.

Este título, também conhecido como Tesouro IPCA+ com juros semestrais, oferece uma combinação de uma taxa de juros fixa, acordada no momento da compra.

Entretanto, há a variação do Índice Nacional de Preços ao Consumidor Amplo (IPCA), que mede a inflação oficial no Brasil.

Isso garante que o investidor receba um retorno real acima da inflação, preservando o poder de compra do seu dinheiro ao longo do tempo.

Esse título é uma excelente opção para quem planeja investimentos de longo prazo, como aposentadoria, compra de imóveis ou outros objetivos financeiros.

Para ilustrar o potencial de rendimento do Tesouro Direto IPCA+, vamos simular quanto R$50 mil investidos nesse título poderiam render em diferentes cenários.

Investimento de curto prazo (3 anos)

Supondo uma taxa de IPCA + 3,55% ao ano, ao final de três anos, o valor bruto acumulado seria de aproximadamente R$35.935,45.

Com isso, o valor líquido seria de cerca de R$33.834,59 após descontos de impostos e taxas.

Esse rendimento é interessante para um horizonte de médio prazo, especialmente para investidores que desejam proteger seus recursos da inflação e obter um ganho real.

Investimento de longo prazo (5 anos)

Mantendo o investimento por 5 anos, o valor líquido acumulado seria de cerca de R$74.581,28, considerando um cenário econômico estável e uma inflação controlada.

Quais são os custos e impostos do Tesouro Direto?

Ao investir no Tesouro Direto, é fundamental considerar os impostos que incidem sobre os rendimentos, pois eles podem impactar a rentabilidade líquida.

O principal tributo que afeta os investimentos em títulos públicos é o Imposto de Renda (IR), que segue uma tabela regressiva de alíquotas.

Essa tabela é projetada para incentivar investimentos de longo prazo, oferecendo alíquotas menores quanto maior for o tempo de aplicação.

As alíquotas do Imposto de Renda para o Tesouro Direto são as seguintes:

- 22,5% para investimentos de até 180 dias: essa é a alíquota mais alta, aplicada a investimentos de curto prazo. Caso o investidor precise resgatar seu título antes desse período, o impacto do imposto será maior.

- 20% para investimentos de 181 a 360 dias: para aplicações com um horizonte de médio prazo, a alíquota do IR é reduzida, refletindo o menor custo fiscal para quem mantém o investimento por um período um pouco mais longo.

- 17,5% para investimentos de 361 a 720 dias: investimentos que se estendem por mais de um ano, mas menos de dois, têm uma alíquota ainda menor, incentivando o investidor a manter o capital aplicado por um prazo mais longo.

- 15% para investimentos acima de 720 dias: esta é a alíquota mínima do Imposto de Renda, aplicada a investimentos de longo prazo.

Para investidores que buscam aumentar os retornos líquidos, é vantajoso manter o investimento por pelo menos 2 anos para aproveitar essa alíquota reduzida.

A cobrança do Imposto de Renda é feita de forma automática no momento do resgate ou vencimento do título.

O valor do imposto é descontado diretamente pelo agente custodiante (corretora ou banco), e o investidor recebe o valor líquido já ajustado.

Além do Imposto de Renda, os investimentos no Tesouro Direto estão sujeitos à cobrança de uma taxa de custódia, que é administrada pela B3 (Bolsa de Valores do Brasil).

A partir de 31 de dezembro de 2024, a taxa de custódia do Tesouro Direto, de 0,2% ao ano, deixará de ser cobrada semestralmente. Agora, será aplicada apenas em movimentações: resgates antecipados, vencimentos ou pagamentos de juros.

Títulos como Tesouro Selic têm isenção até R$10 mil, e papéis como Tesouro Educa+ e Tesouro Renda+ continuam com regras específicas para isenção ou cobrança proporcional.

A taxa de custódia incide sobre todos os títulos do Tesouro Direto, independentemente do tipo ou do prazo do investimento. Ela é deduzida automaticamente do saldo do investidor, o que facilita o acompanhamento e o controle dos custos.

Qual é o melhor título do Tesouro Direto para investir?

Para entender melhor o potencial de retorno dos diferentes títulos oferecidos pelo Tesouro Direto, é fundamental fazer um comparativo de rentabilidade entre as principais opções: Tesouro Selic, Tesouro Prefixado e Tesouro IPCA+.

Cada um desses títulos possui características próprias que influenciam a rentabilidade final, dependendo do horizonte de tempo e das condições econômicas vigentes.

O Tesouro Selic é ideal para quem busca segurança e liquidez, enquanto o Tesouro Prefixado oferece previsibilidade e estabilidade nos retornos. Já o Tesouro IPCA+ se destaca por proteger o capital contra a inflação e garantir um retorno real positivo no longo prazo.

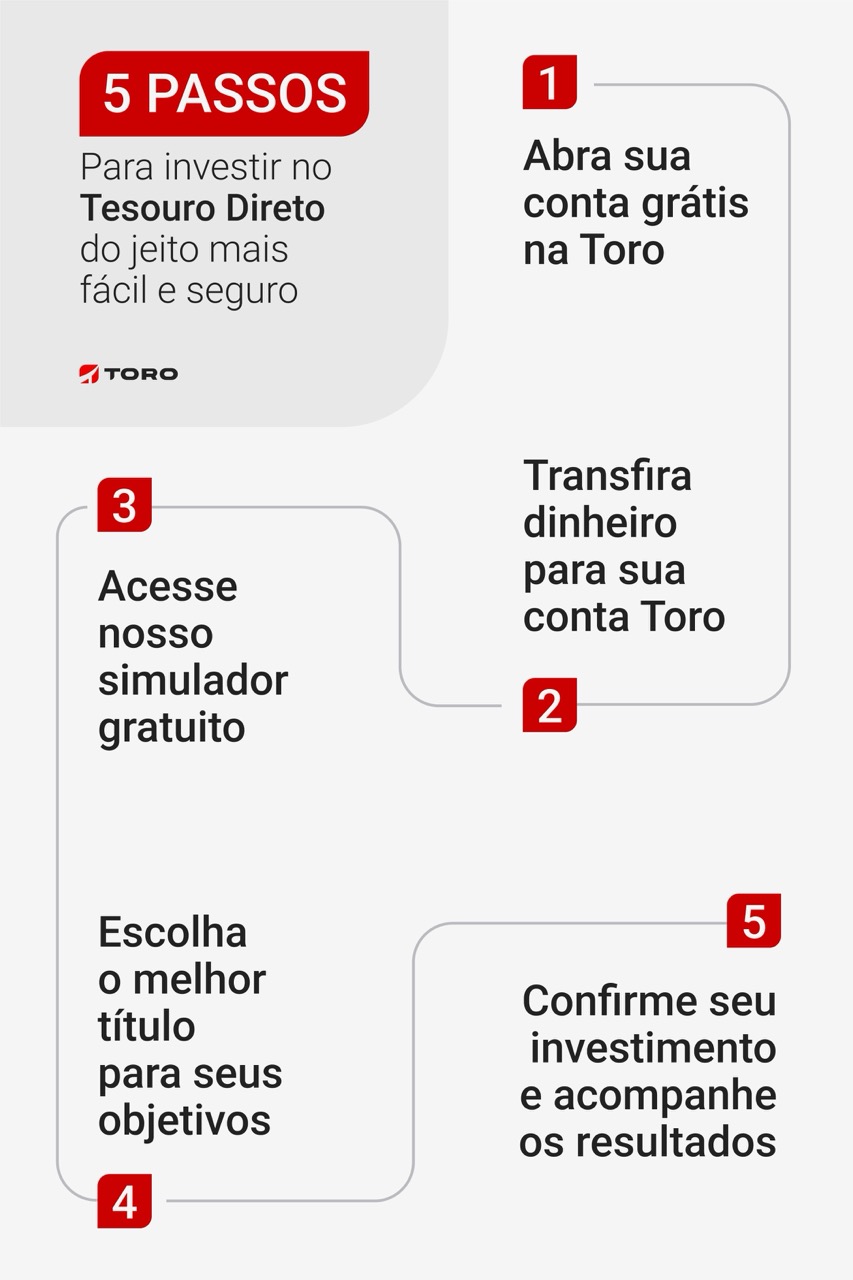

Por fim, agora que você já sabe quanto rende R$50 mil no Tesouro Direto Selic e nos outro títulos, para saber como investir no Tesouro Direto, é só seguir o passo a passo abaixo que preparamos para você:

Toro e Santander: benefícios especiais para você

Ao trazer seus investimentos para a Toro, a corretora do Grupo Santander, você acessa um universo de vantagens, como isenção de tarifas, atendimento personalizado e experiências únicas.

Ao investir a partir de R$150 mil com a Toro, você libera sua Conta Santander Select² sem tarifas e o Cartão Unique Black² com anuidade zero (sujeito à análise de crédito).

Se investir R$250 mil ou mais pela sua conta Toro, terá também acesso à Assessoria Especializada¹ para impulsionar seus investimentos.

Cartão Santander Unique²: mais vantagens para você

Confira as vantagens do cartão black do Santander:

- Anuidade ZERO para quem investe a partir de R$150 mil pela Toro¹.

- 2 acessos gratuitos às salas VIP de aeroportos5.

- Até 5 cartões adicionais sem custo para sua família.

- Tag Sem Parar gratuita para pedágios e estacionamentos6.

- Escolha entre 1,2% de cashback³ ou até 2,6 pontos Esfera por US$1 gasto4.

- Seguros completos, cobrindo desde compras até locação de veículos7.

Conta Santander Select²: benefícios que transformam sua rotina

Com R$150 mil investidos você também tem acesso à Conta Santander Select² sem tarifas, com vantagens que facilitam o seu dia a dia:

- Isenção de tarifas em saques, transferências internacionais e câmbio7.

- Equipe dedicada 24h por dia para suporte sempre que precisar.

- Parcerias exclusivas em viagens, shows e gastronomia.

- Seguros para você e sua família, além de assistência 24h com o helpS6.

Assessoria Especializada¹ para seu patrimônio crescer ainda mais

Acesse nosso atendimento premiado com a proximidade e a dedicação de especialistas em investimentos.

- A partir de R$250 mil investidos com a Toro, tenha um Assessor de Investimentos disponível¹ via WhatsApp, telefone ou e-mail

- Relatórios mensais personalizados, com análises detalhadas sobre sua carteira

Invista com a Toro e libere agora seus benefícios no Santander Select. Clique no botão e saiba mais:

¹ O benefício da Assessoria Especializada é liberado para clientes que possuem R$250 mil ou mais investidos pela Toro.

² Sujeito à análise de crédito. Utilize o crédito de forma consciente. Os produtos podem ser contratados separadamente e estão sujeitos à análise e cadastro. Cartão Unique Black com anuidade ZERO e Conta Santander Select sem tarifas enquanto você mantiver R$150 mil ou mais investidos em qualquer produto Toro ou nos seguintes produtos do Santander: poupança, previdência, depósito a prazo e fundos. Consulte condições da Toro em: https://www.toroinvestimentos.com.br/ . Consulte condições do Santander em: https://www.santander.com.br/banco/conta-corrente/select.

³ Consulte condições em: https://www.santander.com.br/banco/unique-black

⁴ 2,6 pontos a cada US$1 gasto em compras internacionais e 2 pontos a cada US$1 gasto em compras nacionais.

⁵ Benefícios da bandeira estarão disponíveis de acordo com as condições do cartão contratado.

⁶ A mensalidade zero da Tag Santander Sem Parar no plano “Em Todo Lugar Santander” é válida para 1 (uma) Tag por CPF e por cartão de crédito Santander pessoa física, e está garantida se você estiver usando seu cartão de crédito Santander (compras no cartão de crédito, não necessariamente atreladas às recargas da Tag). Para isso, seu cartão não deve ser cancelado ou possuir qualquer bloqueio que impeça compras. Quando o saldo zerar, automaticamente será feita uma nova recarga no valor escolhido inicialmente no cartão de crédito Santander cadastrado. Caso não seja possível fazer essa transação, o uso não será interrompido imediatamente. O cliente será informado pelo Sem Parar e terá um prazo para regularização antes do bloqueio de utilização da Tag.

⁷ Consulte condições em: https://www.santander.com.br/seguros e em https://www.santander.com

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)