Ao escolher entre CDB ou Tesouro Direto, é importante considerar fatores como a rentabilidade, liquidez, risco e prazo de investimento. O CDB pode ser uma opção interessante para investidores que buscam retornos maiores e têm um horizonte de investimento de curto a médio prazo. Já o Tesouro Direto pode ser mais adequado para investidores que desejam uma opção mais segura e previsível, com maior flexibilidade de prazos e menor risco de crédito.

Está na dúvida entre CDB ou Tesouro Direto? Essa certamente é uma das questões mais comuns entre quem está pensando em investir na Renda Fixa. Afinal, estamos falando de duas modalidades que podem render mais que a Poupança — o que já é um grande atrativo.

Então, se você está nesse dilema e precisa de mais informações para decidir entre Tesouro Direto ou CDB, este artigo pode te ajudar. Você vai entender os principais pontos sobre cada uma dessas modalidades, e também vai ver:

- Como utilizar um simulador de investimentos.

- Comparativo entre CDB e Tesouro Direto.

- O que é e como funciona cada título.

Navegação Rápida

CDB ou Tesouro Direto: como escolher?

Via de regra, escolher entre CDB e Tesouro Direto depende das suas necessidades financeiras e da sua tolerância ao risco.

É sempre recomendável consultar um especialista em investimentos antes de tomar qualquer decisão para garantir que suas escolhas estejam alinhadas com seus objetivos financeiros de longo prazo.

Quando a dúvida é entre CDB ou Tesouro Direto, colocar tudo no papel é importante para tomar uma decisão. No entanto, fazer as contas pode não ser uma tarefa tão simples. E aí, fica mais difícil escolher qual o melhor lugar para aplicar o dinheiro.

Mas nós facilitamos esse processo para você. Veja logo abaixo uma simulação de investimentos no Tesouro Selic, que rende aproximadamente 100% do CDI:

| Ano | Investimento inicial | Valor final Tesouro Selic | Rentabilidade |

|---|---|---|---|

| 2023 | R$ 10.000 | R$ 11.303,94 | 13,04% |

| 2022 | R$ 10.000 | R$ 11.239,10 | 12,39% |

| 2021 | R$ 10.000 | R$ 10.442,36 | 4,42% |

| 2020 | R$ 10.000 | R$ 10.275,78 | 2,76% |

| 2019 | R$ 10.000 | R$ 10.595,99 | 5,96% |

| 2018 | R$ 10.000 | R$ 10.642,88 | 6,43% |

| 2017 | R$ 10.000 | R$ 10.993,93 | 9,93% |

De 2017 a 2023, o Tesouro Selic teve um ganho acumulado de 69,01%.

Além disso, os CDBs que pagam 100% do CDI também tiveram desempenho acima da Poupança. Confira no gráfico abaixo:

Percebeu que é possível ganhar mais fazendo a escolha certa? É claro que este foi apenas um exemplo das oportunidades que você pode encontrar no mercado. Sem contar que rentabilidades passadas não são garantia de rentabilidades futuras.

Se você quiser achar alternativas para começar a investir agora, isso também é possível.

Na Toro, você pode fazer simulações e comparar rendimentos para encontrar uma oportunidade adequada aos seus objetivos.

É só preencher quanto você pretende investir, por quanto tempo vai durar e procurar aquela que mais te interessa. Assim, é possível tomar uma decisão embasada e estratégica, em vez de continuar em uma aplicação que não trará os melhores resultados para você.

O mais interessante é que, para ver todas essas informações, você não paga nada e nem precisa fazer cadastro. Então, que tal começar a testar nosso simulador agora mesmo?

CDB ou Tesouro Direto: qual é o melhor?

Investir seu dinheiro é uma decisão importante e requer uma análise cuidadosa das possibilidades disponíveis.

Quando se trata de escolher entre CDB e Tesouro Direto, é essencial entender as diferenças entre os dois e avaliar seus objetivos financeiros antes de tomar uma decisão.

Estamos falando de dois investimentos de Renda Fixa, o que significa que é possível prever a rentabilidade da aplicação mesmo antes de realizá-la.

Por esse motivo, as duas modalidades são bastante indicadas para quem quer ter bons rendimentos sem abrir mão da segurança.

No entanto, sabemos que você veio até aqui para entrar a fundo em cada um desses tipos de investimento e entender direitinho a diferença entre CDB e Tesouro Direto. Por isso, a seguir, vamos analisar alguns quesitos que te ajudarão nessa escolha. Veja só:

Segurança

Como já mencionamos, tanto o CDB quanto o Tesouro Direto são aplicações de Renda Fixa, o que significa que eles já são bastante seguros por natureza. Porém, há algumas diferenças entre eles que precisamos destacar.

A principal delas, em relação à segurança, é que o CDB conta com a mesma proteção da Poupança: o Fundo Garantidor de Créditos.

Isso quer dizer que, caso a instituição que emitiu o título quebre ou não consiga honrar seus compromissos financeiros, há uma cobertura de até R$250.000 por CPF ou CNPJ e por instituição, com o limite de R$1 milhão a cada 4 anos.

Ou seja, se o banco que emitiu o CDB que você comprou declarar falência amanhã, você pode receber de volta o valor investido, mais os juros que renderam até aquele momento, dentro dos limites estabelecidos pelo FGC. É uma excelente garantia para quem investe, concorda?

Por outro lado, embora o Tesouro Direto não tenha a cobertura do FGC, ainda sim é uma aplicação extremamente segura. Nessa modalidade, o Governo, por meio do Tesouro Nacional, é quem dá a garantia.

Na prática, é quase impossível o próprio Estado falir e prejudicar quem investe. Afinal, em último caso, o Governo pode chegar a emitir papel moeda para honrar seus compromissos, por exemplo.

Liquidez

A liquidez é outro ponto que merece atenção na hora de escolher entre CDB ou Tesouro Direto. Alguns CDBs podem oferecer liquidez diária, mas outros poderão exigir um período mínimo de carência — o que torna o resgate antecipado bem mais difícil.

Pense na seguinte situação: você investiu seu dinheiro em um CDB de um banco que exige 1 ano de carência. No entanto, após 6 meses, surgiu um imprevisto e você precisa muito pegar o dinheiro de volta. Não vai ser impossível fazer o resgate antes do prazo, mas o processo costuma ser bem chato.

A boa notícia é que na Toro você pode pedir o resgate antecipado do seu CDB, assim como de outros títulos de Renda Fixa, sem passar por um processo longo e demorado. Com a nossa ajuda, você pode colocar os seus títulos de volta à venda e, se aparecer alguma pessoa interessada, você tem seu dinheiro na mão sem precisar esperar até o vencimento.

No Tesouro, seus títulos podem ser resgatados antecipadamente, pois o Governo garante a compra dos títulos diariamente.

Porém, antes de você se empolgar, precisamos avisar que nem tudo são flores. Tanto para o CDB quanto para o Tesouro Direto, os resgates antecipados podem prejudicar a rentabilidade. Isso significa que, na hora de vender, o preço do título pode estar abaixo do valor de quando você comprou.

Então, é fundamental ter atenção a esse ponto e fazer tudo seguindo um planejamento (e ser o mais fiel a ele) para evitar prejuízos.

Custos e tributações

Esse é, sem dúvida, um quesito muito importante na hora da definição do investimento. Apesar disso, muitas pessoas que investem acabam deixando esse assunto de lado. Mas você é do tipo que gosta de ter o máximo de informações possível na hora de investir, certo? Por isso, não deixamos este tópico de fora.

Inicialmente, é preciso ter em mente que tanto o Tesouro Direto quanto o CDB poderão ter alguns custos.

No caso do Tesouro Direto, há a cobrança de taxa de custódia pela Bolsa de Valores.

A partir de 31 de dezembro de 2024, a taxa de custódia do Tesouro Direto, de 0,2% ao ano, deixará de ser cobrada semestralmente. Agora, será aplicada apenas em movimentações: resgates antecipados, vencimentos ou pagamentos de juros.

Títulos como Tesouro Selic têm isenção até R$10 mil, e papéis como Tesouro Educa+ e Tesouro Renda+ continuam com regras específicas para isenção ou cobrança proporcional.

Os CDBs, por outro lado, por serem emitidos por bancos, algumas instituições financeiras podem cobrar uma taxa de administração – para pagar os custos com equipe e movimentações na conta, por exemplo.

No entanto, há ainda a incidência de tributos, como o Imposto de Renda e o IOF. No caso do CDB ou Tesouro Direto, o IR é cobrado apenas sobre os rendimentos e o percentual varia de acordo com a duração da aplicação. Ou seja, quanto mais tempo seu investimento dura, menor será o IR a ser pago no momento do resgate.

Veja as alíquotas:

- Até 180 dias: 22,5%.

- De 181 a 360 dias: 20%.

- De 361 a 720 dias: 17,5%.

- Acima de 720 dias: 15%.

O desconto do IOF (Imposto sobre Operações Financeiras), por outro lado, só acontece se o investimento durar menos de 30 dias, tanto no CDB quanto no Tesouro Direto.

Como começar a investir no Tesouro Direto?

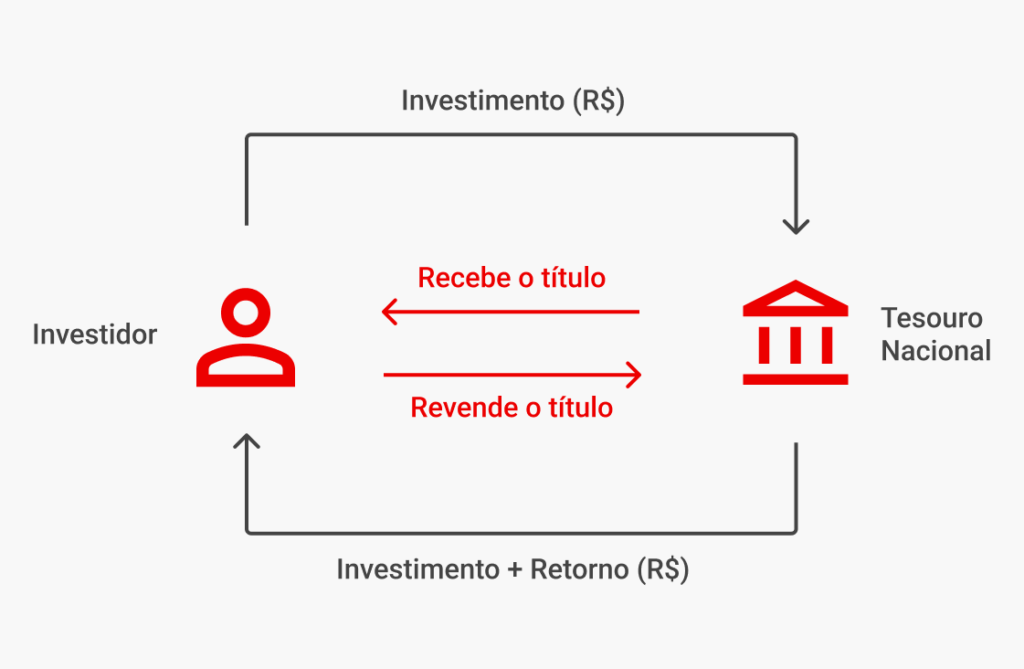

Já falamos muito sobre o Tesouro por aqui, então que tal conhecê-lo melhor? O Tesouro Direto é um programa criado em 2002, e surgiu da parceria entre a Bolsa de Valores brasileira e o Tesouro Nacional. O objetivo é permitir a negociação de títulos públicos por pessoas físicas, de forma direta e online.

Os títulos do Tesouro Direto funcionam como um empréstimo que uma pessoa faz ao Governo, para que ele financie parte de suas atividades básicas, como infraestrutura, educação etc.

Em troca disso, o Governo emite papéis com um prazo de vencimento e que, ao final, o valor investido será devolvido, acrescido de juros.

A rentabilidade do Tesouro pode ser dividida em:

- Prefixada: no Tesouro Prefixado, já se sabe exatamente o percentual de rentabilidade do título antes mesmo de chegar seu vencimento.

- Pós-fixada: tem seu rendimento atrelado a um indicador. No caso do Tesouro Selic, os juros são calculados com base na taxa Selic Assim, quanto maior for essa taxa, maior o rendimento do título. Mas se ela cai, o rendimento do título também diminui.

- Híbrida: mais indicada para investimentos no longo prazo, pois ajuda a proteger os investimentos da inflação. Tem sua remuneração atrelada a uma parte variável, que é o IPCA (Tesouro IPCA+ e Tesouro RendA+), e a uma parte prefixada, definida no momento da aplicação.

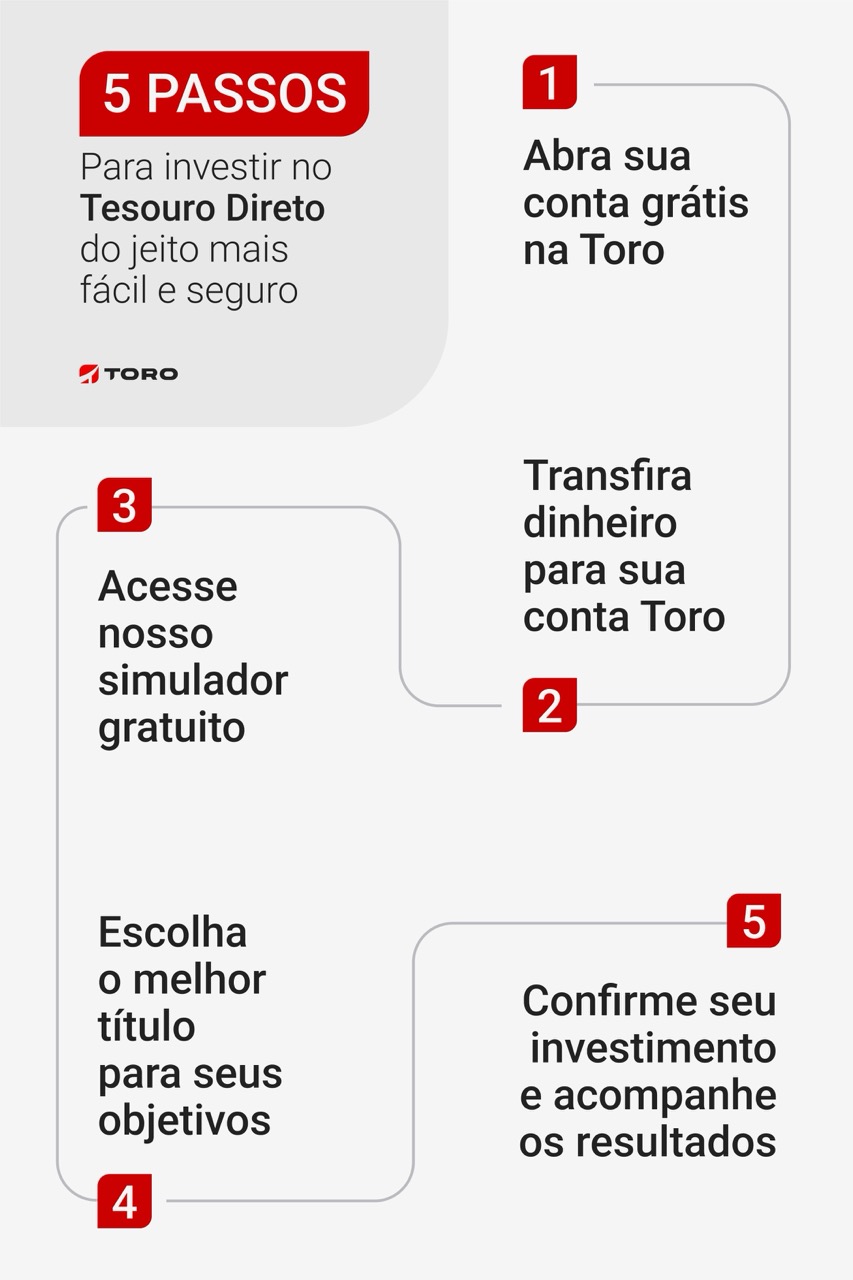

Saiba mais sobre como investir no Tesouro Direto no infográfico abaixo:

Quanto investir no Tesouro Direto?

Investir no Tesouro Direto pode ser uma boa alternativa quando se busca segurança e previsibilidade, com diferentes prazos e rentabilidades.

É indicado para investidores que desejam uma opção de Renda Fixa de baixo risco e com flexibilidade de resgate, adequado para objetivos financeiros de curto e médio prazo. Agora, também oferece produtos focados na aposentadoria, como os títulos de longo prazo atrelados à inflação, como o Tesouro RendA+.

Além disso, o Tesouro Direto é uma alternativa acessível, já que permite a compra de títulos públicos com valores a partir de 1% do título. Ou seja, se um título vale R$200,00, o valor mínimo para investir nele é de R$20,00.

É um investimento transparente, com informações disponíveis publicamente e atualizadas diariamente, o que permite o acompanhamento da rentabilidade e evolução do investimento.

O que é Certificado de Depósito Bancário (CDB)?

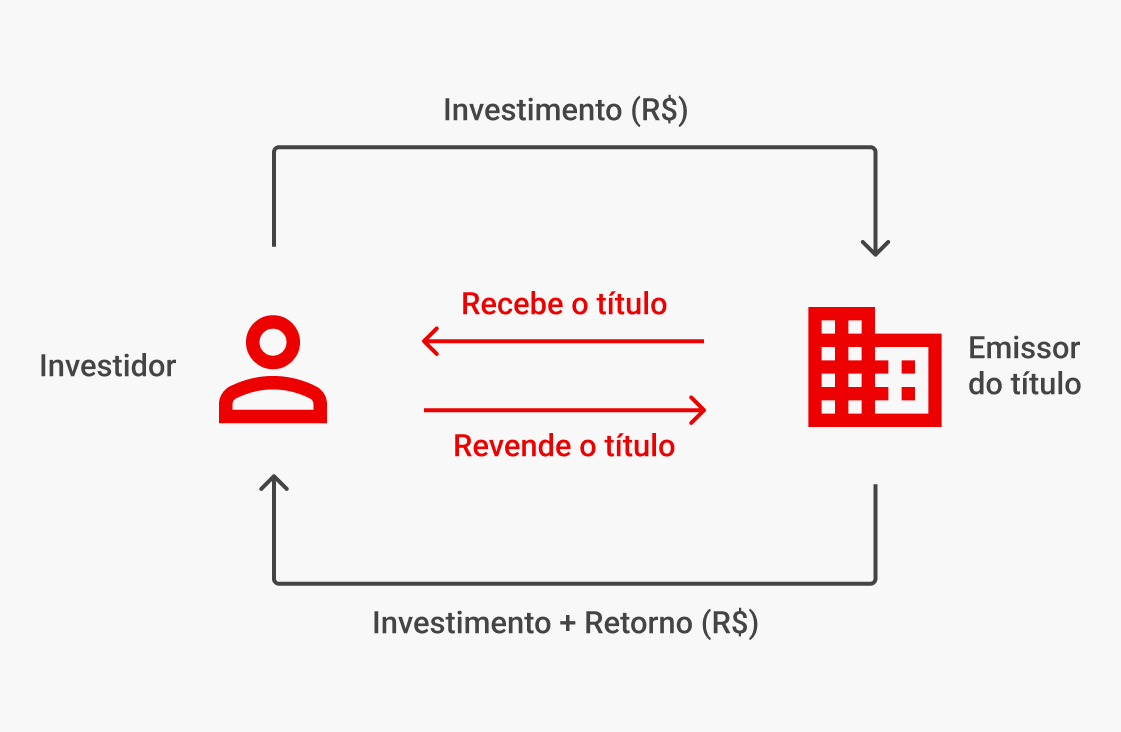

O CDB, ou Certificado de Depósito Bancário, é um título de Renda Fixa emitido por bancos. Funciona resumidamente assim: uma pessoa adquire um título e, após um determinado prazo, o valor investido é devolvido pelo banco acrescido de juros.

Na prática, a pessoa que investe “empresta” o seu dinheiro ao banco e, em troca disso, recebe juros, que variam conforme a categoria e a duração da aplicação.

Nesse ponto, está um dos grandes atrativos desse título, que ajuda a decidir inclusive se o melhor é CDB ou Poupança, já que o Certificado de Depósito Bancário pode apresentar um rendimento bem acima da caderneta.

Mas como o rendimento do CDB funciona? Bem, ele também pode ser prefixado, pós-fixado ou híbrido. Então, escolher qual opção é melhor dependerá do seu objetivo. Confira uma explicação sobre cada tipo:

- Prefixado: aqui a rentabilidade é fixa e determinada antes do investimento ser feito. Com isso, você já sabe exatamente quanto vai receber de volta ao fim do prazo. Assim sendo, ela não está atrelada a outros indicadores, como Selic ou a inflação para gerar os resultados.

- Pós-fixado: é a modalidade mais comum entre os CDBs. Nela, o rendimento do título normalmente está associado ao CDI (Certificado de Depósito Interbancário). É por isso que é comum ver por aí um CDB que pague, por exemplo, 110% do CDI ou algum outro percentual da taxa.

- Híbrido: como o nome indica, aqui o investimento terá uma parte prefixada e uma pós-fixada. A parte pós-fixada, costuma acompanhar as variações do IPCA, enquanto a parte prefixada já é definida no momento da aplicação.

Você pode conferir um pouco mais sobre o CDB no vídeo abaixo elaborado pela equipe de especialistas da Toro Investimentos:

Quando investir em CDBs?

Investir em CDBs pode ser mais indicado que o Tesouro Direto em algumas situações. Os CDBs, assim como o Tesouro Direto, são investimentos em Renda Fixa, mas oferecem maior potencial de retorno financeiro, principalmente em períodos de baixa taxa de juros.

O CDB é um título emitido por bancos e, por diferentes avaliações de rating, pode oferecer rentabilidades maiores em comparação ao Tesouro Direto.

Em resumo, investir em CDBs pode ser mais indicado que o Tesouro Direto quando se busca rentabilidades maiores, maior diversificação de investimentos e proteção do FGC, mas é importante avaliar cuidadosamente o risco de crédito da instituição financeira emissora antes de investir.

Agora, que tal relembrar os principais pontos do CDB e do Tesouro? Confira a tabela abaixo:

| CDBs | Tesouro Direto |

|---|---|

| Emitidos por bancos | ️ Títulos Públicos |

| Mesma segurança da Poupança | ️ Garantia do Governo Federal |

| Costuma estar atrelado ao CDI, à Selic ou à inflação. Também podem ser prefixados | ️ Os títulos podem ser atrelados à Selic ou ao IPCA, bem como juros prefixados |

| Pode render mais que a poupança | ️ Pode render mais que a poupança |

| IR regressivo | ️ IR regressivo |

| Na Toro, é possível pedir resgate antecipado | ️ Recompra garantida pelo Governo |

| Só precisa ter uma conta em corretora para começar | ️ É preciso ter conta em corretora e cadastro no Tesouro |

Como você viu, as duas modalidades têm vantagens e desvantagens. Portanto, quando o assunto é CDB ou Tesouro Direto, não existe um investimento que é realmente melhor do que o outro. Na realidade, a escolha de um investimento, nesse caso, depende muito mais do perfil e da necessidade de quem investe.

Portanto, o mais recomendado é conhecer bastante os títulos disponíveis no mercado e ter uma estratégia financeira bem definida, sempre considerando aquilo que é melhor para você conquistar um futuro como sempre sonhou.

Você deve sempre investir de acordo com um planejamento financeiro. Ainda não tem o seu? A gente te ajuda nessa tarefa.

Nós criamos uma plataforma inteligente que te ajuda a desenhar um plano personalizado, respeitando seu perfil de investidor e suas expectativas. Nossa ferramenta gratuita analisa seu perfil de investidor a partir de algumas perguntas simples como “quanto você quer investir” e “qual seu objetivo com o investimento?”.

Com estas informações, podemos criar um plano único para você. As respostas que antes só eram possíveis de conseguir com a ajuda de um profissional, agora você pode ter em mãos sem sair de casa e em poucos minutos.

Ou seja, a Toro uniu a experiência de um Assessor de Investimentos à tecnologia para te ajudar a conquistar seus sonhos. Descubra a melhor forma de investir o seu dinheiro agora mesmo.

Importante: A decisão final de onde investir é sempre do investidor. Por isso, é fundamental saber se o investimento escolhido está de acordo com seus objetivos e perfil de investidor. Além disso, se tratando de renda fixa, os resgates antecipados podem prejudicar a rentabilidade.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)