Algumas pessoas se perguntam: se eu investir 1.000 reais no Tesouro Direto, quanto rende? Neste artigo iremos esclarecer essa dúvida comum.

Investir no Tesouro Direto é uma das formas mais acessíveis e seguras de aplicar o dinheiro no Brasil, especialmente para quem tem pouco capital inicial.

Com apenas R$1.000, é possível começar a investir em títulos públicos, que oferecem rendimentos variados dependendo do tipo de título escolhido, como Tesouro Selic, Tesouro Prefixado e Tesouro IPCA+.

Por isso, entender quanto rende esse investimento e como os diferentes fatores influenciam os ganhos é essencial para tomar decisões financeiras alinhadas com os seus objetivos pessoais.

Neste artigo, vamos mostrar quanto rende 1.000 reais no Tesouro Direto e quais são os prós e contras desse investimento de Renda Fixa. Continue lendo até o final!

Navegação Rápida

Quais são os tipos de títulos do Tesouro Direto?

O Tesouro Direto é separado em diferentes modalidades, cada uma com características próprias. Veja a seguir cada uma delas.

Tesouro Selic

Esse título é vinculado à taxa Selic, a taxa básica de juros da economia. Hoje ela está em 15% ao ano.

É uma opção de baixo risco e alta liquidez, ideal para quem deseja ter uma reserva de emergência ou investimentos de curto prazo.

Como acompanha a Selic, não sofre grandes variações de preço, sendo um investimento estável.

Tesouro prefixado

Oferece uma taxa fixa de rentabilidade, conhecida no momento da compra do título.

Isso permite ao investidor saber exatamente quanto receberá no vencimento, independentemente das variações econômicas futuras.

Contudo, há o risco de o retorno ser inferior à inflação caso esta aumente significativamente durante o período do investimento.

Tesouro IPCA+

Combina uma taxa de rentabilidade fixa com a variação do IPCA, que é o índice oficial de inflação do Brasil.

Dessa forma, o Tesouro IPCA+ garante um rendimento real, ou seja, acima da inflação, protegendo o poder de compra do investidor ao longo do tempo.

É uma excelente escolha para objetivos de médio a longo prazo, como aposentadoria ou compra de bens de maior valor.

Esses títulos permitem diversificar os investimentos dentro do Tesouro Direto, ajustando-se ao perfil de risco e aos objetivos financeiros de cada investidor.

Se eu investir 1.000 reais no Tesouro Direto, quanto rende?

Para responder a pergunta: “se eu investir 1.000 reais no Tesouro Direto, quanto rende?”, é necessário considerar o tipo de título escolhido, o prazo de aplicação, e os custos envolvidos, como taxas e impostos.

- Tesouro Selic: no Tesouro Selic, supondo que a taxa Selic esteja em 15% ao ano, o rendimento bruto de R$1.000 ao final de um ano seria cerca de R$150,00.

- Tesouro Prefixado: com uma taxa fixa de 10% ao ano, um investimento de R$1.000 resultaria em R$1.100 ao final de um ano. Após os impostos e taxas, o valor líquido seria próximo de R$1.087.

- Tesouro IPCA+: assumindo uma inflação de 6% e uma taxa fixa de 5%, o rendimento total seria de 11% no ano, elevando o valor investido para R$1.110. Após a dedução dos custos, o rendimento líquido seria aproximadamente R$1.096.

Essas simulações demonstram como as taxas de cada título afetam o rendimento final, destacando a importância de escolher o mais adequado às suas metas financeiras e à sua tolerância ao risco.

Além disso, é importante considerar a variação das taxas e os valores dos impostos na rentabilidade para tomar decisões de investimento mais acertadas.

Quais são os custos e impostos a serem pagos ao investir no Tesouro Direto?

Ao investir no Tesouro Direto, é essencial considerar os custos e impostos que impactam a rentabilidade final.

Os principais custos envolvem diversos fatores, como o Imposto de Renda, no qual o rendimento dos títulos do Tesouro Direto está sujeito ao IR regressivo, que varia conforme o prazo de aplicação:

- Até 180 dias: 22,5%.

- De 181 a 360 dias: 20%.

- De 361 a 720 dias: 17,5%.

- Acima de 720 dias: 15%.

Há também a taxa de custódia, cobrada pela B3:

A partir de 31 de dezembro de 2024, a taxa de custódia do Tesouro Direto, de 0,2% ao ano, deixará de ser cobrada semestralmente.

Agora, será aplicada apenas em movimentações: resgates antecipados, vencimentos ou pagamentos de juros.

Títulos como Tesouro Selic têm isenção até R$10 mil, e papéis como Tesouro Educa+ e Tesouro Renda+ continuam com regras específicas para isenção ou cobrança proporcional.

Esses custos reduzem a rentabilidade líquida do investimento, por isso é fundamental incluí-los nos cálculos ao planejar as aplicações no Tesouro Direto.

No caso de resgates antecipados, especialmente nos títulos prefixados e Tesouro IPCA+, o investidor também pode enfrentar a volatilidade dos preços, impactando o valor do resgate.

Diferenças do Tesouro Direto com outros investimentos

Investir no Tesouro Direto apresenta algumas vantagens em comparação com outras opções tradicionais, como a Poupança.

Enquanto a Poupança rende apenas 70% da Selic + a Taxa Referencial (TR), o Tesouro Selic acompanha integralmente a taxa básica de juros. Isso acaba oferecendo uma rentabilidade superior, especialmente em cenários de alta na Selic.

Agora comparado a CDBs (Certificados de Depósito Bancário), LCIs (Letras de Crédito Imobiliário) e LCAs (Letras de Crédito do Agronegócio), que podem oferecer rendimentos atraentes, o Tesouro Direto se destaca pela segurança dos títulos públicos, garantidos pelo governo.

As LCIs e LCAs são isentas de Imposto de Renda, o que pode torná-las vantajosas, mas frequentemente exigem prazos mais longos de aplicação e valores mínimos maiores.

Já os CDBs podem apresentar taxas competitivas, mas o risco de crédito do emissor precisa ser considerado. Além disso, CDBs de bancos menores podem oferecer retornos maiores, porém com um risco de crédito levemente superior.

De maneira geral, o Tesouro Direto, com suas opções de títulos variados, oferece uma combinação de segurança, acessibilidade e flexibilidade que é difícil de encontrar em outros produtos financeiros, tornando-se uma escolha sólida para investidores de diferentes perfis.

SAIBA MAIS :

➡️ Melhores investimentos de Renda Fixa hoje: descubra quais são!

➡️ Quanto rende R$100, 200, 300, 400, 500 e 600 mil no Tesouro Selic por ano e por mês?

➡️ Liquidez do Tesouro Direto: como funciona? Entenda!

Quais são as vantagens e desvantagens de investir no Tesouro Direto?

Assim como qualquer investimento, aplicar no Tesouro Direto possui vantagens e desvantagens que devem ser levadas em consideração.

É preciso avaliar cada uma delas para saber se vale a pena ou não investir neste ativo, levando em consideração o seu perfil de investidor.

Por isso, para te ajudar a pensar nos prós e contras, separamos cada um deles. Confira!

Vantagens

- Segurança: os títulos do Tesouro Direto são garantidos pelo governo federal, oferecendo baixo risco de crédito.

- Acessibilidade: é possível investir com valores baixos, o que facilita o acesso para pequenos investidores.

- Diversidade de opções: com títulos atrelados à Selic, inflação ou taxas prefixadas, é possível adaptar o investimento aos objetivos pessoais e ao perfil de risco.

- Liquidez: alguns títulos, como o Tesouro Selic, possuem liquidez diária, permitindo resgates sem perdas significativas.

Desvantagens

- Tributação: a incidência de Imposto de Renda sobre os rendimentos pode reduzir a rentabilidade líquida, especialmente em investimentos de curto prazo.

- Taxa de custódia: embora baixa, a taxa de custódia de 0,2% impacta os rendimentos, especialmente em aplicações de menor valor.

- Risco de mercado: nos títulos prefixados e Tesouro IPCA+, o investidor está sujeito a oscilações no preço dos títulos, podendo enfrentar perdas se precisar resgatar antes do vencimento.

Lembre-se, no entanto, que desde 31 de dezembro de 2024 a taxa de custódia do Tesouro Direto (0,2% ao ano) é cobrada apenas em movimentações como resgates ou vencimentos.

Vale a pena investir 1.000 reais no Tesouro Direto?

Investir R$1.000 no Tesouro Direto é uma escolha interessante para quem busca segurança e rendimentos superiores à Poupança.

Com uma variedade de títulos que se adaptam a diferentes perfis e objetivos, o Tesouro Direto oferece flexibilidade, permitindo ao investidor escolher entre liquidez diária, proteção contra a inflação ou rentabilidade fixa.

No entanto, é essencial estar ciente dos custos, como taxas e impostos, para aumentar os retornos.

Com planejamento e uma boa estratégia, o Tesouro Direto pode ser um excelente aliado na construção de patrimônio de forma segura e acessível.

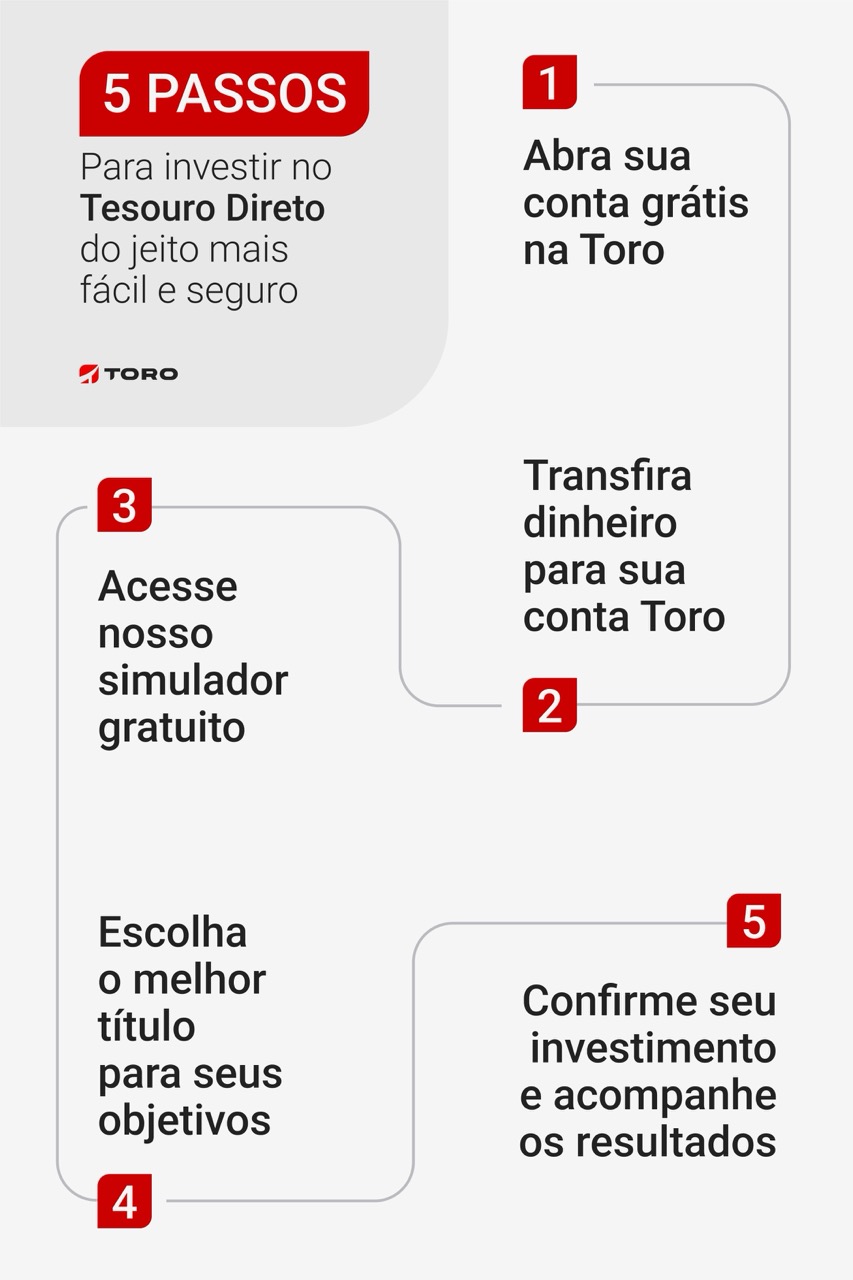

Para saber como investir no Tesouro, é só conferir o passo a passo a seguir:

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)