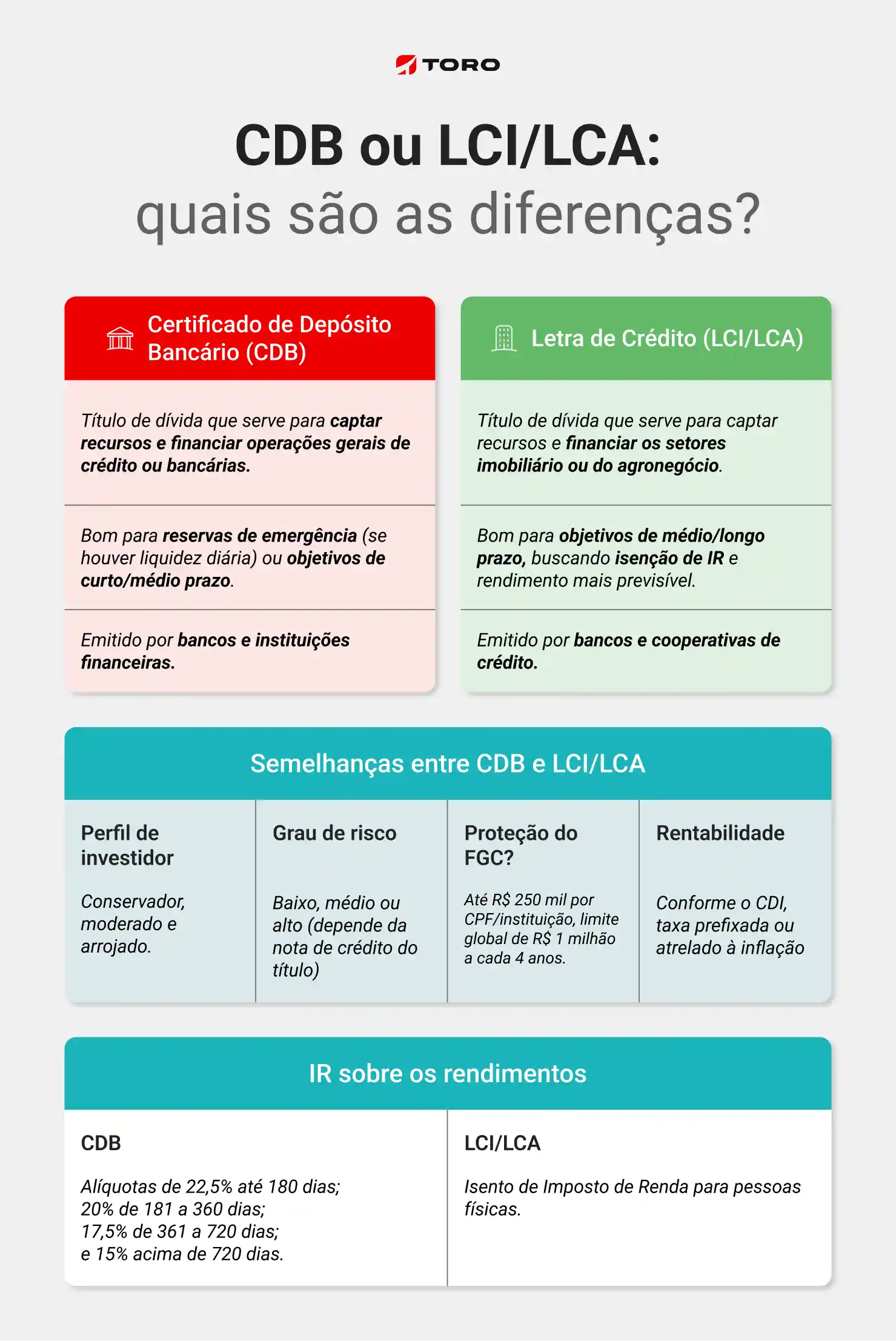

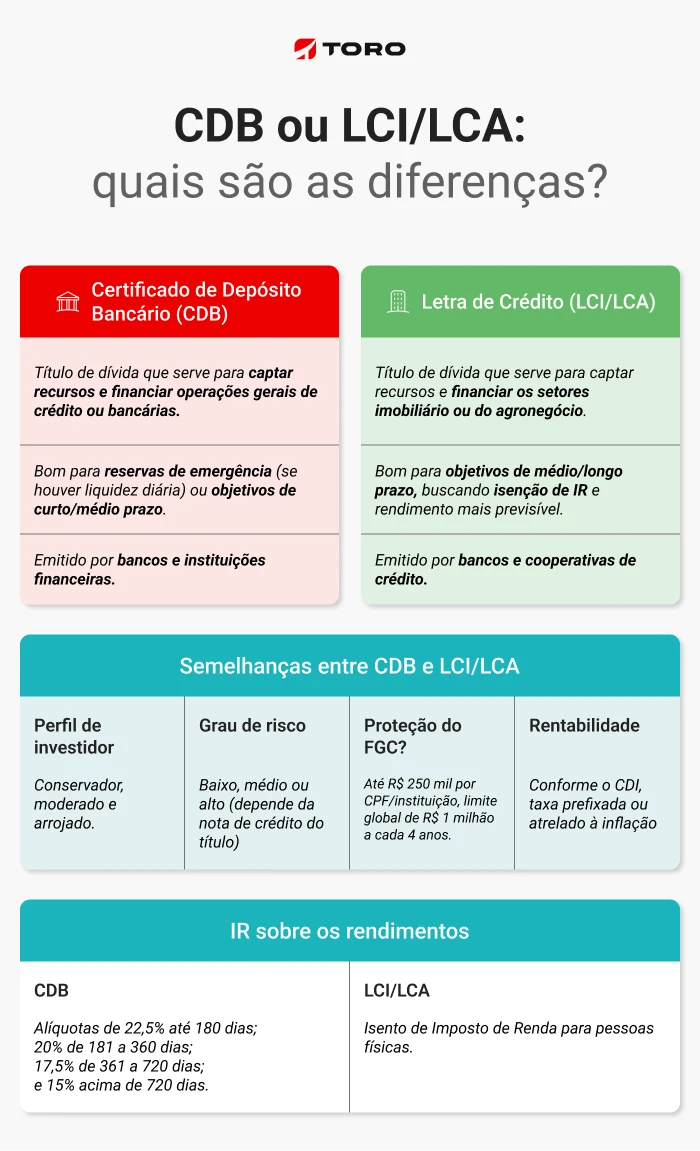

Os CDBs podem ter rentabilidades nominais mais altas do que as LCIs/LCAs. Entretanto, o Imposto de Renda é cobrado sobre o retorno bruto dos CDBs, enquanto as LCIs/LCAs são isentas de IR para pessoas físicas.

Portanto, quando consideramos o Imposto de Renda, as LCIs/LCAs podem oferecer uma rentabilidade líquida maior do que os CDBs, dependendo do prazo de investimento e da alíquota.

As aplicações de Renda Fixa podem gerar certas dúvidas sobre suas siglas, impostos, prazos, nível de risco e muito mais, mesmo pelos investidores iniciantes e experientes em busca da melhor rentabilidade.

Os produtos da Renda Fixa são mais procurados e ficam mais atrativos quando a Selic está em alta.

Neste artigo, falaremos de alguns dos produtos dessa categoria que mais atraem interesse dos investidores.

Você saberá a diferença entre investir em CDBs ou LCIs e LCAs para tomar decisões mais acertadas e que gerem maior retorno, dado o seu perfil. Vamos lá?

Navegação Rápida

O que é e quanto rende um CDB?

Para começar, vamos lembrar as características e funcionamento de cada produto, começando pelos CDBs.

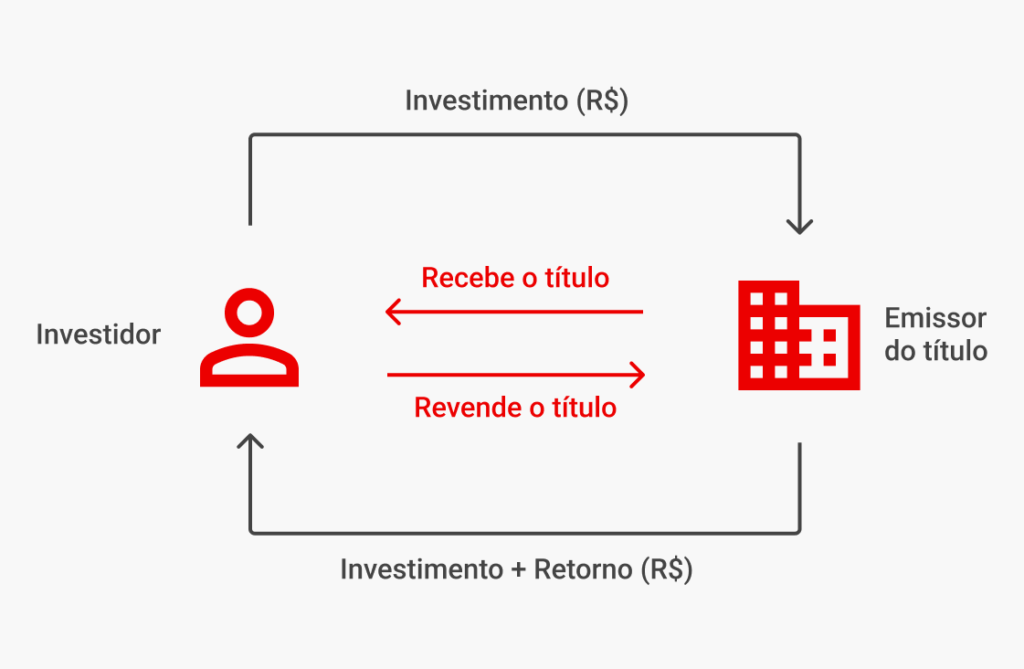

Os Certificados de Depósito Bancário (CDBs) funcionam, na prática, como um empréstimo do investidor individual ou institucional aos bancos.

Eles são oferecidos pela maioria dos bancos, sejam grandes ou pequenos, com intuito de captar recursos para uso no financiamento de atividades de crédito.

Em troca, os emissores oferecem uma remuneração em juros, a depender do risco de crédito (possibilidade de inadimplência do emissor).

As principais características dos CDBs são:

- Prazo: diversos, podendo variar de poucos meses até vários anos.

- Risco: variado, a depender da classificação pelas agências de risco.

- Liquidez: variada, desde saques no mesmo dia a vários dias após a solicitação.

- Valor mínimo: definido por cada emissor.

- Impostos: tabela regressiva do IR, isto é, 22,5% sobre o ganho até 180 dias; 20% de 181 a 360 dias; 17,5% de 361 a 720 dias; e 15% acima de 720 dias.

- Taxas: não existem taxas de administração, custódia ou performance.

- Rentabilidade: podem ser prefixados (taxa conhecida no momento de aplicar), pós-fixados (atrelados à taxa DI como referência ou à inflação por índices como o IPCA e o IGP-M).

SAIBA MAIS:

➡️ Previdência Privada ou Tesouro Direto: qual é o melhor investimento?

➡️ FIIs ou imóveis: descubra qual é o melhor com uma planilha gratuita

➡️ O que são CRI e CRA e como funcionam na prática?

Por falar em rentabilidade, os CDBs ficam mais atrativos quanto maior for o valor da taxa Selic no momento.

A partir disso, eles vão render um certo valor de acordo com a “taxa do CDI”, isto é, a rentabilidade pode ser de diferentes percentuais dessa taxa, tais como 100% do CDI, 110% do CDI, 125% do CDI etc.

Além disso, como dissemos antes, a rentabilidade vai depender também do rating de crédito, a nota que as agências de classificação de risco definem quando um título é menos ou mais arriscado de não honrar os pagamentos. Quanto mais arriscado, maior tende a ser a rentabilidade esperada.

Assim, quanto mais longo for o prazo do CDB, menos imposto você vai pagar. Confira, no gráfico a seguir, como foi o rendimento a diferentes taxas DI para um investimento iniciado em 2011 e “carregado” pelos anos seguintes:

O que são e quanto rendem as LCIs e LCAs?

Agora, vamos às LCs. Dois dos títulos de Renda Fixa mais conhecidos e procurados no mercado são as Letras de Crédito Imobiliário (LCI) e do Agronegócio (LCA).

Esses produtos são emitidos por bancos e outras instituições financeiras e disponibilizados ao mercado visando financiar projetos e empreendimentos nos setores imobiliário ou do agronegócio.

Funciona assim: você compra uma LCA ou LCI e o dinheiro será usado pela instituição financeira oferecendo empréstimos ao desenvolvimento desses setores.

Então, quando o vencimento do título chegar, o emissor recompra o título e você recebe o valor investido mais os juros.

As principais características são:

- Prazo: vai variar conforme o emissor.

- Risco: a depender da classificação pelas agências de rating.

- Liquidez: variada, desde resgates no mesmo dia a vários dias após a solicitação.

- Valor mínimo: definido por cada emissor.

- Impostos: são totalmente isentas de Imposto de Renda.

- Taxas: não existem taxas de administração, custódia ou performance.

- Rentabilidade: exatamente como nos CDBs, ou seja, prefixadas, pós-fixadas (atreladas à taxa DI ou à inflação).

É importante lembrar ainda que tanto os CDBs quando as LCs são cobertas pelo Fundo Garantidor de Créditos.

Além disso, a lógica da relação risco x retorno que vimos nos CDBs para o prazo, nota de crédito e patamar da taxa Selic também são aplicáveis aqui.

Por falar na Selic e no CDI, confira como se comportaram essas taxas no passado e os valores atuais:

Como escolher entre CDB ou LCI e LCA?

Antes de tudo, entenda que, no mundo dos investimentos não existe aplicação melhor ou pior, mas apenas aquelas que serão menos ou mais adequadas aos seus objetivos e perfil de risco.

Para escolher qualquer investimento de Renda Fixa, antes de comprar, você deve ter bem claros e definidos os seguintes itens:

- Objetivo: onde você quer chegar ou o que pretende fazer com aquele dinheiro no futuro.

- Prazo: por quanto tempo pode deixar os recursos investidos sem mexer neles.

- Investimento mínimo: qual é o seu capital mínimo para começar ou fazer aportes regulares.

- Rating de crédito: avaliação de qual é o risco do investimento, mesmo sendo um título de Renda Fixa e coberto pelo FGC.

- Diversificação: qual é o nível de diversificação atual da sua carteira e onde você já investe.

- Custo de oportunidade: no cenário atual, analisar se há outros investimentos mais rentáveis, dado o mesmo risco, prazo e impostos.

Abaixo você pode conferir as diferenças e semelhanças entre esses dois investimentos em Renda Fixa para tomar sua decisão de maneira mais embasada.

SAIBA MAIS:

➡️ Quanto rendem 5, 10, 30, 50 e 60 mil no CDB?

➡️ Quanto rende 700 mil reais no CDB? Descubra agora os valores!

➡️ CDB e RDB: entenda o que são e qual é o melhor agora

Qual é o melhor investimento: CDB ou LCI e LCA?

Então, considerando que a mecânica de rentabilidade é a mesma, mas um produto tem Imposto de Renda e o outro não, como definir qual é o melhor?

O confronto para saber qual é a melhor rentabilidade não deve apenas olhar o valor nominal, aquele que aparece na descrição do investimento (100% do CDI ou 12% ao ano, por exemplo).

Para descobrir o melhor investimento, é preciso levar em consideração o impacto do IR.

Como vimos, nos CDBs, o impacto da mordida do leão diminui com o tempo. Então, para saber a rentabilidade final do CDB, use a seguinte fórmula:

Rentabilidade nominal × (1 – valor percentual do IR)

Exemplo: CDB a 12% ao ano pelo prazo de 1 ano.

Nesse caso, o Imposto de Renda será de 20% sobre os rendimentos.

Então: Rentabilidade final = 0,12 × (1 – 0,20) = 9,60%

Então, uma LCI ou LCA deveria oferecer uma rentabilidade mínima de 9,60% ao ano para ter um retorno equivalente, considerando níveis de risco semelhantes, assim como o prazo.

Para valores seguindo a taxa do CDI como referência, o cálculo segue a mesma lógica. Se um investimento paga 90% do CDI, logo, a rentabilidade será 90% desse valor.

Além disso, lembre-se de considerar os efeitos da inflação esperada pelo mercado para saber qual vai ser o retorno real, isto é, descontando o impacto da perda do poder de compra do dinheiro.

Calculadora: como escolher o melhor investimento?

Para descobrir os melhores investimentos de Renda Fixa, não apenas CDBs e Letras de Crédito, recomendamos que você utilize a calculadora de Renda Fixa da Toro.

Com essa ferramenta, você consegue comparar em uma mesma tela todas as alternativas para aplicar seu dinheiro, a diferentes prazos, níveis de risco e rentabilidades.

Então, clique no link abaixo e coloque seus conhecimentos em prática agora mesmo:

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)