Diante da busca incessante por investimentos sólidos e rentáveis, investidores de alta renda estão cada vez mais considerando o mercado imobiliário como uma alternativa atrativa. A questão central que permeia suas decisões é: afinal, investir em imóveis para alugar é um bom negócio?

Este conteúdo explora os motivos que levam esse público a direcionar recursos significativos para o setor imobiliário, analisando a rentabilidade, a estabilidade e a diversificação que os investimentos nesse segmento podem oferecer.

Se você busca diversificação e renda neste mercado e ainda tem dúvidas, poderá tomar decisões informadas sobre como otimizar sua carteira e maximizar retornos no dinâmico cenário imobiliário.

Navegação Rápida

Como investir no mercado imobiliário?

No mercado imobiliário, há diversas alternativas de investimento para quem busca diversificação e retorno. Desde a aquisição direta de propriedades até instrumentos financeiros como FIIs e CRIs, as oportunidades são vastas.

As principais possibilidades são:

- Compra direta de imóveis: propriedades físicas residenciais e comerciais para aluguel ou valorização de longo prazo.

- Terrenos: aquisição de terrenos para construção ou revenda pós-valorização.

- Fundos de Investimento Imobiliário (FIIs): cotas de Fundos que detêm diversos imóveis, proporcionando diversificação, liquidez e rendimentos isentos de imposto.

- Certificados de Recebíveis Imobiliários (CRIs): títulos vinculados a créditos imobiliários, oferecendo rendimentos interessantes.

- Ações de empresas do setor: ações de empresas do ramo imobiliário, como construtoras, incorporadoras ou administradoras de imóveis.

- Letra de Crédito Imobiliário (LCI): título de Renda Fixa de baixo e médio risco vinculados ao financiamento do setor.

Portanto, ao escolher entre essas opções, é crucial considerar metas financeiras, tolerância ao risco e horizonte de investimento.

SAIBA MAIS:

➡️ Quais são as melhores formas de investir em imóveis? Veja 7 dicas!

➡️ FIIs ou imóveis: descubra qual é o melhor com uma planilha gratuita

➡️ Como funcionam os dividendos nos Fundos Imobiliários (FIIs)?

Investir em imóveis para alugar é um bom negócio?

Geralmente, para quem visa usufruir da renda gerada no mercado imobiliário, comprar imóveis para alugar não é uma boa ideia, isso por que, embora a valorização do patrimônio seja um aspecto atrativo, a gestão ativa e os custos associados à manutenção e impostos podem impactar significativamente os rendimentos.

Além disso, a falta de liquidez dos ativos imobiliários físicos, isto é, a dificuldade e burocracia financeira e documental para comprar e vender, pode limitar a capacidade de realocar rapidamente o capital.

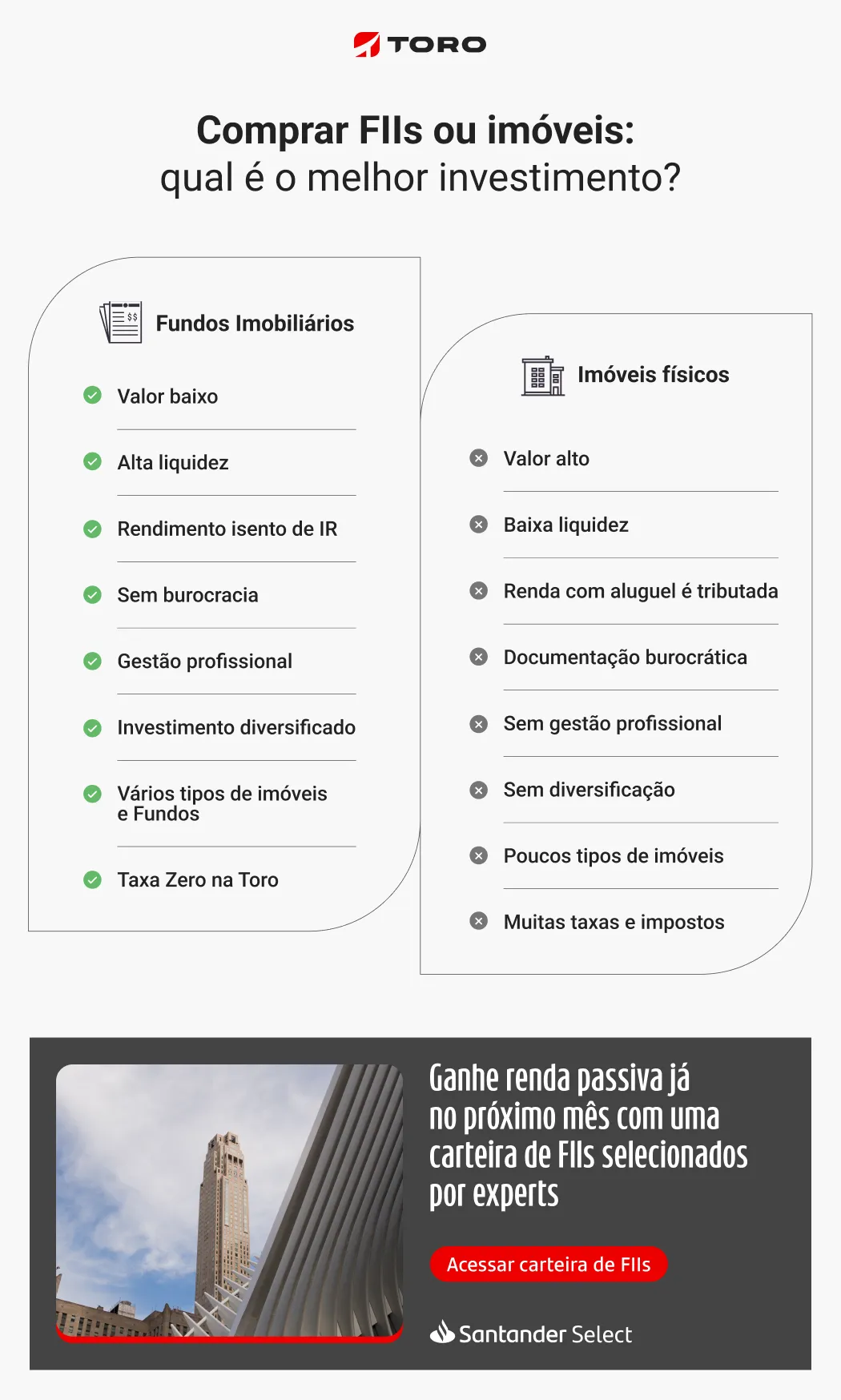

Nesse contexto, alternativas como os Fundos de Investimento Imobiliário (FIIs) e títulos como LCIs e CRIs surgem como alternativas mais flexíveis e diversificadas, oferecendo uma abordagem menos onerosa e mais líquida para investidores em busca de renda passiva e estabilidade.

Além disso, o aluguel que você auferir com o imóvel não é isento de Imposto de Renda, diferentemente dos FIIs, cujos rendimentos, geralmente mensais, não geram custos tributários para você, pois tem essa isenção.

Qual é o retorno médio esperado com o aluguel de um imóvel físico?

O retorno com o aluguel pode ser medido por um indicador conhecido como rental yield (rentabilidade do aluguel). Assim sendo, ele é uma medida de rentabilidade para investidores que optam por adquirir imóveis para obter renda com aluguel.

Calculado a partir da relação entre o preço médio de locação e o preço médio de venda dos imóveis, essa métrica mostra o potencial de retorno financeiro que o investimento pode proporcionar.

Com base nos últimos resultados, é possível estimar o retorno médio que os investidores podem obter ao investir em imóveis para aluguel.

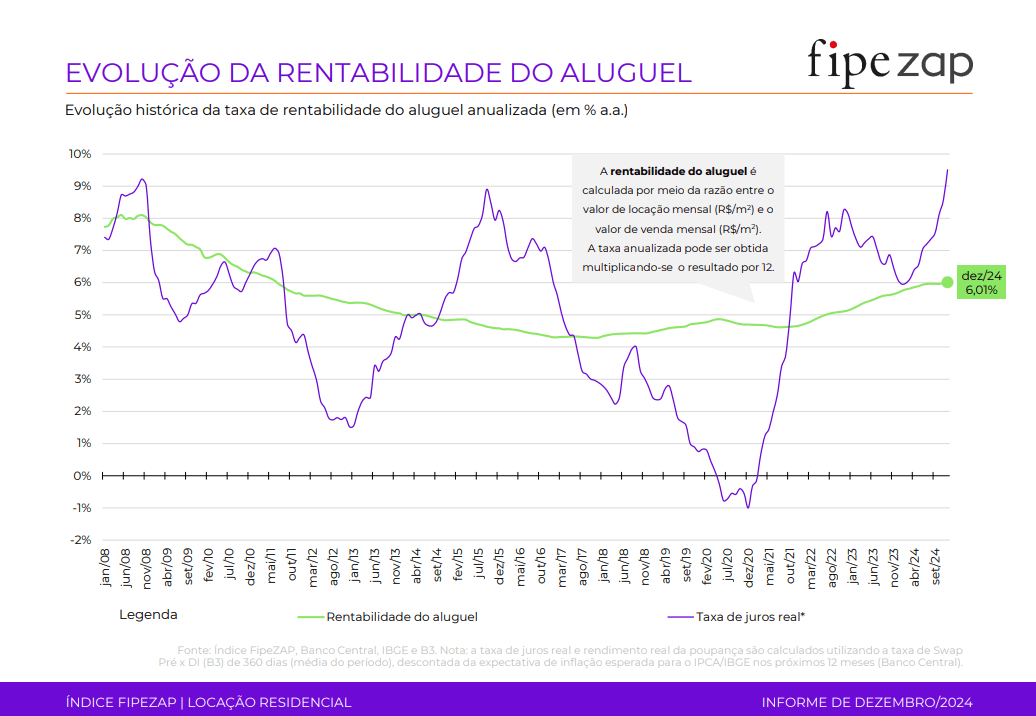

Segundo o Índice FipeZap+ de locação residencial, uma das referências do setor, o rental yield vem caindo significativamente desde 2008, embora tenha mostrado sinais de recuperação recentemente. Observe:

Fonte: Índice FipeZAP, Banco Central, IBGE e B3.

Observação: a taxa de juros real e o rendimento real da poupança são calculados por meio da utilização da taxa de Swap Pré x DI (B3) de 360 dias (média do período), subtraindo-se a expectativa de inflação esperada para o IPCA/IBGE nos próximos 12 meses (Banco Central).

Em dezembro de 2024, essa métrica chegou a 6,01% ao ano, ou seja, para um investimento de R$ 300 mil em um imóvel para alugar, você iria obter R$ 18.030 (cerca de R$ 1503 por mês).

É claro que esse valor muda conforme o tipo de imóvel, região, conservação do espaço, demanda e oferta. Além disso, temos que considerar ainda os descontos de Imposto de Renda e outros custos.

Nos Fundos Imobiliários mais rentáveis da Bolsa, você facilmente obtém retornos anuais que superam os dois dígitos, isso investindo sem correr grandes riscos nesses ativos, isto é, selecionado os melhores e mais estáveis do setor.

Confira um artigo especial sobre o tema e o ranking de quais FIIs melhor remuneram seus cotistas:

➡️ Veja quais são os Fundos Imobiliários (FIIs) mais rentáveis da Bolsa em 2024

Quais são os custos de adquirir um imóvel para alugar?

Os custos de adquirir um imóvel para alugar envolvem diversos aspectos além do valor de compra. Além do preço de aquisição, é crucial considerar:

- Impostos de transação: taxas como o Imposto sobre Transmissão de Bens Imóveis (ITBI) e custos cartoriais.

- Honorários de corretagem: caso tenha utilizado os serviços de um corretor imobiliário.

- Custos legais: despesas relacionadas à contratação de serviços jurídicos para garantir a conformidade legal da transação.

- Reformas e reparos: investimentos necessários para preparar o imóvel para locação, podendo incluir reformas estruturais, pintura e mobília.

- Seguro residencial: recomendado para proteger o imóvel contra danos e oferecer tranquilidade ao proprietário.

- Condomínio e IPTU: despesas recorrentes, como taxa de condomínio e Imposto Predial e Territorial Urbano, são sua responsabilidade quando o imóvel está desocupado.

- Despesas com financiamento: caso o imóvel seja adquirido por meio de financiamento, considere juros, taxas e custos associados ao empréstimo.

- Vacância e inadimplência: períodos sem locatários e possíveis inadimplências, impactando a receita esperada.

Quais são as desvantagens de comprar um apartamento para alugar?

Comprar um apartamento, casa ou espaço comercial para alugar oferece oportunidades, mas também apresenta desafios. Algumas desvantagens incluem:

- Custos iniciais elevados: além do preço de compra, há custos associados à transação, isto é, impostos, taxas cartoriais e honorários de corretagem.

- Gestão ativa: a administração do imóvel demanda tempo e esforço, desde a busca por inquilinos até a manutenção e resolução de problemas.

- Vacância: períodos sem locatários impactam diretamente a receita, ou seja, resultando em prejuízos.

- Riscos de inadimplência: atrasos no pagamento ou inadimplência podem ocorrer, exigindo ações legais para resolução.

- Valorização limitada: a valorização do imóvel pode ser mais lenta do que em outros investimentos e, então, limitar o potencial de retorno.

- Liquidez limitada: vender um imóvel pode levar tempo, sendo menos líquido comparado a outros ativos financeiros.

- Despesas recorrentes: custos como condomínio, IPTU, seguros e manutenção diminuem os rendimentos líquidos.

- Riscos do mercado imobiliário: o ramo está sujeito a flutuações e mudanças econômicas, impactando o valor do investimento.

- Falta de diversificação: com o valor da compra de um imóvel físico (único ativo), o investidor consegue montar um portfólio com muito mais diversificação nos FIIs (vários Fundos diferentes).

Em suma, os FIIs emergem como uma alternativa atrativa para quem busca renda passiva no mercado imobiliário, combinando eficiência, diversificação e facilidades operacionais, além de melhor remunerar os proprietários.

Fundos Imobiliários (FIIs) x imóveis: o que é melhor?

Os Fundos de Investimento Imobiliário (FIIs) apresentam diversas vantagens em relação à compra direta de imóveis para alugar, sobretudo quando se trata de investimentos visando renda passiva, baixo custo, liquidez, menor preocupação operacional/administrativa, isenção de Imposto de Renda (IR) e outras vantagens:

Toro e Santander: benefícios especiais para você

Ao trazer seus investimentos para a Toro, a corretora do Grupo Santander, você acessa um universo de vantagens, como isenção de tarifas, atendimento personalizado e experiências únicas.

Ao investir a partir de R$150 mil com a Toro, você libera sua Conta Santander Select² sem tarifas e o Cartão Unique Black² com anuidade zero (sujeito à análise de crédito).

Se investir R$250 mil ou mais pela sua conta Toro, terá também acesso à Assessoria Especializada¹ para impulsionar seus investimentos.

Cartão Santander Unique²: mais vantagens para você

Confira as vantagens do cartão black do Santander:

- Anuidade ZERO para quem investe a partir de R$150 mil pela Toro¹.

- 2 acessos gratuitos às salas VIP de aeroportos5.

- Até 5 cartões adicionais sem custo para sua família.

- Tag Sem Parar gratuita para pedágios e estacionamentos6.

- Escolha entre 1,2% de cashback³ ou até 2,6 pontos Esfera por US$1 gasto4.

- Seguros completos, cobrindo desde compras até locação de veículos7.

Conta Santander Select²: benefícios que transformam sua rotina

Com R$150 mil investidos você também tem acesso à Conta Santander Select² sem tarifas, com vantagens que facilitam o seu dia a dia:

- Isenção de tarifas em saques, transferências internacionais e câmbio7.

- Equipe dedicada 24h por dia para suporte sempre que precisar.

- Parcerias exclusivas em viagens, shows e gastronomia.

- Seguros para você e sua família, além de assistência 24h com o helpS6.

Assessoria Especializada¹ para seu patrimônio crescer ainda mais

Acesse nosso atendimento premiado com a proximidade e a dedicação de especialistas em investimentos.

- A partir de R$250 mil investidos com a Toro, tenha um Assessor de Investimentos disponível¹ via WhatsApp, telefone ou e-mail

- Relatórios mensais personalizados, com análises detalhadas sobre sua carteira

Invista com a Toro e libere agora seus benefícios no Santander Select. Clique no botão e saiba mais:

¹ O benefício da Assessoria Especializada é liberado para clientes que possuem R$250 mil ou mais investidos pela Toro.

² Sujeito à análise de crédito. Utilize o crédito de forma consciente. Os produtos podem ser contratados separadamente e estão sujeitos à análise e cadastro. Cartão Unique Black com anuidade ZERO e Conta Santander Select sem tarifas enquanto você mantiver R$150 mil ou mais investidos em qualquer produto Toro ou nos seguintes produtos do Santander: poupança, previdência, depósito a prazo e fundos. Consulte condições da Toro em: https://www.toroinvestimentos.com.br/ . Consulte condições do Santander em: https://www.santander.com.br/banco/conta-corrente/select.

³ Consulte condições em: https://www.santander.com.br/banco/unique-black

⁴ 2,6 pontos a cada US$1 gasto em compras internacionais e 2 pontos a cada US$1 gasto em compras nacionais.

⁵ Benefícios da bandeira estarão disponíveis de acordo com as condições do cartão contratado.

⁶ A mensalidade zero da Tag Santander Sem Parar no plano “Em Todo Lugar Santander” é válida para 1 (uma) Tag por CPF e por cartão de crédito Santander pessoa física, e está garantida se você estiver usando seu cartão de crédito Santander (compras no cartão de crédito, não necessariamente atreladas às recargas da Tag). Para isso, seu cartão não deve ser cancelado ou possuir qualquer bloqueio que impeça compras. Quando o saldo zerar, automaticamente será feita uma nova recarga no valor escolhido inicialmente no cartão de crédito Santander cadastrado. Caso não seja possível fazer essa transação, o uso não será interrompido imediatamente. O cliente será informado pelo Sem Parar e terá um prazo para regularização antes do bloqueio de utilização da Tag.

⁷ Consulte condições em: https://www.santander.com.br/seguros e em https://www.santander.com.br/helps

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)