Uma dúvida que as pessoas têm quando iniciam no universo dos investimentos é: viver de dividendos é possível? A resposta é sim. Entretanto, escolher as melhores empresas que pagam dividendos e montar uma estratégia vencedora para este objetivo pode não ser uma tarefa tão simples quanto parece.

O investidor deve ter uma visão de longo prazo, não se deixando levar pela emoção causada pelo sobe e desce nos preços dos ativos.

Por isso, para viver de investimentos é importante ter planejamento e dedicação. E alguns passos simples podem ajudar muito na hora de montar a sua estratégia.

Navegação Rápida

Como viver de dividendos?

Sim, é possível viver de dividendos se você construir uma carteira de investimentos diversificada e focada em empresas e Fundos Imobiliários que pagam dividendos consistentes.

Por exemplo, se você possui um investimento de R$ 1 milhão em ações com um dividend yield de 5%, poderia receber R$ 60.000 por ano em dividendos, o que seria aproximadamente R$ 5 mil por mês.

No entanto, é importante considerar outros fatores, como a inflação, a necessidade de reinvestir parte dos dividendos para manter o poder de compra ao longo do tempo e a possibilidade de flutuações no mercado de ações.

É recomendado buscar aconselhamento financeiro profissional antes de tomar decisões significativas sobre viver de dividendos. Além disso, os passos básicos são:

1. Monte um planejamento com juros compostos

O primeiro passo para você viver de dividendos é montar um planejamento, o que envolve traçar sua meta e fazer investimentos regulares para aumentar o patrimônio ao longo do tempo.

Uma estratégia que também deve ser adotada é o reinvestimento dos dividendos recebidos, assim, os rendimentos serão favorecidos com o poder dos juros compostos. Mas como isso funciona?

Juros compostos é a prática de aplicar juros sobre juros.

Ou seja, se você tem um investimento de juros mensais, no segundo mês você receberá juros sobre o valor recebido no primeiro mês. Vamos entender como isso funciona.

Imagine que você investiu hoje o capital de R$1.000,00 a uma taxa de 10% ao ano, terá no final do primeiro ano o montante de R$1.100,00, que corresponde a taxa de juros aplicada somada ao valor inicial.

Para o segundo ano, essa mesma taxa será aplicada novamente, mas agora sobre o valor corrigido e não sobre o valor inicial, ou seja, sobre R$1.100,00, totalizando R$110,00 de juros ao invés de R$100,00, e assim sucessivamente até o fim da aplicação.

Agora, vamos aplicar para uma carteira de dividendos

Imagine que você tenha a quantidade de 1000 ações de uma determinada empresa e a mesma distribuiu R$1,00 de dividendo por ação. Então, você recebeu R$1.000,00 em sua conta.

Após a distribuição dos dividendos, o preço dessa ação passou a ser R$10,00, então você conseguirá comprar mais 100 ações da empresa. Dessa forma, na próxima distribuição de dividendos, você ganhará mais dinheiro, pois terá uma quantidade de ações maior do que possuía da primeira vez.

O investidor pode fazer isso por várias vezes para que os rendimentos sejam sempre maiores, por isso dizemos que ele vai se beneficiar dos juros compostos.

2. Escolha boas empresas que pagam dividendos

O segundo passo, e mais importante, é a escolha das ações que você vai comprar. Boas empresas vão fazer toda diferença na formação da sua carteira de dividendos, pois, não são todas que geram lucro para distribuir.

Dessa forma, é importante ter atenção a alguns indicadores das empresas, além, é claro, do histórico de distribuição de dividendos e Juros sobre Capital Próprio.

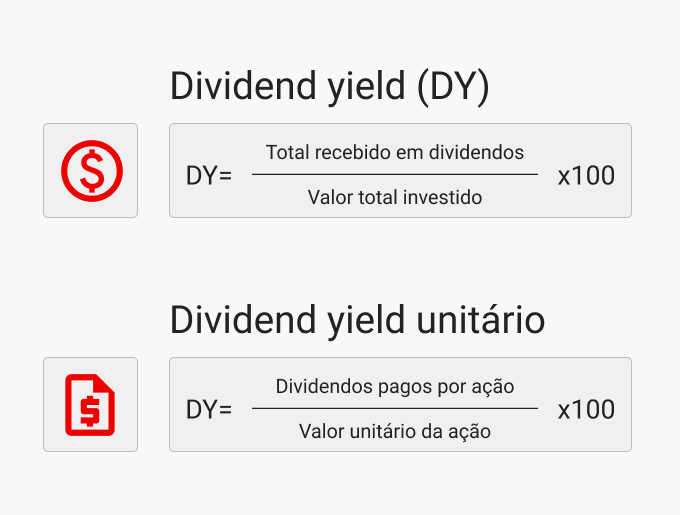

Dividend yield

O indicador mais usado quando falamos de dividendos é o dividend yield, que é a divisão do valor pago de dividendo pelo preço da ação.

O resultado dessa conta mostra o percentual de retorno que cada ação proporcionou ao investidor, logo, quanto maior o número melhor é a distribuição da empresa.

O dividend yield é um ótimo indicador, mas precisa de um ponto de atenção para o investidor não ser influenciado somente por este resultado.

Observe que, pelo fato do preço da ação estar no denominador da divisão, uma empresa com um valor unitário baixo pode apresentar um DY alto, mas não ser necessariamente uma empresa sólida visto que seu preço é baixo no mercado.

Payout

Outro indicador importante é o Payout, que é o resultado dos dividendos pagos sobre o lucro da empresa.

Por exemplo: se uma empresa teve lucro de 50 milhões de reais e distribuiu 25 milhões como dividendos, 50% do lucro da empresa é destinado aos acionistas.

Em teoria, quanto maior esse indicador melhor.

Mas, se a empresa distribui a totalidade do lucro como dividendos, pode faltar recursos para investir na companhia, o que poderia frear o seu crescimento, e este é um ponto de atenção.

Endividamento

O terceiro indicador chave é o endividamento. É interessante que a empresa não tenha uma dívida superior ao seu patrimônio líquido, mas sim em patamares saudáveis, não sendo muito maior do que o lucro operacional, ou seja, gerado, exclusivamente, pela atividade fim da empresa.

Aqui na Toro, os investidores contam com uma seleção de ações recomendadas pelos nossos analistas para investir em dividendos.

Assim, você não precisa ter todo esse trabalho de análise da saúde da empresa, nossa equipe já se encarrega de fazer todas essas apurações e selecionar boas empresas para este objetivo de investimento.

3. Monte uma carteira de dividendos diversificada

O terceiro passo para viver de dividendos é fazer o equilíbrio financeiro da sua carteira. Para isso, é importante dividir igualmente o capital em cada uma das ações escolhidas e observar essa divisão sempre que fizer novos aportes.

A distribuição da sua carteira deve ser feita sob a ótica do capital investido e não da quantidade de ações.

Ou seja, empresas que tenham um preço unitário menor, terão uma maior quantidade de ações na sua carteira, mas quando você observar o dinheiro aplicado em cada uma das empresas, o valor deve ser próximo da igualdade.

Montar uma carteira com objetivo de viver de dividendos exige disciplina e determinação de poupar recursos.

Sendo assim, você deve ter um planejamento de aportes regulares na carteira, para que no longo prazo possa usar os dividendos como renda e não precise mais reinvesti-los, que é o objetivo final. Daí, é só acompanhar sua agenda de dividendos e saber quando entra cada valor.

O que são dividendos e como funciona o pagamento?

Dividendos são uma parte dos lucros de uma empresa que são distribuídos aos seus acionistas como forma de remuneração. Por isso, a maioria das empresas estáveis distribuem dividendos.

Você deve estar se perguntando: por que empresas pagam dividendos? Um dos principais motivos é que, no Brasil, a Lei das S/As de 1976) diz que as empresas listadas em Bolsa de Valores têm a obrigação de distribuir um percentual de seus lucros, de acordo com o registrado no estatuto social da empresa.

Além disso, fazer esta distribuição de lucros não é só interessante para quem quer viver de dividendos. Para a empresa também há vantagem, já que é uma forma de atrair investidores e aumentar o interesse pela negociação de suas ações.

O pagamento de dividendos pode ocorrer especialmente de 3 maneiras:

- Em dinheiro.

- Em novas ações.

- Em forma de propriedade, mas esta forma é bem mais rara de ocorrer.

Quais são as vantagens de receber dividendos?

Uma das grandes vantagens de adotar a estratégia de investir em dividendos é a isenção fiscal nos rendimentos.

Para pessoas físicas, o recebimento de dividendos é isento de imposto de renda. Esse benefício ocorre pelo fato de que o investidor recebe o lucro líquido da empresa, pois a própria companhia já pagou o imposto de renda antes da distribuição.

Outra vantagem que podemos listar é a possibilidade de ganhar também com a valorização do preço da ação.

Afinal de contas, boas empresas têm grandes chances de se valorizarem. Assim, você pode comprar a ação de uma empresa sólida e com uma boa distribuição de dividendos e, no longo prazo, vender suas ações por um preço maior do que você comprou, tendo lucro além dos dividendos.

É importante lembrar que, para montar uma carteira de investimentos vencedora, é necessário combinar várias estratégias e tipos de aplicação diferentes, como renda fixa, fundos imobiliários e investimentos em bolsa, e os dividendos são apenas uma parte dessa combinação.

Para fazer essa diversificação de maneira inteligente, na Toro você conta com ótimos produtos de Renda Fixa e tem acesso a recomendações para as mais diversas estratégias em renda variável.

Existem riscos ao investir com foco em dividendos?

Investir em uma carteira de dividendos, assim como qualquer tipo de investimento, possui seus riscos. Os principais deles são relacionados à saúde financeira da empresa.

Além do risco de mercado, que é inerente a qualquer investimento em Renda Variável, o investidor deve analisar periodicamente os indicadores da empresa e a saúde financeira da mesma.

É possível fazer isso avaliando as demonstrações financeiras das empresas, como o balanço patrimonial e a DRE (Demonstração do Resultado do Exercício), analisando a evolução da empresa e a consistência dos dados apresentados.

Não é algo muito complicado, mas que demanda tempo, tanto de estudo, quanto de análise de dados.

Por isso, acompanhar nossas recomendações de ações que pagam dividendos interessantes para o momento pode te poupar esse esforço. Além disso você tem a certeza que terá profissionais certificados analisando periodicamente se os ativos recomendados continuam interessantes ou não.

Como investir para viver de dividendos?

O primeiro passo é abrir conta em uma corretora de valores séria e devidamente certificadas pelos órgãos competentes, como Banco Central e CVM.

Além disso, esta corretora deve oferecer a você tecnologia de ponta, facilidade para investir com uma plataforma simples de usar e um ótimo custo-benefício. Tudo isso você encontra aqui na Toro Investimentos.

Com a sua conta aberta, você precisa investir em conhecimento. De nada adianta sair comprando ações sem ter embasamento para decidir quais delas realmente valem a pena e paga bons dividendos.

Se você ainda é iniciante ou gostaria de ter a ajuda de especialistas do mercado, conte com o nosso time para te ajudar nisso.

E o terceiro passo é construir uma carteira de investimentos que respeite seu perfil de investidor e foque em viver de dividendos, mas que também conte com ativos de outra classes, como produtos de renda fixa,

Fundos de Investimentos, Fundos Imobiliários, ETFs, BDRs, entre outros. Desta forma, você aumenta suas chances de ter ótimos resultados e suaviza os riscos.

Lembre-se: a diversificação da sua carteira é primordial para diminuir o risco dos seus investimentos.

Com uma carteira de investimentos diversificada, alinhada com análises profissionais e um planejamento bem estruturado, o objetivo de viver de dividendos ficará cada vez mais próximo. E você pode começar ainda hoje.

Abra sua conta grátis aqui na Toro agora mesmo e conte com a ajuda do nosso time de experts para construir sua carteira de dividendos vencedora.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)