As taxas do Tesouro Direto são baixas e têm grande impacto na rentabilidade. São cobradas pelas corretoras de valores e pela B3, variando conforme o tipo de título e o volume investido. Conheça as taxas, escolha a corretora com as melhores condições e invista com planejamento e disciplina.

Considerada uma das principais aplicações em Renda Fixa do Brasil, o Tesouro Direto é conhecido por ser uma opção segura e que garante boas rentabilidades para quem investe.

Mas mesmo com essas garantias, quem tem interesse nessa modalidade precisa estar ciente de todos os detalhes sobre o investimento no Tesouro Direto.

Saber quais os custos, taxas e impostos sobre cada investimento é um dos fatores a serem avaliados antes de adquirir um título.

Você sabe quais são as taxas do Tesouro Direto? Como é a tributação do investimento em títulos públicos? Existe alguma forma de evitar esses custos e não prejudicar seus rendimentos? Para saber isso e muito mais, continue lendo este artigo.

Navegação Rápida

Quais são as taxas do Tesouro Direto?

Como todo investimento, o Tesouro Direto também tem uma série de custos, que podem ocorrer antes, durante e após o investimento ser realizado.

São duas as taxas cobradas pelo investimento no Tesouro Direto: uma pela instituição financeira por onde o título foi adquirido, ou seja, o banco ou corretora de valores, e uma pela B3.

Confira a seguir em detalhes cada uma delas:

1. Taxa de administração da instituição financeira

Também conhecida como taxa do agente de custódia, a taxa de administração é um percentual cobrado pela corretora sobre o valor do título comprado.

Essa taxa é destinada para custear atividades ligadas à venda dos títulos públicos, como cadastro dos investidores, intermediação da negociação dos títulos e transferência de valores.

Como ocorre a cobrança da taxa de administração?

A cobrança é anual. No primeiro ano, ela é feita antecipadamente no dia em que o título é comprado.

Nos anos seguintes, o valor é dividido e cobrado em duas datas: metade no primeiro dia útil de janeiro e metade no primeiro dia útil de julho.

A taxa de administração é obrigatória?

A taxa de agente de custódia possui caráter flexível, ou seja, varia de instituição para instituição.

Esse valor pode chegar a até 2% ao ano. Porém, é importante lembrar que a taxa também não é obrigatória. Com isso, várias corretoras isentam seus clientes dessa cobrança.

Para facilitar a comparação, o próprio Tesouro Direto divulga em seu site um ranking com as taxas cobradas por cada instituição.

2. Taxas de custódia do Tesouro Direto

A Bolsa de Valores, também chamada de B3, é o lugar onde são negociados os títulos do Tesouro Direto.

Ela também cobra uma taxa para guardar, proteger e movimentar os papéis comprados por quem investe. Essa cobrança é conhecida como taxa de custódia.

Essa taxa é obrigatória para todos os títulos emitidos pelo Tesouro Direto. É cobrado 0,20% ao ano sobre o valor dos seus títulos.

Como ocorre a cobrança da taxa de custódia?

A partir de 31 de dezembro de 2024, a taxa de custódia do Tesouro Direto, de 0,2% ao ano, deixará de ser cobrada semestralmente.

Agora, será aplicada apenas em movimentações: resgates antecipados, vencimentos ou pagamentos de juros.

Existe algum tipo de isenção da taxa de custódia?

Títulos como Tesouro Selic têm isenção até R$ 10 mil, e papéis como Tesouro Educa+ e Renda+ continuam com regras específicas para isenção ou cobrança proporcional.

Qual é a tributação do investimento em Tesouro Direto?

Os títulos do Tesouro Direto estão sujeitos à mesma tributação dos investimentos de Renda Fixa.

Dessa forma, incidem sobre os rendimentos do título tanto o Imposto sobre Operações Financeiras (IOF) quanto o Imposto de Renda. Veja só como cada um funciona nesta modalidade.

Como o IOF é cobrado no Tesouro Direto?

O IOF só é cobrado nos investimentos com prazo inferior a 30 dias. A tributação é regressiva, com as alíquotas diminuindo de acordo o tempo que o título for mantido.

A taxa começa em 96% para um dia de investimento e se reduz até 3% para aplicações que durem 29 dias.

Ou seja, quanto maior o tempo de aplicação, menor será a cobrança sobre os rendimentos obtidos.

O objetivo dessa tributação do IOF fazer com que o comprador não venda seu título com menos de 1 mês, desestimulando o investimento em curtíssimo prazo.

Como o Imposto de Renda é cobrado no Tesouro Direto?

O Imposto de Renda também incide sobre os rendimentos obtidos com o Tesouro Direto de forma regressiva. Isto é, quanto maior o tempo de investimento, menor o valor cobrado.

As alíquotas são aplicadas da seguinte forma:

| Alíquota | Prazo |

|---|---|

| 22,5% | Investimentos até 180 dias |

| 20% | Investimentos entre 181 e 360 dias |

| 17,5% | Investimentos entre 361 a 720 dias |

| 15% | Investimentos acima de 720 dias |

Essa lógica também tem o objetivo de incentivar o investimento a longo prazo — estimulando os compradores a manterem suas aplicações por mais tempo e em títulos com vencimento mais longo.

A cobrança do IR ocorrerá na venda do título, no pagamento de juros semestrais ou na data do vencimento.

No primeiro caso, o imposto é cobrado sobre lucro obtido com a venda. Nos outros dois, a tributação é feita sobre os juros pagos a quem investe.

Vale lembrar que, para investimentos com menos de um mês, a alíquota do Imposto de Renda só é aplicada após ser descontado o pagamento do IOF.

Como investir no Tesouro Direto?

Independentemente das taxas cobradas e do título escolhido, é muito importante entender como funciona, na prática, o investimento em títulos do Tesouro Direto.

Assista ao vídeo abaixo e veja como é simples investir no Tesouro:

Agora, confira como investir no Tesouro Direto no passo a passo completo abaixo:

1. Abra conta em uma corretora

Para adquirir um título do Tesouro, basta ter uma conta aberta em uma corretora de valores. Escolha uma instituição financeira da sua preferência para intermediar seus investimentos no Tesouro Direto.

Lembre-se que essa escolha deve ser feita com cuidado, considerando diferentes fatores. Afinal, será por meio dela que você comprará, venderá seus títulos, receberá de volta tudo que eles renderem e pedirá ajuda caso tenha alguma dúvida.

2. Cadastre-se no Tesouro Direto

Após a abertura da conta, sua corretora solicitará seu acesso ao programa do Tesouro Direto. Com seu acesso liberado, você já vai poder investir.

3. Enviar os valores para sua conta

Antes de investir no Tesouro, você precisa enviar seu dinheiro para sua conta na corretora. Várias corretoras oferecem formas simplificadas de depósito, como TED, Pix e transferência bancária direto da sua conta no banco.

4. Escolha o título da sua preferência

Existe uma variedade de títulos diferentes à disposição no Tesouro Direto, com juros, prazos, e condições de pagamento diferentes.

Antes de investir no Tesouro Direto, é interessante que você conheça as características de cada título, para escolher o que mais se encaixa na sua estratégia de investimento.

Quer ver quais são as opções certas para esse momento? Faça a simulação:

Quais são os títulos do Tesouro Direto?

Para te ajudar na tarefa de escolher o título que mais se adequa aos seus interesses, vamos te explicar que o rendimento dos títulos do Tesouro estão divididos em 3 grupos:

1. Títulos Prefixados

Títulos com a taxa de juros já determinada, em que você já sabe exatamente quanto ganhará no momento do resgate, são chamados de Títulos prefixados.

Para quem quer mais segurança e rentabilidade garantida, é recomendado que o investimento seja feito para períodos com tendência de baixa na taxa de juros da economia (Selic).

Principais títulos: Tesouro Prefixado (LTN) e Tesouro Prefixado com Juros Semestrais (NTN-F).

2. Tesouro Selic

Nesse caso, os títulos são pós-fixados. O seu rendimento é indexado e acompanha a taxa básica de juros da economia (Selic).

Esse investimento é bom para quem quer aplicar com liquidez e quem quer aproveitar uma possível alta da Selic.

Principal título: Tesouro Selic (LFT).

3. Tesouro IPCA

Título indexado à inflação. Sua rentabilidade é composta por uma taxa predefinida mais a variação do IPCA (Índice de Preços ao Consumidor Amplo).

Bom para quem quer obter uma boa rentabilidade e quer proteger seu dinheiro da inflação no longo prazo.

Principais títulos: Tesouro IPCA+ com Juros Semestrais (NTN-B) e Tesouro IPCA+ (NTN-B Principal).

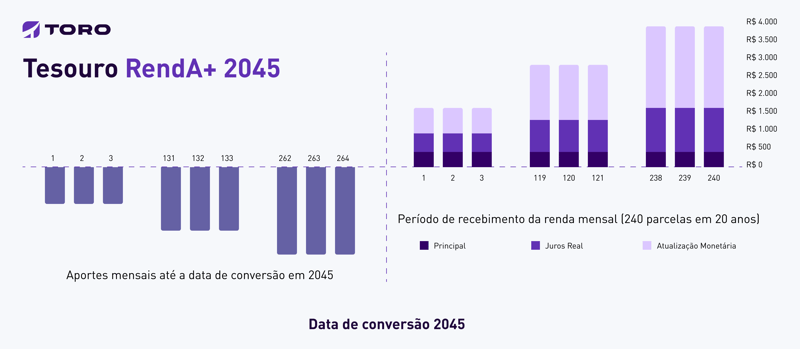

4. Tesouro RendA+

No Tesouro RendA+, lançado ao mercado em 2023, a rentabilidade também acompanha o IPCA mais um taxa prefixada.

A diferença é que, ao final do prazo de vencimento, você não recebe o valor todo (principal + juros) de uma vez, mas em parcelas mensais durante 20 anos que também serão corrigidas pela inflação.

Portanto, o intuito é que o investidor acumule patrimônio e, na aposentadoria, receba uma renda passiva corrigida pela inflação, além de um ganho a mais em juros reais.

Confira um exemplo de como funciona sua mecânica de pagamentos:

5. Tesouro Educa+

O Tesouro Educa+ tem como base os mesmos conceitos do Tesouro RendA+. Porém, diferentemente do título focado na aposentadoria, o Tesouro Educa+ foi criado para propósitos educacionais.

Assim, você investe na acumulação de títulos durante um período e, quando o seu filho chega na idade para iniciar a universidade, ele passa a receber os frutos desse investimento, mensalmente, pelo período de 5 anos, que é o prazo médio dos cursos de graduação.

É um incentivo do Tesouro Direto em parceria com a B3 para que mais famílias invistam na educação dos jovens.

Como você viu, apesar dos custos, investir no Tesouro Direto continua sendo um das opções mais baratas e acessíveis de investimento no Brasil.

Mas para manter uma boa estratégia, é preciso também diversificar a carteira com outros investimentos em Renda Fixa. Diversificar sua carteira além dos títulos do Tesouro Direto pode ser uma excelente ideia para conseguir boas rentabilidades e se proteger dos riscos do mercado.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)