Saber quanto rende R$500 mil no Tesouro Direto pode ser o que está faltando para você começar a investir neste ativo.

Isso porque investir essa quantia no Tesouro Direto é uma decisão que pode oferecer retornos atrativos, especialmente em um cenário de taxas de juros elevadas.

Para entender quanto essa aplicação pode render, é necessário considerar o tipo de título escolhido, o prazo de investimento, e os custos envolvidos, como impostos e taxas.

Neste artigo, vamos mostrar todos esses detalhes para você. Acompanhe a leitura!

Navegação Rápida

O que é o Tesouro Direto?

Primeiramente, é importante explicar que o Tesouro Direto é uma plataforma criada pelo Governo Federal em 2002, com o objetivo de democratizar o acesso aos títulos públicos, permitindo que qualquer pessoa possa investir diretamente no financiamento da dívida pública do Brasil.

Por meio do Tesouro Direto, o governo emite títulos que são vendidos aos investidores em troca de recursos que serão utilizados em projetos de infraestrutura, educação, saúde, entre outras áreas essenciais.

Quais são as vantagens de investir no Tesouro Direto?

Uma das principais vantagens do Tesouro Direto é a segurança, já que os títulos emitidos são garantidos pelo Governo Federal, o que praticamente elimina o risco de calote.

Isso faz com que os investimentos no Tesouro Direto sejam considerados um dos mais seguros do mercado financeiro brasileiro.

Outra vantagem é a acessibilidade. Ao contrário de outros investimentos que exigem altos valores de entrada, no Tesouro Direto é possível começar a investir com valores a partir de 1% do título. Ou seja, se um título vale R$2.000,00, o valor mínimo para investir nele é de R$20,00.

Essa característica torna o Tesouro Direto uma opção viável para pequenos investidores que desejam iniciar no mercado financeiro.

Além disso, o Tesouro Direto oferece liquidez diária, o que significa que os investidores podem resgatar seus recursos a qualquer momento, exceto nos finais de semana e feriados, e o valor estará disponível em 1 dia útil.

Essa flexibilidade é um diferencial importante para quem busca manter certa disponibilidade de capital sem abrir mão de um bom rendimento.

SAIBA MAIS :

➡️ Melhores investimentos de Renda Fixa hoje: descubra quais são

➡️ Se eu investir 1.000 reais no Tesouro Direto, quanto rende? Veja agora!

➡️ Liquidez do Tesouro Direto: como funciona? Entenda!

Quais são os tipos de títulos públicos existentes?

No Tesouro Direto, há diversos tipos de títulos disponíveis, cada um com características específicas que atendem a diferentes perfis de investidor e objetivos financeiros. A seguir, vamos te apresentar cada um deles.

- Tesouro Selic: é ideal para quem busca segurança e liquidez, pois é atrelado à taxa Selic, a taxa básica de juros da economia. Esse título é menos volátil e indicado para quem precisa do dinheiro em curto prazo.

- Tesouro Prefixado: oferece uma taxa de retorno fixa definida no momento da compra. Esse tipo de título é mais adequado para quem deseja garantir um rendimento conhecido desde o início da aplicação.

- Tesouro IPCA+: combina uma taxa de juros fixa com a variação da inflação, medida pelo IPCA (Índice de Preços ao Consumidor Amplo). Esse título é ideal para quem quer proteger o poder de compra do seu dinheiro ao longo do tempo, sendo uma opção muito popular em momentos de alta inflação.

Cada um desses títulos possui prazos de vencimento variados e condições de rentabilidade diferentes.

Isso permite que os investidores escolham a opção que melhor se adequa às suas necessidades, seja para investimentos de curto, médio ou longo prazo.

Descubra os melhores investimentos para você! Use o simulador da Toro e encontre ativos alinhados aos seus objetivos financeiros.

Simule uma carteira de investimentos

Responda as perguntas abaixo e receba uma carteira

personalizada com base nos seus objetivos.

⚠️ Importante: os simuladores estimam os resultados com base nas projeções de mercado e nos retornos aproximados e, por isso, podem não retratar inteiramente a realidade, uma vez que os investimentos também estão sujeitos às variações tanto nas taxas de juros da economia, na inflação, nos custos da aplicação e/ou nos resgates antecipados. Portanto, a simulação não se trata de uma garantia absoluta de resultados futuros, mas sim de uma estimativa conforme o cenário hoje.

Quanto rende R$500 mil no Tesouro Selic?

O Tesouro Selic é uma das opções mais populares do Tesouro Direto, especialmente para investidores que buscam segurança e liquidez.

Esse título está atrelado à taxa básica de juros da economia brasileira, a Selic, e é considerado o investimento de menor risco disponível no mercado.

Ao investir R$500 mil no Tesouro Selic, é possível estimar o rendimento com base na taxa Selic vigente e entender como o valor aplicado pode crescer ao longo do tempo.

Para calcular o rendimento bruto anual, multiplicamos o valor investido pela taxa Selic vigente (atualmente em 15%). Assim, temos:

R$500.000 × 15% = R$75.000,00 por ano

Esse valor corresponde ao rendimento bruto, antes da dedução de impostos e taxas.

Entretanto, investimentos no Tesouro Direto estão sujeitos ao Imposto de Renda, que segue uma tabela regressiva. Para aplicações que permanecem por mais de dois anos, a alíquota de IR é de 15% sobre o rendimento.

Além disso, há a taxa de custódia da B3, que é de 0,25% ao ano sobre o valor investido. Sendo assim, é preciso fazer os seguintes cálculos:

- Imposto de Renda: considerando a alíquota de 15% sobre o rendimento anual de R$61.250:

R$75.000,00 × 15% = R$11.250,00.

Rendimento líquido após IR: R$ 63.750,00.

- Taxa de custódia da B3: a taxa de 0,25% ao ano aplicada sobre os R$500 mil:

R$500.000 × 0,25% = R$1.250 por ano.

- Rendimento líquido final: subtraindo o IR e a taxa de custódia, o rendimento líquido anual fica em:

R$75.000,00 – R$11.250,00 – R$1.250 = R$62.500,00.

Portanto, após um ano, o investimento de R$500 mil no Tesouro Selic renderia aproximadamente R$62.500,00 líquidos.

Agora, para obter a rentabilidade mensal aproximada, podemos dividir o rendimento anual líquido por 12:

- Rendimento mensal: R$ 62.500,00 ÷ 12 = R$ 5.208,33 por mês.

Esse valor representa o rendimento médio mensal, lembrando que o Tesouro Selic acumula juros diariamente. Além disso, essa quantia pode variar ligeiramente, dependendo dos dias úteis e dos resgates parciais ao longo do ano.

Quanto rende R$500 mil no Tesouro Prefixado?

O Tesouro Prefixado é uma opção do Tesouro Direto que oferece ao investidor a segurança de saber exatamente quanto irá receber ao final do período de aplicação.

Isso porque ele é um título de dívida pública com uma taxa de juros fixa definida no momento da compra.

Esse título é ideal para quem busca previsibilidade e acredita que as taxas de juros possam cair no futuro, uma vez que a rentabilidade é fixada no momento da compra e não sofre alterações, independentemente das flutuações da taxa Selic.

No entanto, é importante considerar que, caso as taxas de juros subam, o investidor pode perder a oportunidade de obter um rendimento superior com novos investimentos.

Para exemplificar o rendimento de um investimento de R$500 mil no Tesouro Prefixado, consideremos uma taxa anual de 12% ao ano (valor hipotético que deve ser ajustado conforme a taxa vigente no momento da compra do título).

- Rendimento bruto: o cálculo inicial é simples, multiplicando o valor investido pela taxa de juros:

R$500.000 × 12% = R$60.000 de rendimento bruto por ano.

Esse valor de R$60.000 representa o ganho bruto antes das deduções de impostos e taxas.

No final do período de aplicação, o valor total disponível ao investidor seria de R$560.000, somando o capital investido e o rendimento.

Como qualquer outro investimento em títulos do Tesouro Direto, o rendimento do Tesouro Direto Prefixado está sujeito à incidência do Imposto de Renda (IR) e à taxa de custódia da B3.

A tabela regressiva do IR se aplica da seguinte forma:

- Imposto de Renda: para um investimento mantido por mais de 720 dias, a alíquota é de 15% sobre o rendimento. Portanto, o imposto devido seria:

R$60.000 × 15% = R$9.000 de IR.

Rendimento líquido após IR: R$51.000.

- Taxa de Custódia da B3: a B3 cobra 0,25% ao ano sobre o valor total do investimento. Para R$ 500 mil, isso corresponde a:

R$500.000 × 0,25% = R$1.250 ao ano.

- Rendimento líquido final: após deduzir o IR e a taxa de custódia, o rendimento líquido anual seria:

R$60.000 – R$9.000 – R$1.250 = R$49.750.

No final de um ano, o investimento de R$500 mil no Tesouro Prefixado renderia aproximadamente R$49.750 líquidos, levando em conta as deduções.

Quanto rende R$500 mil no Tesouro IPCA+?

O Tesouro IPCA+ é um dos títulos públicos mais procurados por investidores que desejam proteger o poder de compra do seu dinheiro ao longo do tempo.

Isso ocorre porque esse título oferece uma rentabilidade composta pela variação do Índice Nacional de Preços ao Consumidor Amplo (IPCA), que é a inflação oficial do Brasil, acrescida de uma taxa de juros fixa.

Ao investir R$500 mil no Tesouro IPCA+, é possível garantir que o valor aplicado não será corroído pela inflação, mantendo seu poder aquisitivo e ainda gerando um retorno real positivo.

Para exemplificar o rendimento de R$500 mil investidos no Tesouro IPCA+, consideremos uma situação hipotética onde o IPCA é de 4% ao ano e a taxa fixa é de 6% ao ano.

Nesse cenário, o rendimento total anual seria de 10% (4% de IPCA + 6% de taxa fixa).

- Rendimento bruto: a rentabilidade anual seria calculada da seguinte forma:

R$500.000 × 10% = R$50.000 de rendimento bruto no primeiro ano.

Esse valor de R$50.000 representa o ganho bruto no primeiro ano, antes das deduções de impostos e taxas.

No final do período, o valor total acumulado seria de R$550.000, incluindo o capital inicial e os rendimentos.

Uma característica importante do Tesouro IPCA+ é o efeito dos juros compostos. Como a inflação é incorporada ao valor do título, e a taxa fixa é aplicada sobre esse novo valor, o rendimento tende a crescer ao longo do tempo.

Assim, no segundo ano, a base de cálculo para os juros será maior do que no primeiro ano, resultando em um aumento progressivo dos ganhos.

Por exemplo, se após o primeiro ano o valor investido corrigido pela inflação for de R$520.000, a taxa fixa de 6% será aplicada sobre esse novo montante, o que resulta em um rendimento maior para o segundo ano.

Além disso, o rendimento do Tesouro IPCA+ também está sujeito à incidência de Imposto de Renda (IR) e à taxa de custódia da B3:

- Imposto de Renda: para investimentos mantidos por mais de 720 dias, a alíquota de IR é de 15% sobre o rendimento. Nesse caso:

R$50.000 × 15% = R$7.500 de IR.

O rendimento líquido após IR será de R$42.500.

- Taxa de Custódia da B3: a B3 cobra 0,25% ao ano sobre o valor total investido. Para um investimento de R$500 mil:

R$500.000 × 0,25% = R$1.250 ao ano.

- Rendimento líquido final: após deduzir o IR e a taxa de custódia, o rendimento líquido anual seria:

R$50.000 – R$7.500 – R$1.250 = R$41.250.

Portanto, o rendimento líquido de R$500 mil investidos no Tesouro IPCA+ seria de aproximadamente R$41.250 no primeiro ano.

Vale ressaltar também que a partir de 31 de dezembro de 2024, a taxa de custódia do Tesouro Direto, de 0,2% ao ano, deixará de ser cobrada semestralmente. Agora, será aplicada apenas em movimentações: resgates antecipados, vencimentos ou pagamentos de juros.

Títulos como Tesouro Selic têm isenção até R$10 mil, e papéis como Tesouro Educa+ e Tesouro Renda+ continuam com regras específicas para isenção ou cobrança proporcional.

Vale a pena investir 500 mil reais no Tesouro Direto?

Investir R$500 mil no Tesouro Direto é uma estratégia sólida que combina segurança, acessibilidade e rentabilidade.

Como destacado neste artigo, diferentes títulos do Tesouro oferecem possibilidades de rendimentos adaptadas a variados perfis de investidores e objetivos financeiros.

- O Tesouro Selic se destaca pela liquidez e baixa volatilidade, ideal para quem precisa de flexibilidade.

- O Tesouro Prefixado, por sua vez, é uma ótima escolha para quem busca previsibilidade e acredita em um cenário de queda de juros.

- Já o Tesouro IPCA+ oferece proteção contra a inflação, garantindo que o poder de compra do investidor seja mantido ao longo do tempo.

No entanto, é essencial considerar os custos envolvidos, como a taxa de custódia, o Imposto de Renda e o IOF, que impactam a rentabilidade líquida.

Além disso, a escolha da corretora de valores certa pode influenciar no retorno final, evitando custos adicionais como taxas de administração e taxa de corretagem.

Com planejamento e informação, investir no Tesouro Direto pode ser um passo decisivo para a construção de um patrimônio sólido e duradouro.

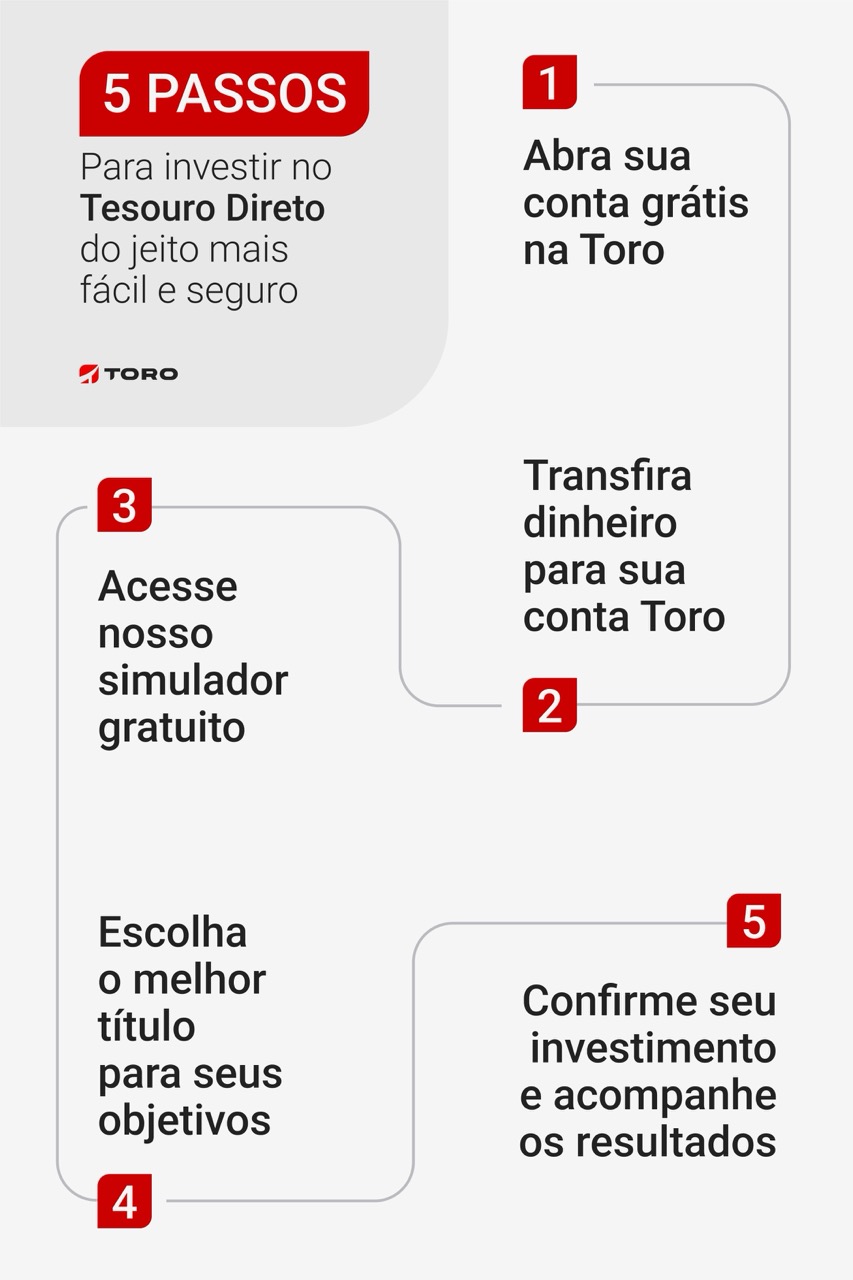

Para saber como começar a investir 500 mil reais no Tesouro, siga o passo a passo a seguir:

Importante: A decisão final de onde investir é sempre do investidor. Por isso, é fundamental saber se o investimento escolhido está de acordo com seus objetivos e perfil de investidor. Além disso, se tratando de renda fixa, os resgates antecipados podem prejudicar a rentabilidade.

![[Morning Call] Leia as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)