Quanto rendem 300 mil reais no Tesouro Direto? A rentabilidade desse investimento dependerá das taxas do IPCA e Selic. Caso essas taxas sejam elevadas, o rendimento será maior, mas se forem baixas, o rendimento será menor. Além disso, os títulos públicos podem ser uma ótima opção para proteger o investidor da inflação e de cenários econômicos incertos.

Explorar o rendimento de um investimento é fundamental para quem busca uma estratégia financeira sólida.

Assim, vamos mostrar neste artigo quanto rendem 300 mil reais no Tesouro Direto hoje, além de apresentar uma análise aprofundada sobre o desempenho financeiro desta modalidade de investimento.

Ao conhecer os números, títulos disponíveis e considerar variáveis como taxas e prazos, você terá mais facilidade em aportar quantias maiores nos títulos públicos e criar uma carteira diversificada.

Vamos apresentar o cenário atual do Tesouro Direto, fornecendo informações relevantes para aqueles que buscam maximizar o potencial de seus investimentos. Boa leitura!

Navegação Rápida

Quanto rendem 300 mil reais no Tesouro Direto hoje?

Agora que já entendemos o funcionamento de cada título, vamos fazer um exercício teórico para estimar o rendimento de 300 mil reais no Tesouro Direto.

Tesouro Selic

No caso do Tesouro Selic, é essencial ter conhecimento acerca da taxa básica de juros nos próximos anos. Dessa forma, será possível aproveitar ao máximo as oportunidades de lucro quando a Selic estiver alta ou quando as perspectivas indicarem um aumento.

Hoje, considerando a Selic em 15% ao ano, R$300 mil retornam R$ 45.000 de rentabilidade anual (R$3.750,00 por mês), sem contar o efeito dos impostos e dos juros compostos.

Observe a variação da Selic no gráfico histórico abaixo:

Podemos também realizar um exercício teórico no qual analisamos a quantia de rendimento de 300 mil reais no Tesouro Selic, considerando o acompanhamento dessa taxa nos últimos anos. Confira:

| Ano | Retorno anual da Selic | Rentabilidade no Tesouro Selic |

|---|---|---|

| 2024 | 10,82% | R$ 332.460,00 |

| 2023 | 13,04% | R$ 339.118,30 |

| 2022 | 12,39% | R$ 337.170,00 |

| 2021 | 2,94% | R$ 313.170,00 |

| 2020 | 2,11% | R$ 308.250,00 |

| 2019 | 4,26% | R$ 317.820,00 |

| 2018 | 4,62% | R$ 319.200,00 |

| 2017 | 6,61% | R$ 329.820,00 |

| 2016 | 8,30% | R$ 342.060,00 |

| 2015 | 8,15% | R$ 339.630,00 |

| 2014 | 10,86% | R$ 332.580,00 |

| 2013 | 8,18% | R$ 324.540,00 |

| 2012 | 8,46% | R$ 325.380,00 |

Tesouro IPCA+, Educa+ e RendA+

Com o objetivo de investir nos títulos do Tesouro IPCA, Selic, RendA+ e Educa+, é fundamental obtermos informações sobre os dados da inflação, pois eles são os indexadores desses títulos.

Confira no gráfico a seguir como tem sido a variação do IPCA nos últimos anos:

Vale ressaltar que esses títulos garantem, no mínimo, a variação da inflação acrescida de uma taxa fixa. Se considerarmos apenas a correção inflacionária, teremos:

| Ano | IPCA | Correção pela inflação |

|---|---|---|

| 2024 | 4,83% | R$ 314.490,00 |

| 2023 | 4,62% | R$ 313.860,00 |

| 2022 | 5,79% | R$ 317.370,00 |

| 2021 | 10,06% | R$ 330.180,00 |

| 2020 | 4,52% | R$ 313.560,00 |

| 2019 | 4,31% | R$ 312.930,00 |

| 2018 | 3,75% | R$ 311.250,00 |

| 2017 | 2,95% | R$ 308.850,00 |

| 2016 | 6,29% | R$ 318.870,00 |

| 2015 | 10,67% | R$ 332.010,00 |

Assim, esses títulos são perfeitamente adequados para evitar a desvalorização do seu dinheiro ao longo do tempo, sendo recomendados para investimentos de longo prazo, uma vez que protegem contra a inflação e ainda proporcionam lucro adicional.

Além disso, se houver a perspectiva de que a inflação se torne incontrolável nos próximos anos, o investidor pode se resguardar alocando parte de seu capital nessa modalidade.

Tesouro Prefixado

No caso dos títulos prefixados, é possível calcular o rendimento após determinado período aplicando a fórmula dos juros.

Para facilitar sua vida, experimente utilizar o Simulador de Investimentos em Renda Fixa da Mobills abaixo e faça testes com diferentes rentabilidades.

Não deixe de conferir o retorno de cada título hoje no site do Tesouro Direto.

Não sabe onde investir? O simulador da Toro ajuda você a encontrar a diversificação ideal para sua carteira.

Simule uma carteira de investimentos

Responda as perguntas abaixo e receba uma carteira

personalizada com base nos seus objetivos.

⚠️ Importante: Os simuladores estimam os resultados com base nas projeções de mercado e nos retornos aproximados e, por isso, podem não retratar inteiramente a realidade, uma vez que os investimentos também estão sujeitos às variações tanto nas taxas de juros da economia, na inflação, nos custos da aplicação e/ou nos resgates antecipados. Portanto, a simulação não se trata de uma garantia absoluta de resultados futuros, mas sim de uma estimativa conforme o cenário hoje.

Como funciona e quais são os melhores títulos do Tesouro Direto?

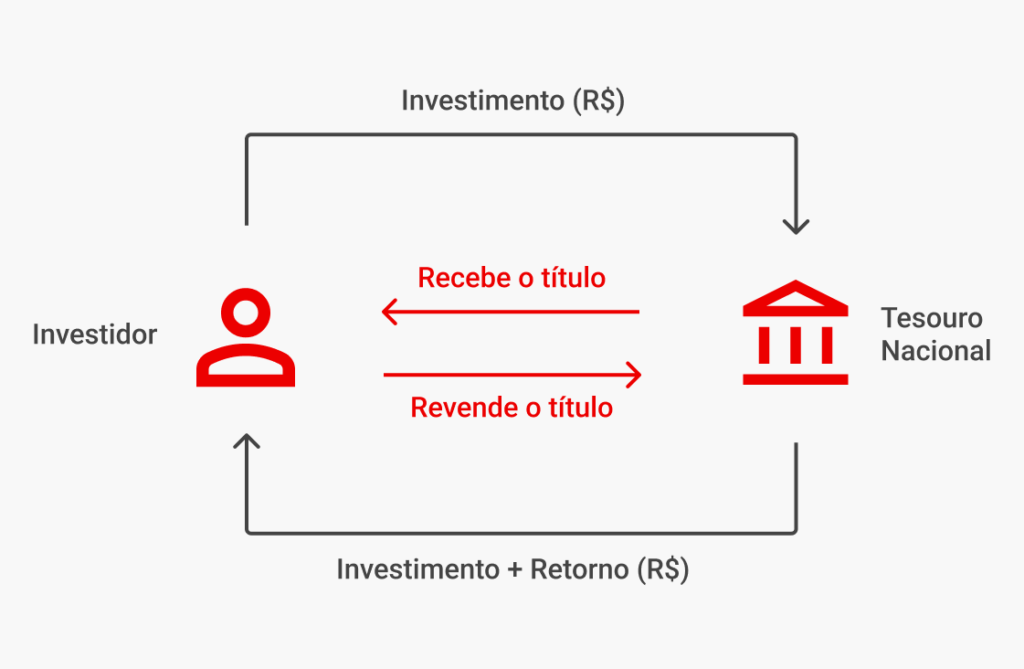

Os títulos do Tesouro Direto são investimentos emitidos pelo governo brasileiro para captar recursos.

Ao adquirir um título do Tesouro Direto, o investidor está emprestando dinheiro para o governo, que por sua vez utiliza esses recursos para financiar diversos projetos e programas sociais.

Funciona da seguinte maneira:

Uma das principais vantagens dos títulos do Tesouro Direto é a segurança oferecida. São considerados investimentos de baixo risco e uma opção atrativa para quem busca proteger seu patrimônio.

Além disso, o Tesouro Nacional garante o pagamento do valor investido e dos juros acordados, desde que o investidor mantenha o título até o seu vencimento.

Ao final do prazo de vencimento, o investidor recebe de volta o valor investido, acrescido dos juros acordados. Esses juros podem ser prefixados, ou seja, já definidos no momento da compra do título, ou pós-fixados, atrelados a algum índice de referência, como a taxa Selic ou o IPCA.

Outro ponto positivo dos títulos do Tesouro Direto é a diversidade de títulos disponíveis.

Existem diferentes tipos de títulos, cada um com características específicas, como prazo de vencimento, forma de remuneração e indexador utilizado para correção do valor investido. São eles:

| Título | Característica e rentabilidade |

|---|---|

| Tesouro Selic | Ligado à taxa básica de juros, o Tesouro Selic é uma excelente escolha para metas de curto prazo, pois oferece facilidade de resgate e estabilidade, já que seu retorno segue a variação da Selic. |

| Tesouro IPCA+ | Protege contra a variação de preços e garante um retorno real, com rendimento composto por uma taxa fixa mais a variação do IPCA, proporcionando previsibilidade segura. |

| Tesouro RendA+ | Novo título público lançado pelo Tesouro Nacional visa complementar a aposentadoria dos brasileiros, oferecendo rendimento acima da inflação e pagamento em parcelas mensais corrigidas monetariamente ao longo de 20 anos. |

| Tesouro EducA+ | Título público que visa auxiliar as famílias a investirem no futuro educacional de seus filhos, proporcionando um retorno financeiro vinculado ao IPCA, assegurando proteção inflacionária. |

| Tesouro Prefixado | Com a taxa de juros fixa, o Tesouro Prefixado proporciona segurança e estabilidade no retorno do investimento. O investidor tem conhecimento da rentabilidade desde o momento da compra, sem se preocupar com as oscilações do mercado. |

É importante ressaltar que os títulos do Tesouro Direto são sujeitos à volatilidade do mercado financeiro.

Portanto, é essencial que o investidor esteja atento às flutuações dos preços e tenha uma estratégia definida para maximizar ganhos e minimizar riscos.

SAIBA MAIS:

➡️ Quanto rendem 50 mil reais no Tesouro Direto? Veja as contas!

➡️ Quanto rendem R$ 100, 200, 300, 400 e 500 mil no Tesouro Selic por ano e por mês?

➡️ Quanto rendem R$ 2 milhões no CDB? Veja aqui!

Quais são os custos de investir no Tesouro Direto?

Além disso, é importante considerar que a rentabilidade do Tesouro sofre descontos de impostos, especialmente o Imposto de Renda.

Portanto, é fundamental conhecer os valores desses impostos para estimar o impacto no resultado do investimento.

Dessa forma, ao resgatar o Tesouro Direto, o Imposto de Renda será retido automaticamente. A taxa cobrada seguirá a alíquota a seguir:

| Alíquota de IR | Tempo de investimento |

|---|---|

| 22,5% | Até 180 dias |

| 20,0% | De 181 a 260 dias |

| 17,5% | De 361 a 720 dias |

| 15% | Acima de 720 dias |

Quanto mais tempo no investimento, menor o imposto e o IOF no Tesouro Direto é zero após 30 dias.

Há ainda uma taxa de custódia anual de 0,2% sobre o valor do investimento, independentemente da corretora.

Inclusive, a partir de 31 de dezembro de 2024, a taxa de custódia do Tesouro Direto, de 0,2% ao ano, deixará de ser cobrada semestralmente. Agora, será aplicada apenas em movimentações: resgates antecipados, vencimentos ou pagamentos de juros.

Títulos como Tesouro Selic têm isenção até R$10 mil, e papéis como Tesouro Educa+ e Tesouro Renda+ continuam com regras específicas para isenção ou cobrança proporcional.

Vale a pena investir R$300 mil no Tesouro Direto para o longo prazo?

Portanto, investir 300 mil reais em um portfólio diversificado no Tesouro Direto pode ser uma estratégia atrativa por várias razões:

- Diversificação de riscos: alocar em diferentes modalidades (Tesouro Selic, IPCA+, Prefixado) ajuda a reduzir a exposição a riscos específicos, garantindo estabilidade ao portfólio.

- Potencial de crescimento consistente: com um montante considerável, os retornos potenciais, impulsionados por juros compostos, têm maior expressividade, contribuindo para o crescimento consistente ao longo do tempo.

- Previsibilidade de retorno: os títulos do Tesouro Direto oferecem previsibilidade de retorno, especialmente os IPCA+ e Prefixados, proporcionando segurança em relação à evolução do investimento.

- Liquidez e flexibilidade: dada a liquidez diária de alguns títulos, é possível realizar resgates quando necessário, conferindo flexibilidade ao investidor.

- Proteção contra inflação: títulos como o IPCA+, RendA+ e Educa+ protegem contra a inflação, preservando o poder de compra do investimento.

Contudo, é fundamental ajustar a estratégia conforme os objetivos financeiros individuais. Consultar um Assessor exclusivo é sempre aconselhável para uma abordagem personalizada, como vamos mostrar no próximo tópico.

Receba em primeira mão as principais notícias e tendências do mercado financeiro. Com o canal oficial de investimentos do Santander Select no WhatsApp, você tem acesso a relatórios e vídeos exclusivos para otimizar suas decisões de investimento.

Assessoria Especializada Toro: mais vantagens para patrimônios elevados

Quando se trata de investir quantias maiores, como no Tesouro Direto ou em outras opções, é essencial encontrar a assessoria certa para uma alocação inteligente do seu patrimônio.

Aqui na Toro, contamos com a expertise de nossos Assessores Especialistas, prontos para oferecer um suporte personalizado e auxiliá-lo na criação de uma carteira de investimentos diversificada e lucrativa.

Preencha o formulário abaixo e tenha acesso a esse serviço exclusivo, que irá te ajudar a atingir suas metas financeiras de forma eficiente e segura:

![[Morning Call] Leia as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)