O Tesouro Direto é um programa do governo para investimentos em títulos públicos, com segurança e acessibilidade. Com uma conta em corretora e aporte mínimo de R$30, qualquer pessoa pode investir e obter boa rentabilidade a longo prazo, escolhendo entre diferentes tipos de títulos conforme seu perfil de investidor.

Hoje os títulos públicos do Tesouro Direto fazem parte de milhares de carteiras de investimento e, por isso, é uma modalidade de investimento da Renda Fixa que ganha cada dia mais destaque no Mercado Financeiro.

Veja agora neste artigo tudo isso e muito mais:

- O que é Tesouro Direto.

- Como investir no Tesouro Direto.

- Como encontrar o título mais rentável hoje.

- Qual o jeito mais fácil de investir no Tesouro Direto.

Navegação Rápida

O que é Tesouro Direto e como ele funciona?

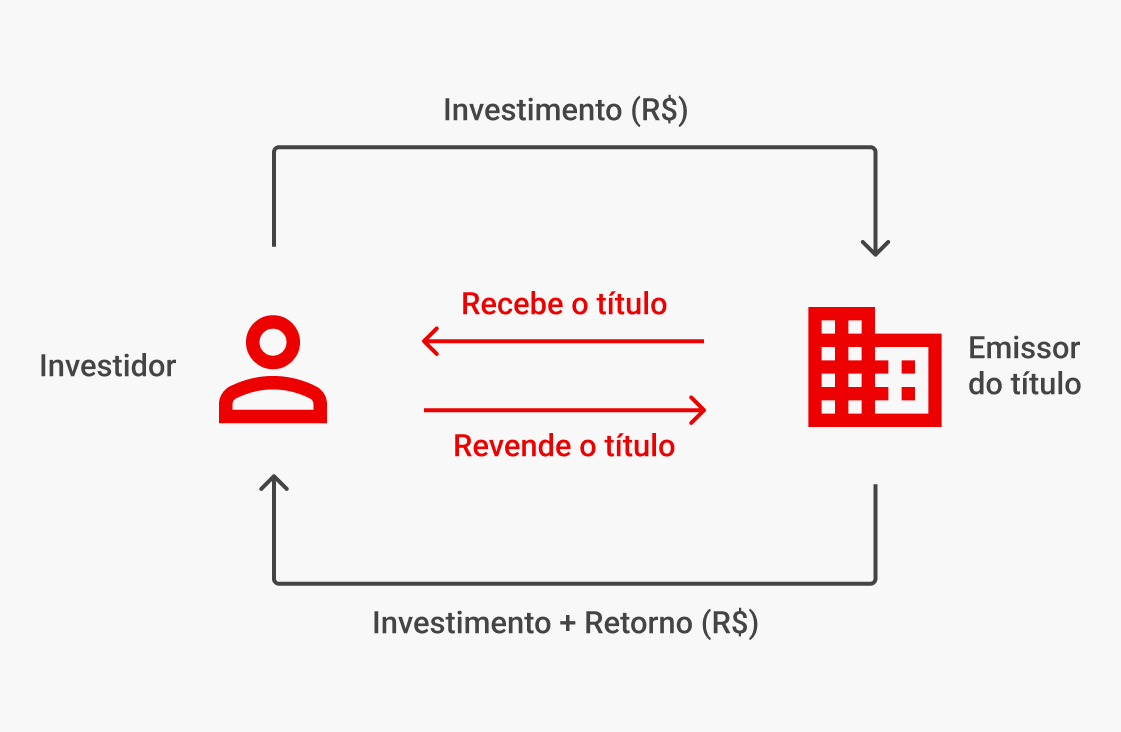

O Tesouro Direto é um programa criado em 2002 através da parceria entre o Tesouro Nacional e a Bolsa de Valores do Brasil. Através dele, é possível comprar e vender títulos públicos. Este investimentos funcionam como um empréstimo que você faz ao governo brasileiro.

Em troca do dinheiro, o governo te fornece um título de crédito, com um prazo de vencimento definido. Ao fim deste prazo, o governo te devolverá o dinheiro, somado aos juros.

Poucos anos após sua criação, é possível afirmar que o Tesouro Direto conquistou seu principal objetivo: tornar o investimento em títulos públicos muito popular.

Atualmente, essa modalidade de investimento é muito procurada por investidores que buscam ativos que oferecem:

- Praticidade acima da média.

- Ótimas rentabilidades.

- Facilidade para investir.

Como funciona o Tesouro Direto?

Antes de seu surgimento, os títulos públicos só eram adquiridos indiretamente. Os investidores que buscavam rentabilidade por esses papéis compravam cotas de fundos que continham os títulos que, por sua vez, eram comprados apenas por instituições financeiras.

O Tesouro Nacional, com essa mudança, permitiu que investidores comprassem diversos títulos diretamente pelo seu novo programa. Mas como funciona esse investimento? Veja só:

1. A compra de um título

Quando você opta pela compra de um título do Tesouro Direto, você estará investindo no próprio Governo Federal. Isto é, com o dinheiro arrecadado pelo programa, parte das atividades governamentais são financiadas e a máquina pública adquire mais uma forma de arrecadar recursos.

A compra de títulos funciona exatamente como um empréstimo. Você empresta um dinheiro para o governo e, no vencimento do título, ele te paga o valor acrescido dos juros. Simples, não é mesmo?

O título é comprado ao acessar a plataforma da sua corretora, buscando-o na área de Renda Fixa, configurando a quantidade e confirmando a aplicação.

Então, basta ter conta ativa em uma corretora para acessar todos os títulos oferecidos pelo governo federal. Logo mais, falaremos dos principais tipos de títulos disponíveis.

2. Pegando seu dinheiro de volta

Como qualquer outro investimento, o momento do resgate é sempre esperado. E para o Tesouro Direto, como é feito esse pagamento?

Quando você escolhe um título para investir, é possível identificar de antemão quando será seu vencimento – isto é, quando o governo pagará – e, dependendo do papel, até quanto você ganhará.

Quando chega a data do vencimento, o dinheiro do investimento somado aos juros é depositado na sua conta da corretora para que você possa sacar ou reinvestir em nova aplicação.

Mas um ponto interessante do Tesouro Direto é a possibilidade de venda do título antes da data de vencimento.

Como qualquer ativo no Mercado Financeiro, os valores desses títulos variam dia a dia e você pode aproveitar essa oscilação para vendê-los em momentos que seu valor compense.

Isso porque, com o passar dos dias, o valor do seu papel se valoriza e desvaloriza.

Antes da data do vencimento, ele pode atingir valores maiores que a média prometida e também preços abaixo do seu valor futuro.

Como investidor, você pode vendê-lo a qualquer momento e ter o retorno do seu valor de mercado ou esperar o seu vencimento e receber o valor prometido.

Lembre-se sempre de realizar cálculos de investimentos para comparar as melhores oportunidades do mercado:

Entendeu? O funcionamento básico dos títulos do Tesouro Direto é este, mas para cada tipo de título esse pagamento ocorrerá de uma maneira diferente. A seguir explicaremos cada modalidade para você sair sem dúvidas.

Quais são os tipos de títulos do Tesouro Direto?

Para entender o que é Tesouro Direto também é preciso conhecer os principais grupos de títulos oferecidos pelo programa. Nós apresentaremos detalhes dos seguintes tipos de papéis: Tesouro Prefixado, Tesouro Selic e Tesouro IPCA.

1. Tesouro Prefixado: planeje na hora da compra

Escolhemos começar esse guia com esse título por ele ser o mais simples de entender. O Tesouro Prefixado – anteriormente chamado de LTN – funciona da seguinte maneira:

O investidor, no momento da compra, sabe exatamente quanto o seu título te retornará. Para cada unidade, o Tesouro Nacional paga um valor bruto de R$ 1.000.

| ✅ Vantagem | ⛔ Desvantagem |

| Sua principal vantagem é a possibilidade de criar um planejamento de investimento detalhado. Assim, se você pretende vender apenas no vencimento, não terá surpresas no momento do resgate. | Vale lembrar que o ganho desse título é nominal. Isto é, você terá que descontar a inflação para saber quanto foi sua rentabilidade real. A sua exposição aos aumentos de preço normal da economia é a principal desvantagem desse título. |

Como foi explicado na seção anterior, o preço dos títulos oscila diariamente. Dessa forma, você pode acabar conseguindo uma taxa melhor que a acordada, se vender antes do vencimento.

Mas, como no mercado nada é certeza, se esse for seu objetivo, é preciso acompanhar essas variações de perto.

O Tesouro Nacional oferece uma variação do Tesouro Prefixado: anteriormente conhecido como NTN-F, o Tesouro Prefixado com Juros Semestrais funciona como foi explicado anteriormente, mas entrega ao investidor pequenas parcelas a cada seis meses.

2. Tesouro Selic: acompanhe a taxa de juros

Você já deve ter escutado falar da famosa taxa Selic, não é mesmo? Conhecida como taxa de juros básica da economia, ela é a base de cálculo para inúmeras operações financeiras e econômicas do nosso país, inclusive para a rentabilidade do título conhecido como Tesouro Selic.

Esse título é um exemplo de um ativo pós-fixado. Isto é, sua rentabilidade depende de um indicador econômico – neste caso, da Selic. No momento que você investe, a única informação que tem é que o título retornará a variação dessa taxa até o momento do vencimento.

| ✅ Vantagem | ⛔ Desvantagem |

| Com a LFT, como o Tesouro Selic era conhecido, você tem a chance de aproveitar momentos que os juros sinalizam alta. Além disso, o valor desse título é menos volátil que os outros, sendo assim recomendado para carteiras mais conservadoras. | Assim como o Tesouro Prefixado, os ganhos desse papel são nominais, ou seja, é necessário descontar a inflação para descobrir sua rentabilidade real. Além disso, este título está exposto a movimentações da taxa Selic, e momentos como esse que vivemos, sua rentabilidade não é a mais atrativa de todas. |

O Tesouro Selic não conta com um modelo de pagamento semestral, como o Prefixado. O investidor só receberá no vencimento ou caso realize a venda antecipadamente a preço de mercado.

Para ter uma noção da rentabilidade desse título, confira a movimentação da taxa Selic nos últimos anos:

3. Tesouro IPCA: ganhe com a inflação

O Índice Nacional de Preços ao Consumidor Amplo – ou IPCA – mede a variação dos custos de vida de famílias de nossa economia. Em poucas palavras, ele é o indicador que nos mostra a famosa inflação. Assim como o Tesouro Selic, esse título está atrelado a um indicador econômico.

Entretanto, neste caso, a rentabilidade seguirá o IPCA. A diferença é que esse título conta, também, com uma taxa fixa.

Assim, se você comprar o Tesouro IPCA – ou NTN-B Principal como era chamado – em seu vencimento, receberá o valor investido somado a uma taxa acordada na compra mais a variação da inflação.

| ✅ Vantagem | ⛔ Desvantagem |

| O Tesouro IPCA é o único que conta com um rendimento real, isto é, o ganho dele considera a inflação e protege o capital do investidor. Mesmo em cenários de inflação elevada, o investidor está resguardado. | Dependendo do cenário econômico, outros investimentos retornam rentabilidades maiores ao investidor, mesmo descontando a inflação. Dessa forma, é recomendado sempre contar com Assessores de Investimentos especializados. |

Assim como o Prefixado, o Tesouro IPCA conta com uma modalidade de pagamento semestral. O antigo NTN-B – ou Tesouro IPCA com Juros Semestrais – faz pagamentos a cada seis meses ao investidor, se configurando uma boa opção para complemento de renda.

Como você já sabe que o Tesouro IPCA segue a inflação, confira a variação do IPCA nos últimos anos para ter uma melhor noção do rendimento:

4. Tesouro RendA+: se aposente com tranquilidade

No Tesouro RendA+, a rentabilidade também acompanha o IPCA mais um taxa prefixada.

A diferença é que, ao final do prazo de vencimento, você não recebe o valor todo (principal + juros) de uma vez, mas em parcelas mensais durante 20 anos que também serão corrigidas pela inflação.

Ou seja, diferente do Tesouro IPCA+, você não recebe nenhuma parcela de juros até o vencimento, apenas acumula o rendimento que se valoriza pela inflação mais uma taxa prefixada. Contudo, quando essa data chegar, o Tesouro Nacional não paga tudo (principal + juros) de uma vez, mas criará uma remuneração mensal que você ganhará por 20 anos.

Assim sendo, esse é um título indicado para quem vai investir para o longo prazo. O intuito é que o investidor acumule patrimônio e, na aposentadoria, receba uma renda passiva corrigida pela inflação, além de um ganho a mais em juros reais.

| ✅ Vantagem | ⛔ Desvantagem |

| Com baixo custo, o Tesouro RendA+ tem bastante liquidez, protege o seu dinheiro da inflação no longo prazo e garante uma renda a mais na sua aposentadoria. Além disso, é um investimento bastante seguro. | Dependendo do cenário econômico, outros investimentos retornam rentabilidades maiores ao investidor, mesmo descontando a inflação. Dessa forma, é recomendado sempre contar com Assessores de Investimentos especializados. |

5. Tesouro Educa+: invista na educação dos filhos

O Tesouro Educa+ é um título público cujo objetivo é investir dinheiro na educação dos filhos. Ele possibilita que pais e responsáveis apliquem um valor mensal para que, futuramente, possam ter uma renda para custear a educação dos jovens.

Assim, você investe na acumulação de títulos durante um período e, quando o seu filho chega na idade para iniciar a universidade, ele passa a receber os frutos desse investimento.

Funciona de maneira similar ao Tesouro RendA+: ao final do prazo de vencimento, você não recebe o valor todo (principal + juros) de uma vez, mas em parcelas mensais durante 5 anos que também serão corrigidas pela inflação.

| ✅ Vantagem | ⛔ Desvantagem |

| O Tesouro Educa+ tem baixo custo (é possível investir a partir de R$ 30 por mês) e você utiliza como uma espécie de Poupança para que seus filhos consigam custear os estudos, seja graduação, curso técnico, intercâmbio, moradia etc. | Dependendo do cenário econômico, outros investimentos retornam rentabilidades maiores ao investidor. |

Como pôde ver, para conseguir entender o que é Tesouro Direto é preciso ir a fundo em cada uma de suas modalidades. Entretanto, essas não são as únicas particularidades que precisam ser entendidas.

Na próxima seção ficará claro como esse investimento é tributado, quais são seus custos e outras informações.

Como investir no Tesouro Direto: quais os custos e as taxas?

Aqui responderemos três questões que são muito comuns aos investidores que começam a aplicar no Tesouro direto. Continue lendo e descubra tudo sobre: impostos, custos e segurança.

Como a maioria dos investimentos de Renda Fixa, são dois os impostos que podem ser incididos no Tesouro Direto: o Imposto de Renda e o IOF.

O Imposto de Renda do Tesouro Direto será cobrado diretamente na fonte, isto é, no momento que decidir resgatar, esse pagamento será realizado automaticamente. A alíquota cobrada seguirá a seguinte tabela:

| Prazo | Alíquota |

| Até 180 dias | 22,5% |

| De 181 até 360 dias | 20% |

| De 361 até 720 dias | 17,5% |

| Acima de 720 dias | 15% |

Quanto mais tempo deixar seu dinheiro investido, menor será o imposto que terá que pagar. Essa regra também é válida para o IOF no Tesouro Direto.

Se o dinheiro for retirado após um dia de investimento, será cobrada uma alíquota de 96% sobre o rendimento. Até o vigésimo nono dia de investimento, essa alíquota vai reduzindo até chegar a zero no dia número 30.

Além dos impostos, a compra de títulos está sujeita a outras 2 outras cobranças.

Outras taxas do Tesouro Direto

a. Taxa da Bolsa de Valores

A custódia da BM&F Bovespa incide sobre qualquer título emitido pelo programa, independente da instituição que você optar. É cobrado um valor de 0,20% ao ano sobre o valor do seu investimento.

A partir de 31 de dezembro de 2024, a taxa de custódia do Tesouro Direto (0,2%) não será mais cobrada semestralmente. Agora, ela será aplicada apenas quando o investidor resgatar o título, o Tesouro pagar juros ou o título vencer, de forma proporcional ao tempo de aplicação.

Títulos como Tesouro Educa+ e Renda+ terão cobrança em momentos específicos. Investimentos até R$ 10 mil no Tesouro Selic continuam isentos.

b. Taxa do agente de custódia

O banco ou corretora que você utilizar para comprar seus títulos pode cobrar um valor mensal arbitrário.

No entanto, na maioria das corretoras de valores, esse serviço é isento de custos. Dessa forma, não deixe de conferir antes de fazer sua aplicação. Isso é muito importante para que você saiba como investir no Tesouro Direto do jeito certo sem pagar taxas desnecessárias.

Os valores dos títulos do Tesouro Nacional oscilam dia a dia, mas você não precisa comprar um título “cheio” para investir.

Isto significa que o programa permite a compra fracionada. O Tesouro Direto é considerado um investimento incrivelmente acessível exatamente por esse ponto. É possível comprar apenas 1% de um título, contanto que esse valor atinja um mínimo de R$ 30.

O valor máximo de investimento, por mês, é de R$ 1 milhão, mas não há limites além do mensal.

Essa configuração do Tesouro permite que diferentes perfis de investidores aproveitem dos títulos públicos. Não é necessário ter muito dinheiro para colocar seu dinheiro trabalhando no Tesouro.

O Tesouro Direto é seguro?

Entre os grandes grupos de investimentos, o Tesouro é o que tem a menor chance de calote. Como o credor é o Governo Federal, o cenário em que ele não honraria o pagamento é mais que improvável.

O dinheiro do Tesouro Direto representa menos de 1% da dívida do governo, então, você não precisa se preocupar com os riscos desse investimento.

Quanto rende o Tesouro Direto?

Como foi explicado anteriormente, os valores dos títulos variam dia a dia. As rentabilidades que esses papéis entregam aos investidores podem chegar a números impressionantes, ainda mais se comparar com investimentos mais tradicionais, como a rendimento da poupança.

Os valores da tabela abaixo são referentes à rentabilidade bruta – sem desconto do Imposto de Renda – de alguns títulos dos principais títulos vendidos atualmente.

Lembrando que os títulos oferecidos mudam de ano para ano, por isso, confira a relação mais atualizada no site do Tesouro Direto.

| Título | Rendimento anual do título | Vencimento do Título |

|---|---|---|

| Tesouro Selic 2028 | SELIC + 0,0515% | 01/03/2028 |

| Tesouro Selic 2031 | SELIC + 0,1027% | 01/03/2031 |

| Tesouro Prefixado 2028 | 12,74% | 01/01/2028 |

| Tesouro Prefixado 2032 | 13,13% | 01/01/2032 |

| Tesouro Prefixado com Juros Semestrais 2035 | 13,22% | 01/01/2035 |

| Tesouro IPCA+ 2029 | IPCA + 7,72% | 15/05/2029 |

| Tesouro IPCA+ com Juros Semestrais 2035 | IPCA + 7,22% | 15/05/2035 |

| Tesouro IPCA+ 2040 | IPCA + 6,86% | 15/08/2040 |

| Tesouro IPCA+ com Juros Semestrais 2045 | IPCA + 6,99% | 15/05/2045 |

| Tesouro IPCA+ 2050 | IPCA + 6,77% | 15/08/2050 |

| Tesouro IPCA+ com Juros Semestrais 2060 | IPCA + 6,92% | 15/08/2060 |

| Tesouro Renda+ Aposentadoria Extra 2030 | IPCA + 6,99% | 15/12/2049 |

| Tesouro Renda+ Aposentadoria Extra 2035 | IPCA + 6,87% | 15/12/2054 |

| Tesouro Renda+ Aposentadoria Extra 2040 | IPCA + 6,82% | 15/12/2059 |

| Tesouro Renda+ Aposentadoria Extra 2045 | IPCA + 6,79% | 15/12/2064 |

| Tesouro Renda+ Aposentadoria Extra 2050 | IPCA + 6,78% | 15/12/2069 |

| Tesouro Renda+ Aposentadoria Extra 2055 | IPCA + 6,78% | 15/12/2074 |

| Tesouro Renda+ Aposentadoria Extra 2060 | IPCA + 6,77% | 15/12/2079 |

| Tesouro Renda+ Aposentadoria Extra 2065 | IPCA + 6,77% | 15/12/2084 |

| Tesouro Educa+ 2026 | IPCA + 7,91% | 15/12/2030 |

| Tesouro Educa+ 2027 | IPCA + 7,71% | 15/12/2031 |

| Tesouro Educa+ 2028 | IPCA + 7,57% | 15/12/2032 |

| Tesouro Educa+ 2029 | IPCA + 7,47% | 15/12/2033 |

| Tesouro Educa+ 2030 | IPCA + 7,38% | 15/12/2034 |

| Tesouro Educa+ 2031 | IPCA + 7,29% | 15/12/2035 |

| Tesouro Educa+ 2032 | IPCA + 7,21% | 15/12/2036 |

| Tesouro Educa+ 2033 | IPCA + 7,13% | 15/12/2037 |

| Tesouro Educa+ 2034 | IPCA + 7,05% | 15/12/2038 |

| Tesouro Educa+ 2035 | IPCA + 6,99% | 15/12/2039 |

| Tesouro Educa+ 2036 | IPCA + 6,95% | 15/12/2040 |

| Tesouro Educa+ 2037 | IPCA + 6,91% | 15/12/2041 |

| Tesouro Educa+ 2038 | IPCA + 6,89% | 15/12/2042 |

| Tesouro Educa+ 2039 | IPCA + 6,87% | 15/12/2043 |

| Tesouro Educa+ 2040 | IPCA + 6,86% | 15/12/2044 |

| Tesouro Educa+ 2041 | IPCA + 6,86% | 15/12/2045 |

| Tesouro Educa+ 2042 | IPCA + 6,86% | 15/12/2046 |

| Tesouro Educa+ 2043 | IPCA + 6,85% | 15/12/2047 |

Viu só como alguns títulos do Tesouro, mesmo com Imposto de Renda, podem valer mais a pena do que aplicar na poupança?

Lembrando que esses valores são os números referentes ao seu valor de mercado, se o investidor decidir permanecer com o título até o vencimento, ele receberá, no caso do Tesouro Prefixado, o rendimento combinado na compra. Já o IPCA, como viu anteriormente, dependerá dos valores de inflação do período.

Você pode conferir esses e outros números diretamente no site do Tesouro Direto. Por lá, são disponibilizados mensalmente relatórios e tabelas com todos os dados referentes ao Tesouro Direto.

Como investir no Tesouro Direto do jeito mais fácil e seguro?

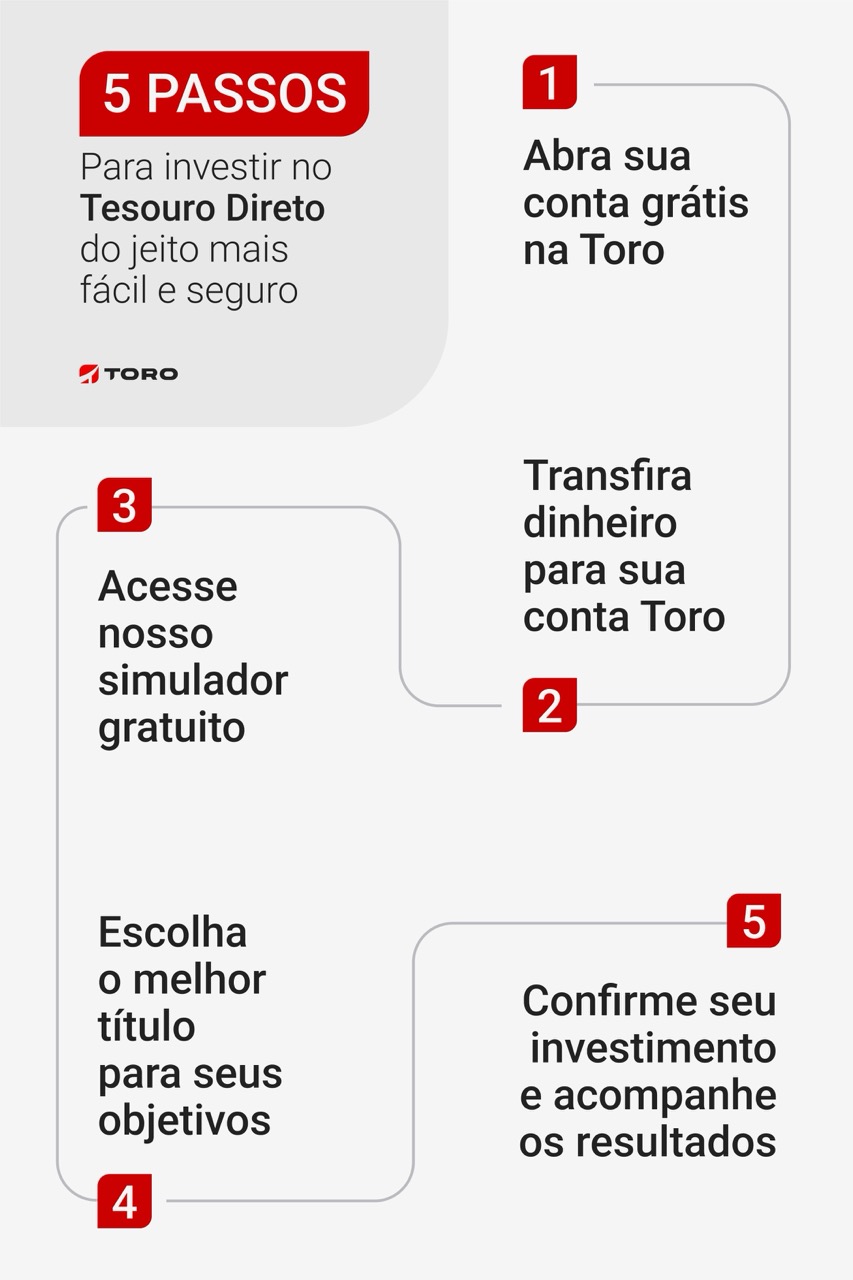

Depois de descobrir o que é Tesouro Direto e como ele funciona, chegou a hora de botar a mão na massa. Confira, no infográfico a seguir, os passos para comprar títulos públicos:

Se você quer começar a construir sua carteira de investimentos com bons títulos públicos, veja o passo a passo a seguir para pesquisar grátis as melhores oportunidades de hoje e investir no Tesouro Direto do jeito mais fácil:

Aviso legal importante:

Este material possui caráter meramente informativo/educativo. Quaisquer investimentos ou ativos financeiros aqui mencionados não configuram recomendação de compra e não refletem a opinião dos Analistas da Santander Corretora.

Para decisões de investimento, é fundamental consultar um Assessor de Investimentos qualificado. A Santander Corretora se isenta de responsabilidade por quaisquer perdas diretas ou indiretas decorrentes do uso indevido deste conteúdo ou de decisões de investimento tomadas com base nele.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)