A liquidez desempenha um papel fundamental no universo dos investimentos, e o Tesouro Direto não foge a essa regra.

Entender como a liquidez do Tesouro Direto funciona é essencial para investidores que buscam flexibilidade e acesso rápido aos seus recursos.

Neste artigo, vamos mostrar o conceito de liquidez no Tesouro Direto, analisando como essa característica impacta as decisões de investimento, os prazos envolvidos e os fatores que você deve considerar ao escolher essa modalidade de aplicação financeira.

Continue a leitura para saber mais!

Navegação Rápida

O que é o Tesouro Direto?

Antes, vamos relembrar o que é Tesouro Direto e como ele funciona, para depois entendermos melhor sobre a liquidez do investimento.

O Tesouro Direto é um programa de investimento do governo brasileiro, desenvolvido em parceria com o Tesouro Nacional e a Bolsa de Valores (B3).

Ele oferece a oportunidade para pessoas físicas comprarem títulos públicos diretamente, proporcionando uma forma acessível de investir em Renda Fixa.

Existem diferentes tipos de títulos no Tesouro Direto, como o Tesouro Selic, Tesouro Prefixado, Tesouro IPCA, entre outros. Cada um possui características específicas:

- Tesouro Selic (LFT): seu rendimento está atrelado à taxa básica de juros (Selic). É uma opção interessante para quem busca liquidez e menor volatilidade.

- Tesouro Prefixado (LTN): oferece uma taxa de juros fixa, definida no momento da compra. O investidor sabe exatamente quanto receberá ao final do prazo estipulado.

- Tesouro IPCA (NTN-B e NTN-B Principal): seu rendimento é composto por uma taxa fixa mais a variação do IPCA (Índice de Preços ao Consumidor Amplo). Proporciona proteção contra a inflação.

- Tesouro RendA+: pensado para te ajudar a planejar sua aposentadoria complementar. Diferente dos demais títulos, com o RendA+ você irá resgatar seu investimento em 240 parcelas, assim receberá um valor mensal durante 20 anos.

- Tesouro Educa+: o mais recente título do Tesouro Direto que ajuda você a planejar desde cedo os gastos com a universidade de seus filhos de uma forma fácil, rentável e segura.

É possível comprar e vender esses títulos por meio de uma plataforma online, facilitando o acesso. Além disso, o Tesouro Direto possui características como baixo custo, flexibilidade de investimento e liquidez diária, o que significa que é possível resgatar os recursos a qualquer momento.

LEIA TAMBÉM: Investimentos com liquidez diária: 7 produtos financeiros para conhecer

Como funciona a liquidez do Tesouro Direto?

A liquidez do Tesouro Direto refere-se à facilidade com que é possível comprar ou vender os títulos públicos no mercado.

Ao solicitar o resgate de um título, o Tesouro Nacional compromete-se a recomprar esse título, proporcionando ao investidor o retorno do valor investido, descontando eventuais taxas que possam ser aplicadas.

Além disso, é fundamental estar ciente de eventuais taxas que podem ser aplicadas em caso de resgate antecipado. Algumas corretoras podem cobrar taxas administrativas ou de corretagem, embora o Tesouro Direto em si não aplique custos de resgate.

Em outras palavras, a liquidez diária do Tesouro Direto oferece a flexibilidade de acessar seus recursos quando necessário, tornando-o uma opção atrativa para quem busca investimentos com boa disponibilidade de liquidez.

SAIBA MAIS:

➡️ Vale a pena resgatar CDB, Tesouro Direto e outros antes do vencimento?

➡️ Como funciona o rendimento do Tesouro Direto e o que levar em conta ao investir?

➡️ O que são os prazos de cotização e liquidação de resgate?

Como saber se o Tesouro Direto tem liquidez diária?

Como dissemos, o Tesouro Direto tem liquidez diária, o que significa que o investidor pode resgatar seus títulos a qualquer momento, mesmo antes do vencimento.

Isso ocorre porque o Tesouro Nacional garante a recompra dos títulos de segunda a sexta-feira, sempre nos dias úteis, com exceção dos feriados nacionais.

Portanto, você pode vender seus títulos diariamente, independentemente do prazo de vencimento.

A liquidez diária do Tesouro Direto oferece flexibilidade aos investidores, permitindo que ajustem suas posições de acordo com suas necessidades financeiras.

É importante observar que, embora a liquidez seja diária, o momento específico do resgate pode influenciar o retorno final do investimento, especialmente nos títulos que têm seus rendimentos atrelados a índices como a taxa Selic ou o IPCA. Esses detalhes podem afetar o preço de mercado do título no momento do resgate.

Como funciona a liquidez diária no Tesouro Direto?

A liquidez diária do Tesouro Direto deve considerar os seguintes aspectos:

- Venda antecipada: o investidor pode solicitar o resgate de seus títulos, e o valor correspondente será transferido para sua conta, geralmente no dia útil seguinte à solicitação.

- Preço de mercado: o valor da venda é calculado com base no preço de mercado no momento da venda antecipada, que pode variar dependendo das taxas de juros e das condições do mercado. Por isso, em certos momentos, o resgate antecipado pode resultar em um valor maior ou menor do que o investido inicialmente.

O que é a liquidez no vencimento do Tesouro Direto?

A liquidez no vencimento do Tesouro Direto significa que você opta por receber o valor do título completo (valor investido mais os rendimentos) na data de vencimento do título, ou seja, quando o prazo previamente estabelecido terminar.

Nesse caso, você mantém o título até o fim do prazo, e no dia do vencimento, o Tesouro Nacional deposita o valor na sua conta, sem risco de flutuações do mercado que possam ocorrer em uma venda antecipada.

As principais vantagens disso são:

- Previsibilidade: você sabe quanto receberá, já que o valor é definido no momento da compra, especialmente em títulos prefixados ou atrelados ao IPCA.

- Rendimento pleno: no vencimento, você recebe todo o rendimento acumulado sem variações de preço de mercado.

- Sem risco de perdas pela marcação a mercado: ao contrário da venda antecipada, que pode gerar ganhos ou perdas, a liquidação no vencimento não sofre variações de mercado, e você garante a rentabilidade contratada.

Quanto tempo demora para o resgate do Tesouro Direto?

O Tesouro Direto possui um processo de liquidação que ocorre em dias úteis. Quando você solicita o resgate de um título, o prazo para que os recursos estejam disponíveis na sua conta é geralmente de D+1, ou seja, um dia útil após a data de liquidação.

Por exemplo, se você solicitar o resgate de um título na segunda-feira (D), os recursos deverão estar disponíveis na sua conta na quarta-feira (D+1), considerando que não haja feriados nesse período.

É importante notar que o prazo pode variar dependendo da corretora utilizada para realizar as operações no Tesouro Direto.

Algumas corretoras podem oferecer prazos mais curtos, enquanto outras podem levar um pouco mais de tempo para creditar os valores na sua conta.

Além disso, é importante estar ciente de que eventuais taxas de corretagem ou administrativas que possam ser aplicadas pela corretora não são consideradas no prazo de liquidação do Tesouro Direto. Portanto, verifique as políticas da corretora em relação a prazos e taxas.

Como investir no Tesouro Direto?

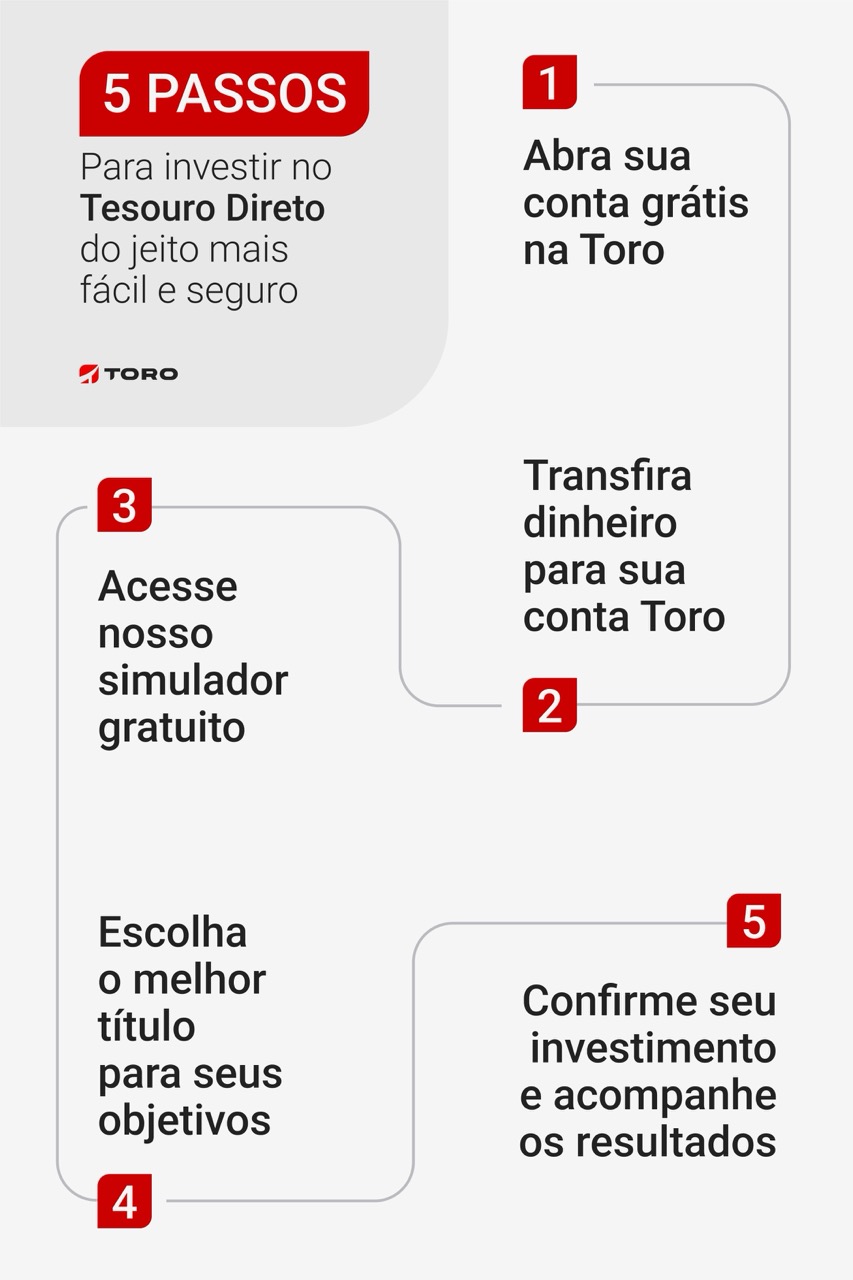

Agora que você sabe como funciona a liquidez do Tesouro Direto, o prazo de resgate e os erros que devem ser evitados, chegou o momento de mostrar como você pode investir nesse título público.

Em primeiro lugar, é necessário ter conta em uma corretora de valores que ofereça o serviço do Tesouro Direto, como é o caso da Toro.

Você pode fazer seu cadastro gratuito e usufruir das vantagens dos títulos públicos com poucos cliques, de um jeito simples e rápido.

O processo de abertura de conta geralmente é online e envolve o fornecimento de documentos pessoais. Após a aprovação, você terá acesso à plataforma da corretora. Depois, basta transferir dinheiro para a conta da corretora – esse valor será utilizado para comprar os títulos do Tesouro Direto.

Dentro da plataforma da corretora, escolha os títulos que melhor se alinham aos seus objetivos financeiros. Considere fatores como prazo, rentabilidade e perfil de risco.

Selecione a quantidade de títulos que deseja comprar e efetue a operação na plataforma da corretora. Confirme os dados antes de finalizar a compra.

Em seguida, é importante acompanhar seus investimentos, verificando seu extrato e, se necessário, ajustando sua carteira conforme as mudanças em seus objetivos financeiros.

Veja o passo a passo que preparamos para facilitar sua vida:

Lembre-se de que o Tesouro Direto é uma forma acessível de investir, mas é importante entender os diferentes tipos de títulos disponíveis e como eles se encaixam em sua estratégia de investimento.

Enfim, se tiver dúvidas sobre a liquidez do Tesouro Direto, conte com a ajuda da Toro: nosso time de especialistas está à disposição para te ajudar nessa jornada.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)