Na hora de guardar dinheiro e fazê-lo render, muitas pessoas ficam em dúvida entre o CDB ou Poupança.

Enquanto a Poupança é conhecida por sua simplicidade e liquidez diária, o CDB pode oferecer rendimentos mais atrativos, dependendo da instituição e das condições do investimento.

Mas qual dessas opções realmente vale mais a pena? Neste artigo, vamos comparar os dois investimentos, destacando suas vantagens, riscos e o que considerar antes de tomar uma decisão. Vamos lá?

Navegação Rápida

CDB ou Poupança: o que é melhor?

CDB e Poupança são dois investimentos de Renda Fixa, em que é possível saber ou prever a rentabilidade deles antes mesmo de fazer a aplicação.

Por conta disso, são frequentemente indicados para quem tem um perfil conservador na hora de investir. Veja, a seguir, as principais diferenças entre eles.

O que é a Poupança?

Na prática, a Poupança é uma conta que você pode abrir em diferentes bancos. Acontece que, diferentemente de uma conta corrente, por exemplo, ela paga um rendimento mensal em cima dos valores que você deposita.

O rendimento da Poupança está ligado a duas taxas: a Taxa Selic, taxa básica de juros da nossa economia, e a Taxa Referencial.

Se a meta da Taxa Selic anual for superior a 8,5%, a remuneração desse investimento será de 0,5% ao mês acrescido da Taxa Referencial (TR).

Caso essa meta seja igual ou menor que 8,5%, o retorno corresponderá a apenas 70% da Taxa Selic adicionados à TR.

Veja abaixo:

Embora seja uma opção prática, a rentabilidade da Poupança é considerada baixa quando comparada a outros títulos de Renda Fixa, que são tão seguros quanto ela. Até mesmo aqueles que também rendem de acordo com a Selic apresentam números melhores.

Veja um exemplo no gráfico abaixo, que mostra o ganho real da Poupança ano a ano:

O valor aplicado na Poupança precisa fazer uma espécie de aniversário para render. Isso significa que os rendimentos sobre valores aplicados somente são recebidos a cada vez que completem um período de um mês de permanência na caderneta.

Por exemplo, se você fizer uma aplicação no dia 12 de maio e outra no dia 22 de maio, a primeira aplicação terá rendimento no dia 12 de junho, enquanto a segunda renderá no próximo dia 22.

Porém, se no mês seguinte, o dia 12 ou 22 cair em um fim de semana ou feriado, o rendimento será creditado apenas no próximo dia útil.

Além disso, se o depósito ocorrer nos dias 29, 30 e 31, o aniversário será no dia 1º do mês seguinte.

Logo, podemos concluir que o único dia favorável para resgatar um valor da caderneta sem perder dinheiro é exatamente no dia do aniversário da Poupança. Resgatando antes ou depois dessa data, você deixa de receber os rendimentos.

O que é e como funciona o CDB?

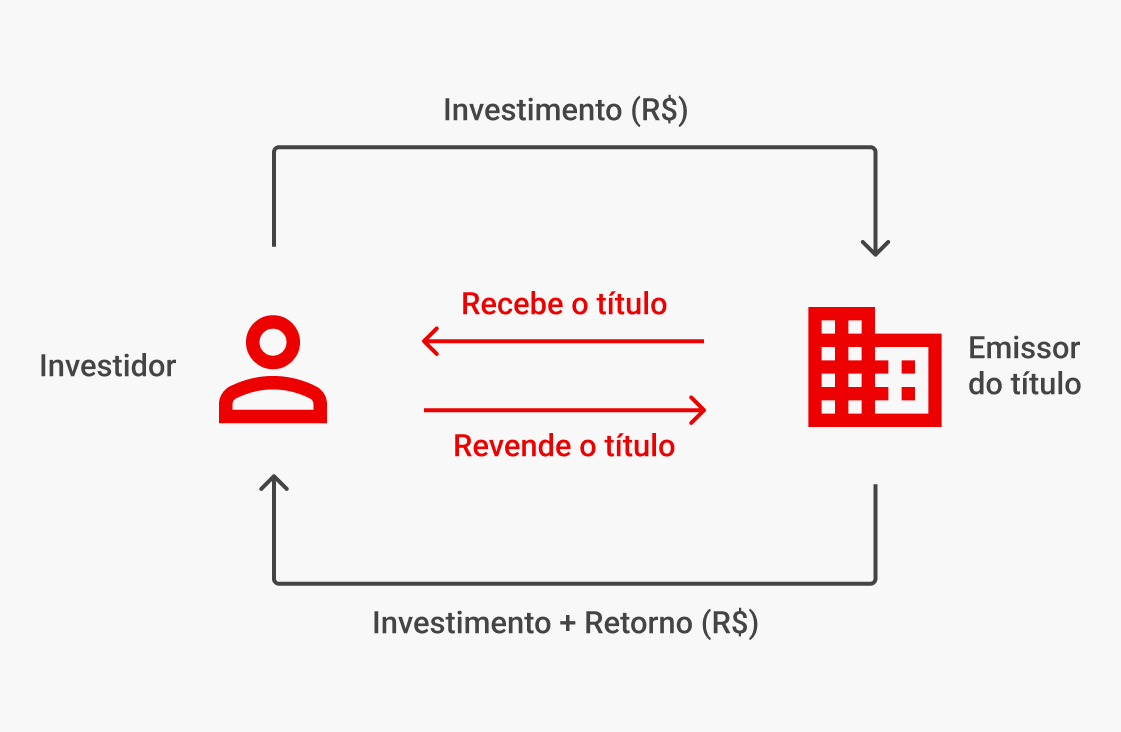

O CDB, ou Certificado de Depósito Bancário, é um título emitido pelos próprios bancos. Ele funciona da seguinte forma: você compra um título e, depois de um determinado tempo, recebe o valor investido acrescido de juros.

Em poucas palavras, o CDB funciona como se você emprestasse seu dinheiro para o banco.

Na data de resgate, ele retorna a quantia aplicada mais os rendimentos obtidos daquele período. Sendo que existe um período mínimo de investimento, que é chamado de prazo de carência, que pode ser de um dia ou até de anos, pois varia bastante de banco para banco e de título para título.

Além disso, a rentabilidade muda de acordo com a categoria de rendimento da aplicação.

Funciona como na imagem a seguir:

Os CDBs podem ser prefixados, pós-fixados ou híbridos e escolher o melhor CDB irá depender do seu objetivo e planejamento. Explicaremos melhor essas variações no próximo tópico. Existem ainda os CDBs progressivos, em que o retorno aumenta com o tempo.

Quais tipos de rendimento em CDB existem?

A seguir, falaremos sobre as principais formas de rentabilidades dos CDBs.

1. CDB prefixado

Se você quer saber qual será o rendimento do título logo no momento da compra, o CDB prefixado é uma boa opção.

A rentabilidade é fixa e determinada previamente. Portanto, ela não depende de indicadores como Selic ou inflação para te entregar seus resultados. Veja um exemplo para facilitar:

Imagine que você comprou um título de R$10.000 com uma taxa de juros de 12% ao ano e ele vencerá em três anos.

No fim desse período, você receberá um valor bruto de R$14.049,28. A fórmula utilizada para esse cálculo é bem simples. Você só precisa multiplicar o valor investido pelos juros somados a 1, ou seja, 1 +0,12, elevados ao prazo de vencimento:

10.000 x (1 + 0,12)³ = R$14.049,28

2. CDB pós-fixado

Essa é a modalidade mais comum entre os CDBs oferecidos no mercado. Nela, os títulos rendem, normalmente, de acordo com a taxa do “Certificado de Depósito Interbancário”, popularmente chamado de CDI. Ele é um indicador padrão usado para taxar diversos serviços do mercado financeiro.

Mas o que significa ser pós-fixado? Isso quer dizer que a rentabilidade do seu investimento segue uma taxa que varia dia a dia, assim, você não sabe exatamente quanto ele entregará de rentabilidade no fim do período, a certeza é que o seu CDB seguirá o movimento da taxa que ele estiver atrelado.

Quando for investir no CDB pós-fixado, você encontrará ofertas como: “CDB 110% DI a.a.”.

Isso significa que esse título renderá 110% da taxa média anual do CDI durante o tempo de duração do título. Que tal um exemplo?

Se você investir R$10.000, por 1 ano, a 110% do CDI, e o DI no período ficou em 11%, a fórmula que te mostra como seu dinheiro rendeu é a seguinte:

11% x 110/100 = 12,1%

Depois, multiplique o montante aplicado pelo fator para encontrar a quantia final:

R$10.000 x (1 + 0,121) = R$11.210

3. CDB híbrido

Os CDBs híbridos são aqueles que acompanham, normalmente, as variações do IPCA — índice que mede a inflação geral do Brasil. Além disso, eles também pagam uma taxa prefixada.

Dessa forma, seu investimento terá parte prefixada, que é o “bônus” de rentabilidade, e pós-fixada, que seguirá o IPCA.

Santander Corretora

Tudo que você busca em uma corretora, com a solidez de um banco global.

Quais são os riscos em investir na Poupança ou no CDB?

A Poupança e o CDB são investimentos de baixo risco, mas isso não significa que sejam isentos de perigos.

A Poupança, apesar de sua segurança e isenção de Imposto de Renda para pessoas físicas, pode representar um risco de perda do poder de compra, já que seu rendimento é atrelado à Selic e, em cenários de inflação alta, pode não ser suficiente para preservar o valor do dinheiro ao longo do tempo.

Já o CDB, apesar de geralmente oferecer rendimentos superiores à Poupança, apresenta alguns riscos, como liquidez e risco de crédito.

Dependendo do tipo de CDB escolhido, o investidor pode ter dificuldade para resgatar o dinheiro antes do prazo, caso precise dos recursos com urgência.

Além disso, existe o risco de a instituição financeira emissora do CDB enfrentar dificuldades financeiras, embora esse risco seja mitigado pelo Fundo Garantidor de Créditos (FGC), que protege investimentos de até R$ 250 mil por CPF e instituição.

Portanto, ao escolher entre Poupança e CDB, é essencial considerar não apenas a rentabilidade, mas também a segurança, liquidez e o impacto da inflação no longo prazo.

Vantagens e desvantagens do CDB e da Poupança

Agora que você já sabe como funciona a Poupança e o que é CDB, veja os pontos fortes e fracos de cada um deles:

Vantagens e desvantagens dos CDBs

As principais vantagens dos CDBs são:

| Vantagens | Desvantagens |

|---|---|

| É seguro, pois é garantido pelo FGC. | Não é isento de Imposto de Renda. |

| Pode ser resgatado rapidamente, dependendo do prazo de carência combinado. | Pode haver perda se resgatado antes do vencimento. |

| Rende mais que a Poupança. | Pode implicar em mais risco, a depender da nota de classificação de rating. |

Vantagens e desvantagens da Poupança

Agora veja quais são os prós e contras da caderneta de Poupança:

| Vantagens | Desvantagens |

|---|---|

| É prática e acessível. | Não apresenta bons rendimentos. |

| Isenta de Imposto de Renda | Resgates feitos antes ou depois do aniversário, implicam na perda do rendimento proporcional ao período em que o valor ficou aplicado. |

| É um investimento seguro, de baixo risco. | Tem rendimento pouco atrativo e que por muitas vezes perde valor de compra devido à inflação. |

Enfim, antes de escolher entre um CDB ou Poupança, não se esqueça de considerar qual é o rendimento real de cada investimento.

Muitas vezes, o que a Poupança entrega chega a ser menor do que a inflação, diminuindo o poder de compra de seu dinheiro. Isto é, essa modalidade de investimento além de não render muito, pode te fazer “perder” dinheiro.

Mesmo com o desconto do IR, o CDB pode render bem mais do que a Poupança, também apresentando riscos baixos.

Agora, lembre-se de analisar seus objetivos, sua situação financeira e suas necessidades atuais: assim, você fará a melhor escolha.

Como encontrar a melhor oportunidade de investir?

A princípio, fazer a escolha entre Poupança ou CDB parece muito simples. Mas sabemos que muitas pessoas permanecem com dinheiro aplicado na Poupança porque não sabem como escolher o melhor CDB para investir.

Para te ajudar com isso e facilitar seus investimentos, aqui na Toro disponibilizamos uma calculadora gratuita para você comprar a rentabilidade dos principais investimentos.

É muito fácil de usar:

- Insira o valor que deseja investir e o prazo que pretende manter o valor aplicado.

- Pronto! Basta esperar poucos segundos e a melhor oportunidade do momento aparecerá em primeiro para você.

Aproveite agora mesmo e faça seu dinheiro render bem mais:

Perguntas Frequentes sobre CDB ou Poupança

O que é um CDB?

CDB é a sigla para Certificado de Depósito Bancário.

De forma simples, ao investir em um CDB, você está “emprestando” dinheiro para um banco em troca de uma remuneração com juros.

É um dos investimentos mais populares da Renda Fixa e é conhecido por sua segurança e simplicidade.

O que é Poupança?

A Poupança, ou caderneta de Poupança, é a aplicação financeira mais tradicional do Brasil.

Ela também funciona como um depósito remunerado, mas suas regras de rentabilidade e liquidez são específicas e definidas pelo governo.

Qual rende mais: CDB ou Poupança?

Na grande maioria dos cenários econômicos, o CDB com rendimento a partir de 100% do CDI será mais rentável que a Poupança.

Mesmo após o desconto do Imposto de Renda, a rentabilidade líquida do CDB tende a ser superior.

Isso acontece porque a regra de remuneração da Poupança a torna menos competitiva, especialmente em cenários de juros mais altos.

CDB ou Poupança: qual é mais seguro?

Ambos os investimentos são considerados muito seguros e contam com a mesma proteção.

Tanto o CDB quanto a Poupança são garantidos pelo Fundo Garantidor de Créditos (FGC).

Isso significa que, em caso de falência do banco emissor, o FGC garante o reembolso de até R$ 250.000 por CPF e por instituição financeira. Portanto, nesse quesito, eles são equivalentes.

Qual é a diferença na liquidez?

CDB com liquidez diária: existem muitos CDBs que permitem o resgate do seu dinheiro a qualquer momento em dias úteis, sem perda de rentabilidade. O rendimento é contabilizado diariamente.

Poupança: o rendimento da Poupança é creditado apenas no “aniversário” da aplicação, ou seja, a cada 30 dias. Se você resgatar o dinheiro antes de completar o ciclo de 30 dias (por exemplo, no 29º dia), você perde toda a rentabilidade daquele período.

Por essa razão, o CDB com liquidez diária oferece mais flexibilidade.

Preciso pagar Imposto de Renda na Poupança ou CDB?

Sim, e esta é uma diferença importante.

CDB: o rendimento do CDB é tributado pelo Imposto de Renda (IR). A alíquota é regressiva, ou seja, diminui quanto mais tempo o dinheiro fica investido:

– Até 180 dias: 22,5%

– De 181 a 360 dias: 20%

– De 361 a 720 dias: 17,5%

– Acima de 720 dias: 15%

Poupança: os rendimentos da Poupança são isentos de Imposto de Renda para pessoas físicas. Apesar da isenção de IR, a rentabilidade da Poupança ainda costuma ser inferior à rentabilidade líquida (já com o imposto descontado) de um bom CDB.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)