Muitas pessoas têm interesse em ir além da Poupança, mas muitas vezes continuam onde estão por medo ou falta de conhecimento.

A boa notícia é que cada vez mais brasileiros estão aprendendo que encontrar opções seguras e com boa rentabilidade para aplicar seu dinheiro não é algo impossível.

Entre as alternativas mais buscadas, estão os títulos do Tesouro Direto. O programa já conquistou muitos fãs e continua crescendo a cada ano. Afinal, ele oferece segurança e bons retornos, podendo ser bem maiores que os da Poupança.

Quer saber como investir no Tesouro Direto? Continue lendo para aprender:

- Quais são os principais títulos do Tesouro Direto.

- Como investir nessa modalidade.

- Quais são os custos desse investimento.

- Como declarar esses títulos no Imposto de Renda.

Navegação Rápida

O que são títulos públicos do Tesouro Direto?

Apesar de serem frequentemente comentados pela mídia e por quem já investe, nem todo mundo sabe o que são títulos públicos.

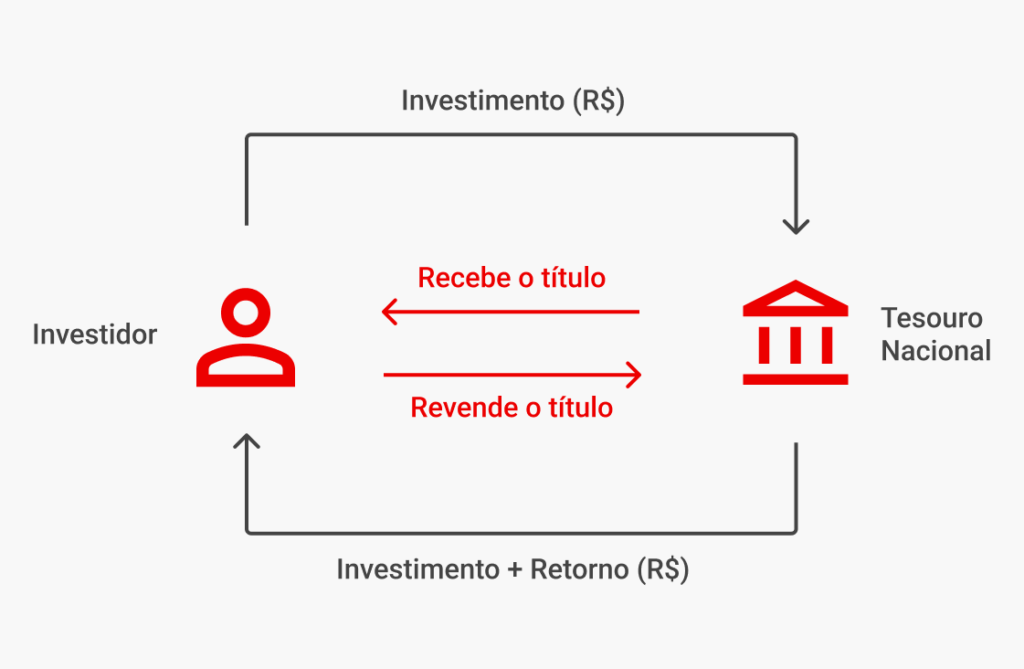

Em termos resumidos: títulos do Tesouro Direto são ativos de Renda Fixa emitidos pelo Tesouro Nacional

Ou seja, são chamados de públicos porque estão ligados ao governo federal, com objetivo de financiar suas atividades.

Para tentar resumir o conceito, imagine que fazer um investimento no Tesouro é como emprestar dinheiro ao Brasil.

Isso acontece pela compra de um título, que tem um prazo de vencimento determinado no momento da compra. Assim, quando essa data chegar, você receberá o valor que emprestou ao governo acrescido de juros.

Viu como é mais simples do que parece? Os títulos públicos são interessantes e chamam a atenção de muitas pessoas que investem por diversos motivos, como:

- Sua rentabilidade pode ser bem maior que o rendimento da Poupança.

- São mais práticos que grande parte das outras aplicações.

- Apresentam uma boa relação entre rendimentos e estabilidade.

- Financiam atividades importantes e ajudam a girar a máquina econômica nacional.

Quais são os títulos do Tesouro Direto?

Existem basicamente 3 tipos de títulos do Tesouro Direto. Confira quais são eles e as particularidades de cada um:

1. Prefixados

Para quem busca solidez e estabilidade na hora de investir, o grupo dos títulos prefixados tende a ser uma ótima escolha. Na hora de comprar o título, você já sabe exatamente quanto vai receber ao fim do prazo da aplicação.

Não por acaso, trata-se de uma modalidade bastante indicada quando a taxa oferecida é maior que a previsão de outros indexadores, como a taxa Selic, por exemplo.

Um dos títulos mais comuns da categoria é o NTN-F (Nota do Tesouro Nacional série F), cujos pagamentos são semestrais. Se você procura por meios seguros para complementar a renda, ele pode valer a pena. Outro título bastante popular desse tipo é o LTN (Letra do Tesouro Nacional), que paga os juros totais no dia do vencimento.

2. Pós-fixados

Nesse caso, os títulos rendem de acordo com uma determinada taxa. Isso quer dizer que, se essa taxa subir, o rendimento do título também vai aumentar. Um dos exemplos mais famosos é a taxa Selic, que é a taxa básica de juros da economia.

Por conta disso, investir em títulos públicos desse grupo é indicado quando há fortes indicações de que as taxas subirão até a data de resgate. O LFT (Letra Financeira do Tesouro), também conhecido como Tesouro Selic, é um bom exemplo dessa categoria.

3. Híbridos

Como o próprio nome sugere, as aplicações híbridas envolvem características dos dois tipos anteriores. Ou seja, são títulos que são prefixados e pós-fixados ao mesmo tempo.

Esses investimentos são corrigidos a partir do IPCA (Índice de Preços ao Consumidor), utilizado para medir a inflação no Brasil. Sendo assim, ela rende sempre acima dessa variação, protegendo o investimento de um possível aumento da inflação.

Os títulos mais populares desse grupo são o Tesouro IPCA+ e o Tesouro IPCA+ Semestral. E você pode conferir no site do Tesouro Direto os que estão disponíveis para compra. Portanto, confira abaixo a tabela com os títulos, a rentabilidade e o valor mínimo para começar a investir.

Veja, a seguir, os títulos disponíveis do Tesouro Direto atualmente. Lembre-se que as ofertas são renovadas ano a ano. Então, sempre veja, no site do Tesouro Direto a relação mais atualizada.

Como investir no Tesouro Direto?

Confira abaixo os passos necessários para fazer suas aplicações no Tesouro Direto e montar a sua carteira de Renda Fixa.

1. Abra uma conta em uma corretora de valores

Embora possa parecer algo burocrático demais, as melhores corretoras para Tesouro Direto têm um processo simples para a abertura de contas.

Dê preferência a essas instituições, já que os bancos geralmente apresentam taxas mais elevadas para administrar o investimento.

2. Faça o cadastro no programa do governo

Assim que estiver com a conta ativa numa Corretora de Valores, é necessário que se faça a solicitação do cadastro no programa do governo.

3. Estude e escolha o melhor título

Antes de tudo, entenda suas necessidades financeiras, suas metas e suas possibilidades. Feito isso, escolha um ou mais títulos que se ajustem às suas necessidades em termos de rentabilidade, vencimento e liquidez.

4. Compre e acompanhe os resultados

Após escolher os melhores investimentos, não se esqueça de acompanhar a evolução deles. Além de evitar que algo não saia como planejado, aos poucos, você entenderá cada vez mais do assunto.

Invista com estratégia! Use o simulador da Toro para descobrir as melhores alocações para o seu patrimônio.

Simule uma carteira de investimentos

Responda as perguntas abaixo e receba uma carteira

personalizada com base nos seus objetivos.

⚠️ Importante: Os simuladores estimam os resultados com base nas projeções de mercado e nos retornos aproximados e, por isso, podem não retratar inteiramente a realidade, uma vez que os investimentos também estão sujeitos às variações tanto nas taxas de juros da economia, na inflação, nos custos da aplicação e/ou nos resgates antecipados. Portanto, a simulação não se trata de uma garantia absoluta de resultados futuros, mas sim de uma estimativa conforme o cenário hoje.

Veja também: Descubra o horário de funcionamento do Tesouro Direto

Quais são os custos e taxas dos títulos públicos?

Mesmo sendo uma aplicação bem prática e acessível, existem alguns custos operacionais para investir no Tesouro Direto. Veja quais são:

Taxa de custódia

É cobrada pela B3 e representa 0,20% ao ano sobre o valor do título.

Taxa de administração

Este custo é cobrado pela corretora. É variável, mas geralmente não ultrapassa 2% ao ano. Algumas instituições chegam a isentar seus investidores dessa cobrança. Por isso, vale a pena fazer uma pesquisa sobre as melhores corretoras de valores.

Imposto de Renda

O percentual a ser pago incide apenas sobre os rendimentos da aplicação e varia entre 22,5% e 15%, de acordo com o prazo de investimento. Dessa forma, investimentos com prazos longos são menos taxados. Vale lembrar que o Imposto de Renda também incide sobre pagamentos semestrais.

IOF (Imposto sobre operações financeiras)

O IOF é cobrado apenas se você retirar seu dinheiro em menos de 30 dias após a aplicação ter sido feita.

Como declarar o Tesouro Direto no Imposto de Renda (IR)?

O IR é temido por milhões de brasileiros. No entanto, muitas pessoas confundem o ato de declarar títulos do Tesouro Direto com a necessidade de pagá-los.

Ao declarar seus títulos, lembre-se de incluí-los na categoria de Bens e Direitos. Faça um lançamento para cada título, informando os valores, o agente emissor e seu CNPJ e a data de aplicação.

É importante que se tenha muita atenção com a digitação para não errar as quantias. Outro detalhe que muitas pessoas não sabem é que quem comprou um título do Tesouro Direto, mas ainda não pediu resgate ou não chegou o dia do vencimento, também precisa declará-lo à Receita Federal.

Quais são os riscos de investir em títulos do Tesouro Direto?

Esses títulos apresentam os riscos mais baixos do mercado. Isso acontece porque são emitidos e garantidos pelo próprio Governo Federal.

Mesmo assim, você precisa fugir de algumas atitudes perigosas para proteger seu dinheiro. Por exemplo, evite ao máximo pedir o resgate antecipado do seu título, pois isso pode prejudicar a rentabilidade.

Para escapar desse e de outros riscos, invista sempre com planejamento e visão estratégica.

Os títulos do Tesouro Direto são ótimas escolhas, mas você pode (e deve) diversificar sua carteira de investimentos aplicando em outras modalidades também. Dessa forma, você consegue amenizar os riscos e aumentar suas chances de conseguir ótimos resultados.

Quer descobrir as melhores rentabilidades em diferentes produtos de um jeito fácil e seguro? Confira nossa calculadora gratuita agora mesmo:

Seu dinheiro merece as melhores decisões. Com a Toro News, a newsletter gratuita da Toro, você recebe análises de mercado e recomendações de investimentos para agir com segurança. Assine já:

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)