O IVVB11 é um ETF que visa acompanhar o principal índice de ações de empresas dos Estados Unidos ou multinacionais, permitindo que investidores brasileiros tenham exposição a um dos maiores mercados de ações do mundo.

Com baixo custo e facilidade de negociação na Bolsa de Valores brasileira, ele se tornou um dos ETFs mais populares para quem busca diversificação e maior rentabilidade no mercado internacional.

Neste artigo, vamos entender melhor como funciona o IVVB11, quais são as suas características, vantagens e riscos, além de como investir neste ETF de forma eficiente e estratégica.

Leia até o final e esteja pronto para começar a investir agora mesmo!

Navegação Rápida

Qual é a cotação do IVVB11 hoje?

Acompanhe a seguir a cotação em tempo real do ETF IVVB11 hoje:

Importante: as cotações podem não refletir todos os mercados e podem apresentar um atraso de até 20 minutos. Os dados são disponibilizados “como estão (no estado em que se encontram)” e têm caráter exclusivamente informativo/educativo, não sendo destinados a uso comercial ou como orientação para consultorias.

O que é o IVVB11?

Inicialmente, vamos conhecer em detalhes o que é esse ETF, suas características e composição para, daí, estudar aspectos de sua rentabilidade e dados históricos.

O IVVB11 – iShares S&P 500 FI em Cotas de Fundo de Índice – é um ETF (Exchange-Traded Fund) lançado e administrado pela renomada gestora BlackRock.

Negociado na Bolsa do Brasil, ele é um Fundo de Investimentos que visa acompanhar o desempenho do Índice S&P500 em reais (S&P 500 Brazilian Real Index).

Por meio desse Fundo, então, o investidor consegue, com uma única aplicação, seguir o desempenho do principal índice da Bolsa americana.

Ele possui um patrimônio líquido de mais de R$ 3 bilhões e, basicamente, usa esse recurso de milhares de cotistas para adquirir cotas do ETF IVV, negociado na Bolsa de Nova Iorque e também gerido pela BlackRock.

Esse Fundo americano replica o desempenho do índice das 500 maiores empresas dos EUA. Em outras palavras, não é preciso abrir conta nos EUA e comprar ações ou BDRs das companhias que compõem esse índice.

SAIBA MAIS:

➡️ Conheça as melhores alternativas de ETFs americanos na B3

➡️ Como investir em ouro? Conheça as principais possibilidades

➡️ Como investir em dólar? Veja as melhores alternativas do mercado!

Quais ações e empresas fazem parte do IVVB11?

Com sua ampla diversificação, o IVVB11 se tornou uma das principais opções para investidores que desejam ter exposição ao mercado americano de forma simples e acessível.

Por meio desse ETF, é possível investir em uma carteira diversificada de empresas de grande porte dos Estados Unidos, incluindo gigantes como Apple, Amazon, Facebook e Google.

A ideia do índice S&P 500 é acompanhar o desempenho médio ponderado das 500 maiores empresas dos EUA cuja capitalização seja maior que US$ 10 bilhões.

Segundo a S&P Global, o índice inclui 500 empresas líderes e cobre aproximadamente 80% da capitalização de mercado disponível.

Entre os nomes, destacam-se (por peso no benchmark):

| Empresa | Setor |

|---|---|

| Apple | Tecnologia da informação |

| Microsoft | Tecnologia da informação |

| Amazon | Consumo discricionário |

| Alphabet (Google) | Tecnologia da informação |

| Berkshire Hathaway | Financeiro |

| Nvidia | Tecnologia da informação |

| Exxon Mobil | Energia |

| Unitedhealth Group | Saúde |

| Tesla | Automotivo |

Além dessas, o índice inclui marcas conhecidas até mesmo pelo consumidor brasileiro, tais como: 3M, Adobe, American Express, Booking, Caterpillar, Chevron, Coca-cola, Colgate-Palmolive, Disney, Domino’s Pizza, Eletronic Arts, Exxon Mobil, Ford, GE, General Motors, IBM, Johnson & Johnson, JP Morgan, Mastercard, Motorola, McDonald’s, Nike, PepsiCo, Pfizer, Starbucks, Tesla, Visa, Walmart, entre outras.

Ou seja, com uma única cota desse Fundo, você consegue, indiretamente se tornar sócio de grandes marcas internacionais.

O IVVB11 paga dividendos?

Não, o IVVB11 não paga dividendos diretamente em dinheiro aos detentores das cotas. No Brasil, s ETFs não costumam proventos diretamente aos cotistas, pois a legislação tributária não permitia essa prática, algo que mudou recentemente, mas apenas para os novos Fundos que serão lançados na Bolsa. Os antigos seguem da mesma forma.

Por outro lado, os dividendos recebidos pelas empresas que compõem a carteira do ETF são reinvestidos no próprio Fundo, o que pode resultar em uma valorização do seu patrimônio líquido e, consequentemente, em uma valorização das cotas.

Vale a pena investir no IVVB11?

Para o investidor residente no Brasil, o IVVB11 possui algumas excelentes vantagens, tais como:

Além desses pontos positivos, a minimização do risco com a redução da volatilidade da carteira pela diversificação proporcionada por esse ETF é mais uma vantagem.

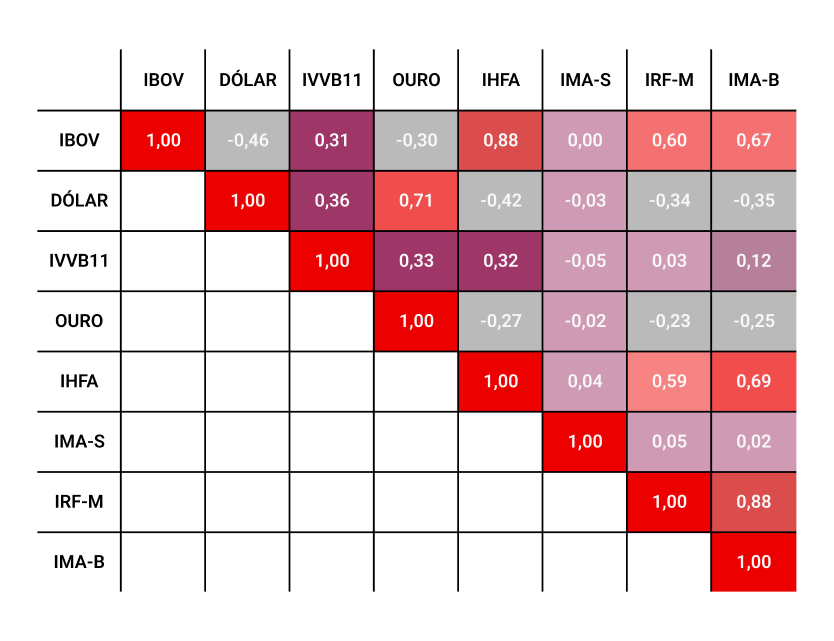

Em uma análise de correlação construída pelos especialistas em investimentos da Toro (ver imagem abaixo), notamos que o IVVB11 tem baixa correlação com outros índices como o Ibovespa, os índices de Renda Fixa, com o ouro e com o dólar

Quanto menor (mais próximo de –1), mais o risco pode ser diluído por meio da diversificação. Por outro lado, quanto maior a correlação (mais próximo de 1), menos a diversificação entre as classes contribui para a redução do risco do portfólio.

Qual é a rentabilidade histórica do IVVB11?

Agora, ao estudarmos a correlação entre o Ibovespa e o IVVB11 na imagem anterior, é possível notar que ela é de 0,31 para o período considerado no estudo do nosso time de Análise.

Dessa forma, em linhas gerais, as duas classes costumam se mover na mesma direção, mesmo que a amplitude dos movimentos seja distinta.

Isso fica evidente no gráfico abaixo, que ilustra a oscilação histórica dos dois ativos. Isso era de se esperar, já que o Ibovespa e o S&P 500 costumam se movimentar na mesma direção devido à maior ou menor propensão ao risco a nível global.

Buscando o melhor desempenho, neste estudo, nossos Analistas constataram ainda que a combinação de investimentos entre empresas brasileiras e o IVVB11 também permite a melhoria da relação risco x retorno.

Neste caso, a minimização do risco não é tão acentuada quanto a alocação em Ibovespa e dólar, em decorrência do valor da correlação. Contudo, os ganhos em termo de retorno são mais importantes.

Esse risco pode diminuir ainda de forma mais significativa se o investidor incluir estratégias de investimento em dólar aliada ao IVVB11 e ao Ibovespa.

Contudo, abre-se mão de uma pequena parcela da rentabilidade. Como o risco diminui de uma forma mais importante do que o retorno, a relação risco x retorno é otimizada, tornando-se ainda mais interessante para o investidor de longo prazo. Observe oessa situação no gráfico abaixo.

Isso mostra, portanto, que por mais que uma carteira composta por ações brasileiras e americanas já tenha uma parcela atrelada ao câmbio, a adição de investimentos em dólar tem espaço no portfólio do investidor, uma vez que o torna ainda mais otimizado.

O inverso, por sua vez, também é verdade. Se o investidor já possui uma carteira que envolve ações brasileiras e dólar, a adição de ações internacionais, exemplificadas pelo IVVB11, também agrega valor.

Pelo gráfico apresentado anteriormente, é possível perceber que, para um mesmo nível de risco, o retorno pode ser aumentado em decorrência dessa adição. Ou seja, mais uma vez, a relação risco x retorno foi maximizada.

Por fim, confira um exemplo hipotético do investimento de R$ 10 mil em cotas do BOVA11 (que segue a performance do Ibovespa) do IVVB11, da caderneta de Poupança e do CDI desde julho de 2014 e como o ETF do índice americano se sobressai:

Lembrando que a rentabilidade do passado não garante nenhum retorno no futuro.

Qual é a taxa de administração do IVVB11?

Por falar em rentabilidade, é preciso considerar o impacto da taxa de administração cobrada pelo ETF no resultado final. Ainda que pequena, ela deve entrar na conta. Hoje, a taxa de administração do IVVB11 é de 0,23% ao ano.

Quais são os riscos envolvidos no investimento no IVVB11?

O investimento no IVVB11 envolve alguns riscos que devem ser levados em consideração pelo investidor.

O principal risco é o de mercado, uma vez que o valor das cotas do ETF pode ser influenciado por diversos fatores, como oscilações do mercado internacional, mudanças nas taxas de juros, recessões econômicas e instabilidade política em outros países.

Além disso, se a Renda Fixa nos EUA (treasuries) estão remunerando bem, pode haver preferência por esses ativos (títulos públicos).

É importante lembrar também que o investimento em ETFs é considerado de Renda Variável, o que significa que não há garantia de rentabilidade e o investidor pode ter prejuízo caso haja desvalorização das cotas, bem como os resultados do passado que discutimos antes não são garantias de que o mesmo acontecerá no futuro.

IVVB11 ou SPXI11: quais são as diferenças?

Se você já pesquisou um pouco sobre o assunto, viu que o IVVB11 não é o único ETF que replica o S&P500. Também há, entre os mais populares o SPXI11 (S&P500® Net Total Return).

Eles possuem algumas diferenças, como:

- No SPXI11, a taxa de administração é de 0,21% ao ano.

- O SPXI11 possui menor liquidez que o IVVB11. Em outras palavras, menor volume diário de negociação.

- Ambos têm replicação sintética, isto é, não compram ações do índice diretamente, mas cotas de outros ETFs que acompanham o S&P 500. No caso do SPXI11, 95% do patrimônio é composto de cotas do ETF VOO, negociado também em Nova Iorque, mas administrado pela gestora Vanguard.

Por fim, além dessas duas alternativas, há ainda o ETF SPXB11, que surgiu com o mesmo objetivo, possui taxa de administração de 0,20% ao ano e também segue a replicação sintética do ETF VOO, nos EUA.

Como investir no IVVB11?

Agora que você conhece as principais informações sobre esse Fundo de Índice, pode seguir para a compra, se isso fizer sentido para a sua estratégia e perfil de investidor.

Para isso, siga os passos abaixo:

- Abra sua conta na Toro Investimentos de forma gratuita.

- Faça a transferência de recursos para sua conta da Toro.

- Na plataforma de investimentos, busque pelo código IVVB11 na área de Bolsa.

- Informe a quantidade de cotas que deseja adquirir, confira os valores e confirme a operação.

- Aguarde a liquidação da aquisição, que geralmente ocorre em dois dias úteis.

- Acompanhe a movimentação do IVVB11 em sua carteira de investimentos na plataforma da Toro e crie mais estratégias de diversificação.

Como declarar o IVVB11 no Imposto de Renda?

Por fim, lembre-se de que é preciso declarar todos os seus investimentos anualmente à Receita Federal, incluindo as cotas de ETFs.

Qual é a alíquota de imposto a pagar sobre os ganhos no IVVB11?

Primeiro, esteja atento que não há isenção de IR para vendas abaixo de R$ 20 mil mensais como ocorre nas ações.

Quando você vende cotas de ETFs com lucro, independentemente do valor, há o imposto de 15% sobre o ganho de capital em Swing Trade e 20% em Day Trade.

Se você não vender as suas cotas, não há cobrança de Imposto de Renda, apenas a obrigação de declará-los à Receita Federal todos os anos.

Qual é o CNPJ do IVVB11?

Para preencher a Declaração Anual do Imposto de Renda, você vai precisar de algumas informações sobre o Fundo, como o número de cotas, valor médio e total investido. Esses dados você encontra facilmente ao logar na plataforma da Toro.

Você também vai precisar das informações de registro do ETF. O CNPJ do IVVB11 é 19.909.560/0001-91 e a razão social é “iShares S&P 500 FI em Cotas de Fundo de Índice – Inv. no Exterior”.

Como preencher a Declaração Anual com o IVVB11?

Por fim, basta preencher a Declaração Anual informando sua posição nesse Fundo de Índice seguindo os passos como descrito a seguir:

✅ PASSO A PASSO PARA DECLARAR ETFs

- Acesse a aba “Bens e Direitos”: aqui você vai declarar quanto possui aplicado em cada Fundo.

- Marque o grupo: para essa declaração, clique no Grupo 07 – Fundos.

- Coloque o código: para esse tipo de Fundo, marque o Código 09 – Demais Fundos de Índice de Mercado (ETFs).

- Informe o CNPJ: digite o número do CNPJ 19.909.560/0001-91.

- Forneça dados do ETF: informe o número de cotas, por exemplo: “20 cotas do ETF iShares S&P 500 FI em Cotas de Fundo de Índice – Inv. no Exterior – código de negociação “IVVB11″ – valor de aquisição: R$ XX,XX – adquiridos pela corretora (nome da corretora)”. Coloque o valor que pagou pelas cotas e não o preço atual na Bolsa.

- Declare a situação: insira a “Situação em 31/12/20XX” (ano retrasado) e “Situação em 31/12/20XX” (ano passado), conforme consta no informe de rendimentos.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)