Investir em Fundos de Investimento em Infraestrutura (FI-Infra) pode ser uma alternativa atrativa para diversificação de portfólio, especialmente para quem busca exposição ao setor de infraestrutura no Brasil.

Esses FIIs oferecem vantagens como isenção de impostos sobre os rendimentos para investidores pessoa física e potencial de valorização com projetos de longo prazo.

No entanto, como qualquer investimento, os FI-Infra também apresentam riscos e desvantagens, como baixa liquidez e a possibilidade de oscilações no mercado.

Neste conteúdo, abordaremos as principais vantagens e desvantagens de investir em FIIs de Infraestrutura, ajudando você a entender melhor essa classe de ativos antes de tomar decisões de investimento. Vamos lá?

Navegação Rápida

O que são FIIs de Infraestrutura (FI-Infra)?

Os FIIs de Infraestrutura, ou FI-Infra, são Fundos de Investimento dedicados a financiar projetos de infraestrutura no Brasil.

Eles investem em ativos relacionados a setores essenciais para o desenvolvimento econômico, como energia, transporte, saneamento e telecomunicações.

- Objetivo: gerar retornos através da valorização dos ativos e do recebimento de rendimentos, que podem ser distribuídos periodicamente aos cotistas.

- Estratégia: voltados para projetos de longo prazo, com foco na estabilidade e previsibilidade de fluxos de caixa.

Além disso, uma das vantagens para o investidor pessoa física é a isenção de imposto de renda sobre os rendimentos, incentivando a participação nesse tipo de investimento.

Lançados em 2020, os FI-Infra investem em debêntures incentivadas.

Essas debêntures são títulos emitidos por empresas que precisam de dinheiro para financiar projetos de infraestrutura, como obras de transporte, energia e saneamento.

Ao comprar essas debêntures, os Fundos estão, basicamente, emprestando dinheiro para as empresas. Em troca, os Fundos recebem pagamentos mensais de juros.

Esses valores são usados pelas empresas para tocar os projetos, e os juros pagos por elas são a receita dos fundos. Parte dessa receita é repassada aos investidores dos FI-Infra, na forma de dividendos.

SAIBA MAIS:

➡️ FIIs de Renda Urbana: o que são, vantagens e como investir!

➡️ O que são Fundos Imobiliários (FIIs) híbridos e quais são os melhores?

Quais são os melhores FIIs de Infraestrutura?

Os melhores FIIs de Infraestrutura (FI-Infra) variam conforme o momento do mercado e os objetivos do investidor, mas alguns se destacam pela solidez e consistência de retornos.

Para investir em FI-Infra, você tem duas possibilidades: condomínio aberto e condomínio fechado. No primeiro, você compra e resgata cotas diretamente nas plataformas de investimento, com liquidação em até 30 dias (D+30).

No condomínio fechado, as cotas são negociadas na B3, de forma semelhante a ações ou FIIs. Você pode comprar e vender as cotas na bolsa, utilizando o ticker (código de negociação).

Ambas as modalidades oferecem acesso a investimentos em infraestrutura, com o condomínio aberto oferecendo liquidez maior e o fechado permitindo negociação na Bolsa.

Hoje, a B3 conta com os seguintes FI-Infra listados:

- BOBD11

- BINC11

- BRZD11

- BDIF11

- CPTI11

- INFB11

- INFA11

- VANG11

- BIDB11

- IRIF11

- IFRI11

- IFRA11

- JMBI11

- KDIFF11

- OGIN11

- NUIF11

- RIFF11

- RBIF11

- CDII11

- JURO11

- SNID11

- XPID11

Lembrando que essas não são recomendações de compra nem representam a opinião dos Analistas de Investimentos da Toro. O conteúdo é apenas educativo e a Toro não se responsabiliza por decisões de investimentos tomadas com base nesse material. Consulte sempre um Assessor ou siga as nossas carteiras recomendadas.

Ademais, a escolha deve considerar a liquidez, os rendimentos distribuídos e a qualidade dos ativos no portfólio do FII. Além disso, os ativos de Renda Variável são recomendados apenas aos investidores de perfil arrojado.

Quais são as vantagens dos FIIs de Infraestrutura?

Os FIIs de Infraestrutura, conhecidos como FI-Infra, têm ganhado destaque no mercado financeiro por oferecerem uma série de vantagens atrativas para investidores.

Principalmente para aqueles que buscam diversificação, rendimentos superiores à média do mercado e benefícios fiscais.

Em resumo:

- Isenção de Imposto de Renda: os rendimentos pagos aos investidores pessoas físicas são isentos de IR.

- Diversificação: proporcionam acesso a um portfólio de ativos de infraestrutura, setores essenciais como energia, saneamento e transporte.

- Fluxo de caixa estável: os projetos de infraestrutura tendem a gerar receitas previsíveis e de longo prazo.

- Baixa volatilidade: comparados a outros tipos de investimentos, como ações, possuem oscilações menores.

- Investimento acessível: com cotas a preços acessíveis, é possível investir com valores menores.

- Rendimentos acima da inflação: os FI-Infra frequentemente oferecem rendimentos atrelados à taxa de juros (selic), taxa do CDI ou à inflação (IPCA), um atrativo em períodos de alta inflacionária, pois garante que os rendimentos mantenham o poder de compra dos investidores.

- Acesso a ativos de alta qualidade com gestão profissional: os gestores dos FI-Infra são responsáveis por selecionar os ativos que compõem o portfólio, garantindo que sejam de alta qualidade e ofereçam boas garantias.

- Contribuição para o desenvolvimento econômico: projetos de infraestrutura são essenciais para o crescimento econômico, pois melhoram a eficiência do transporte, energia e saneamento, entre outros setores críticos.

Quais as desvantagens e riscos dos FIIs de Infraestrutura?

Apesar das diversas vantagens, os FIIs de infraestrutura (FI-Infra) também apresentam desafios e riscos que precisam ser cuidadosamente avaliados pelos investidores.

Conhecer esses aspectos é essencial para tomar decisões informadas e ajustar as expectativas quanto ao desempenho e segurança desses investimentos:

- Baixa Liquidez: a negociação das cotas pode ser limitada, dificultando a venda em momentos de necessidade.

- Riscos de crédito: como os Fundos investem em debêntures, existe o risco de inadimplência por parte das empresas que emitem esses títulos.

- Riscos regulatórios: mudanças nas políticas governamentais ou regulatórias podem impactar os projetos de infraestrutura.

- Longo prazo de retorno: projetos de infraestrutura costumam levar anos para gerar retornos expressivos.

- Oscilações de mercado: apesar de menos voláteis, os FIIs de Infraestrutura não estão imunes a flutuações econômicas e de mercado.

- Dependência da qualidade dos projetos: projetos mal planejados, com problemas de execução ou baixa demanda, podem resultar em retornos abaixo do esperado, ou até mesmo em perdas financeiras para os investidores.

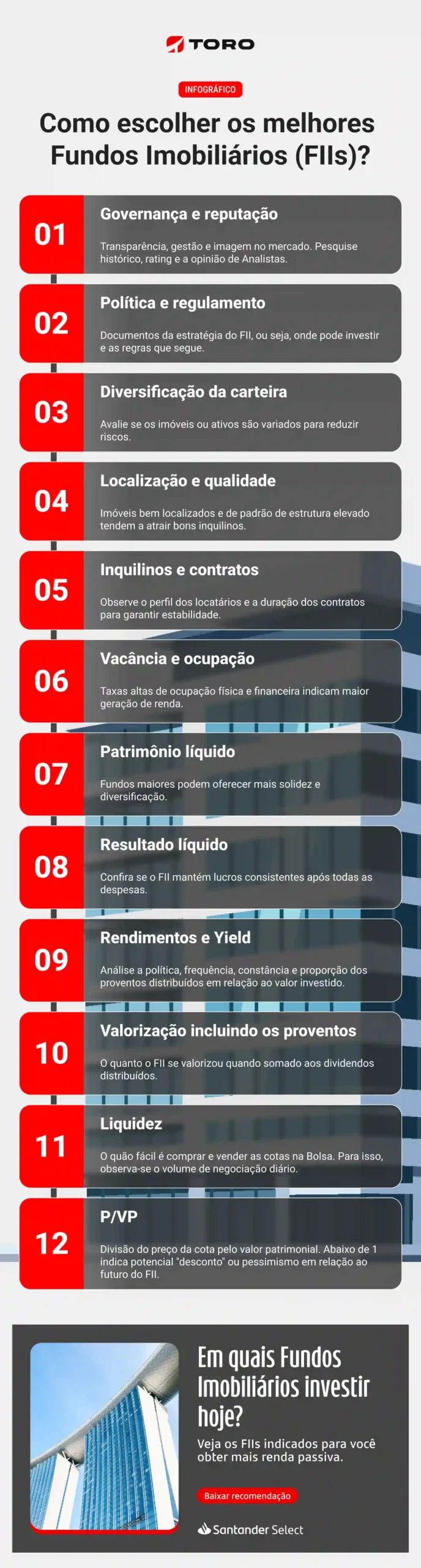

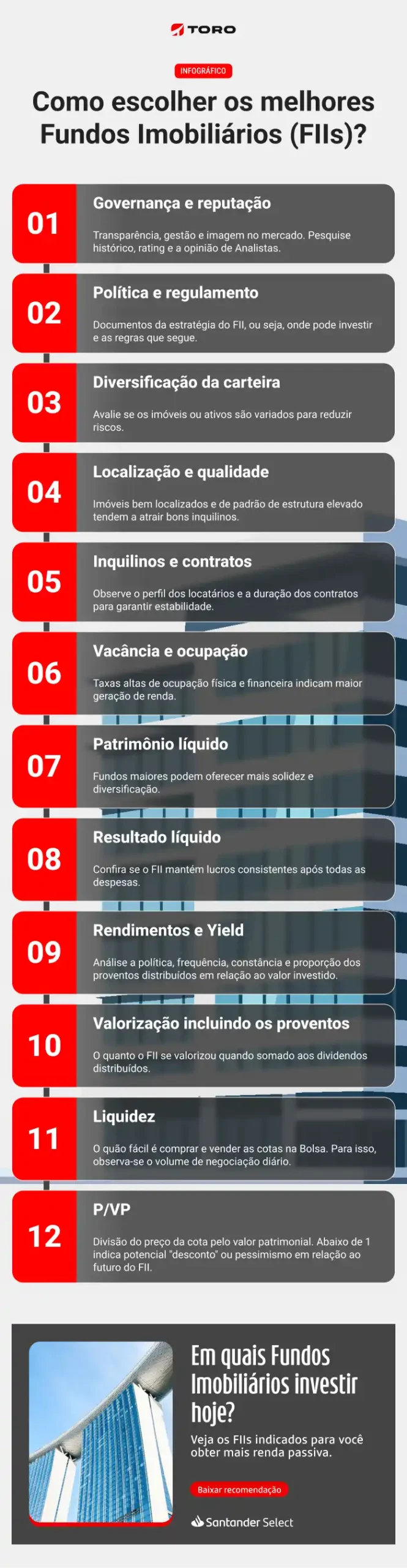

Veja, no infográfico a seguir, os fundamentos para escolher os melhores Fundos Imobiliários (FIIs) do mercado:

Como investir em FIIs de Infraestrutura?

Então, investir em FIIs de Infraestrutura (FI-Infra) pode ser uma ótima forma de diversificar sua carteira e aproveitar isenção fiscal e boas rentabilidades. Veja como começar:

- Abra uma conta: escolha uma corretora, como a Toro, que tenha boas avaliações e plataforma simples de usar.

- Pesquise os FI-Infra: avalie o histórico de desempenho, os projetos financiados, a experiência do gestor e o perfil de risco.

- Verifique as taxas: compare as taxas de administração e performance, escolhendo Fundos que ofereçam bom custo-benefício.

- Compre cotas: use o home broker para adquirir cotas negociadas na B3.

Após investir, acompanhe os resultados do Fundo e ajuste sua carteira conforme necessário. Se tiver quaisquer dificuldades, conte com um de nossos Assessores para lhe auxiliar.

Perguntas frequentes

O que são FIIs de Infraestrutura?

São Fundos que investem em debêntures incentivadas e outros ativos ligados a projetos de infraestrutura no Brasil.

Quais os principais benefícios?

Renda mensal isenta de IR para pessoa física e potencial de retorno acima da renda fixa tradicional.

Esses Fundos são seguros?

Têm risco moderado, pois dependem da saúde financeira dos projetos de infraestrutura e das condições econômicas.

Há liquidez para vender as cotas?

Sim, as cotas são negociadas na Bolsa, mas a liquidez pode variar conforme o Fundo.

Como os rendimentos são pagos?

Normalmente de forma mensal, creditados diretamente na conta da corretora do investidor.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)