O trading é uma atividade que vem ganhando cada vez mais destaque e pode trazer ótimos resultados para lucrar no curto prazo. Mas você já parou para pensar quanto ganha um trader?

Seja como fonte de renda extra ou como profissão, realizar operações de curto prazo na Bolsa de Valores pode ajudar a potencializar seus rendimentos e aumentar suas chances de colocar dinheiro no bolso.

Neste artigo, vamos mostrar quanto ganha um trader, quais são os tipos de trader, as principais modalidades de negociações da Bolsa e muito mais. Vamos lá?

Navegação Rápida

Quanto ganha um trader?

O Guia Salarial 2025 da consultoria Robert Half mostrou que a média salarial de um trader iniciante na região Sudeste é de R$10.570.

Entretanto, esse valor não é fixo e pode se alterar de acordo com a região do país, a empresa contratante e o tempo de experiência do trader.

Em média, um trader recebe por volta de 2% a 10% sob o montante de dinheiro que ele negocia.

Dessa forma, operando R$500 mil, por exemplo, um trader receberia algo entre R$10 mil e R$50 mil por mês.

Além disso, podemos também considerar algumas porcentagens de rentabilidade como forma de saber quanto ganha um trader.

Uma rentabilidade de 5% ao mês, com risco baixo ou moderado, é uma possibilidade interessante para quem opera há algum tempo. Para iniciantes, a rentabilidade de 2,5 a 4% é considerada um resultado satisfatório.

Portanto, saber quanto ganha um trader depende de diversos fatores. Alguns trabalham como profissionais autônomos, enquanto outros operam dentro de instituições financeiras.

Essa distinção é importante, porque a remuneração muda se você operar por conta própria ou se estiver associado à uma organização.

Mas afinal, quais são essas diferenças de salário entre os tipos de traders? Vamos mostrar para você na sequência.

Qual é a diferença entre trader autônomo e profissional?

Traders autônomos podem aplicar dinheiro e movimentar seus ativos na Bolsa da forma como acharem melhor, isto é, não é necessário experiência de mercado ou certificação obrigatória.

Então, é complicado definir a faixa salarial de quem opera por conta própria, já que que os números podem variar muito.

Algumas pessoas fazem isso para ganhar dinheiro em casa como renda extra, outras vivem 100% dessa atividade.

Cada um desses casos possibilita uma renda diferente, porque as prioridades são diferentes também. Logo, é mais difícil estabelecer qual é a faixa salarial dessa modalidade de trader.

Por outro lado, existem os profissionais da área, que possuem certificações e bastante tempo de experiência, além de uma boa reputação no mercado.

O salário desses traders muda bastante, já que é necessário considerar remunerações extras, como bônus.

Os números divulgados pela consultoria da Robert Half mostram que um cargo de Diretor Executivo na área de trading pode chegar a R$80.000. Já o cargo de Analista, por exemplo, pode variar entre R$10.000 e R$16.000.

Como vimos, para ganhar dinheiro sendo trader, existem muitas variáveis. É possível obter lucros satisfatórios, mas também é essencial entender que o controle emocional deve fazer parte dessa jornada.

Os prejuízos nas operações podem ser grandes sem estabelecer um bom gerenciamento de risco. Qualquer trader precisa estudar o funcionamento do mercado para evitar que a ganância ou o medo tomem conta do dia a dia.

Vale a pena ser trader?

Ser trader pode ser uma carreira atraente para alguns, mas também envolve riscos e desafios que precisam ser considerados.

Assim, para saber se vale a pena ser trader, é importante ter algumas questões em mente:

- Seu perfil é agressivo?

- Você entende os riscos dessa modalidade?

- Tem interesse em aprender?

- Tem tempo disponível para operar no curto prazo?

- Acompanha as movimentações do mercado?

- Vai operar como fonte de renda extra ou deseja seguir a atividade como profissão?

Somente após considerar todos esses pontos você saberá se vale mesmo a pena ser trader.

Quais são os prós e contras de ser trader?

A possibilidade de ganhar muito dinheiro rapidamente é um dos maiores atrativos. Alguns traders bem-sucedidos conseguem ter rendimentos acima da média, especialmente aqueles que conseguem desenvolver uma estratégia consistente e disciplinada.

Além disso, a carreira de trader oferece uma flexibilidade interessante, pois é possível operar de casa ou de qualquer lugar, desde que haja uma boa conexão à internet.

Também há a liberdade de tempo: você pode definir seu próprio horário, o que é atrativo para aqueles que desejam fugir do tradicional expediente de 8 horas por dia.

Para quem se dedica, o mercado financeiro oferece um cenário sempre dinâmico e desafiante, o que pode ser estimulante para quem gosta de análise, números e decisões rápidas.

Então, se você se dedicar a essa atividade, aprender com quem realmente entende do assunto e não deixar seu planejamento de lado, pode aproveitar essas oportunidades diárias e viver como trader, ganhando por volta de 2% a 10% sob o montante de dinheiro negociado.

⚠️ Mas lembre-se que existem riscos atrelados a essa atividade e que ganhos passados não são garantia de resultados futuros, ok?

SAIBA MAIS :

➡️ Profissão trader: como se tornar um operador profissional?

➡️ Day Trade é aposta? Entenda as diferenças e riscos

➡️ Trading station: como montar os melhores equipamentos para operar?

Quais são as principais modalidades de trading?

É importante ressaltar que o salário de trader também dependerá da modalidade escolhida. Você pode optar por fazer operações de curtíssimo prazo, como Day Trade, ou aquelas que duram algumas semanas, como Swing Trade.

Veja a seguir quais são as principais modalidades de trading para você lucrar na Bolsa:

1. Day Trade

Day Trade são operações na Bolsa de Valores que começam e terminam no mesmo dia. A palavra em inglês pode ser traduzida livremente como “negociação diária”, ou seja, uma operação que é feita e finalizada em apenas um dia.

Em alguns casos, o intervalo entre a compra e a venda do ativo pode durar alguns poucos minutos, então não é necessário se preocupar com datas de vencimento muito distantes.

Geralmente, pessoas com perfil agressivo se encaixam melhor nessa modalidade porque estão mais adaptadas ao risco e conseguem lidar melhor com as rápidas variações de preços.

Vale ainda ressaltar que bons day traders são pessoas ágeis e detalhistas. Além disso, gostam de desafios e estão abertas às diferentes possibilidades oferecidas pelo mercado financeiro.

SAIBA MAIS:

➡️ Pullback: entenda como funciona nas operações de trading

➡️ Aprenda a operar usando topos e fundos duplos e triplos no trading

2. Swing Trade

Na modalidade Swing Trade, as operações duram mais de um dia. O encerramento da posição pode ocorrer após dias ou semanas, de acordo com a estratégia traçada.

O intuito de quem faz Swing Trade é conseguir lucrar com as oscilações dos preços tanto para cima (operações de compra) quanto para baixo (operações de venda).

Essa alternativa é melhor para traders iniciantes, já que é possível ter mais tempo para realizar as negociações. O Day Trade, por outro lado, requer mais agilidade e acompanhamento contínuo.

3. Position Trading

O Position Trading é um pouco diferente do Day Trade e Swing Trade, já que se trata de um prazo operacional, isto é, uma modalidade em que traders compram um ativo no longo prazo com expectativa de que vai valorizar com o tempo.

Logo, quem é position trader não se importa com as flutuações de preço no curto prazo. Na verdade, esses traders detectam uma tendência, fazem uma compra baseada nisso e esperam o maior pico para vender.

Em resumo, position traders acompanham o mercado com um prazo maior, porém esperam obter resultados diferentes de quem aplica em Renda Fixa, por exemplo.

4. Scalper Trading

Na tradução literal, scalper significa “cambista” que, na Bolsa de Valores, seria uma troca de posições entre vários investidores.

Assim, o Scalping é uma estratégia de operações em que o trader busca lucrar com movimentos rápidos do mercado, várias vezes durante o dia.

O objetivo de operar dessa forma é o ganho, mesmo que pequeno, com uma grande quantidade de ações ou contratos futuros.

Normalmente, essa modalidade é indicada para quem já opera há algum tempo e tem conhecimento de intermediário a avançado em Análise Técnica.

5. High Frequency Trading

Por fim, o High Frequency Trading (HFT) é um método que usa programas de computador para negociar um grande número de ordens na Bolsa de Valores em pouquíssimos segundos.

Assim, as plataformas de HFT permitem que traders preencham milhões de pedidos e analisem inúmeros mercados e Bolsas, oferecendo oportunidades de arbitragem em milissegundos, antes mesmo da abertura do mercado.

Esses algoritmos de HFT também são conhecidos como robôs traders ou robôs de investimento.

Por isso, quem opera com essa modalidade precisa entender como funcionam esses robôs e maneiras de configurá-los de acordo com a estratégia traçada. Ela é mais popular no exterior, mas aos poucos vem ganhando mais espaço entre traders brasileiros.

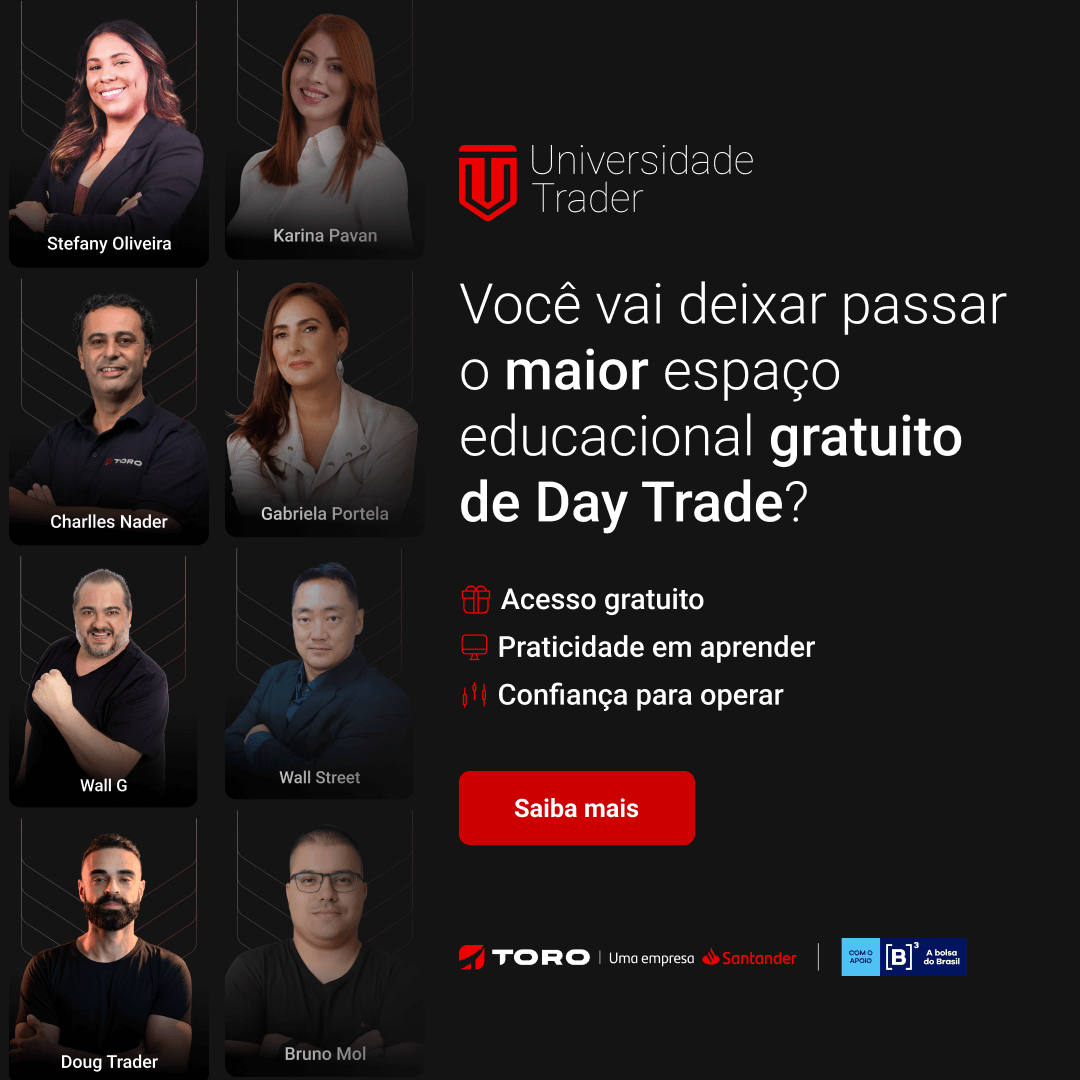

Conheça a Universidade Trader Toro

Como você viu, existem diversas formas de lucrar na Bolsa de Valores. Portanto, o salário de um trader varia conforme a experiência, o conhecimento, a modalidade escolhida, o tempo dedicado a essa atividade, entre outras variáveis.

Mas o mais importante e que todos os traders vencedores têm em comum é o conhecimento. Por isso, quanto mais você estudar e se aprofundar, maiores serão as chances de obter bons resultados.

Aqui na Toro, nós temos cursos 100% gratuitos para traders que desejam ganhar dinheiro em casa. Do iniciante ao avançado, nossa trilha de aprendizado tem como objetivo tornar você um expert nas operações da Bolsa.

Clique na imagem abaixo e cadastre-se grátis para ter acesso a cursos que vão te ajudar a começar a ganhar um salário de trader vencedor:

⚠️ Importante: o investimento em Renda Variável e as operações de trading na Bolsa de Valores envolvem riscos significativos e são recomendadas exclusivamente para investidores com perfil agressivo, que compreendem a volatilidade do mercado e estão cientes das possíveis perdas financeiras. O perfil arrojado também poderá operar futuros nos canais Toro/Santander Corretora.

Se você ainda não respondeu ao teste de perfil de investidor(questionário de suitability), acesse sua contae descubra o seu nível de tolerância ao risco.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)