Renda Fixa ou Variável? Você já se perguntou quais são os principais tipos de investimentos dessas categorias e em qual delas você deveria focar mais, de acordo com os seus objetivos?

Apesar de a Renda Fixa ser a modalidade mais procurada pelos brasileiros, isso vem mudando rapidamente nos últimos anos, especialmente com o avanço da educação financeira.

Neste artigo, vamos abordar quais são as principais formas de investimento de Renda Fixa e Variável, a relação entre risco e retorno que são inerentes a eles e como pensar a montagem de uma carteira vencedora com esses conceitos.

Leia até o final e se torne um investidor melhor!

Navegação Rápida

Santander Corretora

Sua experiência de investimentos completa

Quais são os principais tipos de investimentos?

Quando pensamos nos principais tipos de investimentos, estamos nos referindo a duas categorias principais: Renda Fixa e Renda Variável.

Essas classificações vêm de acordo com a rentabilidade esperada da aplicação. Os investimentos de Renda Fixa, como o nome diz, pagam um retorno fixo conhecido no momento da aplicação.

Já nos de Renda Variável, é impossível determinar com exatidão qual será a rentabilidade ao final de um período. Isso significa que o desempenho é atrelado à relação oferta e demanda e também às expectativas quanto ao futuro, que fazem com que os preços dos ativos oscilem diariamente.

Entraremos em detalhes sobre cada um deles no decorrer do artigo, mas, antes, é preciso entender que essa dinâmica de definição do quão rentável será um investimento determina a conexão entre risco e retorno, um dos fundamentos mais importantes do mundo dos investimentos.

Antes de passarmos a esse assunto, confira um vídeo especial do Head de Assessoria aqui da Toro, Felipe Borges, e aprenda a fazer seu planejamento financeiro e conquistar sua tão sonhada independência financeira:

Risco x retorno: o que você precisa saber?

Ao ingressar no mundo dos investimentos, é importantíssimo estar ciente que o retorno, ou seja, o quanto o seu dinheiro vai render, está totalmente atrelado ao conceito de risco.

O risco, por sua vez, pode ser tanto positivo quanto negativo, isto é, refere-se à possibilidade de uma aplicação trazer o retorno estimado ou não.

Portanto, se um investimento é considerado mais arriscado, isso quer dizer que ele está mais sujeito às incertezas do que às certezas e, desse modo, a rentabilidade esperada dele é maior, caso corresponda às expectativas.

Assim, o grau de risco da sua carteira também é determinado pelos ativos que ela contém e o quanto eles são arriscados.

Logo, ao pensar na composição do seu portfólio e investimentos, é preciso alinhar de modo coerente o seu perfil de risco às ações, títulos, Fundos e outras aplicações que você vai escolher.

Não há problema algum em investir em ativos mais arriscados, desde que isso esteja equiparado com o seu perfil de investidor, não ocupe peso significativo no seu patrimônio total e você faça uma boa diversificação.

Se precisar de ajuda para identificar o seu perfil de tolerância ao risco exato, conte com a ajuda de um Assessor de Investimentos profissional:

Qual é a importância da diversificação?

Outra maneira pela qual o investidor pode reduzir o risco do seu portfólio é por meio de uma boa diversificação.

Esse conceito diz respeito ao modo como você compõe a carteira de investimentos com vários ativos diferentes (ações, Fundos, ETFs, BDRs, FII, etc.) e também reduz a correlação entre eles.

A teoria nos mostra que uma carteira com mais ativos e menor correlação será menos arriscada do que uma com menos ativos e/ou investimentos muito parecidos.

Além disso, os portfólios de todos os investidores estão sujeitos aos chamados riscos sistêmicos e não-sistêmicos.

- Os primeiros são aqueles que afetam toda a economia, como as grandes crises econômicas e os períodos de recessão. Em outras palavras, atingem todo o sistema econômico.

- Os não-sistêmicos são os que atingem empresas, Fundos ou outros investimentos específicos e não todo o sistema. São exemplos: mudanças na legislação, alterações na tributação, entrada de novos concorrentes para as empresas, entre outros.

Pelo conceito da diversificação, em outros termos, ao aumentar o número de bons investimentos na carteira, é possível reduzir bastante o impacto dos riscos não-sistêmicos.

Portanto, um investidor de sucesso busca boas aplicações de forma diversificada e não concentra seus investimentos em uma única classe de ativos. Para fazer isso, é essencial conhecer as principais aplicações de Renda Fixa e Variável. Vamos lá?

SAIBA MAIS:

➡️ IOF sobre investimentos: confira todos os valores aqui

➡️ ETF de Renda Fixa: descubra o que é e se vale a pena investir

➡️ Como investir na Toro? Aprenda os passos para Bolsa, Renda Fixa e Fundos!

Quais são os principais tipos de investimentos de Renda Fixa?

Os investimentos de Renda Fixa são aqueles que a taxa de rentabilidade é conhecida no momento da aplicação.

Em outras palavras, ao investir, você já sabe de antemão qual será o valor que receberá ao final do período. Por esse motivo, eles são os de menor risco no mercado financeiro.

Os principais tipos de investimentos que se encaixam nesta categoria são:

| Investimento | Tipo | Risco | Prazo | Possui FGC |

|---|---|---|---|---|

| Títulos do Tesouro Direto | Empréstimo ao governo federal | Baixo | Curto, médio ou longo | Não |

| Certificado de Depósito Bancário (CDB) | Empréstimo aos bancos | Baixo | Curto, médio ou longo | Sim |

| LC, LCI e LCA | Financiamento do mercado financeiro, imobiliário ou agropecuário | Baixo | Curto, médio ou longo | Sim |

| CRI e CRA | Títulos lastreados em recebíveis de negócios imobiliários ou agropecuários | Médio a alto | Curto, médio ou longo | Não |

| Debêntures | Título privado que representa o empréstimo a uma empresa | Médio a alto | Curto, médio ou longo | Não |

| Fundos de Renda Fixa | Fração do patrimônio de um Fundo que investe em ativos de Renda Fixa | Baixo ou Médio | Curto, médio ou longo | Não |

Quais são as vantagens e desvantagens da Renda Fixa?

Agora que você já sabe quais são os principais investimentos de Renda Fixa, vamos tratar das vantagens e desvantagens.

Entre as principais vantagens da Renda Fixa, temos: baixo risco, segurança, previsibilidade e isenção de IR em alguns casos.

Lembre-se sempre de realizar cálculos de rentabilidade de investimentos para comparar as melhores oportunidades do mercado:

Quanto às desvantagens, podemos apontar: baixa rentabilidade, pode exigir investimento mínimo alto em alguns casos e custos e taxas podem ser elevados em alguns tipos.

Quais são os principais tipos de investimentos de Renda Variável?

Os investimentos de Renda Variável são mais arriscados devido ao fato dos preços dos ativos serem definidos diariamente pela disputa entre compradores e vendedores que tentam levar as cotações em determinada direção.

Por terem um grau de risco maior, seu retorno também tende a ser elevado. Porém, tenha em mente que o conceito de mais arriscado não é sinônimo de inseguro.

É possível construir um portfólio de Renda Variável e aplicar estratégias para aumentar a segurança da carteira.

Nas aplicações desse tipo, é possível ganhar tanto com a valorização da cotação do ativo, tanto com o recebimento de proventos (dividendos, rendimentos etc.), no caso das ações, Fundos Imobiliários e BDRs principalmente.

Os principais investimentos de Renda Variável são:

| Investimento | Tipo | Risco | Prazo | Possui FGC |

|---|---|---|---|---|

| Ações livres | Fração do capital de uma empresa | Alto | Curto, médio ou longo | Não |

| Fundos Imobiliários (FII) | Fração do patrimônio de um Fundo de Imóveis ou Recebíveis Imobiliários | Alto | Curto, médio ou longo | Não |

| BDRs | Recibo de ações de empresas estrangeiras negociados no Brasil | Alto | Curto, médio ou longo | Não |

| ETFs | Fração do patrimônio de Fundos que seguem um índice de mercado como referência | Alto | Curto, médio ou longo | Não |

| Fundos de Ações (FIA) | Fração do patrimônio de um Fundo de Ações que segue ou não um índice | Alto | Curto, médio ou longo | Não |

| Fundos Multimercados (FIM) | Fração do patrimônio de um Fundo que investe em Renda Fixa e Variável | Médio ou Alto | Curto, médio ou longo | Não |

| Câmbio e ouro | Moedas de outros países ou metal precioso | Alto | Curto, médio ou longo | Não |

| Criptomoedas | Moeda digital que utiliza a tecnologia blockchain e criptografia. | Alto | Curto, médio ou longo | Não |

Quais são as vantagens e desvantagens da Renda Variável?

Para fechar esta seção, conheça algumas vantagens e desvantagens que os ativos de Renda Variável podem trazer para você.

Entre as vantagens: possibilidade de maior rentabilidade, facilidade, baixo custo inicial, Corretagem Zero nas melhores corretoras e grande variedade de ações, Fundos e outros ativos para fazer a diversificação.

Já entre os riscos da Renda Variável são: alta volatilidade, taxas cobradas por alguns Fundos e falta de cobertura do Fundo Garantidor de Créditos.

Qual é o melhor tipo de investimento?

Inicialmente, saiba que não existe uma resposta certa para essa pergunta e isso é uma boa notícia.

Os melhores investimentos, ou melhor dizendo, os investimentos mais indicados para você vão depender dos seus objetivos, perfil de investidor e prazo de aplicação, principalmente.

O ideal é que o investidor tenha uma carteira completa e diversificada e a administre balanceando os ativos conforme o risco, a rentabilidade e o prazo.

Resumindo, ao escolher um investimento financeiro para fazer parte da sua carteira, é preciso ponderar, entre outras coisas, sobre os seguintes fatores:

- Risco do investimento: avaliar o nível de risco do ativo (baixo, médio ou alto) e se isso é coerente com seus objetivos perfil de investidor. Por exemplo: se você precisa do dinheiro daqui a 3 meses, é incoerente aplicá-lo em um produto de alto risco.

- Rentabilidade: pensar na rentabilidade em relação ao risco x retorno que mencionamos anteriormente, bem como avaliar o quão rentáveis são as aplicações em relação ao tempo de investimento e à inflação (subtraia a taxa de inflação da rentabilidade esperada para estimar o ganho real).

- Liquidez: aqui, é importante ponderar o quão fácil é comprar e vender esses ativos para resgatar os seus investimentos em caso de necessidade.

- Prazo do investimento: mais uma vez, o prazo do investimento escolhido deve estar em coerência com os seus objetivos.

- Custos e taxas: analise quais são os custos de comprar e manter os ativos, tais como: corretagem, taxa de administração, taxa de performance, entre outras.

- Impostos: por fim, é preciso incluir na conta os impactos que tributação, especialmente o IOF e o Imposto de Renda, causam na rentabilidade final do investimento.

Qual é o melhor tipo de investimento para iniciantes?

Quem nunca investiu nos ativos financeiros apresentados nesse artigo não tem nada a temer. Se você é um investidor iniciante, basta seguir os passos do último tópico desse texto.

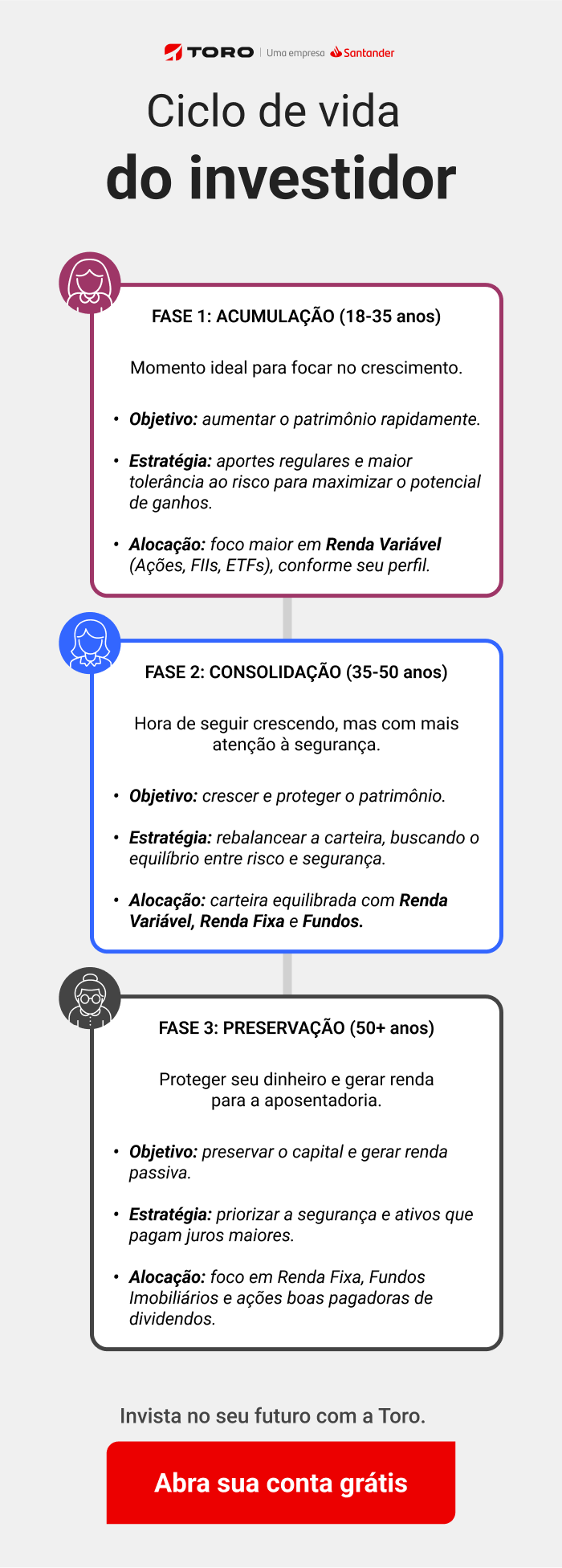

Além disso, é recomendável que você defina e planeje as macro e micro alocações da sua carteira, conforme os conceitos abaixo.

- Macro alocações: nesta etapa do planejamento da carteira, o investidor define o quanto irá investir em Renda Fixa e Renda Variável. Por exemplo: você pode ter uma carteira com 35% de ativos de Renda Fixa, 33% de produtos Renda Variável (ações, FIIs, BDRs, ETFs) e 32% em Fundos de Investimento. Portanto, é o desenho geral da carteira.

- Micro alocações: com a macro alocação definida, é hora de pensar no específico, ou seja, quais ativos vão de fato compor a carteira. Por exemplo: na Renda Fixa, o investidor pode optar por metade da aplicação em títulos do Tesouro de curto prazo e metade nos de longo prazo. Nas ações, pode escolher 10 empresas de setores diferentes com peso equilibrado no portfólio e por aí vai.

Veja mais no infográfico abaixo:

Lembrando que as formas de investimentos apresentados e os exemplos de montagem de uma carteira não são recomendações de compra nem necessariamente expressa a opinião dos Analistas da Toro.

Para saber como determinar essas micro e macro alocações, você pode contar com o apoio de especialistas de mercado como Analistas e Assessores de Investimentos.

Aqui na Toro, você tem à disposição uma equipe de Assessores experientes para te ajudar na sua jornada, além de ter acesso a várias carteiras recomendadas de ações, FIIs e outros ativos.

Onde devo investir este ano?

Quer saber em quais ativos investir neste ano? Então confira, no link abaixo, um conteúdo especial que nosso time de Analistas preparou para você com as recomendações de BDRs, ações, FIIs, Fundos de Investimentos, Renda Fixa e outros ativos para investir nos próximos 365 dias em diante.

Com a ajuda dos nossos experts, você pode investir nos melhores ativos do mercado, contar com análises aprofundadas e fazer tudo com Corretagem Zero. Se você ainda não tem conta na Toro, aproveite e faça o seu cadastro gratuito agora mesmo.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)