Compreender a influência das emoções no processo de tomada de decisões é crucial, especialmente quando se trata de investimentos, pois as decisões financeiras desempenham um papel fundamental em nossas vidas.

Nesse contexto, tomar decisões sólidas e informadas é uma tarefa essencial. Investimentos bem-sucedidos dependem de uma análise criteriosa, conhecimento do mercado e uma estratégia bem definida.

No entanto, mesmo com todas essas informações à nossa disposição, quando o assunto é dinheiro, as emoções podem nos levar a agir impulsivamente, arriscando nossos recursos financeiros sem uma base sólida.

O medo, por exemplo, pode nos levar à aversão a riscos, impedindo-nos de aproveitar oportunidades valiosas. Já a ganância permite a tomada de decisões de forma imprudente, com o risco de perder tudo o que foi conquistado.

É nesse ponto que a psicologia financeira entra em cena. Ela explora a ligação entre as finanças e a psicologia, buscando compreender como as emoções e comportamentos afetam as decisões de investimento.

Ao reconhecer a influência das emoções, podemos adotar estratégias para minimizar os efeitos negativos e maximizar o potencial de sucesso financeiro. Acompanhe os tópicos abaixo para entender mais sobre o assunto:

- O que é a Psicologia Financeira?

- Quais emoções afetam os investimentos?

- Quais são os vieses dos investidores?

- Como minimizar a influência das emoções nos investimentos?

Vamos lá?

Navegação Rápida

O que é a Psicologia Financeira?

A psicologia financeira é um campo que estuda a interação entre as emoções humanas e as decisões financeiras. Com isso, ela busca entender como os aspectos psicológicos (ou gatilhos) influenciam nossos comportamentos relacionados ao dinheiro.

Um livro que se destaca na área é o “The Psychology of Money” (A Psicologia Financeira), escrito por Morgan Housel. Nele, o autor explora como os padrões comportamentais e as emoções moldam a relação do ser humano com a administração financeira.

Acerca do universo de investimentos, é comum acreditarmos que os investidores agem de maneira racional, considerando apenas os números e as informações financeiras disponíveis para agirem.

No entanto, a realidade é que muitos deles permitem que as emoções tenham um impacto significativo nas escolhas de investimento.

Compreender os princípios da psicologia financeira é fundamental para os investidores que desejam evitar as armadilhas emocionais, como resistir às tendências do mercado, manter o foco nos objetivos e aproveitar oportunidades de melhores investimentos com sabedoria.

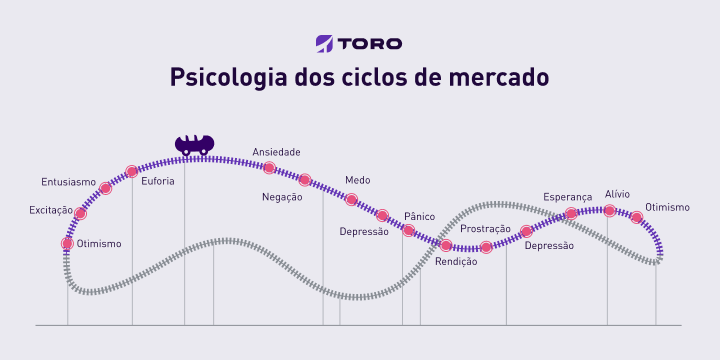

Quais emoções afetam os investimentos?

Identificar as próprias emoções e entender como lidar com elas é um dos principais desafios para os investidores. Contudo, essa tarefa é fundamental, pois eles estão suscetíveis a comportamentos irracionais e impulsivos em momentos de ganhos ou perdas.

Por isso, listamos as principais emoções que podem afetar os investimentos:

Medo

O medo de como investir ou de perder dinheiro pode levar à aversão ao risco, impedindo os investidores de aproveitar oportunidades valiosas de crescimento financeiro.

Ganância

A ganância surge quando há ganhos financeiros em um investimento bem-sucedido, por exemplo. No entanto, se ela aparece em excesso, pode levar a comportamentos irracionalmente otimistas e decisões financeiras arriscadas no “calor do momento”.

Otimismo e pessimismo

Investidores otimistas tendem a superestimar o potencial de retorno dos investimentos e subestimar os riscos associados. Isso resulta em decisões imprudentes, como investir em ativos supervalorizados ou ignorar os sinais de alerta.

Já o pessimismo pode levar os investidores a evitar oportunidades de investimento ou a vender seus ativos prematuramente, resultando em perdas de crescimento a longo prazo devido a uma visão negativa do mercado.

Ansiedade

A ansiedade em relação aos investimentos pode causar uma alta carga de estresse e preocupação constantes.

A preocupação excessiva com o futuro financeiro pode levar a uma aversão ao risco, impedindo a busca de oportunidades de investimento e o crescimento financeiro.

Além disso, a ansiedade pode resultar em ações impulsivas, como a venda precipitada de ativos ou a busca por investimentos considerados “seguros”, mas que podem não ser apropriados a longo prazo.

Arrependimento

O arrependimento é uma emoção comum que surge após um investimento. Se uma pessoa toma uma decisão financeira ruim, pode experimentar sentimentos intensos de arrependimento e frustração, o que afeta a confiança e a disposição para investir novamente.

Quais são os vieses dos investidores?

Além das emoções, os investidores também são influenciados por vieses comportamentais, como o efeito manada, ou seja, a tendência de seguir a multidão, aversão à perda, ancoragem ou medo de ficar de fora, por exemplo.

Esses vieses podem levar a decisões ruins baseadas em crenças e influências ao invés de análises fundamentadas.

Saiba as características de cada um deles a seguir:

Efeito manada

O efeito manada é a tendência de seguir as decisões de investimento de outros investidores, em vez de tomar decisões com base em informações fundamentais ou análises independentes.

É uma forma de comportamento coletivo em que os investidores agem em grupo, muitas vezes influenciados pela emoção, pela pressão social ou pelo medo de ficarem de fora das oportunidades percebidas.

Aversão à perda

A aversão à perda é um conceito chave na psicologia financeira que descreve o medo dos indivíduos em perder bens financeiros.

As pessoas tendem a sentir um impacto emocional maior ao perder uma determinada quantia de dinheiro em comparação com a satisfação que obteriam ao ganhar a mesma quantia.

Logo, a sensação de perder R$100,00 é mais intensa e desagradável do que a sensação de ganhar a mesma quantia.

Para lidar com a aversão à perda, é importante que o investidor entenda que esse viés pode levar a decisões subótimas, defina metas financeiras e limites de perda e diversifique a carteira de investimentos.

Ancoragem

A ancoragem ocorre quando os investidores se apoiam em informações repassadas no passado para fazer julgamentos e estimativas no presente, mesmo que essas informações sejam irrelevantes ou inadequadas.

Por exemplo, se uma ação teve um desempenho positivo no passado, um investidor pode acreditar que ela continuará a se valorizar, mesmo que a realidade da empresa não justifique essa expectativa.

Medo de ficar de fora

O medo de ficar de fora, também conhecido como “FOMO” (Fear of Missing Out), é a sensação de ansiedade ou preocupação que surge quando se teme perder uma oportunidade de investimento lucrativa.

Como minimizar a influência das emoções nos investimentos?

Existem algumas abordagens e técnicas para minimizar a influência das emoções nas decisões de investimentos:

1. Adote uma mentalidade de longo prazo

Foque nos objetivos de longo prazo ao invés de se deixar levar pela instabilidade de curto prazo do mercado.

Mantenha a perspectiva de que os investimentos são um processo contínuo e as oscilações fazem parte. Evite reagir impulsivamente às notícias de última hora ou movimentos repentinos do mercado.

2. Conheça o seu perfil de investidor

Faça uma avaliação do seu perfil de investidor, considerando a sua tolerância ao risco, preferências pessoais e experiência anterior. Isso ajudará a tomar decisões mais alinhadas com seu estilo de investimento e a evitar decisões que gerem desconforto emocional.

3. Defina metas claras

Estabeleça metas financeiras realistas e alinhe suas decisões de investimento. Tenha uma estratégia bem definida que se adeque ao seu horizonte de tempo, tolerância ao risco e necessidades financeiras.

Isso permite que você mantenha o foco nos objetivos e evite decisões baseadas em emoções.

4. Procure ajuda profissional

Considere, a todo momento, o apoio de um profissional financeiro, como um Assessor de Investimentos.

Esses profissionais, além do conhecimento do mercado financeiro, têm experiência em lidar com os aspectos emocionais dos investimentos e podem fornecer uma orientação personalizada.

5. Faça uso de simuladores e calculadoras de rentabilidade

O simulador de investimentos e a calculadora de rentabilidade fornecem uma análise objetiva e baseada em dados, permitindo que você avalie diferentes cenários e tome decisões mais fundamentadas.

Sendo assim, utilizá-las é uma ótima estratégia para minimizar a influência das emoções nos investimentos.

6. Diversifique a carteira de investimentos

Por fim, a diversificação da carteira de investimentos envolve distribuir seus recursos entre diferentes classes de ativos, setores, regiões geográficas e instrumentos financeiros.

Ao diversificar sua carteira, você reduz a exposição a riscos específicos de um único ativo ou setor e equilibra o desempenho geral da carteira, pois quando um investimento apresenta um desempenho abaixo do esperado, outros investimentos podem compensar essa queda.

Além disso, a diversificação se adapta ao perfil de investidor. Se você possui uma maior tolerância ao risco, pode incluir ativos mais voláteis em sua carteira, como as ações.

Porém, se tiver uma postura mais conservadora, poderá priorizar ativos de Renda Fixa e diversificar em diferentes títulos de crédito.

Livro: Psicologia Financeira de Morgan Housel

A Psicologia Financeira: Lições Atemporais sobre Fortuna, Ganância e Felicidade” de Morgan Housel explora como as emoções e comportamentos influenciam as decisões financeiras.

Housel argumenta que a riqueza não depende apenas de conhecimento técnico, mas também da compreensão das nuances psicológicas que afetam como lidamos com dinheiro.

O autor aborda temas como a importância da paciência, o impacto da sorte, e a diferença entre ser rico e ser financeiramente seguro.

Com histórias e exemplos, o livro oferece insights práticos para uma abordagem mais equilibrada e consciente das finanças pessoais.

Esse conteúdo foi produzido em parceria com o Grupo Voitto.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)