O earnings yield (EY), também conhecido como rendimento dos lucros, é calculado como a razão entre os lucros por ação e o preço da ação. Ele fornece uma medida do retorno que um investidor pode esperar obter com base nos lucros gerados pela empresa. Quanto maior o valor do earnings yield, maior é o retorno gerado pelos lucros em relação ao preço da ação. É também útil para identificar ações que podem estar subavaliadas ou superavaliadas.

A escolha das melhores ações para investir na Bolsa de Valores é uma tarefa desafiadora, requerendo uma análise cuidadosa, mas que pode ser enormemente facilitada por meio de diversos indicadores fundamentalistas.

Um desses índices é o earnings yield, uma métrica essencial para compreender o potencial de retorno das ações.

Neste conteúdo, exploraremos em detalhes o que é o earnings yield, como interpretá-lo corretamente e como utilizá-lo como ferramenta para identificar as melhores oportunidades de investimento no mercado de ações.

Navegação Rápida

O que é o indicador earnings yield?

O earnings yield é um indicador financeiro utilizado na Análise Fundamentalista que representa o retorno gerado pelos lucros de uma empresa em relação ao preço de suas ações. Ele mostra aos investidores uma noção dos ganhos obtidos para cada real investido.

O múltiplo foi popularizado pelo professor Joel Greenblatt em seu livro “Fórmula Mágica para Bater o Mercado de Ações”.

Greenblatt enfatizou a importância de considerar tanto a rentabilidade quanto a valorização das ações ao selecionar investimentos de Renda Variável.

O autor ainda combina o earning yield com o retorno sobre o capital investido (ROC) para identificar ações com bom desempenho e preços atrativos.

Essa abordagem simplificada e eficaz ganhou popularidade entre investidores, pois ajuda a identificar oportunidades de investimento com potencial de alta rentabilidade no mercado de ações.

SAIBA MAIS:

➡️ O que é, como calcular e para o que serve o Lucro Por Ação (LPA)?

➡️ Índice Preço/Lucro (P/L): o que é, como analisar e qual é o ideal?

➡️ Análise de ações: checklist completo para o método fundamentalista

Como funciona e para o que serve o earnings yield?

Na Análise Fundamentalista, o earnings yield serve para medir a rentabilidade dos lucros gerados por uma empresa em relação ao valor de mercado de suas ações, isto é, o quanto aquela ação retorna ao investidor e qual é a atratividade de um investimento em determinada ação na Bolsa.

Também pode ser aplicado aos Fundos Imobiliários (FIIs) e aos BDRs.

Em resumo, o earnings yield é uma métrica útil para avaliar a rentabilidade dos lucros em relação ao preço das ações e auxiliar na escolha de empresas com potencial de geração de retorno atrativo.

Como calcular o earnings yield (EY)?

O cálculo do earnings yield é realizado dividindo-se os lucros líquidos por ação pelo preço atual da ação.

O resultado é expresso em formato percentual, representando a porcentagem de retorno gerado pelos lucros da empresa para cada unidade monetária investida pelos acionistas.

Então, basta aplicar a fórmula:

Earning yield (EY) = (lucro por ação nos últimos 12 meses ÷ cotação atual) × 100

Note ainda que o earnings yield tem a característica de ser o inverso do indicador P/L (preço sobre lucro).

Enquanto o P/L divide o preço da ação pelo lucro dos últimos 12 meses, o EY calcula o retorno percentual dos lucros em relação ao preço da ação.

Alto ou baixo: como analisar o earnings yield?

Para fazer a análise, observa-se a magnitude do seu valor extraído da fórmula que citamos no tópico anterior.

No entanto, é importante não se basear apenas no EY. Segundo Greenblatt, é relevante considerar também o Retorno sobre Capital Investido: EBIT ÷ (capital de giro líquido + ativos fixos líquidos).

Quanto maior o valor do earnings yield, maior é o retorno gerado pelos lucros em relação ao preço da ação. Isso indica que a empresa está gerando um bom retorno em relação ao capital investido e pode ser considerada uma oportunidade interessante para investidores.

O earnings yield (rendimento dos ganhos) é amplamente utilizado por gestores de investimento para determinar a alocação ideal de ativos e também é empregado por investidores para identificar ativos que possam estar subavaliados ou superavaliados.

O EY também permite comparações, permitindo avaliar o retorno da ação versus outras ações ou investimentos de Renda Fixa.

Comparando os EYs e ROCs de diferentes empresas, os investidores podem identificar aquelas que apresentam maior potencial de geração de retorno (quanto maior, melhor).

Portanto, com base no earnings yield, os investidores podem tomar decisões informadas sobre quais ativos apresentam potencial de valorização ou podem estar sendo negociados a preços abaixo do seu valor intrínseco.

No entanto, é importante considerar o contexto da indústria e do mercado em que a empresa atua, bem como outros fatores relevantes, como perspectivas de crescimento e riscos associados ao investimento.

Earnings yield x dividend yield: qual é a diferença?

Por fim, é preciso estar atento também às diferenças entre earnings e dividend yield, termos muito utilizados na análise de ativos da Bolsa de Valores, como as ações.

Como vimos, o primeiro representa o rendimento dos ganhos de uma empresa e é calculado dividindo-se os lucros líquidos pelo valor de mercado da ação.

Ele fornece uma medida do retorno gerado pelos ganhos da empresa em relação ao preço da ação, permitindo comparar o potencial de retorno entre diferentes empresas. É também útil para identificar ações que podem estar subavaliadas ou superavaliadas.

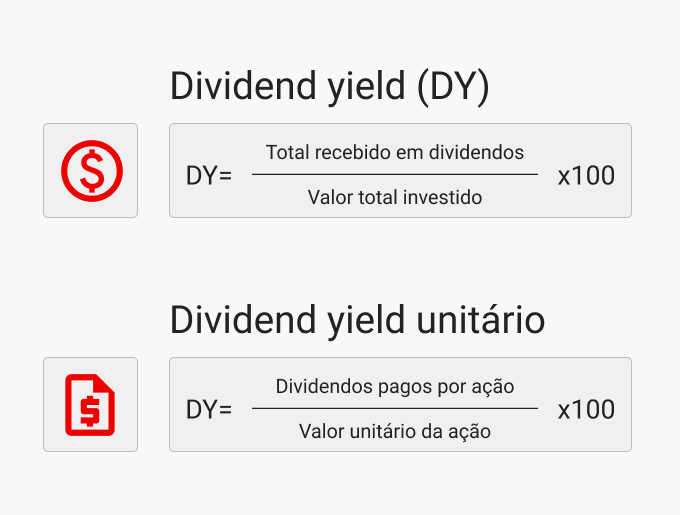

Já o dividend yield representa o rendimento dos dividendos pagos aos acionistas e é calculado dividindo-se o valor dos dividendos anuais pelo preço da ação.

Ele indica a porcentagem de retorno em proventos que um investidor pode esperar em relação ao preço atual da ação. É bem relevante para quem busca renda passiva por meio de pagamentos regulares.

Por falar em dividendos, confira as melhores ações para receber proventos na Bolsa de Valores recomendadas pelos Analistas da Toro. Basta preencher o formulário abaixo e receber a carteira de dividendos gratuita:

Ao analisar esses indicadores, é importante considerar alguns cuidados. Primeiro, eles são apenas uma parte do panorama completo e devem ser usados em conjunto com outras métricas e análises.

Além disso, é fundamental entender o contexto da empresa e o setor em que ela atua, bem como sua capacidade de sustentar e aumentar seus ganhos e pagamentos de dividendos ao longo do tempo.

Também é essencial considerar fatores como a política de dividendos da companhia e suas perspectivas de crescimento.

Por fim, é válido ressaltar que os indicadores podem variar ao longo do tempo e a Análise Fundamentalista abrangente é necessária para uma avaliação mais completa do potencial de compra e valorização em uma ação.

Conte sempre com a ajuda de um Assessor ou Analista de Investimentos da Toro para lhe auxiliar a descobrir onde investir e diversificar seu patrimônio, conforme os seus objetivos, perfil de risco e prazo de aplicação.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)