Saber quanto rende 300 mil na Poupança é fundamental para quem está pensando em investir no longo prazo.

E muitos fazem isso por comodidade, por ser mais acessível e fazer de investir na Poupança.

Neste artigo, vamos detalhar quanto rende 300 mil reais na Poupança em 2024 e comparar com outras formas de investimento para te ajudar a tomar uma decisão mais informada.

Navegação Rápida

Como funciona a rentabilidade da Poupança?

Para entender quanto rende 300 mil reais na Poupança, é fundamental primeiro compreender como funciona a rentabilidade desse tipo de investimento.

A Poupança é uma das formas de aplicação financeira mais tradicionais e populares no Brasil, conhecida por sua simplicidade e segurança.

No entanto, a rentabilidade da Poupança está diretamente ligada à taxa Selic, que é a taxa básica de juros da economia brasileira.

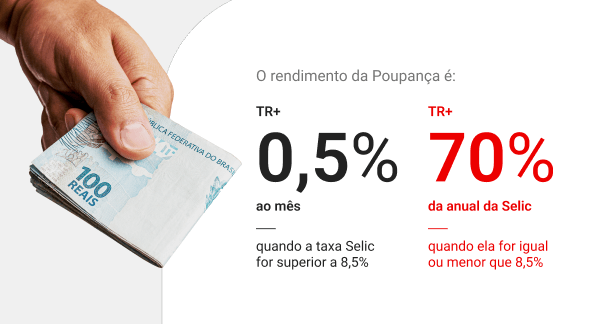

Para quem não sabe, a rentabilidade da Poupança é determinada por regras específicas que variam conforme a taxa Selic.

Sendo assim, quando a Selic está acima de 8,5% ao ano, a Poupança rende 0,5% ao mês mais a Taxa Referencial (TR), que atualmente está em zero.

Isso significa que, nesse cenário, o rendimento anual da poupança é de aproximadamente 6,17%.

Agora, quando a Selic está igual ou abaixo de 8,5% ao ano, a rentabilidade da Poupança muda, passando a ser de 70% da Selic mais a TR.

Para ilustrar, vamos considerar o cenário onde a taxa Selic está em 15% ao ano e a TR em 0%. Neste caso, a regra de 0,5% ao mês é aplicada, resultando em um rendimento mensal de 0,5%.

Assim, ao final de um ano, o rendimento total seria de 6,17%, uma vez que se acumula mensalmente.

Portanto, é essencial considerar essas regras e o cenário econômico ao avaliar a viabilidade da Poupança como a melhor escolha para o seu dinheiro.

Quanto rende 300 mil na Poupança?

Para entender melhor quanto rende 300 mil reais na Poupança, vamos realizar uma simulação de rendimentos considerando a situação econômica atual.

A taxa Selic, que é a taxa básica de juros da economia brasileira, está atualmente em 15% ao ano. A Taxa Referencial (TR) está em zero, o que é comum nos últimos tempos.

Com a taxa Selic acima de 8,5% ao ano, a regra aplicada para a rentabilidade da Poupança é de 0,5% ao mês mais a TR.

Atualmente, com a TR sendo zero, ela não altera a rentabilidade básica de 0,5% ao mês. Portanto, a rentabilidade mensal da Poupança é de 0,5%.

E para calcular o rendimento anual, precisamos entender como o rendimento mensal se acumula ao longo do tempo.

Em termos anuais, 0,5% ao mês resulta em um rendimento total acumulado de aproximadamente 6,17% ao ano. Essa porcentagem é obtida considerando a capitalização mensal dos juros.

Simulação dos rendimentos

- Rendimento mensal: 300.000 x 0,5% = R$ 1.500,00

- Rendimento acumulado em 12 meses: aproximadamente R$ 18.510,00

- Saldo total após 1 ano: R$ 318.510,00

A Poupança oferece segurança e simplicidade, porém, rende pouco comparado a outros investimentos de renda fixa. Avaliar alternativas pode fazer seu dinheiro render mais.

Essa simulação demonstra como a Poupança gera rendimentos através da capitalização mensal dos juros, resultando em um aumento gradual do saldo ao longo do tempo.

No entanto, é importante lembrar que, apesar da segurança e simplicidade da caderneta, o rendimento pode ser considerado baixo quando comparado a outras opções de investimento disponíveis no mercado, especialmente em períodos de alta inflação.

Alternativas de investimentos mais rentáveis que a Poupança

Para avaliar se a Poupança é a melhor opção para investir 300 mil reais, é importante compará-la com outras modalidades de investimento disponíveis no mercado, como o Certificado de Depósito Bancário (CDB) e o Tesouro Direto.

Cada uma dessas opções tem características específicas de rentabilidade, risco e liquidez que podem fazer uma grande diferença no rendimento final.

CDB

O Certificado de Depósito Bancário (CDB) é uma aplicação de Renda Fixa emitida pelos bancos para captar recursos.

Em troca, os bancos pagam aos investidores uma taxa de juros, que pode ser prefixada ou pós-fixada, geralmente atrelada ao CDI (Certificado de Depósito Interbancário).

É importante frisar que o CDI é uma taxa que, historicamente, segue de perto a taxa Selic.

Se 100% do CDI rende 14,90% ao ano, significa um rendimento aproximado de:

- Mensal: 1,164% (considerando juros compostos, não é uma divisão exata, mas próxima)

Então, o rendimento mensal seria: R$ 300.000 x 1,164% = R$ 3.492,00 (aproximadamente)

Logo, o rendimento bruto anual: R$ 300.000 x 14,90% = R$ 44.700,00

Desconto de IR (CDB tem imposto)

Se o investimento for por 1 ano (365 dias), o IR é de 17,5% sobre os R$ 44.700,00:

- Desconto de IR: R$ 7.822,50

- Resultado líquido (após IR): R$ 36.877,50

- Saldo total após 1 ano: R$ 336.877,50

O Imposto de Renda sobre o rendimento de investimentos em CDB varia de acordo com o prazo: até 180 dias, a alíquota é de 22,5%; de 181 a 360 dias, é de 20%; de 361 a 720 dias, a alíquota é de 17,5%; e acima de 720 dias, a alíquota é de 15%.

Tesouro Direto

Outra opção popular é o Tesouro Direto, um programa do Governo Federal que permite a compra de títulos públicos por pessoas físicas.

O Tesouro Selic, por exemplo, é um título pós-fixado que acompanha a taxa Selic, atualmente em 15% ao ano.

Esse título é considerado um dos investimentos mais seguros do mercado, já que é garantido pelo Tesouro Nacional.

Com isso, investir no Tesouro Selic resultaria em um rendimento bruto anual próximo a 15%, descontadas as taxas de administração (se houver) e o Imposto de Renda.

Tesouro IPCA+

Já o Tesouro IPCA+ combina uma taxa prefixada (em torno de 6% ao ano) com a variação do IPCA, o índice oficial da inflação.

Isso protege o investidor contra a perda do poder de compra, oferecendo um rendimento real positivo.

Ao compararmos esses investimentos, podemos ver que tanto o CDB quanto o Tesouro Direto oferecem rendimentos significativamente superiores à Poupança.

Enquanto a Poupança rende 6,17% ao ano em um cenário de Selic alta, um CDB atrelado ao CDI e o Tesouro Selic podem render cerca de 14,90% e 15% ao ano, respectivamente.

Além disso, o Tesouro IPCA+ ainda oferece proteção contra a inflação, garantindo um retorno real.

Entretanto, é importante considerar também o perfil de risco e a liquidez de cada investimento.

A Poupança tem risco baixíssimo e liquidez imediata, ideal para quem precisa de acesso rápido aos recursos e não quer se preocupar com oscilações de mercado.

Enquanto os CDBs têm risco baixo a médio, dependendo do banco emissor, e a liquidez pode variar conforme o contrato, podendo ser diária ou com prazos mais longos.

O Tesouro Direto, por sua vez, oferece liquidez diária, mas pode haver volatilidade no valor de mercado dos títulos antes do vencimento, especialmente em títulos prefixados ou indexados ao IPCA.

Portanto, ao escolher onde investir 300 mil reais, é importante avaliar não apenas o potencial de rendimento, mas também o perfil de risco, a necessidade de liquidez e os objetivos financeiros.

A diversificação pode ser uma estratégia eficaz para equilibrar segurança e rentabilidade, combinando diferentes tipos de investimentos conforme as necessidades e a tolerância ao risco do investidor.

Receba em primeira mão as principais notícias e tendências do mercado financeiro. Com o canal oficial de investimentos do Santander Select no WhatsApp, você tem acesso a relatórios e vídeos exclusivos para otimizar suas decisões de investimento.

Vale a pena investir 300 mil reais na Poupança?

Após analisar detalhadamente quanto rende 300 mil reais na Poupança em 2024, fica claro que, embora ela ofereça segurança e simplicidade, seu rendimento é relativamente baixo quando comparado a outras opções de investimento.

Com a taxa Selic atualmente em 15% ao ano, a Poupança proporciona um rendimento anual de cerca de 6,17%.

E isso resulta em um rendimento bruto de R$18.510,00 ao final de um ano, totalizando R$318.510,00.

Por outro lado, investimentos como CDBs e o Tesouro Direto apresentam uma rentabilidade bem mais atrativa.

Um CDB que paga 100% do CDI pode render aproximadamente 13,65% ao ano, enquanto o Tesouro Selic acompanha diretamente a taxa Selic, oferecendo também um rendimento anual próximo a 13,75%.

Além disso, o Tesouro IPCA+ combina a inflação com uma taxa fixa, proporcionando proteção contra a perda do poder de compra e garantindo um retorno real positivo.

Ao considerar essas opções, percebe-se que, apesar da segurança e da isenção de Imposto de Renda sobre os rendimentos, a Poupança perde em termos de rentabilidade.

A caderneta pode ser uma boa escolha para investidores extremamente conservadores que priorizam a segurança acima de tudo e que necessitam de liquidez imediata.

No entanto, para aqueles que buscam melhores retornos e estão dispostos a aceitar um pouco mais de risco, diversificar os investimentos em opções como CDBs e Tesouro Direto pode ser uma estratégia mais vantajosa.

Toro e Santander: benefícios especiais para você

Ao trazer seus investimentos para a Toro, a corretora do Grupo Santander, você acessa um universo de vantagens, como isenção de tarifas, atendimento personalizado e experiências únicas.

Ao investir a partir de R$150 mil com a Toro, você libera sua Conta Santander Select² sem tarifas e o Cartão Unique Black² com anuidade zero (sujeito à análise de crédito).

Se investir R$250 mil ou mais pela sua conta Toro, terá também acesso à Assessoria Especializada¹ para impulsionar seus investimentos.

Cartão Santander Unique²: mais vantagens para você

Confira as vantagens do cartão black do Santander:

- Anuidade ZERO para quem investe a partir de R$150 mil pela Toro¹.

- 2 acessos gratuitos às salas VIP de aeroportos5.

- Até 5 cartões adicionais sem custo para sua família.

- Tag Sem Parar gratuita para pedágios e estacionamentos6.

- Escolha entre 1,2% de cashback³ ou até 2,6 pontos Esfera por US$1 gasto4.

- Seguros completos, cobrindo desde compras até locação de veículos7.

Conta Santander Select²: benefícios que transformam sua rotina

Com R$150 mil investidos você também tem acesso à Conta Santander Select² sem tarifas, com vantagens que facilitam o seu dia a dia:

- Isenção de tarifas em saques, transferências internacionais e câmbio7.

- Equipe dedicada 24h por dia para suporte sempre que precisar.

- Parcerias exclusivas em viagens, shows e gastronomia.

- Seguros para você e sua família, além de assistência 24h com o helpS6.

Assessoria Especializada¹ para seu patrimônio crescer ainda mais

Acesse nosso atendimento premiado com a proximidade e a dedicação de especialistas em investimentos.

- A partir de R$250 mil investidos com a Toro, tenha um Assessor de Investimentos disponível¹ via WhatsApp, telefone ou e-mail

- Relatórios mensais personalizados, com análises detalhadas sobre sua carteira

Invista com a Toro e libere agora seus benefícios no Santander Select. Clique no botão e saiba mais:

¹ O benefício da Assessoria Especializada é liberado para clientes que possuem R$250 mil ou mais investidos pela Toro.

² Sujeito à análise de crédito. Utilize o crédito de forma consciente. Os produtos podem ser contratados separadamente e estão sujeitos à análise e cadastro. Cartão Unique Black com anuidade ZERO e Conta Santander Select sem tarifas enquanto você mantiver R$150 mil ou mais investidos em qualquer produto Toro ou nos seguintes produtos do Santander: poupança, previdência, depósito a prazo e fundos. Consulte condições da Toro em: https://www.toroinvestimentos.com.br/ . Consulte condições do Santander em: https://www.santander.com.br/banco/conta-corrente/select.

³ Consulte condições em: https://www.santander.com.br/banco/unique-black

⁴ 2,6 pontos a cada US$1 gasto em compras internacionais e 2 pontos a cada US$1 gasto em compras nacionais.

⁵ Benefícios da bandeira estarão disponíveis de acordo com as condições do cartão contratado.

⁶ A mensalidade zero da Tag Santander Sem Parar no plano “Em Todo Lugar Santander” é válida para 1 (uma) Tag por CPF e por cartão de crédito Santander pessoa física, e está garantida se você estiver usando seu cartão de crédito Santander (compras no cartão de crédito, não necessariamente atreladas às recargas da Tag). Para isso, seu cartão não deve ser cancelado ou possuir qualquer bloqueio que impeça compras. Quando o saldo zerar, automaticamente será feita uma nova recarga no valor escolhido inicialmente no cartão de crédito Santander cadastrado. Caso não seja possível fazer essa transação, o uso não será interrompido imediatamente. O cliente será informado pelo Sem Parar e terá um prazo para regularização antes do bloqueio de utilização da Tag.

⁷ Consulte condições em: https://www.santander.com.br/seguros e em https://www.santander.com.br/helps

![[Morning Call] Leia as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)