A rentabilidade dos Fundos Imobiliários (FIIs) é determinada pelo dividend yield (DY). Assim, R$ 1 milhão investido em um FIIs ou carteira de Fundos Imobiliários com DY mensal médio de, digamos, 0,85% renderá dividendos de R$ 8.500,00 por mês ou R$ 102 mil por ano, sendo esse valor isento de Imposto de Renda.

Descubra o poder multiplicador do seu dinheiro e mergulhe no fascinante mundo dos Fundos Imobiliários (FIIs)! Já imaginou o que aconteceria se você investisse R$ 1 milhão nesses ativos?

Nos últimos 10 anos, o número total de investidores de FIIs aumentou cerca de 25 vezes, segundo dados da B3.

Você vai conhecer todos os cálculos necessários e exploraremos o verdadeiro potencial de rendimento que eles podem oferecer. Desde os imponentes edifícios e galpões até os prósperos empreendimentos comerciais, vamos revelar como essas aplicações podem impulsionar o seu patrimônio.

Portanto, prepare-se para desvendar os segredos dos melhores Fundos Imobiliários e transforme seus R$ 1 milhão em uma verdadeira fonte de prosperidade e segurança financeira.

Siga o canal oficial de investimentos do Santander Select no WhatsApp. Aqui você recebe atualizações de mercado, relatórios especiais, carteiras recomendadas e vídeos exclusivos para ter uma experiência completa e global de investimentos.

Navegação Rápida

Por que investir R$ 1 milhão em Fundos Imobiliários?

Vamos explorar as vantagens de investir nos Fundos Imobiliários (FIIs) e entender por que eles são reconhecidos como uma excelente fonte de renda passiva, uma vez que distribuem aos cotistas ao menos 95% do resultado líquido aos cotistas.

Antes de mergulharmos nos cálculos de rentabilidade, é importante destacar os benefícios que acompanham um investimento de 1 milhão de reais (ou qualquer valor) em FIIs.

As principais vantagens de investir R$ 1 milhão (ou qualquer quantia) em FIIs são:

- Menor volatilidade: as cotações dos FIIs tendem a oscilar com menor intensidade, sobretudo quando comparados com as ações.

- Isenção de Imposto de Renda: os dividendos pagos pelos FIIs são isentos de IR.

- Diversificação: os FIIs permitem a construção de um portfólio diversificado a um custo acessível na Renda Variável. Ou seja, com R$ 1 milhão, é possível criar uma carteira com risco diluído e sem perder a rentabilidade.

- Gestão profissional: os Fundos contam com gestores profissionais dedicados a buscar as melhores oportunidades para valorizar o patrimônio dos cotistas.

- Liquidez: as cotas são fáceis de comprar e vender na plataforma da corretora, ou seja, é fácil administrar a sua posição, mas tome cuidado com a perda de rentabilidade quando tiver que pagar impostos por ganho de capital.

Descubra no vídeo as vantagens e os principais benefícios de investir em Fundos Imobiliários e como eles podem gerar rendimentos mensais para o seu portfólio:

SAIBA MAIS:

➡️ Fundos Imobiliários (FIIs) de tijolo: está na hora de investir?

➡️ Como funcionam os Fundos Imobiliários (FIIs) de papel?

➡️ Vale a pena investir em Fundos de Fundos Imobiliários (FOFs)?

Além das vantagens citadas anteriormente, nos últimos anos, os Fundos dessa categoria que compõem o IFIX – índice de referência dos FIIs – mostram valorização superior ao CDI e ao IMOB (índice das ações de construtoras e do ramo imobiliário).

Veja esse comparativo no gráfico abaixo que estipula uma análise desde 2011:

Cálculo: quanto rendem 1 milhão de reais em FIIs?

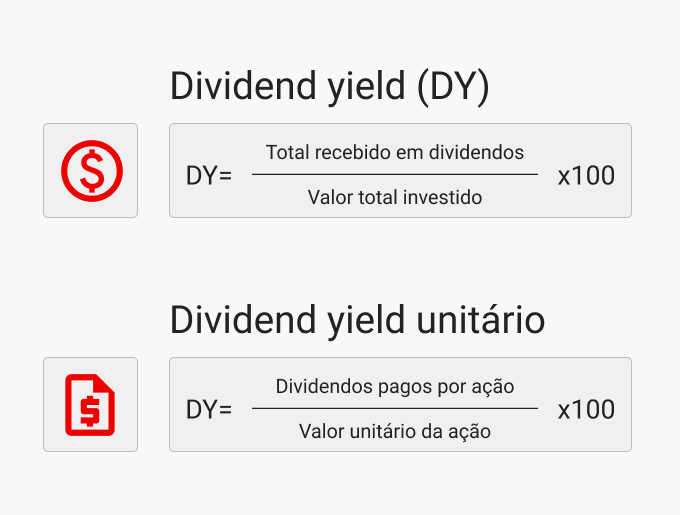

Agora, vamos descobrir qual é o rendimento de 1 milhão de reais investidos em Fundos Imobiliários. Para isso, precisamos considerar o dividend yield, que é o retorno proporcionado pelos proventos em relação à cotação do ativo. Ele é calculado assim:

Como você sabe, existem duas maneiras de lucrar com os FIIs: através da valorização das cotas e do recebimento de dividendos gerados pelas atividades do Fundo.

Contudo, como se trata de um ativo de Renda Variável, é impossível prever com precisão o quanto as cotas irão se valorizar no futuro.

No entanto, é possível calcular uma estimativa média do valor esperado de dividendos ao investir em Fundos Imobiliários. E isso é essencial para saber quanto receber passivamente, o principal objetivo de investir nessa classe de ativos.

Para fazer o cálculo de quanto rendem R$ 1 milhão em FIIs siga os passos abaixo:

Fórmula para calcular o rendimento em dividendos dos FIIs

Rendimento mensal em dividendos = dividend yield × valor investido

• Exemplo:

Se o dividend yield médio de um Fundo ou de uma carteira de FIIs é de 0,75% por mês, logo:

Rendimento mensal = 0,0075 × 1.000.000 = R$ 7.500,00

É importante ressaltar que cada Fundo Imobiliário possui seu próprio dividend yield, que varia conforme a cotação do FII, as condições de mercado, atratividade do produto, os resultados operacionais do FII e outros fatores.

A rentabilidade também é influenciada pelo nível de risco envolvido e pela taxa de juros (Selic) vigente e outros indexadores, especialmente nos FIIs de papel.

Portanto, uma carteira composta por diversos FIIs terá um dividend yield médio calculado com base nos componentes desse portfólio.

Lembre-se de criar uma boa diversificação e não concentrar seu capital em um único ou poucos FIIs para, dessa maneira, diluir os riscos e potencializar os ganhos, além de se resguardar em diferentes cenários econômicos.

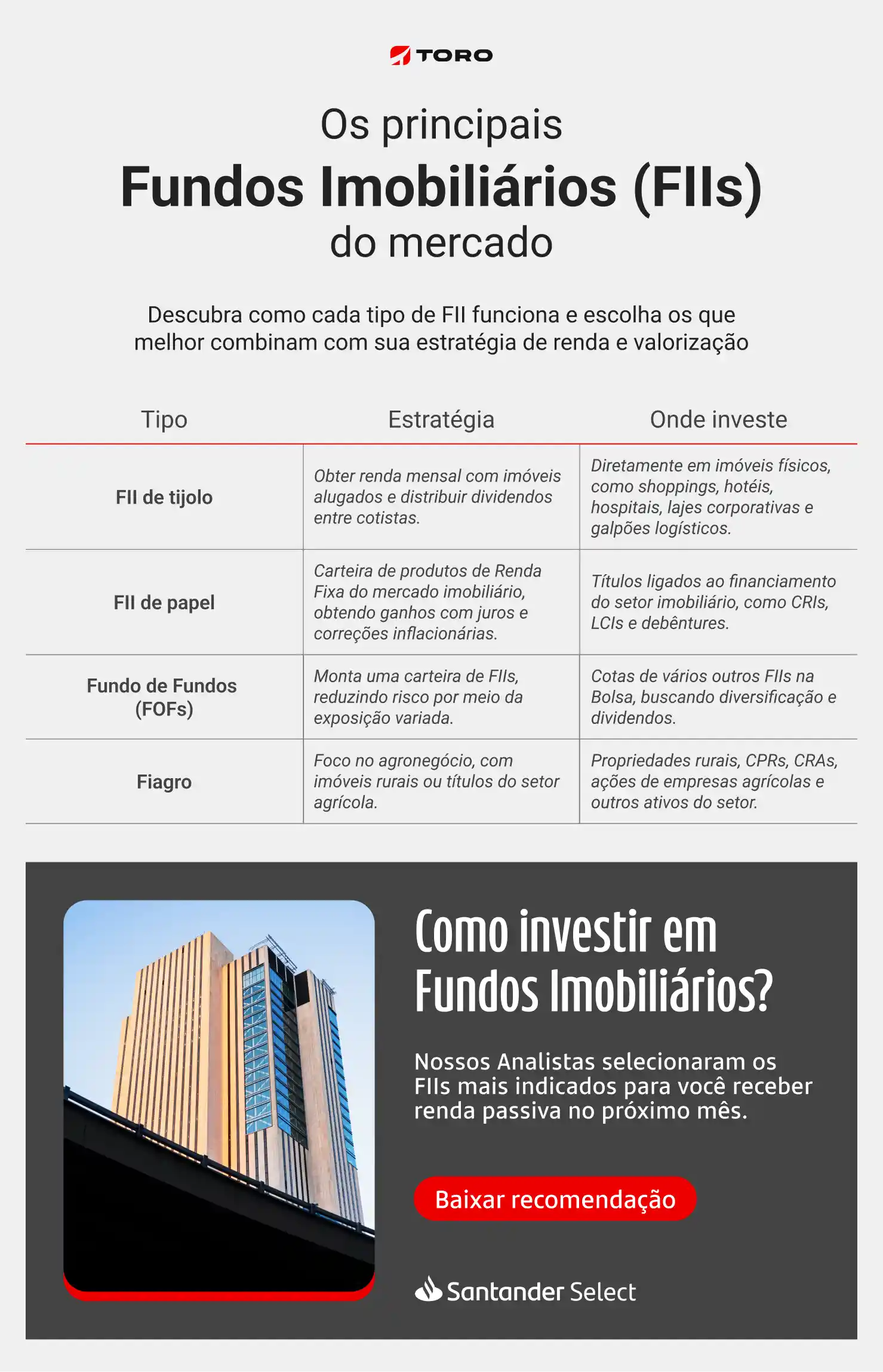

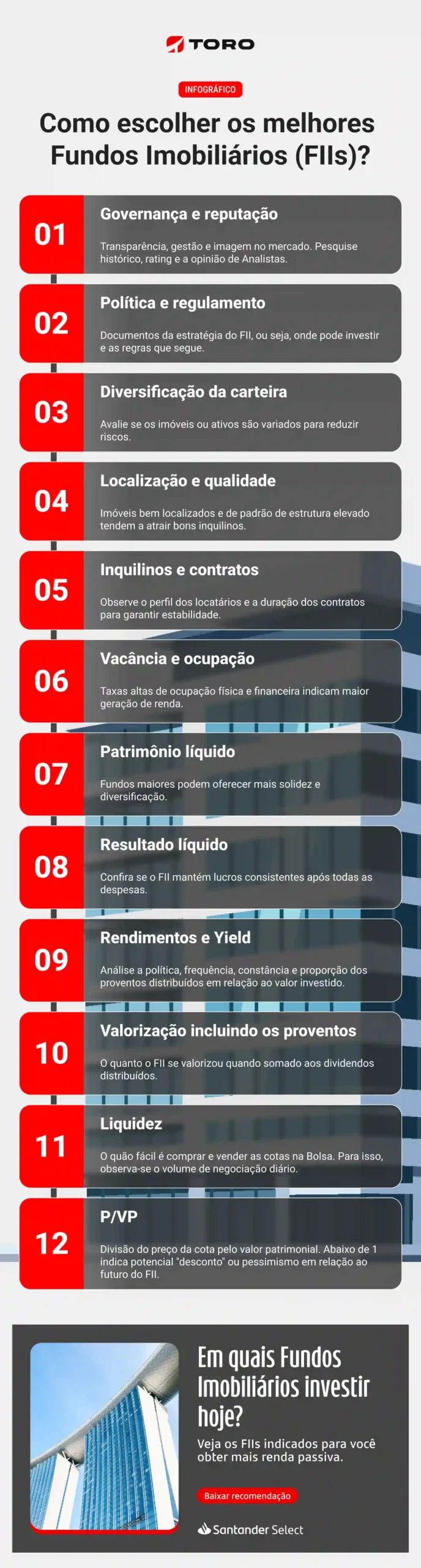

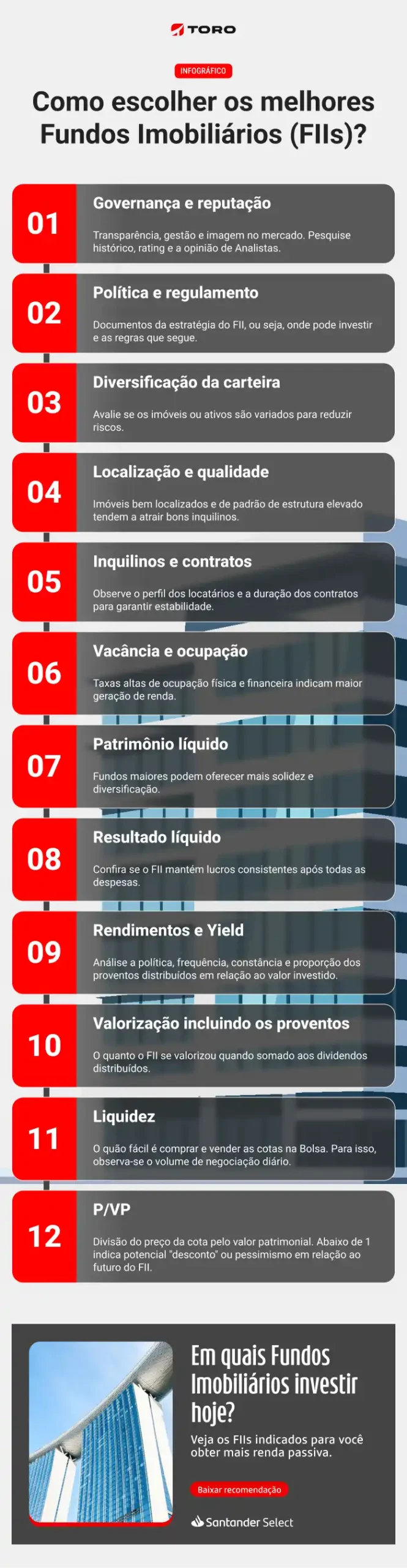

O infográfico a seguir explora os principais tipos de Fundos de Investimento Imobiliário (FIIs), destacando as características que os tornam uma alternativa atraente para diversificar seus investimentos:

Exemplos de rentabilidade de R$ 1 milhão em FIIs que mais pagam dividendos

Como mencionado anteriormente, o cálculo da rentabilidade é simples: basta multiplicar o dividend yield (DY) pelo valor investido em cada Fundo Imobiliário (FII).

A seguir, separamos alguns exemplos de retorno em proventos considerando o dividend yield mensal médio de alguns FIIs mais procurados no mercado:

| FII (Código) | Dividend yield últimos 12 meses (março/2025) | Retorno anual em dividendos (investindo R$ 1 milhão) |

|---|---|---|

| Brasil Plural FoF (BPFF11) | 14,08% | R$ 140.800,00 |

| TG Ativo Real (TGAR11) | 15,00% | R$ 150.000,00 |

| Kinea Renda Imobiliária (KNRI1) | 8,31% | R$ 83.100,00 |

| Mall Brasil Plural (MALL11) | 9,80% | R$ 98.000,00 |

| Maxi Renda (MXRF11) | 11,99% | R$ 119.900,00 |

| CSHG Logística (HGLG11) | 8,46% | R$ 84.600,00 |

| Hectare CE (HCTR11) | 16,36% | R$ 163.600,00 |

| Riza Terrax (RZTR11) | 13,38% | R$ 133.800,00 |

É um valor considerável, não é mesmo? Esses são alguns exemplos apenas. Você encontra, entre as centenas de FIIs listados na Bolsa alguns que pagam menos ou mais proventos, a depender do nível de risco e características do Fundo.

Lembrando ainda que você pode conferir qual é o dividend yield mensal médio de cada FII no relatório da administração disponível no site da B3 ou em portais especializados.

É importante destacar que os FIIs apresentados nesse artigo não são recomendações de compra nem necessariamente expressam a opinião dos Analistas da Toro.

Caso queira ver os Fundos Imobiliários indicados pelos nossos especialistas em uma carteira gratuita, preencha o formulário a seguir:

Como montar uma carteira de Fundos Imobiliários (FIIs)?

Para finalizar, vamos lhe ensinar a montar uma carteira realmente diversificada com pequenas dicas fáceis de aplicar. Nossos experts de mercado destacaram alguns fundamentos para você montar um portfólio de Fundos Imobiliários realmente vencedor.

Lembre-se de que a diversificação é a melhor maneira de proteger o seu patrimônio na Bolsa de Valores.

Portanto, ao aplicar valores elevados, especialmente acima de R$ 1 milhão, torna-se crucial não abrir mão da diversificação e outras estratégias de proteção de carteira.

Veja o resumo no infográfico a seguir:

Por fim, se ficar com dúvida de quais FII escolher para investir ou se sua carteira está bem construída, conte sempre com o apoio dos nossos Assessores de Investimentos para saber quanto rende 1 milhão de reais em outros FIIs.

Aqui na Toro, investindo a partir de R$ 250 mil, você tem contato direto e atendimento personalizado com nossos Assessores Exclusivos.

Investindo com um Assessor Especializado sua rentabilidade pode aumentar em até 3% ao ano. Inscreva-se abaixo para saber mais:

![[Morning Call] Leia as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)