Um Fundo de Investimento internacional investe em ativos de Renda Fixa e Variável de diferentes países, buscando diversificação e oportunidades de retorno. Algumas vantagens incluem investir em mercados emergentes e empresas líderes mundiais, redução de riscos através da diversificação global, gestão profissional da carteira, acesso a moedas estrangeiras, facilidade de investimento e liquidez, e potencial de retorno mais alto comparado a aplicações em apenas um país ou região.

Investidores que buscam diversificar suas carteiras e buscar rentabilidades mais elevadas muitas vezes se deparam com a alternativa de investir por meio de Fundos de Investimentos internacionais.

Esses Fundos permitem que os investidores tenham acesso a ativos e mercados que, de outra forma, seriam inacessíveis ou não vantajosos.

Neste artigo, você vai aprender tudo o que precisa saber antes de investir nesse tipo de Fundo, como eles funcionam, as vantagens, custos, tributos e muito mais. Boa leitura!

Navegação Rápida

Santander Corretora

Tudo que você busca em uma corretora, com a solidez de um banco global.

O que é um Fundo de Investimento internacional?

Inicialmente, precisamos definir o que é, na prática, um Fundo de Investimento Internacional. Sua constituição e funcionamento é bem semelhante com os outros tipos populares no mercado (Ações, Cambiais, Renda Fixa e Multimercados).

Um Fundo de Investimento internacional é uma modalidade de investimento coletivo que busca alocar seu patrimônio em ativos financeiros no exterior.

Por meio deles, os investidores podem investir em ações, títulos, moedas e outros ativos em diversos países ao redor do mundo, podendo obter retornos expressivos e exposição a economias com alto potencial de crescimento.

Assim, uma parte ou o total do patrimônio do Fundo é aplicado em ativos listados em mercados e Bolsas estrangeiros, sejam eles de Renda Fixa ou Variável.

Então, o investidor compra uma ou mais cotas para participar do Fundo que é administrado por um gestor profissional.

Todas as pessoas podem investir em Fundos internacionais?

Pela regra da CVM (Comissão de Valores Mobiliários), os Fundos que tiverem até 40% ou mais do seu patrimônio fora do Brasil são considerados Fundos destinados a investidores qualificados (patrimônio de ao menos R$ 1 milhão).

Para o público geral, a instrução da CVM é de que os Fundos limitem em 20% do seu patrimônio em ativos estrangeiros. Além disso, o investidor comum pode complementar sua estratégia de diversificação internacional com ETFs e BDRs.

SAIBA MAIS:

➡️ Como investir em dólar? Conheça as 5 melhores formas!

➡️ Aprenda como montar sua carteira de BDRs com diversificação

Contudo, investir em Fundos internacionais pode envolver riscos, como flutuações cambiais e políticas governamentais que podem afetar os mercados.

É importante, portanto, conhecer as suas características e contar com a Assessoria de profissionais especializados para tomar as decisões de investimento mais adequadas.

Como funciona a gestão de um Fundo internacional?

A gestão de um Fundo de Investimento internacional envolve a seleção e alocação do patrimônio em ativos em diferentes mercados internacionais (principalmente EUA, Europa, Ásia e países emergentes) visando obter a melhor rentabilidade para os cotistas.

Essa gestão é realizada por uma equipe de profissionais especializados, que acompanham de perto as oscilações dos mercados globais e fazem análises constantes para identificar as melhores oportunidades de alocação.

Os gestores do Fundo também têm a responsabilidade de garantir que a carteira esteja alinhada com os objetivos e perfil de risco da estratégia estabelecida e documentada, além de cumprir as normas e regulamentações dos países onde o Fundo está investindo, como os EUA ou da Europa, por exemplo.

Rentabilidade: o que é e como funciona nessa aplicação?

Afinal, como os cotistas ganham ao investir nesses Fundos? Basicamente, isso acontece pela valorização das cotas.

A rentabilidade para os cotistas de um Fundo internacional é calculada a partir do desempenho do Fundo no mercado financeiro global.

Esse desempenho é afetado por diversos fatores, como o contexto econômico mundial, a política dos países, as variações cambiais e a performance das empresas e outros ativos da composição da carteira.

É importante destacar que a rentabilidade de um Fundo de Investimento internacional pode variar ao longo do tempo, sendo influenciada pelos mesmos fatores que impactam o mercado financeiro global ou o desempenho dos ativos escolhidos.

Quais são os tipos de Fundos de Investimentos internacionais?

Basicamente, são 3 os principais tipos de Fundos de Investimentos internacionais, de acordo com sua estratégia: Renda Fixa, Variável ou Cambial.

- Renda Fixa: aqueles que investem a maior parcela do patrimônio em ativos de Renda Fixa no exterior, como títulos emitidos por bancos, títulos públicos, títulos de dívida de empresas estrangeiras e outros.

- Renda Variável: são os Fundos que aplicam em stocks (ações de empresas em Bolsas no exterior), ETFs internacionais, cotas de outros Fundos mundo afora etc.

- Cambiais: alocam o patrimônio, em sua maior parte, em ativos e investimentos atrelados à variação cambial ou a uma moeda estrangeira que, geralmente, é o dólar ou o euro.

Lembrando que os Fundos podem mesclar essas estratégias para diversificar seu portfólio, alcançar melhores resultados ou adicionar proteção à carteira.

Antes de passar ao próximo tópico, confira um resumo sobre os principais tipos de Fundos e onde eles investem:

- Fundos de Ações (FIA): pelo menos 67% da sua carteira em ações.

- Fundos Multimercados (FIM): em Renda Fixa e Renda Variável.

- Fundos de Renda Fixa (FIRF): pelo menos 80% do patrimônio em títulos de renda fixa públicos e privados

- Fundos Cambiais (FIC): pelo menos 80% da carteira investida direta ou indiretamente no mercado de câmbio

- Fundos Internacionais: são Fundos Multimercados ou Cambiais que investem em ativos da Bolsa, dos mercados de câmbio, commodities ou Renda Fixa no exterior.

- Fundos de Previdência Privada: investem em diversos ativos. Tem incentivo fiscais e diversas opções de resgate

- Fundos Imobiliários (FII): investem em ativos imobiliários;

- Exchange Traded Funds (ETF): cria uma carteira de ações, títulos ou commodities que replica algum índice de referência.

Vantagens: por que investir em Fundos internacionais?

Entre as principais vantagens dos Fundos de Investimentos internacionais, podemos destacar:

- Diversificação regional: possibilidade de investir em ativos de outros países e regiões com uma única aplicação, reduzindo a exposição a riscos locais e aumentando o potencial de retorno da carteira.

- Gestão profissional: realizada por profissionais 100% dedicados ao mercado, experientes e especializados em investimentos internacionais.

- Acessibilidade: acesso a mercados e ativos internacionais que podem ser inviáveis ou caro para investidores individuais.

- Alta liquidez: possibilidade de resgatar as cotas de forma fácil e rápida, em geral, em até alguns dias úteis.

- Proteção cambial: proteção do poder de compra do dinheiro, atrelando parte do seu patrimônio a moedas de economias fortes.

Quais são os principais riscos desses Fundos?

Via de regra, os Fundos de Investimentos internacionais apresentam alguns riscos aos investidores, como a instabilidade política e econômica nos países onde ele está investindo, flutuações no valor do câmbio, mudanças nas leis e regulamentações, entre outros fatores que podem afetar negativamente a rentabilidade de modo geral.

Ademais, seu desempenho pode ser afetado pela volatilidade do mercado de ações e das outras classes de ativos que compõem a carteira.

É importante que os investidores avaliem cuidadosamente esses riscos antes de investir e considerem se essa opção se encaixa em seu perfil de risco e objetivos de investimento.

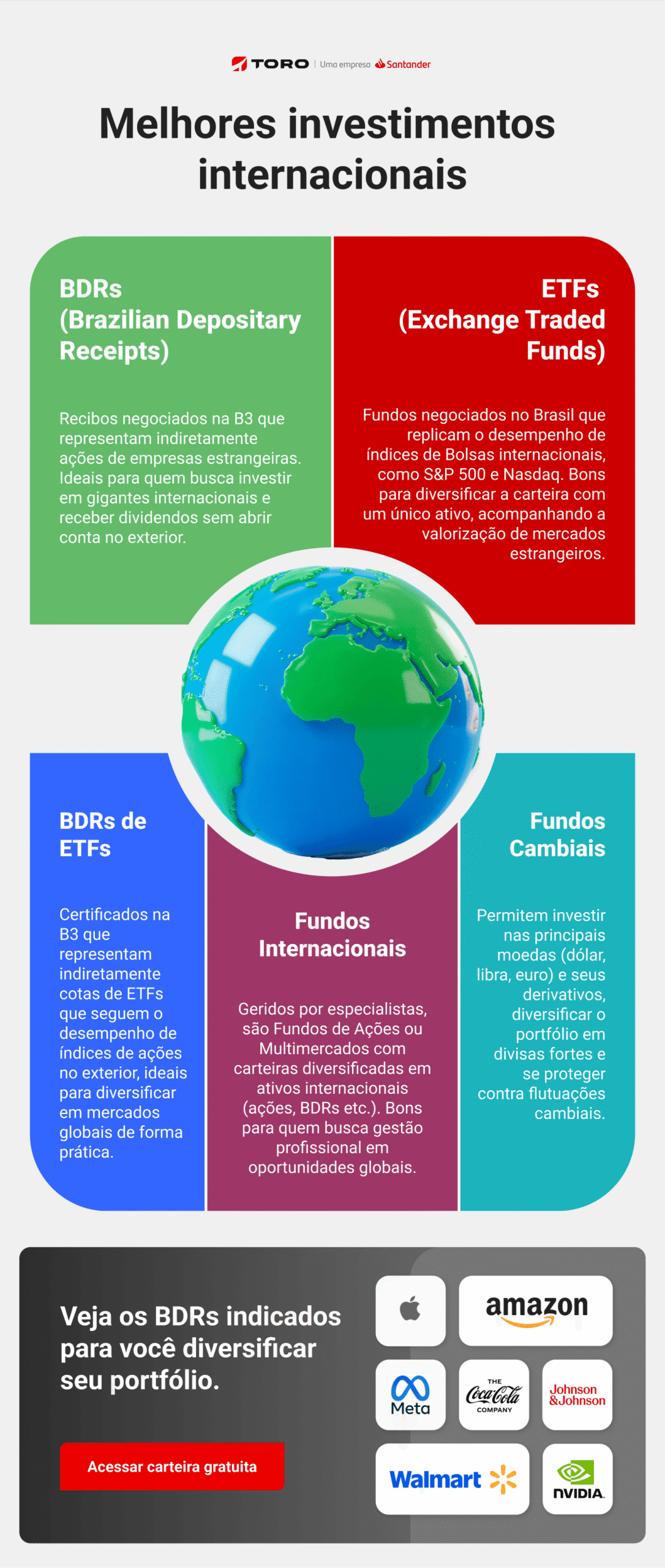

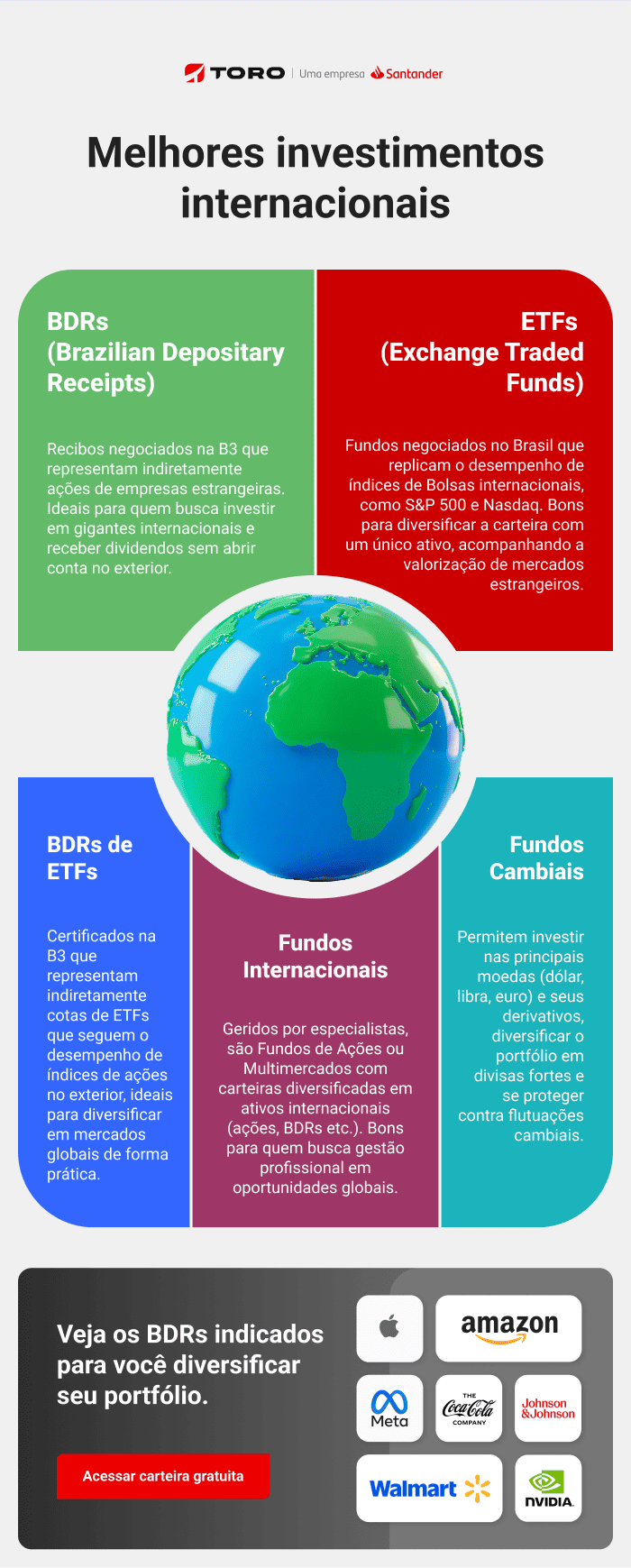

Quer saber mais sobre ativos para investir fora do país? Então confira o infográfico abaixo:

Como investir em Fundos internacionais?

Para investir em Fundos internacionais, você só precisa de uma conta ativa em uma corretora de investimentos autorizada, como a Toro, buscar o Fundo desejado após estudá-lo e observar itens que varia de acordo com cada um deles, tais como:

- Investimento e aporte mínimos.

- Prazo e liquidez.

- Horário de movimentação e resgate.

- Composição da carteira e índice de referência.

- Histórico de rentabilidade.

- Relatórios e lâminas gerenciais.

- Índice de Sharpe.

- Taxas e custos.

Quais são as taxas, impostos e custos para investir?

Investir em Fundos de Investimentos internacionais pode envolver diferentes taxas e custos, como a taxa de administração, que remunera a gestora, e a taxa de performance, cobrada quando ele apresenta desempenho superior ao índice de referência (benchmark).

Além disso, é importante considerar os custos relacionados à operação de câmbio, como spread e IOF, e as possíveis tributações em relação aos rendimentos e ganhos de capital, que variam conforme a legislação do país onde o Fundo está registrado e a residência fiscal do investidor.

Por isso, é fundamental entender bem todas essas questões antes de investir em um Fundo de Investimento internacional e avaliar se os custos e impostos não comprometem a rentabilidade esperada.

Outro custo que pode ter impacto direto na rentabilidade final é o do Imposto de Renda, cujas alíquotas incidentes sobre os ganhos variam seguindo o tipo e com o prazo de aplicação. Confira:

Imposto de Renda sobre Fundos de Investimentos

| Fundos de Curto Prazo | • Até 180 dias: 22,5% • Acima de 181 dias: 20% |

| Fundos de Longo Prazo | • Até 180 dias: 22,5% • De 181 a 360 dias: 20% • De 361 a 720 dias: 17,5% • Acima de 720 dias: 15% |

| Fundos de Ações | • 15%, independentemente do prazo de aplicação |

| Fundos Imobiliários (FIIs) | • 20% sobre os lucros auferidos na venda de cotas • Rendimentos são isentos de Imposto de Renda |

| ETFs | • 15% sobre os lucros auferidos na venda de cotas |

Por fim, anualmente, é preciso informar à Receita Federal em quais Fundos você investe por meio da declaração do Imposto de Renda.

Agora que você sabe como investir em Fundos internacionais, aproveite para abrir uma conta grátis na Toro e ter acesso a carteiras, relatórios e recomendações de experts do mercado:

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)