O Tesouro Direto prefixado é um título de Renda Fixa com taxas de juros determinadas no momento da contratação. Ou seja, quando você empresta o seu dinheiro ao governo e já sabe exatamente o quanto vai receber ao final do prazo do título.

Investir no Tesouro Direto pode ser uma excelente alternativa para quem deseja ir além da Poupança, aplicando em um título que proporcione boa rentabilidade e segurança.

Entre os diversos títulos disponibilizados pela Secretaria do Tesouro Nacional, há aqueles que têm taxas de juros prefixadas. Este artigo está focado justamente neste tipo de título. Vamos falar sobre:

- O que é o Tesouro Direto prefixado.

- Como funciona este investimento.

- Taxas e custos da aplicação.

- Tesouro prefixado vale a pena?

Continue lendo e aprenda mais sobre o Tesouro prefixado.

Navegação Rápida

O que é o Tesouro Direto prefixado (LTN)?

O Tesouro Direto prefixado é um título com taxas de juros fixadas no momento da contratação. Sendo assim, quem investe nessa opção sabe exatamente a rentabilidade que vai receber após seu vencimento.

Como a taxa de juros é predefinida, significa que o seu rendimento é nominal. Portanto, é necessário descontar a inflação para saber a rentabilidade real da sua aplicação.

Por isso, sempre faça uma comparação entre a taxa de rentabilidade e o valor da inflação prevista, a fim de ter uma melhor noção do ganho real.

Confira, no gráfico a seguir, a variação do IPCA, o nosso índice nacional de inflação, nos últimos anos:

A principal opção tem fluxo de pagamentos simples, ou seja, quem investe recebe o valor investido acrescido dos juros uma única vez ao final da aplicação.

É importante mencionar que, se você desejar vender seu título antes do fim do prazo, o Tesouro Nacional pagará apenas o seu valor de mercado.

Dessa forma, a rentabilidade pode ser menor do que a estabelecida no momento da compra. Por isso, pode não ser uma boa ideia vender o título antes do vencimento.

Entretanto, existe outra opção que é o Tesouro prefixado com juros semestrais. Nesse caso, a rentabilidade é igual ao prefixado convencional.

Quem investe nesta opção receberá os juros da aplicação a cada 6 meses, o que pode ser uma boa ideia para quem desejar ter uma renda extra semestralmente.

LEIA TAMBÉM: Vale a pena resgatar CDB, Tesouro Direto e outros antes do vencimento?

Como funciona o Tesouro Direto Prefixado?

Podemos pensar no investimento Tesouro Direto como uma forma de emprestar dinheiro ao Governo Federal.

Ou seja, você entrega determinada quantia para a instituição que, por sua vez, vai devolver o valor acrescido dos juros no prazo combinado.

Enquanto seu dinheiro fica investido, o governo pode financiar sua dívida interna e também fazer investimentos no país.

O investimento no Tesouro prefixado é considerado de baixo risco, pois é garantido pelo próprio Governo Federal.

A princípio, você precisa entender que, nenhum investimento, nem mesmo a Poupança, possui 100% de segurança.

Mas, no caso dos títulos públicos federais, o dinheiro investido está 100% assegurado pelo Governo Federal, independentemente do volume do seu investimento ou da quantidade de títulos do Tesouro que você tem.

SAIBA MAIS:

➡️ Vale a pena investir em CDBs pós-fixados? Entenda como funcionam!

➡️ CDB prefixado: o que é e quando vale a pena investir?

Como investir no Tesouro Prefixado?

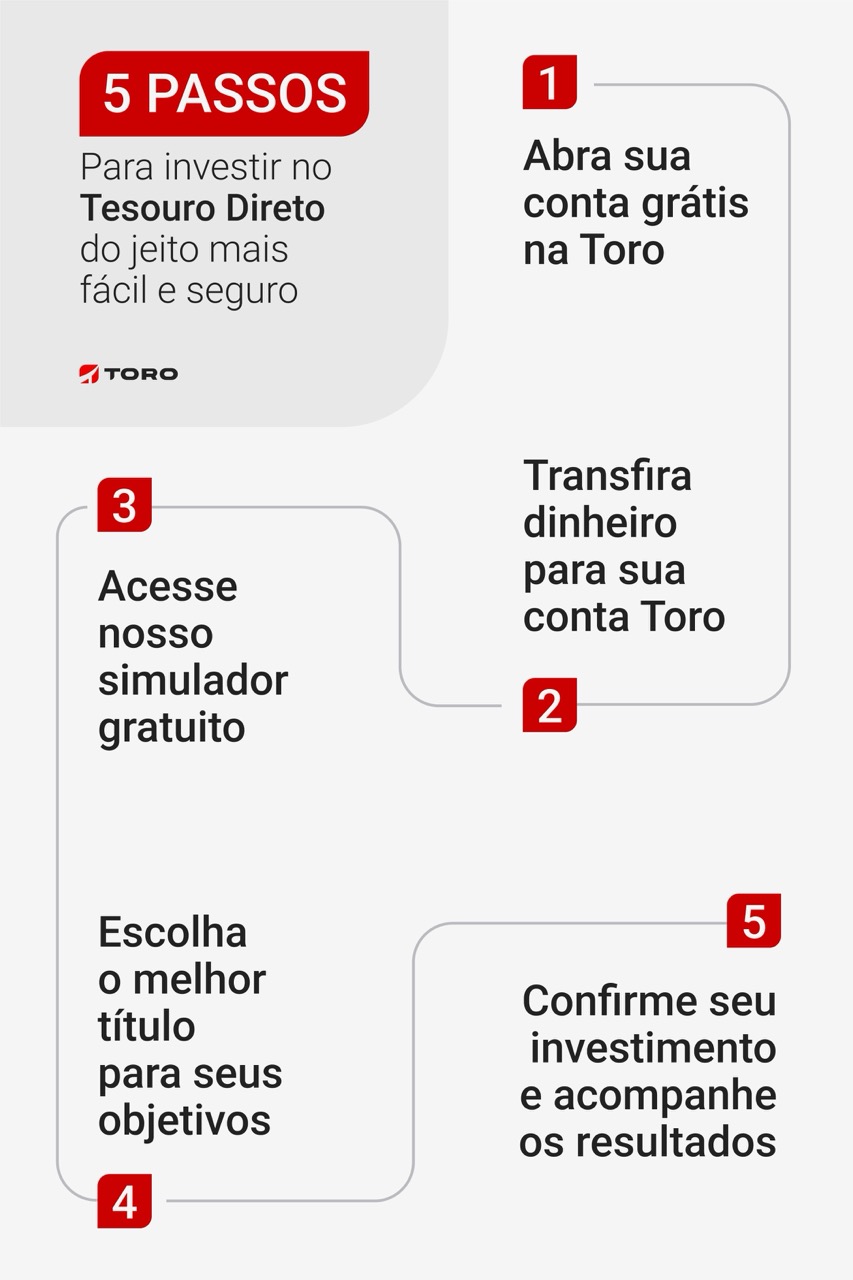

Para comprar um título público é muito fácil. Veja abaixo:

Como você viu, o primeiro passo é escolher uma instituição (como uma corretora de valores) para ser seu agente de custódia, ou seja, fazer a intermediação entre o seu dinheiro e o investimento.

Inclusive, você pode adquirir um título por inteiro ou, ainda, comprar apenas um fração dele. Por exemplo, é possível comprar apenas 1% de um título do Tesouro. Dessa forma, é possível começar a investir no Tesouro com pouco dinheiro.

O investimento no Tesouro Direto está diretamente ligado aos investimentos de Renda Fixa. Este é um caminho indicado para pessoas que procuram alternativas mais conservadoras, mas que desejam obter rendimentos melhores que a Poupança.

Além disso, é possível saber qual será o rendimento do seu dinheiro e, em muitos casos, saber exatamente quando renderá.

Santander Corretora

Sua experiência de investimentos completa

Quais são as as taxas e custos do Tesouro Direto?

Os títulos públicos do Tesouro Direto têm algumas taxas e custos que podem interferir diretamente nos resultados da sua aplicação. Mas não precisa se preocupar.

Apesar de ter que pagar alguns valores, incluindo o Imposto de Renda, a rentabilidade do Tesouro pode ser bem maior que a da Poupança.

Com relação às taxas do Tesouro, há duas principais:

- Taxa de administração: cobrada pela corretora de valores ou banco pelo qual você investe. Nesse caso, o valor pode variar de acordo com cada instituição. Por isso, é importante escolher uma corretora que oferece um bom custo-benefício.

- Taxa de custódia: cobrada pela Bolsa de Valores pela guarda do título durante o período em que durar a aplicação.

A partir de 31 de dezembro de 2024, a taxa de custódia do Tesouro Direto (0,2%) não será mais cobrada semestralmente. Agora, ela será aplicada apenas quando o investidor resgatar o título, o Tesouro pagar juros ou o título vencer, de forma proporcional ao tempo de aplicação.

Títulos como Tesouro Educa+ e Renda+ terão cobrança em momentos específicos. Investimentos até R$ 10 mil no Tesouro Selic continuam isentos.

Sobre a tributação do investimento, o Tesouro Direto exige o pagamento do Imposto de Renda de acordo com a tabela regressiva.

Deste modo, quanto mais tempo seu dinheiro permanecer aplicado, menor será a cobrança de IR, como você pode perceber na tabela abaixo:

| Prazo | Alíquota |

|---|---|

| Até 180 dias | 22,5% |

| De 181 dias a 360 dias | 20% |

| De 361 dias a 720 dias | 17,5% |

| Acima de 720 dias | 15% |

Além disso, também há a possibilidade de pagar o Imposto sobre Operações Financeiras (IOF). Nesse caso, é importante ter atenção para conseguir economizar com taxas e tributos, já que você só vai precisar pagar IOF se a aplicação durar menos de 30 dias. Depois disso, você não vai mais precisar arcar com esse valor.

LEIA TAMBÉM: IOF no Tesouro Direto: como funciona e qual é a alíquota?

O Tesouro Prefixado vale a pena?

O mercado financeiro oferece diversas opções e cada uma delas é mais indicada para determinado perfil de investidor.

O Tesouro Direto prefixado, por exemplo, é uma opção vantajosa para quem tem perfil moderado e, até mesmo, conservador, com objetivos de médio e longo prazo.

Por outro lado, ele pode não ser tão interessante para pessoas que necessitam de uma renda extra periodicamente.

Para esses casos, o Tesouro Prefixado com juros semestrais pode ser uma alternativa melhor, uma vez que os juros são antecipados a cada 6 meses.

Portanto, dependendo dos objetivos e perfil de quem quer investir, o Tesouro prefixado pode ser muito interessante, tendo em vista diversos pontos positivos como:

- Saber exatamente a rentabilidade na data do recebimento.

- Facilidade de aplicação e resgate.

- Baixo risco, já que é garantido pelo governo federal.

Um detalhe importante é que esses títulos costumam ser indicados quando se acredita que a taxa prefixada será maior que a taxa de juros básica da economia (taxa Selic).

Lembre-se sempre de realizar comparações de investimentos para avaliar as melhores oportunidades do mercado:

Até porque, caso a Selic esteja em alta e com perspectivas de se manter assim, pode ser mais interessante aplicar no título com rentabilidade vinculada a ela, conhecido como Tesouro Selic.

Por mais que o Tesouro Prefixado seja uma excelente opção para investir seu dinheiro, é fundamental que você também conheça outras opções e diversifique a sua carteira de investimentos.

Dessa forma, seu dinheiro fica mais seguro e você pode aumentar as chances de ter um ótimo resultado aplicando em ativos diferentes.

Que tal começar a investir hoje mesmo? Preparamos um vídeo para explicar as vantagens e o passo a passo de como começar a investir usando o aplicativo da Toro, que oferece todos os recursos para impulsionar seus investimentos de forma prática e intuitiva. Confira:

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)