Investimentos com liquidez diária, ou liquidez imediata, são aqueles que podem ser facilmente convertidos em dinheiro em um curto período, geralmente no mesmo dia em que a solicitação de venda é feita. Isso significa que o investidor pode acessar seu capital rapidamente, sem grandes complicações ou prazos longos para resgate. Entre os exemplos, incluem as ações, Fundos Imobiliários, CDBs, títulos do Tesouro Direto, BDRs, ETFs e outros.

Se você está começando a investir e busca uma carteira diversificada, é importante considerar os investimentos com liquidez diária.

Essas aplicações permitem que você resgate os recursos sempre que precisar, isto é, o investimento pode ser liquidado a qualquer momento. Além disso, a rentabilidade será proporcional ao tempo que o dinheiro ficou investido.

Neste conteúdo, vamos mostrar quais são as vantagens das aplicações com alta liquidez, quais são os principais investimentos com liquidez diária, entre outras informações. Acompanhe!

Navegação Rápida

O que é liquidez diária (imediata)?

Liquidez diária, ou liquidez imediata, refere-se à facilidade com que um ativo pode ser comprado ou vendido no mercado financeiro em um curto período, geralmente em um único dia.

Isso significa que você pode resgatar esse tipo de investimento a qualquer momento.

A liquidez diária é uma característica importante para investidores que desejam manter uma parte do capital disponível para emergências ou para aproveitar novas oportunidades de investimento.

Ativos com alta liquidez geralmente são fáceis e rápidos de resgatar e não causam muitos prejuízos para o investidor. Por outro lado, os ativos com baixa liquidez diária precisam de um período maior para que sejam resgatados e retornem em forma de dinheiro.

Logo, investimentos com liquidez diária podem ser boas alternativas, dependendo das suas metas financeiras e planejamento. A seguir, vamos mostrar alguns dos melhores investimentos com liquidez diária.

Quais são os melhores investimentos com liquidez diária?

Se você está em busca de investimentos que podem ser resgatados a qualquer momento, a seguir listamos algumas opções que trazem bons rendimentos.

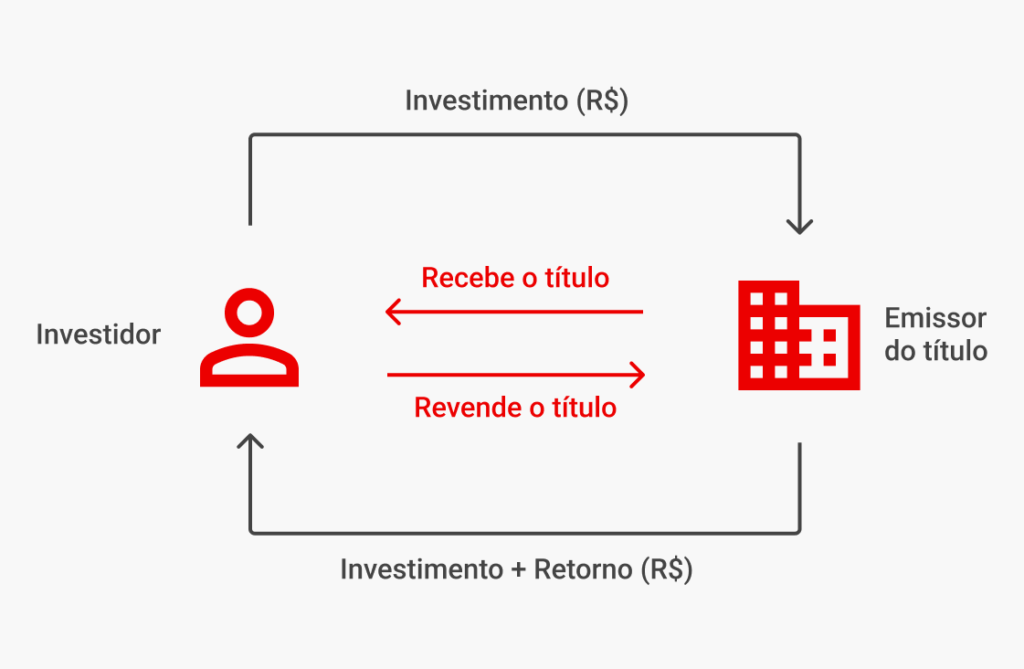

1. CDB

Os CDBs são títulos emitidos por bancos e sociedades de crédito para captar recursos. A versão de liquidez diária possibilita o resgate a qualquer momento, e a remuneração geralmente está atrelada ao CDI (Certificado de Depósito Interbancário), que costuma seguir de perto a taxa Selic.

Inclusive, nós já preparamos um artigo completo sobre CDB com liquidez diária, que você pode acessar aqui.

Veja como é o esquema básico de funcionamento:

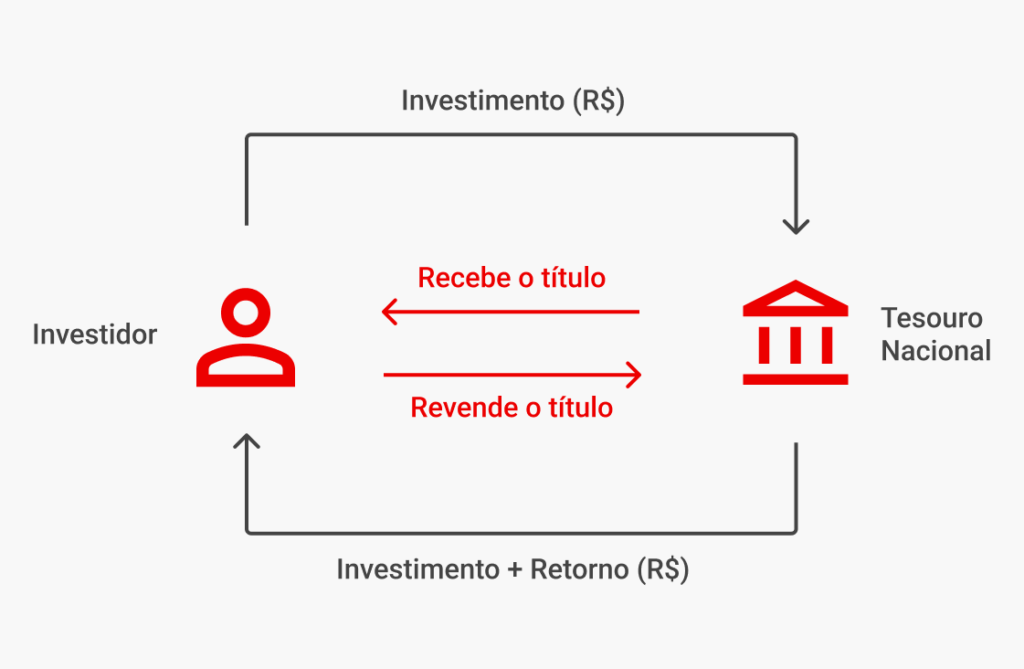

2. Títulos do Tesouro Direto

O Tesouro Selic é um título público brasileiro cuja rentabilidade segue a taxa básica de juros da economia, a Selic.

Por ter essa característica, é considerado de baixo risco.

Sua liquidez diária permite que o investidor resgate o valor a qualquer momento, ideal para quem busca flexibilidade.

O modelo de funcionamento é semelhante aos CDBs, mas muda-se o emissor:

3. Fundos DI ou de Renda Fixa

Fundos DI aplicam majoritariamente em títulos públicos e privados de baixo risco, enquanto Fundos de Renda Fixa, como o próprio nome indica, diversificam entre diferentes ativos de Renda Fixa.

Ambos podem oferecer liquidez diária, permitindo que o investidor resgate suas cotas a qualquer momento. Contudo, é válido ressaltar que, ainda que o resgate possa ser feito a qualquer momento, o recurso pode demorar para cair na sua conta.

Por exemplo, em um Fundo D+30, o resgate pode ser solicitado quando você quiser, mas o dinheiro só cairá na conta após 30 dias.

Ainda em dúvida se vale a pena investir em Fundos? Confira o nosso artigo completo sobre o assunto:

+ O que são Fundos de Investimentos? Saiba como investir nos melhores!

4. ETFs de Renda Fixa

Os ETFs de Renda Fixa são Fundos de Investimentos de gestão passiva negociados na Bolsa de Valores que seguem índices do mercado de Renda Fixa.

Em outras palavras, seu portfólio é aplicado em títulos públicos e privados de acordo com o índice de referência.

Por conta disso, existem ETFs de Renda Fixa com liquidez diária, como é o caso do LFTS11. Mesmo que ele seja negociado em Bolsa, acompanha a rentabilidade da Selic.

Assim, o índice é composto por títulos Tesouro Selic com prazo acima de 2 anos, que possuem performance aderente ao índice DI.

Antes de passar ao próximo tópico, vale ressaltar que a caderneta de Poupança também tem liquidez diária, mas não é uma alternativa rentável. Existem vários outros investimentos – como os que citamos anteriormente – que trazem rendimentos maiores e também podem ser resgatados com facilidade.

5. Ações, Fundos Imobiliários e BDRs

Ações, FIIs (Fundos de Investimento Imobiliário) e BDRs (Brazilian Depositary Receipts) são considerados investimentos de liquidez diária porque podem ser comprados e vendidos facilmente no mercado financeiro a qualquer momento durante o horário de negociação.

Com o mercado aberto, você pode negociar as ações, BDRs e cotas de FIIs ao preço de mercado. Contudo, é preciso lembrar que as cotações variam diariamente e, por isso, não há garantias de ganhos.

Além disso, os produtos de Renda Variável são recomendados apenas aos investidores do perfil arrojado, pois implicam em maior risco.

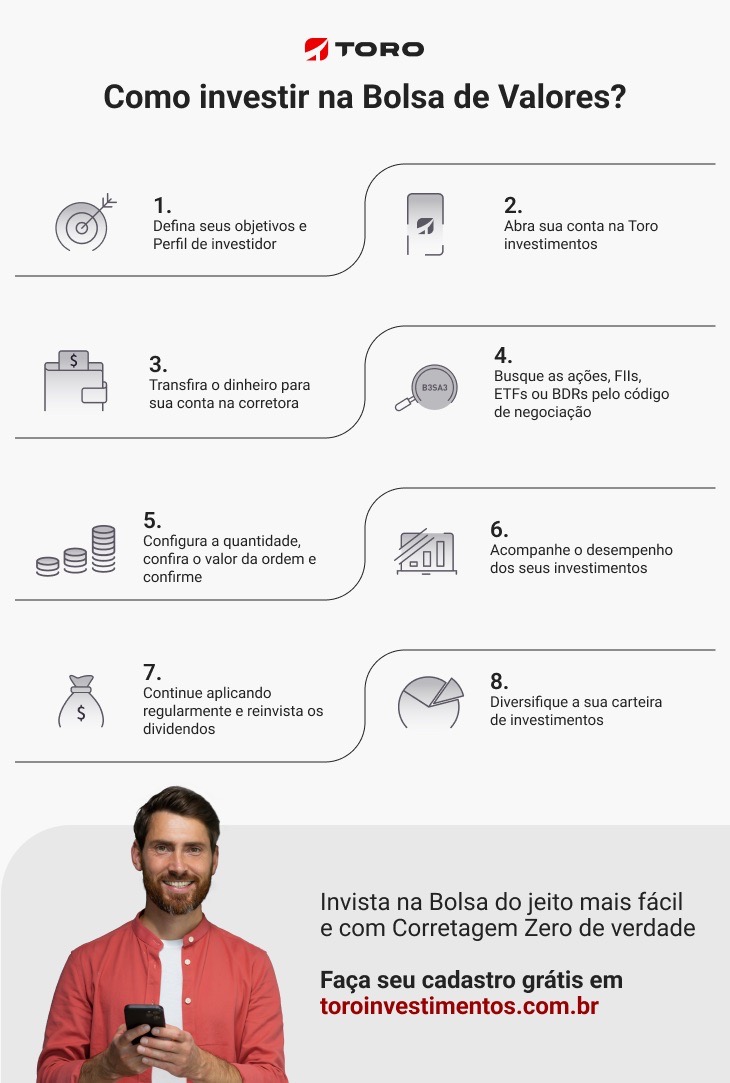

Veja, no infográfico a seguir, o passo a passo para isso:

A caderneta de Poupança tem liquidez diária?

Sim, a caderneta de Poupança tem liquidez diária. Isso significa que o investidor pode retirar seu dinheiro a qualquer momento, sem penalidades ou prazos de carência.

Os valores depositados na poupança podem ser acessados rapidamente, tornando-a uma alternativa popular para quem busca uma forma segura de guardar dinheiro com facilidade de acesso.

No entanto, é importante notar que a rentabilidade da poupança é geralmente inferior a outros investimentos com liquidez diária.

Confira o histórico dos últimos anos no gráfico a seguir, lembrando que o retorno do passado não garante o mesmo no futuro:

Quais são as vantagens e desvantagens dos investimentos com liquidez diária?

Todo investimento possui prós e contras que você precisa considerar antes de aplicar seu dinheiro. Veja a seguir as vantagens e desvantagens dos investimentos com liquidez diária.

Vantagens

- Flexibilidade: a principal vantagem é a capacidade de acessar seus recursos rapidamente, permitindo que você resgate quando passar por necessidades financeiras imprevistas, por exemplo.

- Menor risco de mercado: ativos com liquidez diária geralmente têm menor exposição a riscos de mercado devido à capacidade de venda rápida. Essa é uma vantagem em momentos de alta volatilidade.

- Planejamento de curto prazo: ideal para quem tem objetivos de curto prazo ou considera ter uma reserva de emergência, pois proporciona a liberdade de resgatar o dinheiro.

Desvantagens

- Menor rentabilidade: em geral, investimentos com alta liquidez tendem a oferecer retornos mais baixos em comparação com ativos de menor liquidez e prazos mais longos.

- Impacto da inflação: se a taxa de retorno não acompanhar a inflação, a liquidez diária pode resultar em uma perda de poder de compra ao longo do tempo.

- Custo de oportunidade: a busca por liquidez imediata pode impedir que você aproveite oportunidades de investimento de maior potencial a longo prazo.

- Impacto fiscal: em alguns casos, resgates frequentes podem ter implicações fiscais, especialmente em investimentos sujeitos a tributação.

Em resumo, a escolha entre investimentos com liquidez diária e aqueles com prazos mais longos dependerá dos objetivos e tolerância ao risco.

Mas algo que sempre recomendamos aqui na Toro é que você prefira diversificar a carteira de investimentos para equilibrar liquidez e potencial de retorno.

Portanto, para começar hoje mesmo a montar um portfólio com ativos que atendam às suas necessidades, conte com a ajuda da Toro. Cadastre-se grátis e converse com nossos Assessores, que irão auxiliar você na sua jornada como investidor.

![[Morning Call] Leia as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)