Os dividendos representam uma parcela do lucro líquido das empresas que é destinada aos acionista/s como forma de remuneração. Os proventos dos acionista/s podem ser feitos em dinheiro, especiais ou Juros Sobre o Capital Próprio (JCP). Após a definição pelas empresas, os dividendos são creditados diretamente na sua conta na corretora.

Você já deve ter ouvido que uma determinada empresa bateu recordes de lucratividade em um trimestre ou semestre. Como os valores costumam girar em torno de milhões ou bilhões de reais, quem investe nessa empresa certamente fica interessado, afinal, recebe parte do lucro através dos dividendos.

Talvez você já tenha imaginado o que faria com todo esse dinheiro em mãos. Bem, se você não é dono de uma empresa, fica complicado receber o valor integral dos lucros dela direto na sua conta. Mas sabia que dá para receber parte dessa lucratividade?

É por isso que muita gente investe em dividendos. Mas, se você ainda não sabe o que são dividendos ou como funciona a agenda de pagamento, preparamos um conteúdo completo. Aqui, você vai entender:

- O que são dividendos.

- Tipos de dividendos.

- Como criar uma carteira com empresas que pagam dividendos.

- Como investir em dividendos.

- Agenda de pagamento de dividendos.

- Ações de dividendos.

Navegação Rápida

O que são dividendos?

Dividendos são uma parte dos lucros de uma empresa que são distribuídos aos seus acionistas como forma de remuneração.

Eles podem ser pagos em dinheiro ou em ações e são geralmente distribuídos em intervalos regulares, como trimestral ou anualmente.

Por isso, a maioria das empresas estáveis distribuem dividendos. Essa oferta de proventos funciona como uma maneira da empresa atrair investidores e também é a razão de existir da ações na Bolsa de Valores, isto é, ser sócio e receber parte do lucro de grandes marcas.

As empresas que pagam dividendos frequentemente são vistas como mais estáveis e maduras, uma vez que têm lucros consistentes para compartilhar.

Aprenda mais sobre os dividendos no vídeo abaixo:

Por que as empresas pagam dividendos?

Portanto, os dividendos são uma maneira de recompensar os acionistas pela sua participação na empresa e podem ser uma fonte importante de rendimento, especialmente para investidores que buscam renda passiva.

A decisão de pagar dividendos e o valor a ser pago são determinados pelo conselho de administração da empresa, levando em consideração a lucratividade, o fluxo de caixa e as necessidades de reinvestimento.

As empresas pagam dividendos por várias razões, e a decisão de pagar e quanto pagar é influenciada por diversos fatores:

- Retorno aos acionistas: os dividendos oferecem um retorno imediato aos investidores, o que pode atrair e reter acionistas.

- Sinalização de saúde financeira: o pagamento de dividendos pode indicar que a empresa está financeiramente saudável e gerando lucros consistentes.

- Redução da volatilidade das ações: empresas que pagam dividendos tendem a ter ações menos voláteis, tornando-se atraentes para investidores que buscam estabilidade.

- Atração de investidores: muitos investidores, especialmente aqueles que buscam renda passiva, preferem ações de empresas que pagam dividendos regulares.

- Reinvestimento limitado: Se uma empresa não encontra oportunidades suficientes de reinvestimento lucrativo, pode optar por distribuir parte dos lucros aos acionistas.

Como a empresa decide quanto vai pagar em dividendos?

Além disso, há alguns fatores que influenciam a decisão de quanto pagar. São eles:

- Lucro e fluxo de caixa: a quantidade de lucro disponível e o fluxo de caixa da empresa são fundamentais.

- Política de dividendos: algumas empresas têm uma política de dividendos clara, que pode definir uma porcentagem fixa dos lucros a ser distribuída.

- Necessidades de capital: se a empresa precisa de capital para expandir ou investir em novos projetos, pode optar por reter lucros em vez de pagá-los como dividendos.

- Expectativas de crescimento: empresas em crescimento rápido podem optar por não pagar dividendos ou pagar proventos menores, preferindo reinvestir os lucros para sustentar o crescimento.

- Condições de mercado: fatores externos, como a economia e a concorrência, também podem impactar a decisão sobre os dividendos.

Dividendos intermediários x intercalares x obrigatórios

Os dividendos podem ser pagos de diferentes formas ao longo do ano. Ou seja, os intermediários e intercalares são antecipações do lucro, enquanto os obrigatórios garantem o pagamento mínimo previsto no estatuto.

- Intermediários: são pagos antes do fechamento do balanço anual, com base nos resultados parciais da empresa. Geralmente, usam o lucro acumulado do trimestre ou semestre.

- Intercalares: também pagos antes do balanço anual, mas com base no lucro já registrado em períodos anteriores. Costumam ser distribuídos ao longo do ano conforme a empresa julga conveniente.

- Obrigatórios: são os dividendos mínimos que a empresa deve pagar aos acionistas, conforme definido no estatuto social. Normalmente, são pagos após o balanço anual, garantindo que os acionistas recebam sua parte dos lucros.

Quais são os tipos de dividendos e outros proventos?

Os tipos de dividendos incluem dividendos em dinheiro, que são pagamentos feitos aos acionistas, e dividendos em ações, onde os acionistas recebem novas ações em vez de dinheiro.

Além desses, existem juros sobre capital próprio (JCP), que são considerados despesas financeiras para a empresa e, portanto, têm tratamento tributário diferente.

Outros proventos incluem bonificações, que são distribuições de ações extras sem custo, e desdobramentos (ou “split”), que aumentam o número de ações em circulação, reduzindo o preço por ação.

Entenda mais sobre eles:

1. Em dinheiro

O pagamento de dividendos em dinheiro é a distribuição de uma parte dos lucros da empresa aos acionistas, geralmente em forma de quantias depositada na sua conta da corretora.

Esse pagamento é realizado após a aprovação em assembleia e, após a data de ex-dividendo, os acionistas registrados recebem o pagamento, que pode ser depositado diretamente em suas contas.

2. Em ações

O pagamento de dividendos em novas ações, também conhecido como “dividendos em ações” ou “scrip dividends,” ocorre quando uma empresa distribui ações adicionais aos acionistas em vez de dinheiro.

Nesse caso, os acionistas recebem um número proporcional de novas ações com base na quantidade que já possuem.

Esse método permite que a empresa conserve caixa, reinvestindo lucros na operação, enquanto os acionistas aumentam sua participação na companhia.

3. Dividendo especial

Os dividendos especiais são pagamentos extraordinários feitos pelas empresas a seus acionistas, além dos dividendos regulares.

Normalmente, esses dividendos não são esperados regularmente e podem variar em valor e frequência.

Eles geralmente ocorrem quando a empresa possui lucros excepcionais ou um acúmulo de caixa que decide distribuir, como resultado de vendas de ativos ou desempenho financeiro superior.

4. Juros sobre Capital Próprio (JCP)

É um tipo de provento semelhante aos dividendos. Porém, no caso dos JCP, o investidor possui a tributação de 15% de Imposto de Renda retido na fonte.

Apesar disso, a empresa pagadora possui isenção fiscal, e, por isso, pode vir a distribuir uma maior quantidade de lucros deste tipo.

Vale lembrar que os pagamentos feitos em dinheiro ou em ações dependem do número de ações que o investidor já possui. Então, quem tem 500 ações de determinada empresa vai receber lucros maiores em comparação com quem possui 100 ações da mesma empresa.

5. Direito de subscrição

Os proventos por direito de subscrição permitem que os acionistas comprem novas ações da empresa a um preço fixo, geralmente inferior ao valor de mercado.

Esse mecanismo é utilizado como uma forma de recompensar os investidores, proporcionando a eles a oportunidade de aumentar sua participação na empresa.

Os acionistas que optam por exercer esse direito podem adquirir as novas ações, enquanto aqueles que não o fazem podem vender ou deixar os direitos expirarem.

Carteira de dividendos: o que é e como criar a sua?

Uma carteira será basicamente um conjunto de ações que você comprou e que têm boas chances de trazer um resultado interessante no médio e longo prazo com o pagamento de dividendos.

É fundamental destacar que, na hora de escolher as ações de empresas para construir uma boa carteira, é necessário considerar alguns fatores como por exemplo:

- Dividend yield.

- Payout.

- Preço da ação.

- Saúde financeira.

- Gestão e governança corporativa.

Entenda mais no vídeo a seguir:

Lembre-se sempre: é essencial analisar a conjuntura econômica e da empresa como um todo. Ou seja, sua estabilidade diante de crises, a competência do conselho de administração, sua atuação comparada aos concorrentes, e a oscilação de suas ações no mercado são alguns dos tópicos que também precisam ser examinados.

Outra informação para ter atenção é em relação à periodicidade dos pagamentos. Isso porque não adianta a empresa pagar um valor alto aos acionista/s uma vez a cada 10 anos. É mais interessante que esse pagamento seja de um valor competitivo, mas com uma frequência legal.

Sua carteira de dividendos precisa ser diversificada. E sua carteira de investimentos, como um todo, também não precisa ser construída apenas com ações.

Combinar estes ativos com outros títulos, como Certificados de Depósito Bancário (CDB) e Letras de Crédito (LCI e LCA), pode ser ainda mais interessante para controlar os riscos.

Como investir em ações que pagam dividendos em 5 passos rápidos

Agora que você já sabe como é importante montar uma carteira diversificada para investir em dividendos, vamos a um passo a passo para começar seus investimentos:

1. Abra uma conta na Toro

Para investir em ações na Bolsa de Valores o primeiro passo é abrir uma conta em uma corretora de valores. E na Toro você abre a sua conta em poucos minutos e sem pagar nada.

Santander Corretora

Tudo que você busca em uma corretora, com a solidez de um banco global.

2. Transfira o dinheiro para começar a investir

Depois de abrir a sua conta, você precisa enviar o dinheiro para começar a investir. Para isso, você precisa realizar uma transferência do seu banco para a conta na corretora, através de uma DOC ou TED. Fique tranquilo: a Toro é uma instituição financeira autorizada pelo Banco Central do Brasil e pela CVM.

3. Acesse as recomendações de ações que pagam dividendos

Na Toro você encontra uma categoria de recomendações só de ações que pagam dividendos, indicando as melhores oportunidades para investir em dividendos hoje.

Para saber como selecionar melhor as ações pagadoras de proventos e/ou aprimorar sua carteira, siga os passos do infográfico abaixo:

4. Compre as ações escolhidas

Com a recomendação de analistas sobre as oportunidades mais interessantes para o momento, essa tarefa fica mais fácil, não é mesmo? Lembre-se de escolher suas ações montando uma carteira com uma estratégia bem definida. E para isso, você também pode contar com a ajuda dos assessores da Toro.

Além disso, você tem acesso aos materiais, conteúdos, aulas e cursos completos para aprender tudo que precisa para investir melhor e ficar perto de obter bons rendimentos.

5. Reinvista os lucros recebidos

O quinto passo é muito importante se você busca realmente um ganho de capital. Aproveite os lucros recebidos para adquirir mais ações e potencializar os lucros que você receberá na próxima distribuição de proventos.

Se tiver quaisquer dúvida e precisar saber como e onde investir, conte sempre com as nossas sugestões:

Como calcular os dividendos?

Como você já começou a entender, os dividendos normalmente são calculados como um valor por ação (em dinheiro ou porcentagem). Dessa forma, cada um recebe um valor de acordo com a quantidade de ações que possui em carteira.

Para calcular os dividendos das suas ações, siga estes passos:

- Identifique o número de ações: verifique quantas ações você possui da empresa em questão.

- Verifique o valor do dividendo: consulte o valor do dividendo por ação, que pode ser encontrado no site da empresa ou em plataformas financeiras. Esse valor pode ser em dinheiro ou na forma de novas ações.

- Multiplique: multiplique o número de ações que você possui pelo valor do dividendo por ação.

Por exemplo, se você possui 100 ações e a empresa paga R$ 2,00 de dividendo por ação, você receberá R$ 200,00 de dividendos.

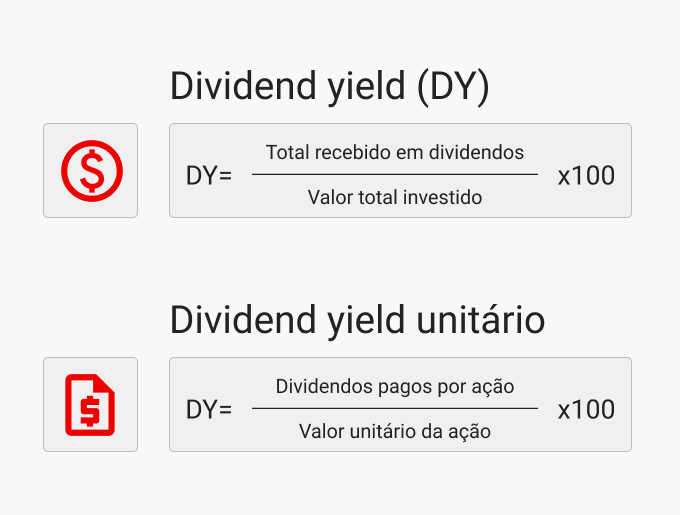

O que é o dividend yield?

O que acabamos de mostrar é apenas uma forma de calcular. Outra possibilidade é calculando o dividend yield (DY). Essa palavrinha estranha é usada para definir o dividendo anual de uma ação dividido pelo seu preço atual.

Quer ver na prática? Confira a fórmula para calcular:

Digamos que as ações de uma empresa estejam sendo negociadas a R$100 e que a empresa pagou um dividendo anual de R $5 por ação. Nesse exemplo, o dividend yield seria de:

R$5 ÷ R$100 (preço da ação) = 5%

Como saber se uma empresa paga dividendos ou não?

Para saber se uma empresa da Bolsa paga ou não dividendos, você pode realizar algumas pesquisas. Verifique o histórico da empresa, pois empresas que possuem um histórico consistente de distribuição de dividendos geralmente indicam essa informação em seus relatórios financeiros.

Além disso, analise os comunicados e anúncios da empresa, que podem informar sobre a distribuição de dividendos. Utilize também ferramentas online ou plataformas de análise financeira que forneçam informações sobre os dividendos das empresas listadas na Bolsa.

Lembre-se de que nem todas as empresas pagam dividendos, algumas preferem reinvestir seus lucros na expansão do negócio.

Fundos de Ações pagam dividendos no Brasil?

Sim, os Fundos de Ações abertos no Brasil podem pagar dividendos aos seus cotistas, mas a maioria não o faz. Os Fundos são constituídos por uma carteira de, ao menos, 67% de ações de empresas listadas na Bolsa de Valores, e algumas dessas empresas distribuem dividendos aos acionistas.

Quando essas empresas pagam dividendos, os Fundos de ações que possuem essas ações em sua carteira também recebem esses proventos.

Frequentemente, os gestores decidem reinvestir esses dividendos na carteira do fundo, o que resulta na valorização das cotas do fundo ao longo do tempo.

Quando esse aviso é publicado, investidores já ficam atentos à possibilidade de receber parte desses lucros. Por isso, muitas pessoas ficam de olho na agenda de dividendos.

O que é a agenda de dividendos?

Essa agenda é considerada por muitos como um apanhado de todas as empresas que podem fazer o pagamento de lucros em um determinado prazo. Mas, normalmente, ela não passa de uma previsão do que pode ocorrer nos próximos meses ou semanas.

O mais importante é saber que existem algumas datas que precisam ser acompanhadas por quem pretende receber lucros de uma empresa:

- Data ex-dividendo (ou Data Ex): é o dia a partir do qual as ações são negociadas sem o direito ao dividendo declarado. Para ter direito ao recebimento do dividendo, o investidor deve possuir as ações antes dessa data. Normalmente, a data ex é estabelecida um ou dois dias úteis antes da data de registro.

- Data de registro: é a data em que a empresa verifica quais acionistas são elegíveis para receber o dividendo. Somente aqueles que possuem as ações até o fechamento do pregão na data de registro receberão os proventos. Esta data é fundamental para identificar quem está qualificado para receber o pagamento.

- Data de Pagamento: é a data em que o pagamento dos dividendos efetivamente ocorre. Nessa data, os acionistas que foram identificados na data de registro recebem os valores referentes aos dividendos em suas contas ou através de seus corretores.

Depois dessas etapas, o investidor só precisa aguardar o dividendo ser pago para poder utilizá-lo como bem entender. Muitas pessoas, por exemplo, costumam usar os valores recebidos para comprar mais ações que pagam proventos.

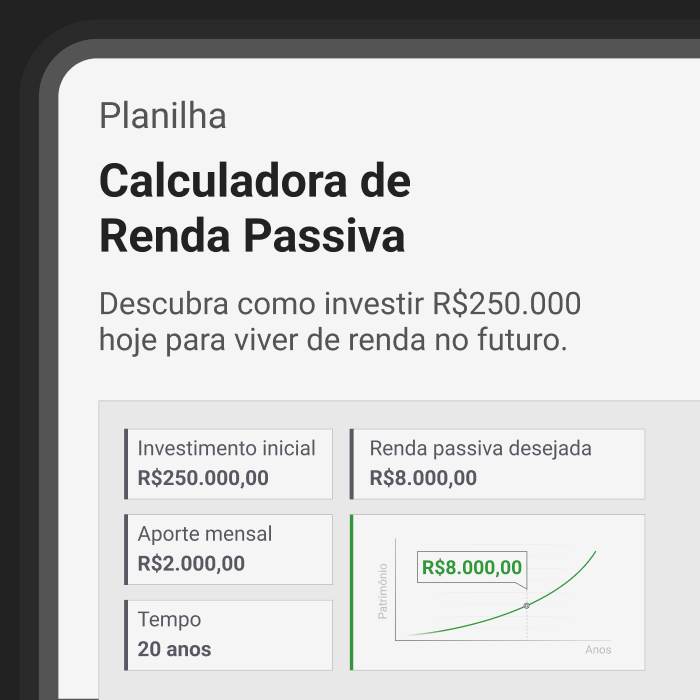

Viver de dividendos é possível?

Quando o assunto é receber lucros de grandes empresas, uma dúvida muito frequente é: é possível viver de dividendos? E a resposta é sim. Mas é preciso muita disciplina e o planejamento certo, usando os lucros recebidos como uma ferramenta para atingir seu objetivo.

Viver de dividendos é possível, mas requer planejamento financeiro e um capital inicial significativo.

Para ilustrar, considere um investidor que deseja obter R$ 5.000 por mês, totalizando R$ 60.000 por ano. Se o investidor optar por um retorno médio de dividendos de 6% ao ano, precisaria de um patrimônio de aproximadamente R$ 1.000.000 (R$ 60.000 / 0,06).

Assim, viver de dividendos é viável, mas demanda investimentos consistentes e estratégias de longo prazo.

Veja na prática como é possível viver de dividendos:

Nesse sentido, as novas ações podem impulsionar o valor de lucros a receber, semelhante a uma estratégia de juros compostos onde ocorre o que chamamos de juros sobre juros, que se acumulam não apenas sobre o dinheiro investido, mas também sobre os juros acumulados anteriormente.

Plano de Reinvestimento de Dividendos (PRD)

Um Plano de Reinvestimento de Dividendos, também chamado pela sigla PRD, é um plano oferecido por uma empresa que permite aos investidores reinvestir os dividendos pagos em dinheiro automaticamente para a compra de novas ações.

Esse reinvestimento pode ser uma compra adicional de ações ou frações de ações na data de pagamento. O mais interessante desse plano, além da possibilidade de reinvestir e acumular juros compostos, é que em muitos casos é possível comprar ações adicionais com um desconto sobre o preço atual da ação.

Isso significa que se a ação da empresa estiver cotada a R$70 na data de pagamento, os investidores podem adquiri-las por um valor menor através do PRD.

- Para a empresa: o Plano de Reinvestimento pode ser uma boa saída para vender ações e utilizar essa receita no próprio negócio, já que as ações são vendidas diretamente pela empresa e não através da Bovespa.

- Para o investidor: essa opção pode ser interessante porque é uma forma bastante cômoda de reinvestir seus dividendos. Mas há uma desvantagem para o acionista: nesse processo de PRD, é preciso pagar impostos.

Quais são as ações que mais pagaram dividendos no último ano?

No ano passado, as companhias listadas em Bolsa com melhor histórico de dividend yield acumulado foram:

Vale lembrar que não há nenhuma certeza de que as ações acima irão pagar bons dividendos. Além disso, não representam recomendação de compra nem expressam a opinião dos Analistas de Investimentos da Toro.

Precisamos lembrar sempre que resultados do passado não garantem os ganhos futuros.

Quais são os custos e tributos dos dividendos?

Chegamos a um assunto que é preocupação de muitas pessoas. Com tantas vantagens, é possível que surja uma desconfiança em relação ao custo desse rendimento. No caso dos dividendos, uma boa notícia: eles podem ser isentos de Imposto de Renda.

Isso é possível porque a empresa que distribui os lucros já paga o imposto antes de repassar os valores aos acionista/s. Ou seja, há um entendimento de que, se o investidor também pagasse IR, estaria havendo tributação dupla. Essa isenção vale somente para pessoas físicas. Portanto, caso uma pessoa jurídica decida investir em dividendos, terá que pagar imposto também.

Lembrando que, quando falamos de Juros sobre Capital Próprio (JCP), quem recebe JCP tem 15% de Imposto de Renda retido na fonte. Por isso, em comparação aos dividendos, o pagamento de JCP costuma ser maior, como uma forma de compensar o pagamento do tributo pelos acionista/s.

Reforma Tributária e os dividendos: o que preciso saber?

Em junho de 2021, o Ministério da Economia enviou ao Congresso Nacional uma proposta de Reforma Tributária que prevê, entre outros itens, a taxação dos dividendos.

Atualmente, os dividendos distribuídos pelas empresas e os rendimentos de Fundos Imobiliários são isentos de pagamento de Imposto de Renda. Isto significa que, hoje, o valor por ação/cota que a companhia/FII decidem pagar aos acionistas é o mesmo que chega à sua conta, sem descontos.

O plano do governo é que os dividendos sejam tributados em 20% no pagamento aos acionistas. O intuito é aliviar parte da carga tributária que recai sobre as empresas. Então, ao receber os dividendos, eles já viriam descontados em 20% referente ao valor da nova alíquota de imposto. No entanto, esse é um assunto que ainda está em avaliação nos outros poderes e não há nada aprovado.

O texto da Reforma Tributária que prevê também a extinção dos Juros Sobre o Capital Próprio está em análise do poder legislativo. Então, para quem investe na Bolsa, vale a pena acompanhar as possíveis mudanças que ocorrerão após as discussões da proposta.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)