Ciclo de mercado é um termo que se refere a tendências ou padrões que surgem durante diferentes mercados ou ambientes de negócios, como a Bolsa de Valores. Se o ciclo for de alta, a tendência é que o preço dos ativos negociados aumente com o tempo, mas se o período for de baixa, é possível que aconteça uma desvalorização na cotação dos ativos.

Os movimentos gerais do mercado financeiro podem ser descritos como um ciclo repetitivo com quatro estágios identificáveis. Entender esses ciclos de mercado pode ajudar investidores e traders a tomarem decisões mais acertadas no longo prazo.

Neste artigo, vamos mostrar o que são os ciclos de mercado, como eles acontecem, as principais fases e como identificá-los. Vamos lá?

Navegação Rápida

O que são ciclos de mercado?

Antes de entender o que são os ciclos de mercado, é necessário explicar o que são os ciclos econômicos.

Os ciclos econômicos são as fases recorrentes de expansão e retração que passam pelo mercado financeiro e pela economia em geral.

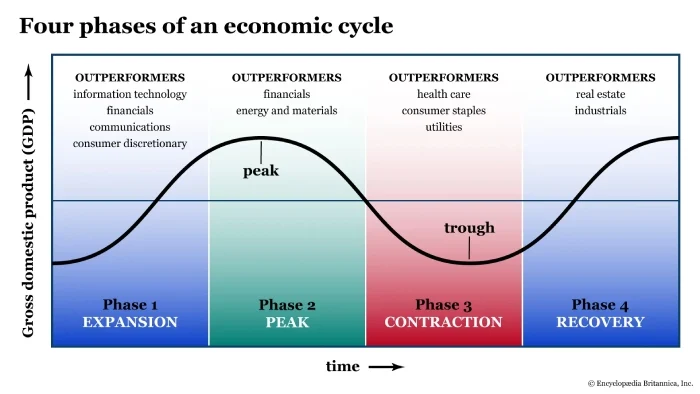

É como uma onda, que expande, atinge um pico, desce contraindo de seu ponto mais alto e depois bate no fundo e se recupera.

Em outras palavras, o ciclo econômico é o estado geral da economia à medida que passa por quatro estágios em um padrão cíclico: expansão, pico, contração e vale.

Fatores como PIB, taxas de juros, emprego e nível de consumo podem ajudar a determinar o estágio atual do ciclo econômico.

Veja na imagem abaixo como funciona essa “onda”: a fase 1 é de expansão; a fase 2, o pico; a fase 3 é a contração; e, por fim, na fase 4 acontece a recuperação. O eixo horizontal é o tempo, enquanto o vertical é o PIB.

Os ciclos do mercado funcionam de maneira similar. Por exemplo, na Bolsa de Valores o ciclo de alta é representado pelo aumento nos preços e no volume da negociação, enquanto o período de baixa refere-se à desvalorização da cotação dos ativos.

As tendências de queda prolongada são conhecidos como Bear Market, enquanto os movimentos de alta são chamados de Bull Market.

Os ciclos de mercado podem ter durações diferentes, isto é, podem durar apenas algumas horas ou até anos. Quando falamos em trading, por exemplo, um ciclo de mercado geralmente ocorre entre os dois últimos pontos de topos ou fundos de um indicador de referência.

Além de ter uma relação próxima com o ciclo econômico, os ciclos de mercado também estão ligados à Teoria de Dow, uma das mais antigas teorias de Análise Técnica do mercado financeiro.

Agora, vamos entender no próximo tópico quais são as fases do ciclo de mercado. Continue lendo!

Quais são as fases do ciclo de mercado?

As fases do ciclo de mercado são quatro: acumulação, markup, distribuição e markdown. Essas fases representam padrões cíclicos que ocorrem nos mercados financeiros e de bens de consumo. Veja a seguir o que cada uma delas significa.

1. Acumulação

A fase de acumulação ocorre após uma queda prolongada nos preços dos ativos. Nessa fase, os investidores ou traders mais experientes identificam que os preços estão próximos do fundo e começam a acumular ativos a preços baixos.

A demanda começa a aumentar gradualmente à medida que outros participantes do mercado percebem que os preços estão atrativos. Geralmente, nessa fase, o volume de negociação é mais baixo.

2. Markup (valorização)

Na fase de markup, a demanda pelos ativos aumenta, impulsionada pela percepção de que os preços estão subindo e que existe potencial de ganhos.

Essa demanda crescente resulta em uma valorização dos preços, à medida que mais compradores entram no mercado. Os investidores e traders que compraram durante a fase de acumulação agora começam a vender seus ativos ou produtos a preços mais altos, obtendo lucros.

Essa fase geralmente é caracterizada por um aumento significativo no volume de negociação.

3. Distribuição

Na fase de distribuição, os preços atingem um pico e começam a mostrar sinais de reversão. A demanda começa a diminuir, enquanto a oferta começa a aumentar, já que mais traders e investidores estão dispostos a vender a preços elevados.

Nesse estágio, as pessoas começam a vender seus ativos restantes, para lucrar antes da próxima fase de queda. O volume de negociação geralmente diminui à medida que o mercado se torna menos otimista.

4. Markdown (redução)

Na fase de markdown, os preços dos ativos começam a cair bastante. A demanda diminui ainda mais, enquanto a oferta continua a aumentar à medida que mais investidores ou traders buscam se desfazer de seus ativos.

Os preços caem para níveis mais baixos, e quem comprou durante a fase de markup, agora enfrenta prejuízos. O volume de negociação pode ser alto durante essa fase, já que os participantes tentam liquidar suas posições.

Contudo, é importante ressaltar que essas fases não têm uma duração fixa e podem variar bastante. Os ciclos de mercado são influenciados por uma série de fatores, como oferta e demanda, sentimento do mercado, notícias econômicas e eventos geopolíticos.

E como identificar como eles são formados? É o que veremos na sequência.

Como os ciclos de mercado são formados?

Os ciclos de mercado são formados como resultado das interações entre oferta e demanda, bem como de outros fatores econômicos e psicológicos. Eles refletem a natureza cíclica das economias e dos mercados financeiros.

Vários fatores contribuem para a formação dos ciclos de mercado, entre elas:

✔️ Oferta e demanda: as oscilações na oferta e demanda de bens, serviços e ativos podem levar a mudanças nos preços. Quando a demanda supera a oferta, os preços tendem a subir, estimulando mais oferta. Por outro lado, quando a oferta excede a demanda, os preços tendem a cair, o que pode levar a uma redução da oferta.

✔️ Sentimento do mercado: as emoções e as percepções dos participantes do mercado também desempenham um papel importante na formação dos ciclos. O sentimento de otimismo ou pessimismo pode influenciar as decisões de compra e venda dos investidores e traders, afetando assim os preços dos ativos. É importante manter o controle emocional nessas horas para não sofrer prejuízos.

✔️ Política monetária e fiscal: as políticas adotadas pelos bancos centrais e pelos governos também podem influenciar os ciclos de mercado. Por exemplo, uma política monetária expansionista, com redução das taxas de juros e aumento da oferta monetária, pode estimular a demanda e impulsionar os preços dos ativos. Da mesma forma, uma política fiscal expansionista, com aumento dos gastos do governo, pode estimular a atividade econômica e impulsionar os mercados.

✔️ Fatores econômicos e eventos externos: eventos econômicos, como recessões, inflação, crises financeiras e mudanças nas condições comerciais globais, podem desencadear ou intensificar os ciclos de mercado. Esses eventos podem ter efeitos significativos na oferta, demanda e confiança de investidores, levando a movimentos de preços.

✔️ Efeito de manada: o comportamento de rebanho, ou efeito de manada, no qual traders e investidores tendem a seguir a multidão e imitar as atitudes dos outros, pode amplificar os movimentos de preços e levar à formação de bolhas especulativas que influenciam os ciclos.

É importante ressaltar que os ciclos de mercado são complexos e influenciados por uma combinação de fatores. Eles são difíceis de prever com 100% de precisão, e você deve estar ciente dos riscos associados às movimentações de preços e às mudanças no ambiente econômico.

Como identificar um ciclo do mercado financeiro?

Identificar ciclos no mercado financeiro é uma tarefa complexa, pois envolve a análise de diversos fatores econômicos e financeiros. Há diferentes teorias e abordagens para reconhecer ciclos no mercado financeiro, e nenhum método é completamente infalível.

Entretanto, algumas ferramentas e indicadores podem ajudar a perceber como é o início do ciclo de mercado. Veja a seguir.

Análise Técnica

A análise de gráficos históricos de preços de ativos financeiros, como ações, índices e commodities, pode revelar padrões de movimentos cíclicos.

Alguns padrões comuns incluem os ciclos de curto prazo, como os ciclos diários e semanais, bem como os ciclos de longo prazo, como os ciclos econômicos de expansão e recessão. Com a Análise Técnica, também chamada de Análise Gráfica, é possível identificar determinados padrões e oscilações no mercado.

Indicadores econômicos

Acompanhar indicadores econômicos, como o Produto Interno Bruto (PIB), taxas de juros, inflação e indicadores de emprego, pode ajudar a identificar fases do ciclo econômico, que geralmente estão relacionadas aos ciclos do mercado financeiro, como vimos anteriormente.

Análise Fundamentalista

Além da Análise Técnica, a Análise Fundamentalista também é uma peça-chave para identificar padrões e ciclos de mercado.

A análise dos fundamentos das empresas, como balanços patrimoniais, demonstrações de resultados e fluxos de caixa, pode trazer insights sobre o estágio do ciclo em que uma determinada indústria ou empresa se encontra.

Sentimento do mercado

O sentimento do mercado pode desempenhar um papel importante na identificação dos ciclos. Por exemplo, quando há otimismo generalizado e traders estão dispostos a assumir mais riscos, isso pode indicar uma fase de alta do ciclo. Por outro lado, o pessimismo e a aversão ao risco podem sugerir uma fase de baixa.

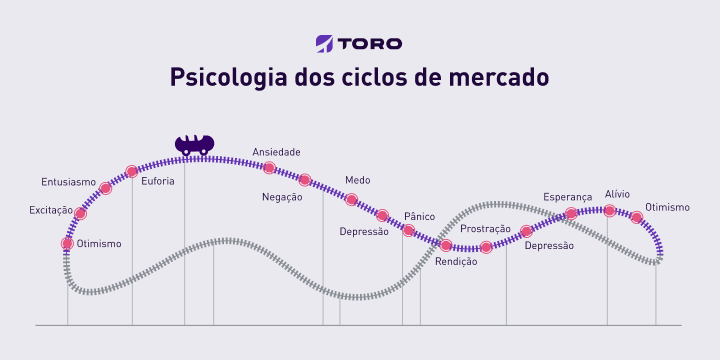

Além disso, existe uma vertente teórica que mostra como as emoções de traders e investidores são impactadas pelas os oscilações de mercado. Ela é chamada de psicologia dos ciclos de mercado. Vamos discorrer mais sobre o assunto no próximo tópico. Acompanhe!

O que é psicologia dos ciclos de mercado?

Em resumo, a psicologia dos ciclos de mercado se concentra em como as emoções e comportamentos das pessoas influenciam o desempenho dos mercados financeiros.

Esses ciclos são caracterizados por períodos de otimismo e euforia seguidos por períodos de medo e pânico. Compreender isso é importante para ajudar a tomar decisões mais informadas e a gerenciar o risco das operações.

A psicologia dos ciclos de mercado procura entender como as expectativas e as percepções das pessoas afetam a oferta e a demanda de ativos financeiros, e, consequentemente, seus preços.

- No estágio inicial, o mercado está em sua fase de crescimento inicial e as pessoas estão demonstrando otimismo em relação às perspectivas favoráveis. Consequentemente, ocorre um aumento significativo nos investimentos, pois muitos desejam aproveitar o crescimento.

- Durante a fase de expansão, o mercado continua a subir e a confiança das pessoas aumenta progressivamente. Há expectativas de lucros futuros, o que pode resultar em comportamentos arriscados, como a aquisição de ativos financeiros a preços elevados.

- No estágio de declínio, o mercado inicia uma queda e as pessoas começam a se preocupar com as perspectivas futuras. Isso leva à venda de ativos financeiros, o que pode agravar a diminuição dos preços.

- Na fase de recessão, o mercado atinge seu ponto mais baixo e as pessoas se tornam mais pessimistas em relação ao futuro. Como resultado, a confiança diminui e os investimentos são retidos, prolongando a queda dos preços.

A imagem abaixo ilustra esse ciclo comportamental:

Conhecer essa teoria pode ser útil para entender como as emoções e comportamentos afetam o desempenho do mercado e, consequentemente, suas decisões de negociações na Bolsa.

Agora que você sabe como funcionam os ciclos de mercado e sua importância, fique sempre atento aos conteúdos e dicas dos nossos Analistas sobre os movimentos do mercado, especialmente no Morning Call da Toro e na live de Mercado ao Vivo, todos os dias no nosso canal do YouTube.