Saber como funciona o rendimento dos Fundos de Investimento é de extrema importância para quem quer investir nesses ativos.

Os Fundos têm se tornado cada vez mais uma opção entre os investidores que buscam diversificação e maior potencial de retorno.

Isso porque eles agrupam recursos de diversos investidores para aplicação em diferentes ativos, oferecendo a vantagem de uma gestão profissional e um risco diluído.

Neste artigo, vamos mostrar os principais pontos a serem considerados ao investir em Fundos, ajudando você a identificar as melhores opções de acordo com o seu perfil e objetivos financeiros. Vamos lá?

Navegação Rápida

Santander Corretora

Sua experiência de investimentos completa

O que são Fundos de Investimento?

Os Fundos de Investimento são veículos financeiros que reúnem recursos de diversos investidores para aplicação coletiva em diferentes tipos de ativos, como ações, títulos de Renda Fixa, moedas e até imóveis.

A gestão desses recursos é realizada por profissionais especializados, que tomam as decisões de investimento conforme a política e os objetivos do Fundo.

Ao investir, cada participante adquire cotas que representam frações do patrimônio total.

No vídeo abaixo, confira em detalhes o que são os Fundos de Investimento:

Como funciona o rendimento dos Fundos de Investimento?

O rendimento de um Fundo de Investimento é gerado pela valorização dos ativos que compõem sua carteira, como ações, títulos públicos ou privados, entre outros.

O valor total de todos esses ativos, chamado de patrimônio líquido, é dividido em pequenas partes iguais, conhecidas como cotas. O valor de cada cota é calculado diariamente, refletindo o desempenho do conjunto de investimentos do Fundo.

Como investidor, seu ganho está diretamente ligado à variação do valor dessa cota. Quando os ativos da carteira se valorizam, o patrimônio do Fundo cresce e, consequentemente, o preço de cada cota sobe.

O seu rendimento, portanto, é a diferença entre o valor da cota no momento da venda (resgate) e o valor que você pagou no momento da compra (aplicação).

É fundamental lembrar que o rendimento que chega ao seu bolso é líquido de taxas e impostos.

Do valor da cota já são descontadas taxas como a de administração e, quando houver, a de performance.

Sobre o lucro obtido incide o Imposto de Renda, que na maioria dos Fundos é recolhido semestralmente por um sistema chamado “come-cotas”.

Quais são as vantagens dos Fundos de Investimento?

Agora que você sabe como funciona o rendimento dos Fundos, veja quais são as principais vantagens dessa aplicação financeira.

- Diversificação: ao aplicar em uma variedade de ativos, investidores reduzem os riscos associados a investimentos individuais.

- Gestão profissional: permite que mesmo investidores com pouco conhecimento financeiro possam investir de forma estratégica.

- Segurança e transparência: os Fundos de Investimento são regulamentados por órgãos competentes, como a Comissão de Valores Mobiliários (CVM) no Brasil. Essa estrutura proporciona um ambiente mais seguro, permitindo o acompanhamento regular da performance e da composição da carteira do Fundo.

SAIBA MAIS:

➡️ O que é Fundo passivo e como funciona?

➡️ Como comparar Fundos de Investimentos e escolher os melhores no mercado?

➡️ O que são Hedge Funds? Veja como funcionam e os maiores do mundo!

Qual é a estrutura dos Fundos de Investimento?

A estrutura dos Fundos de Investimento é composta por várias entidades que desempenham funções específicas para garantir sua operação eficiente e transparente.

Entender o papel de cada uma delas é fundamental para avaliar a segurança e a gestão do Fundo.

A seguir, detalhamos a função de cada participante da estrutura dos Fundos de Investimento.

Gestor

Responsável pela administração ativa da carteira de investimentos do Fundo.

Esse profissional ou instituição toma as decisões sobre quais ativos comprar ou vender, com base na política de investimento definida.

A competência do gestor é essencial para o desempenho do Fundo.

Administrador

Supervisiona todas as operações administrativas, garantindo que o Fundo esteja em conformidade com as regulamentações.

É responsável pela escrituração, cálculo do valor da cota e pela comunicação com os cotistas, assegurando que as operações sejam justas e transparentes.

Custodiante

Instituição financeira responsável pela guarda dos ativos do Fundo. Garante que os títulos e valores mobiliários sejam armazenados de forma segura e realiza a liquidação das operações de compra e venda.

Auditor

O auditor independente revisa e certifica as demonstrações financeiras do Fundo, verificando a precisão das informações e aumentando a confiança dos investidores na transparência da gestão.

Distribuidor

Entidade responsável pela comercialização das cotas do Fundo.

Atua como intermediário entre o Fundo e os investidores, facilitando a compra e a venda de cotas e fornecendo orientações para decisões informadas.

Assembleia de cotistas

Órgão máximo de deliberação do Fundo de Investimento.

Nela, os cotistas votam sobre questões importantes, como mudanças na política de investimento ou substituição do gestor, o que é fundamental para a governança e a transparência do Fundo.

Quais são os tipos de Fundos de Investimento?

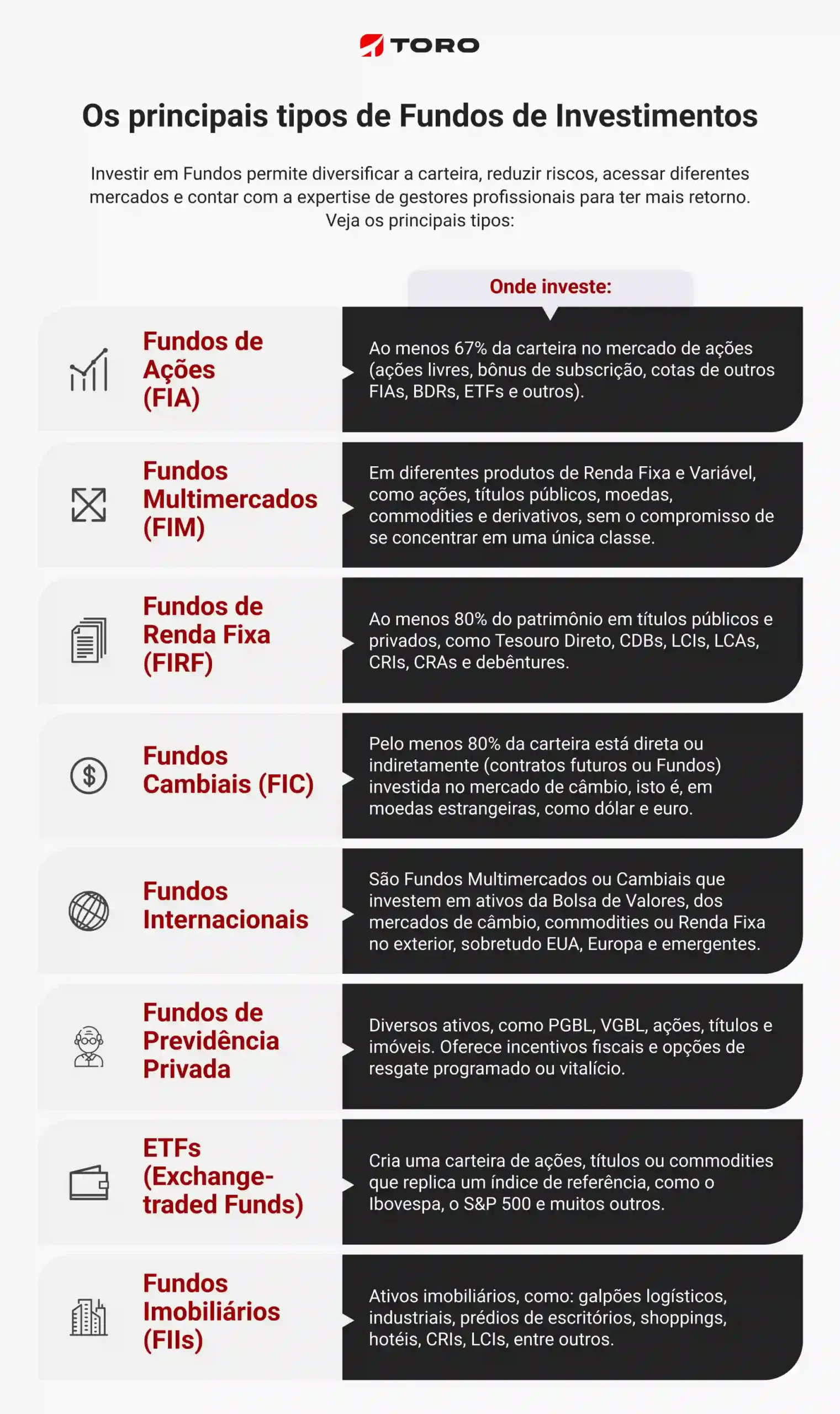

Existem diversos tipos de Fundos de Investimento, cada um com características e objetivos específicos.

Entender essas categorias é essencial para escolher o Fundo que melhor se adapta ao seu perfil e objetivos financeiros. Veja no infográfico abaixo quais são os principais:

- Fundos de Renda Fixa: investem majoritariamente em títulos de dívida pública e privada, como CDBs, LCIs e títulos do Tesouro. São indicados para perfis conservadores, que buscam menor risco e uma rentabilidade mais previsível.

- Fundos de ações: aplicam predominantemente em ações de empresas negociadas na Bolsa de Valores. São recomendados para investidores com maior tolerância ao risco, já que a volatilidade das ações pode gerar retornos elevados, mas também perdas.

- Fundos de multimercado: possuem maior flexibilidade, podendo investir em uma ampla gama de ativos, como ações, títulos de Renda Fixa, moedas e derivativos. Buscam combinar diferentes estratégias para aproveitar oportunidades em diversos mercados.

- Fundos cambiais: investem em ativos atrelados a moedas estrangeiras, como dólares ou euros. São utilizados para proteção (hedge) contra variações cambiais e indicados para investidores que buscam diversificação internacional.

- Fundos Imobiliários (FIIs): aplicam recursos em empreendimentos imobiliários, como shoppings e edifícios comerciais. Geram renda por meio de aluguéis e da valorização dos imóveis, sendo uma opção para quem busca exposição ao mercado imobiliário e rendimentos periódicos, muitas vezes isentos de Imposto de Renda.

- Fundos de Índice (ETFs): os ETFs (do inglês Exchange Traded Funds) replicam a performance de um índice de referência, como o Ibovespa. Permitem que o investidor acompanhe o desempenho de um grupo de ativos com uma única aplicação, sendo uma alternativa de diversificação com custos menores.

Qual a diferença entre Fundos abertos e Fundos fechados?

Os Fundos de Investimento podem ser classificados como abertos ou fechados. Entenda a diferença:

Fundos abertos

- Vantagem: permitem a entrada e saída de investidores a qualquer momento, oferecendo maior liquidez. Os cotistas podem resgatar suas cotas conforme as regras do regulamento, ideal para quem pode precisar dos recursos a curto ou médio prazo.

- Desvantagem: a necessidade de garantir a liquidez para os resgates pode levar o gestor a vender ativos em momentos desfavoráveis, gerando maior volatilidade. As entradas e saídas frequentes também podem aumentar os custos de administração.

Fundos fechados

- Vantagem: possuem um período de captação específico e, após o término desse prazo, não é possível realizar novos aportes. O resgate só ocorre no vencimento do Fundo, o que permite uma estratégia de investimento mais estável e planejada, ideal para objetivos de longo prazo.

- Desvantagem: a negociação das cotas ocorre em mercado secundário, como na Bolsa de Valores, o que as sujeita à volatilidade do mercado.

Como escolher um Fundo de Investimento?

Escolher o Fundo de Investimento certo envolve a análise de diversos fatores para garantir que suas expectativas e objetivos financeiros sejam atendidos.

Para ajudar você nessa escolha, separamos os principais pontos a serem analisados.

Identificação do perfil de investidor

O primeiro passo é identificar seu perfil de investidor, que pode ser conservador, moderado ou arrojado. Isso ajudará a definir sua tolerância ao risco e a determinar quais tipos de Fundos são mais adequados.

Definição de objetivos financeiros

Defina claramente seus objetivos financeiros (comprar uma casa, aposentadoria etc.) e o prazo para alcançá-los.

Cada tipo de Fundo é mais indicado para um horizonte de tempo específico: curto, médio ou longo prazo.

Análise do histórico de rentabilidade

Examine o histórico de rentabilidade dos Fundos que está considerando.

Embora retornos passados não garantam resultados futuros, essa análise oferece uma visão sobre o desempenho do Fundo em diferentes condições de mercado.

Avaliação do gestor

A experiência e a reputação do gestor são fundamentais. Pesquise suas qualificações, estratégia de investimento e histórico de desempenho em outros Fundos.

Análise de taxas e custos

Verifique as taxas de administração e de performance cobradas. Custos mais altos podem impactar a rentabilidade líquida do seu investimento.

Verificação da estrutura

Entenda quem são o administrador, o custodiante e o auditor do Fundo. Uma boa governança é essencial para a segurança do seu patrimônio.

Avaliação da liquidez

Considere a liquidez do Fundo. Enquanto Fundos abertos oferecem maior liquidez, os fechados são mais adequados para investimentos de longo prazo.

Diversificação da carteira

Fundos bem diversificados tendem a reduzir o risco ao investir em uma variedade de ativos. Verifique se a diversificação geográfica e setorial da carteira está alinhada aos seus objetivos.

Agora que você entendeu como funciona o rendimento dos Fundos de Investimento, o próximo passo é colocar seu conhecimento em prática.

Aqui na Toro, você encontra uma seleção completa dos melhores Fundos do mercado, escolhidos por nossos especialistas. Clique abaixo para abrir sua conta grátis e começar a investir hoje mesmo:

Santander Corretora

Tudo que você busca em uma corretora, com a solidez de um banco global.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)