Entender o rendimento do Tesouro Direto pode fazer a diferença entre escolher o título correto e garantir uma boa rentabilidade no seu investimento.

Isso porque, apesar de serem uma modalidade de Renda Fixa, existem alguns cuidados que precisam ser tomados para que o seu investimento nesses títulos renda o que você está esperando.

Por isso, preparamos esse artigo para explicar como funciona a rentabilidade do Tesouro Direto e quais os cuidados que precisam ser tomados.

Boa leitura!

Navegação Rápida

Como funciona o rendimento do Tesouro Direto?

Para entendermos como funciona o rendimento do Tesouro Direto, é preciso, antes, saber quais são os tipos de títulos existentes.

Isso porque cada título do Tesouro possui características próprias como: liquidez, prazo de vencimento, índice e tipo de rentabilidade.

Por conta disso, a análise da rentabilidade e a explicação de como funciona o rendimento de cada tipo do Tesouro Direto será feita de maneira específica.

Tesouro Selic

Esse é o tipo de título do Tesouro Direto mais conhecido e muito usado para quem quer fazer uma reserva financeira, isso porque a liquidez desse investimento é diária.

No caso da rentabilidade desse título, ela é atrelada à taxa Selic, que é a taxa básica de juros da economia.

Ou seja, para sabermos qual o rendimento desse título do Tesouro Direto, precisamos descobrir o valor da Selic hoje.

Essa taxa é estabelecida pelo Copom, que se reúne a cada 45 dias para debater e decidir qual será a taxa básica de juros para o próximo período.

Por isso, quem investe no Tesouro Selic precisa estar atento às decisões do Comitê para acompanhar o rendimento do seu investimento.

Observe o seu movimento recente:

Tesouro Prefixado

Para o investidor que quer saber exatamente qual será o rendimento dos seus aportes, o Tesouro Prefixado é o mais indicado. Nele, o investidor saberá exatamente quanto o título renderá até o seu vencimento.

Por exemplo, atualmente existe um título chamado Tesouro Prefixado 2031, cuja rentabilidade anual é de 12,62%.

Quem investe nesse título e segura ele até o vencimento, irá ter esse rendimento assegurado, independente das variações da Selic e dos valores do IPCA.

Esse investimento é indicado para aqueles que acreditam que a taxa de juros irá cair no futuro. Porém, é importante destacar que, se a inflação subir para uma porcentagem maior do que o rendimento, o investidor perderá dinheiro.

Tesouro IPCA+

Esse tipo de Tesouro Direto pretende proteger o seu investimento da inflação, garantindo uma rentabilidade superior ao IPCA.

Ou seja, o rendimento do Tesouro Direto IPCA+ tem uma parcela prefixada e outra que é variável.

Por exemplo, hoje existe um Tesouro IPCA+ com vencimento em 2029 que tem como rentabilidade IPCA + 6,73%. Assim, caso o IPCA seja de 5%, a rentabilidade do título será 11,73%.

Para quem procura um investimento de longo prazo e tem como foco a proteção patrimonial contra a inflação, esse tipo de título é indicado.

Confira o histórico do IPCA e Selic no gráfico abaixo:

Tesouro Educa+

O Tesouro Educa+ visa o planejamento financeiro para a educação universitária dos filhos. Ao final do prazo, o investidor receberá uma renda mensal durante 5 anos que será usada para o financiamento dos estudos ou outros objetivos educacionais.

O rendimento do Tesouro Direto Educa+ funciona de maneira semelhante ao IPCA+, porém com o pagamento do valor acumulado feito de maneira mensal, por 5 anos e para financiar os estudos.

Tesouro RendA+

Por fim, o Tesouro RendA+ visa garantir uma renda mensal ao investidor visando complementar a sua aposentadoria. Ele é muito semelhante ao Tesouro Educa+, porém nesse caso o objetivo é a aposentadoria.

Sua rentabilidade também funciona como os títulos IPCA+. Ou seja, garantindo a proteção contra a inflação e rendendo uma porcentagem pré-fixada acima da inflação do período.

Quanto rende o Tesouro Direto?

Agora que já se sabe como funciona o rendimento do Tesouro Direto, vamos entender quanto cada um dos títulos rende e como você pode descobrir isso.

Apesar de existirem atualmente cinco tipos do Tesouro Direto, o rendimento deles pode ser resumido em três tipos. Por isso, vamos entender quanto rende o Tesouro Direto de cada modalidade de rentabilidade.

Tesouro Selic

Como visto anteriormente, a rentabilidade desse tipo de investimento está atrelada à taxa básica de juros. Por isso, para saber quanto rende o Tesouro Selic é preciso saber quanto está a Selic.

Confira no gráfico abaixo o histórico da Selic:

Tesouro Prefixado

O Tesouro Prefixado tem sua rentabilidade estabelecida já no momento do investimento.

Nesse caso, o investidor já sabe quanto o título irá render ano a ano se ele manter o investimento até o seu vencimento.

Por exemplo, se o título prometer uma rentabilidade de 11% a.a. e tiver o seu vencimento em 2027, o investidor que aguardar até 2027 terá garantida a rentabilidade prometida.

Porém, caso você queira vender o seu título antes do vencimento, ele sofrerá com a marcação a mercado.

Tesouro IPCA+

Por sua vez, os títulos de Tesouro IPCA+ garantem uma rentabilidade superior à inflação. Ou seja, a porcentagem descrita no título é sempre o que ele irá render acima da inflação.

Por exemplo, um título IPCA + 6,67% irá render a inflação do período acrescido de 6,67% ao ano até o vencimento do título.

Como calcular o rendimento do Tesouro Direto?

Para calcular o rendimento líquido dos investimentos no Tesouro Direto é preciso entender quais são as taxas e impostos envolvidos nessa aplicação.

Isso porque a rentabilidade líquida do Tesouro Direto será a diferença entre o valor gerado pela rentabilidade e os descontos realizados.

Os títulos do Tesouro Direto, independentemente da sua forma de remuneração, sofrem com a incidência dos mesmos tributos e taxas.

Primeiro, vamos falar da taxa de custódia.

A partir de 31 de dezembro de 2024, a taxa de custódia do Tesouro Direto, de 0,2% ao ano, deixará de ser cobrada semestralmente. Agora, será aplicada apenas em movimentações: resgates antecipados, vencimentos ou pagamentos de juros.

Títulos como Tesouro Selic têm isenção até R$10 mil, e papéis como Tesouro Educa+ e Tesouro Renda+ continuam com regras específicas para isenção ou cobrança proporcional.

Além da taxa de custódia, existem outros dois impostos que incidem sobre o investimento em Tesouro Direto.

O IOF (Imposto sobre Operações Financeiras) é cobrado apenas se o investidor resgatar o investimento em um período menor de 30 dias. A porcentagem do IOF será aquela do dia do resgate.

Por fim, o Imposto de Renda também incide sobre os investimentos e deve ser levado em conta para calcular o rendimento do Tesouro Direto.

A sua incidência acontece de maneira regressiva. Ou seja, quanto mais tempo a aplicação do investidor durar, menor será a alíquota do Imposto de Renda que recairá sobre o investimento.

Confira na tabela como funciona a regressão do IR:

| Prazo | Imposto de Renda |

|---|---|

| Até 180 dias | 22,5% |

| De 181 até 360 dias | 20% |

| De 361 até 720 dias | 17,5% |

| Acima de 720 dias | 15% |

O que influencia o rendimento do Tesouro Direto?

Apesar de os investimentos no Tesouro Direto serem considerados um investimento em Renda Fixa, existem fatores que influenciam no rendimento da aplicação no Tesouro Direto e que precisam ser conhecidos para fazer escolhas conscientes.

Quando o tema são os títulos do Tesouro, os investidores encontram segurança e previsibilidade de retorno. Porém, essa previsibilidade depende de alguns fatores importantes.

Os principais fatores que influenciam o rendimento do Tesouro Direto são o tipo de rentabilidade do título e o tempo da aplicação.

Vamos agora entender como cada um deles influencia o rendimento.

Tipo de rentabilidade

O principal fator importante a ser considerado, e que reflete diretamente no rendimento do Tesouro Direto, é o tipo de rentabilidade.

Ou seja, os Títulos Selic, prefixado ou IPCA+ têm rentabilidade diferente em razão do índice utilizado ou estratégia de remuneração ao investidor.

Tempo da aplicação

Um fator pouco conhecido que interfere no rendimento do Tesouro Direto é o tempo da aplicação. Isso porque, para garantir a rentabilidade prometida, é necessário que o investidor espere o vencimento do título.

Isso porque, caso o investidor escolha sair da aplicação antes do vencimento, o título irá sofrer com a marcação a mercado, podendo gerar uma rentabilidade diferente.

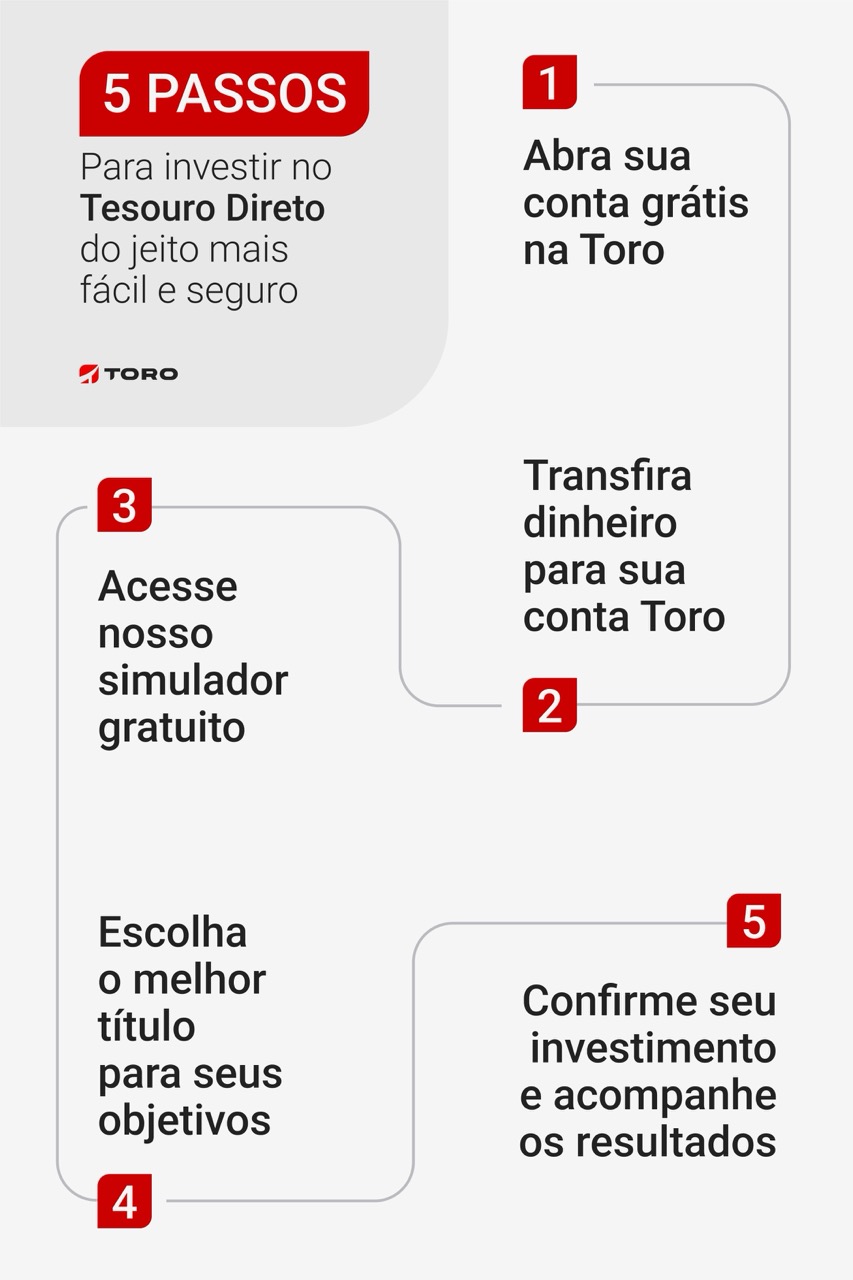

Como investir no Tesouro Direto?

Ficou interessado em investir no Tesouro Direto? Saiba que esse investimento pode ser realizado por investidores conservadores ou arrojados.

A diferença será o papel que os investimentos no Tesouro Direto terão na estratégia e a porcentagem que eles terão dentro da sua carteira.

O investimento no Tesouro Direto é simples de ser feito e é possível fazê-lo em valores a partir de 1% do título. Ou seja, se um título vale R$200,00, o valor mínimo para investir nele é de R$20,00..

Confira na imagem abaixo o passo a passo para você fazer seus primeiros aportes.

Importante: A decisão final de onde investir é sempre do investidor. Por isso, é fundamental saber se o investimento escolhido está de acordo com seus objetivos e perfil de investidor. Além disso, se tratando de renda fixa, os resgates antecipados podem prejudicar a rentabilidade.

![[Morning Call] Leia as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)