Saber quanto rende 250 mil na poupança é ideal para ter ideia do quanto se terá de dinheiro após certo tempo.

No entanto, nem sempre este cálculo é feito pelos brasileiros antes de aplicar o dinheiro neste ativo.

Por isso, ao longo deste artigo vamos entender quanto rende 250 mil reais na poupança, considerando as regras atuais, além das alternativas de investimento que podem oferecer melhores retornos. Confira!

Navegação Rápida

Como é o funcionamento da poupança atualmente?

A poupança é uma das formas de investimento mais tradicionais no Brasil, amplamente conhecida por sua segurança e facilidade de uso.

Ela é regulada pelo Banco Central do Brasil, e possui características específicas que a tornam atraente para alguns investidores, especialmente aqueles que buscam segurança e liquidez.

Um dos principais atrativos da poupança é a liquidez diária, o que significa que o dinheiro depositado pode ser sacado a qualquer momento, sem perda de rendimento.

Isso oferece uma grande flexibilidade para os investidores, permitindo o acesso aos recursos sempre que necessário.

Além da liquidez, a poupança também é conhecida por sua segurança.

Isso é possível porque os depósitos são garantidos pelo Fundo Garantidor de Créditos (FGC), que assegura valores de até 250 mil reais por CPF e por instituição financeira.

Com isso, essa garantia proporciona uma camada extra de proteção para os investidores, reduzindo o risco de perda em caso de problemas financeiros com a instituição bancária.

Como é o rendimento da poupança?

No que diz respeito ao rendimento, a poupança tem suas regras de remuneração bem definidas.

A remuneração é composta por uma taxa referencial (TR) mais 70% da taxa Selic ao ano, quando a Selic está abaixo de 8,5% ao ano.

Nos períodos em que a Selic está acima desse patamar, o rendimento é fixo em 0,5% ao mês mais a TR.

No entanto, nos últimos anos, a TR tem se mantido próxima de zero, o que faz com que a principal referência de rendimento da poupança seja os 0,5% mensais.

Essa estrutura de rendimento é relativamente simples e fácil de entender, o que contribui para a popularidade da poupança entre investidores de perfis diversos.

Apesar de suas vantagens em termos de segurança e liquidez, é importante notar que a poupança tem uma rentabilidade relativamente baixa quando comparada a outras opções de investimento disponíveis no mercado.

Portanto, ao considerar a poupança como uma opção de investimento, é crucial que os investidores ponderem suas prioridades e objetivos financeiros, buscando sempre o equilíbrio entre segurança, liquidez e rentabilidade.

Como realizar o cálculo do rendimento da poupança?

Para entender quanto rende 250 mil reais na poupança, é necessário conhecer a fórmula de cálculo do rendimento e os fatores que influenciam esse valor.

Como já explicamos, a rentabilidade da poupança é diretamente afetada pela taxa Selic, a taxa básica de juros da economia brasileira.

Quando a taxa Selic está abaixo de 8,5% ao ano, o rendimento da poupança é composto por 70% da Selic mais a Taxa Referencial (TR).

Contudo, se a Selic estiver acima de 8,5%, o rendimento é fixo em 0,5% ao mês mais a TR.

Agora, vamos supor um cenário em que a taxa Selic esteja em 13,75% ao ano, como observado em junho de 2024.

Neste caso, o rendimento mensal da poupança seria de 0,5% ao mês, já que a Selic está acima de 8,5%.

Para calcular o rendimento mensal de um depósito de 250 mil reais, aplicamos a taxa de 0,5% diretamente sobre o valor investido.

O cálculo seria da seguinte maneira: 250.000 x 0,005 = 1.250 reais.

Portanto, a poupança geraria 1.250 reais de rendimento bruto no primeiro mês.

Quanto rende 250 mil na poupança no período de um ano?

Para entender o rendimento anual, multiplicamos o rendimento mensal pelo número de meses no ano.

Assim, 1.250 reais x 12 meses resulta em 15.000 reais.

Isso significa que, ao longo de um ano, os 250 mil reais depositados na poupança renderiam aproximadamente 15 mil reais.

Isso, é claro, assumindo que a taxa Selic e a TR permaneçam constantes ao longo desse período.

Contudo, é importante lembrar que a poupança possui rendimentos compostos, o que significa que os juros gerados a cada mês são incorporados ao saldo total e passam a render nos meses subsequentes.

Isso cria um efeito de capitalização que, embora pequeno devido à baixa taxa de juros da poupança, ainda deve ser considerado para um cálculo mais preciso.

Por exemplo, no segundo mês, o rendimento será calculado sobre 251.250 reais (250.000 + 1.250), resultando em um rendimento ligeiramente maior, e assim por diante.

Apesar dessa vantagem de capitalização, a rentabilidade da poupança continua sendo baixa em comparação com outras opções de investimento.

Portanto, ao calcular o rendimento da poupança, é essencial considerar o cenário econômico e as taxas vigentes.

Além de comparar com outras formas de aplicação para garantir que o seu dinheiro esteja rendendo de maneira eficiente.

Existem investimentos mais rentáveis que a poupança?

Embora a poupança seja uma opção segura e líquida para muitos investidores, existem diversas alternativas no mercado financeiro que podem oferecer rendimentos significativamente superiores.

É importante que os investidores conheçam essas alternativas e compreendam suas características para tomar decisões informadas e alinhadas com seus objetivos financeiros.

Abaixo listamos algumas opções mais rentáveis que a poupança que os investidores podem aplicar.

CDBs

Os Certificados de Depósito Bancário (CDBs) são uma das alternativas de investimentos mais rentáveis que a poupança.

Os CDBs são emitidos por bancos e podem ser pré ou pós-fixados e muitas vezes oferecem rentabilidade atrelada ao Certificado de Depósito Interbancário (CDI), que normalmente acompanha de perto a taxa Selic.

Um CDB que pague, por exemplo, 110% do CDI pode proporcionar um retorno consideravelmente maior do que a poupança.

Além disso, os CDBs também são garantidos pelo Fundo Garantidor de Créditos (FGC) até o limite de 250 mil reais por CPF e por instituição.

O que é similar à poupança, oferecendo um nível de segurança comparável.

Tesouro Direto

Outra opção interessante é o Tesouro Direto, um programa do Tesouro Nacional que permite a compra de títulos públicos por pessoas físicas.

Para quem ainda não conhece o Tesouro Direto, saiba que ele oferece diferentes tipos de títulos, como:

- Tesouro Selic: acompanha a taxa básica de juros;

- Tesouro IPCA+: oferece proteção contra a inflação;

- Tesouro Prefixado: tem uma taxa de retorno fixa.

Cada um desses títulos possui características únicas e pode atender a diferentes perfis de investidores.

Por exemplo, o Tesouro Selic é uma alternativa segura e com liquidez diária, similar à poupança, mas com potencial de rentabilidade superior.

Por isso, se você tem dúvidas se vai investir em Poupança ou Tesouro Direto, saiba que a segunda opção oferece uma melhor rentabilidade.

Fundos de Investimentos

Os fundos de investimento são outra alternativa que merece ser levada em consideração por quem está buscando opções de ativos alternativos à poupança.

Esses fundos reúnem recursos de vários investidores para aplicar em uma diversificação de ativos, que podem incluir renda fixa, ações, imóveis, entre outros.

A gestão profissional desses fundos pode resultar em rendimentos mais altos, dependendo da estratégia e da competência do gestor.

É importante, contudo, estar atento às taxas de administração e performance cobradas pelos fundos, que podem impactar o retorno final do investimento.

SAIBA MAIS:

➡️ Quanto rende 250 mil reais em Fundos Imobiliários (FIIs)? Descubra!

➡️ Quanto rende 100 milhões na Poupança? Veja agora o valor!

LCI e LCA

As Letras de Crédito Imobiliário (LCI) e do Agronegócio (LCA) também são opções atrativas, especialmente por serem isentas de Imposto de Renda para pessoas físicas.

Ambas são garantidas pelo FGC, essas letras oferecem uma boa combinação de segurança e rentabilidade.

Em períodos de taxa Selic elevada, as LCI e LCA podem proporcionar retornos bastante competitivos.

Comparando todas essas alternativas com a poupança, fica evidente que, embora a poupança ofereça segurança e liquidez, sua rentabilidade é inferior à de outras opções disponíveis no mercado.

Cada tipo de investimento possui suas próprias vantagens e desvantagens, e a escolha entre eles deve ser guiada pelos objetivos e perfil de risco do investidor.

Por isso, diversificar os investimentos é uma estratégia recomendada por diversos especialistas.

Pois permite equilibrar segurança, liquidez e rentabilidade, maximizando os retornos e minimizando os riscos.

Toro e Santander: conheça as vantagens para investidores milionários

Quando se trata de investir quantias elevadas e manter serviços de qualidade para os investidores encontrar uma Assessoria especializada para realizar uma gestão inteligente do seu patrimônio.

Além disso, ter um banco de confiança é fundamental para realizar investimentos recorrentes e desfrutar de outros serviços bancários e benefícios exclusivos, como os desejados cartões black.

Desde 2023, a Toro se tornou integralmente parte do Grupo Santander, após a aquisição total da corretora pelo banco.

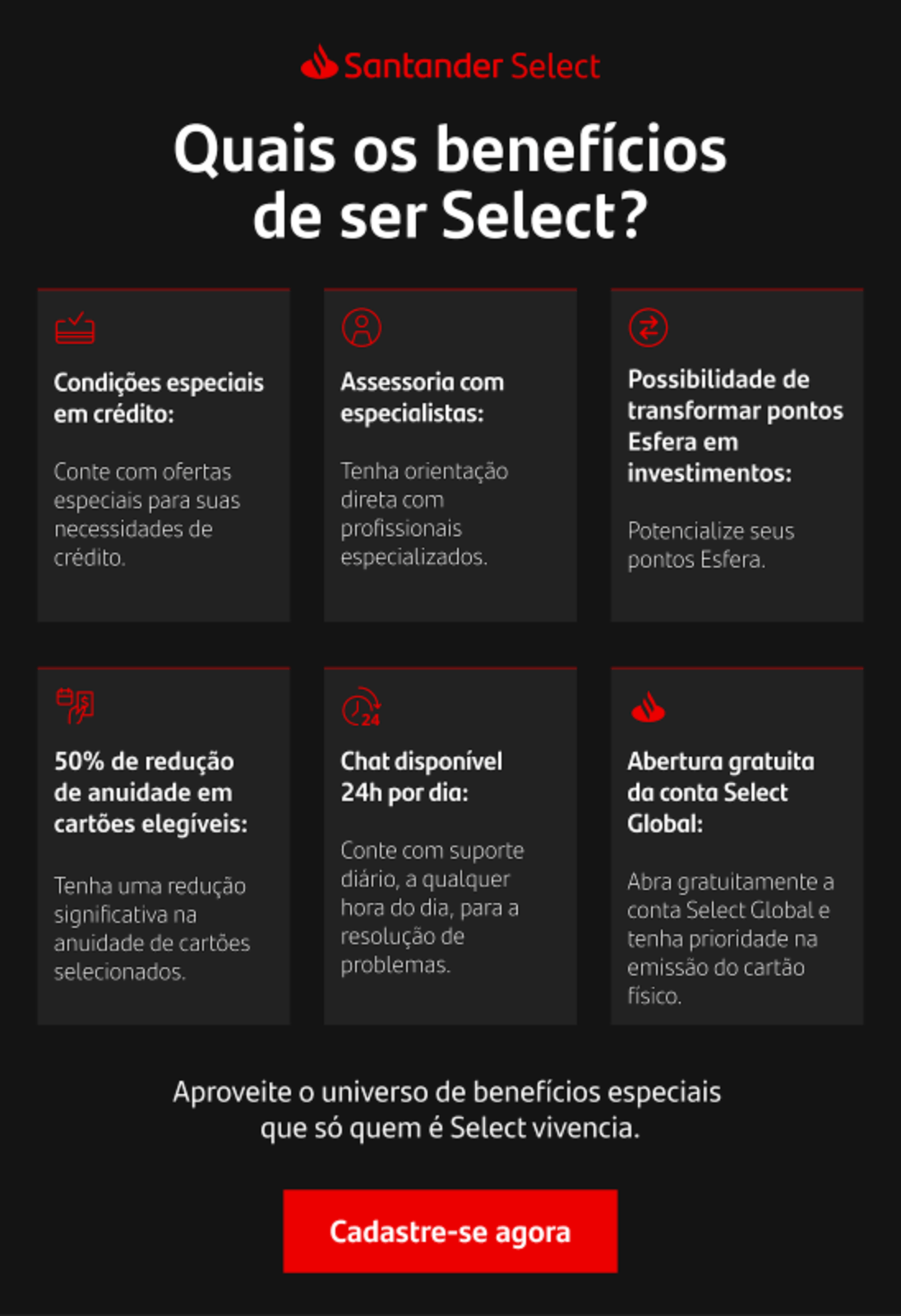

E você só tem a ganhar com essa sinergia, especialmente como acesso a benefícios exclusivos oferecidos pelo Santander, como a conta Select, por exemplo:

- Acesso a mais de 850 salas VIP Mastercard e mais de 1.000 salas VIP Visa.

- Atendimento personalizado e assessoria com especialistas.

- Chat exclusivo disponível 24h por dia.

- Isenção de tarifas em transferências internacionais, saques, compra e venda de moedas.

- Pontuação no programa Esfera ou Membership Rewards (dependendo do cartão).

- Mais de 200 espaços de atendimento com conforto e privacidade.

- 50% de redução na anuidade dos cartões de crédito elegíveis.

Assim, além de otimizar seus milhões com uma corretora digital ágil e moderna, você também pode desfrutar de todos os benefícios da conta e dos cartões do Santander Select.

Clique no botão abaixo para obter mais detalhes e abrir sua conta agora mesmo:

Vale a pena investir na poupança?

A decisão de investir na poupança depende de diversos fatores, incluindo o perfil do investidor, seus objetivos financeiros e sua tolerância ao risco.

Para muitos brasileiros, a poupança representa uma escolha tradicional e segura, especialmente devido à garantia do Fundo Garantidor de Créditos (FGC).

Essa segurança é uma vantagem significativa, pois assegura que o investidor não perderá seu capital em caso de problemas financeiros com a instituição bancária.

Além disso, a simplicidade, a facilidade de acesso e a liquidez diária fazem da poupança uma opção conveniente para aqueles que preferem evitar a complexidade de outros investimentos.

No entanto, a principal desvantagem da poupança é a sua baixa rentabilidade.

Isso porque comparada a outras opções de investimento, a poupança frequentemente oferece retornos modestos, que podem ser insuficientes para superar a inflação e manter o poder de compra ao longo do tempo.

Portanto, embora a poupança ofereça segurança e liquidez, não é a melhor opção para todos os perfis de investidores.

Aqueles que buscam maior rentabilidade e estão dispostos a explorar outras possibilidades de investimento devem considerar alternativas que se alinhem melhor com seus objetivos financeiros e tolerância ao risco.

De maneira geral, a poupança pode ser adequada para quem prioriza segurança e liquidez acima de tudo.

Mas para aqueles que desejam alcançar uma rentabilidade superior, é essencial explorar outras alternativas de investimento.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)