Ao ouvir o termo “investimento”, muitas pessoas associam à famosa caderneta de Poupança. Afinal, durante muitos anos fomos ensinados, que, se você quer guardar ou ver o seu dinheiro crescer de forma segura, essa é a única opção de investimento com a maior rentabilidade

No entanto, existem investimentos melhores que a Poupança e tão seguros quanto ou ainda mais.

De fato, a Poupança é segura e tem proteção do FGC, porém, é pouco rentável e seus benefícios não são exclusivos.

Quer conhecer qual é a melhor aplicação financeira ou quais os investimentos que rendem mais que a Poupança? Então, continue lendo e confira tudo sobre cada um destes tipos de investimentos com as maiores rentabilidades.

Importante destacar que os ativos aqui não são recomendações de compra e/ou venda nem necessariamente expressam a opinião dos Analistas da Toro.

Navegação Rápida

Quais investimentos renderam mais do que a Poupança no ano passado?

O gráfico disponível abaixo mostra os melhores e piores investimentos de 2024, com dados que incluem variações percentuais de ativos financeiros ao longo do ano.

As categorias analisadas incluem ações, criptoativos, commodities, Renda Fixa e câmbio, permitindo uma visão comparativa dos retornos e perdas ao longo do período.

A ferramenta ajuda a visualizar quais setores tiveram melhor desempenho e onde ocorreram maiores quedas, inclusive acima da Poupança:

Quais investimentos são melhores do que a Poupança?

A seguir, vamos apresentar alguns investimentos que rendem mais do que a Poupança.

Na prática, isso quer dizer que essas formas de investir podem valorizar mais seu dinheiro e realmente fazer com que você veja algum rendimento robusto ao longo do tempo, especialmente no longo prazo.

Mas antes, confira no vídeo abaixo os Melhores Investimentos para o ano de 2025 segundo nosso time de Research e entenda como preparar seu portfólio estrategicamente para as oportunidades e os desafios que estão à vista:

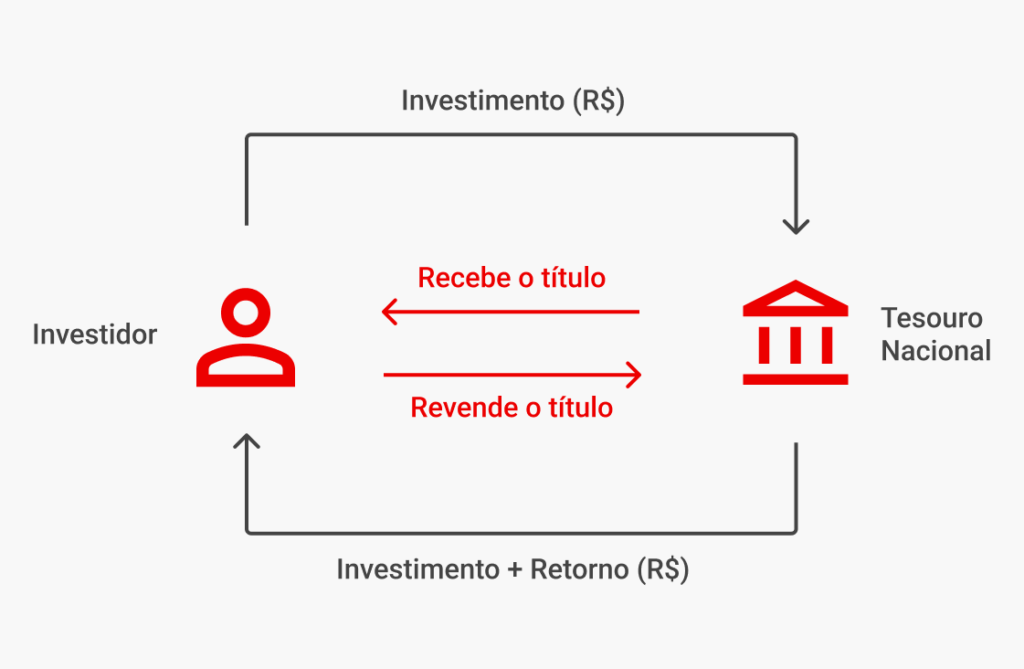

1. Tesouro Direto

O investimento no Tesouro Direto é como emprestar dinheiro para que o Governo Federal possa realizar investimentos em nosso país, obras de infraestrutura, arcar com os custos do Estado, entre outros.

Assim, a pessoa que investe e compra um título do Tesouro Direto está, basicamente, emprestando dinheiro para ser revertido em obras de infraestrutura, aquisição de equipamentos e outros projetos do Governo.

Como contrapartida desse “empréstimo”, o dinheiro é devolvido na data combinada somado a um percentual de juros, que é o rendimento da aplicação financeira.

Esse valor é consideravelmente maior do que aquele gerado se estivesse aplicado na Poupança, mesmo sendo tributado pelo IR.

Quanto ao risco, ele é bem pequeno, afinal, o Governo Federal é o destinatário desse valor, sendo assim, é bem difícil que você o perca, mesmo em caso de uma crise econômica.

O Tesouro Direto define quanto cada título vai pagar com base na taxa básica de juros da economia, a Selic, e no controle das metas de inflação.

Hoje, os principais títulos do Tesouro Direto são:

- Tesouro Prefixado: paga uma taxa fixa de juros no vencimento. Ideal para quem busca previsibilidade no retorno, mas pode ter perdas se resgatado antes.

- Tesouro Selic: atrelado à taxa Selic, é o mais seguro para curto prazo, pois acompanha a taxa básica de juros e tem baixa volatilidade.

- Tesouro IPCA: corrige o valor investido pela inflação (IPCA) mais uma taxa fixa. Protege o poder de compra ao longo do tempo.

- Tesouro RendA+: ideal para aposentadoria, paga uma renda mensal vitalícia a partir de uma data escolhida pelo investidor.

- TesouroEduca+: voltado para garantir a educação futura, oferece rentabilidade combinada entre IPCA e uma taxa prefixada, com foco em objetivos de longo prazo.

Além disso, o Tesouro Direto, especialmente o Tesouro Selic, é uma entre as ótimas opções mais recomendadas por especialistas para guardar a sua reserva de emergência, aquele dinheiro que você economiza para períodos de necessidade ou gastos imprevistos.

LEIA TAMBÉM: Reserva de emergência: o que é, quanto e onde investir para montar?

2. CDB

CDB é a sigla para o termo Certificado de Depósito Bancário. É bem provável que você já tenha ouvido falar nela.

Esta é outra modalidade de investimento mais rentável que a Poupança e que possui um baixíssimo grau de risco e complexidade, porque é garantido pelo Fundo Garantidor de Créditos (FGC).

Ao adquirir um CDB, você estará aplicando o seu dinheiro em uma instituição bancária e ela, por sua vez, utilizará esse valor para custear a sua atividade-fim (como empréstimos e financiamentos).

Vale lembrar que o rendimento do CDB é tributado pelo Imposto de Renda (IR).

Mas, isso não quer dizer necessariamente que a Poupança é melhor do que o CDB só porque é isenta.

Mesmo pagando imposto, o CDB pode render bem mais que a caderneta, já que eles têm sua rentabilidade definida com base na taxa DI que, por sua vez, acompanha a Selic bem de perto.

Confira a comparação de um investimento de R$10 mil em CDB e na Poupança:

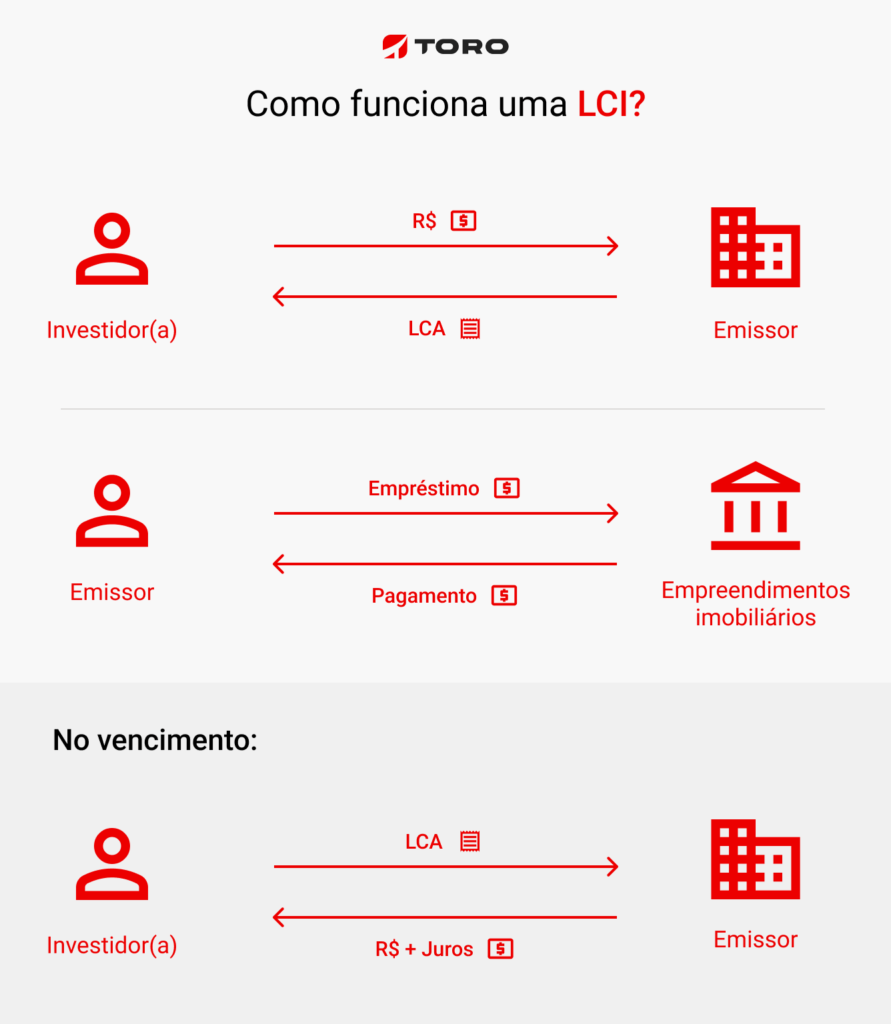

3. LCI

As Letras de Crédito Imobiliário (LCI) são aplicações financeiras que estão diretamente ligadas ao financiamento do mercado imobiliário brasileiro.

Veja como é o seu funcionamento:

Além de possuir uma boa rentabilidade, essa modalidade tem dois atrativos muito interessantes. O primeiro está ligado ao Fundo Garantidor de Créditos (FGC). Essa instituição atua diretamente na redução dos riscos de uma aplicação.

Isso porque o FGC assegura até R$250 mil por instituição financeira e por CPF (até a soma de R$1 milhão por 4 anos), caso a instituição que vendeu a LCI venha a ter dificuldades financeiras no futuro e não possa honrar com o pagamento combinado.

Em segundo lugar, e mais conhecido, vem a isenção do Imposto de Renda.

No entanto, o que precisa ser avaliado, nesse caso, é a viabilidade do investimento. Isso porque existem algumas opções mencionadas neste artigo que, mesmo com a incidência do IR, ainda podem ser mais lucrativas que investimentos isentos de tributação.

Portanto, sempre faça as contas para ver o que é mais interessante para você.

Confira a comparação de R$10 mil investidos em LCI e o mesmo valor colocado na Poupança:

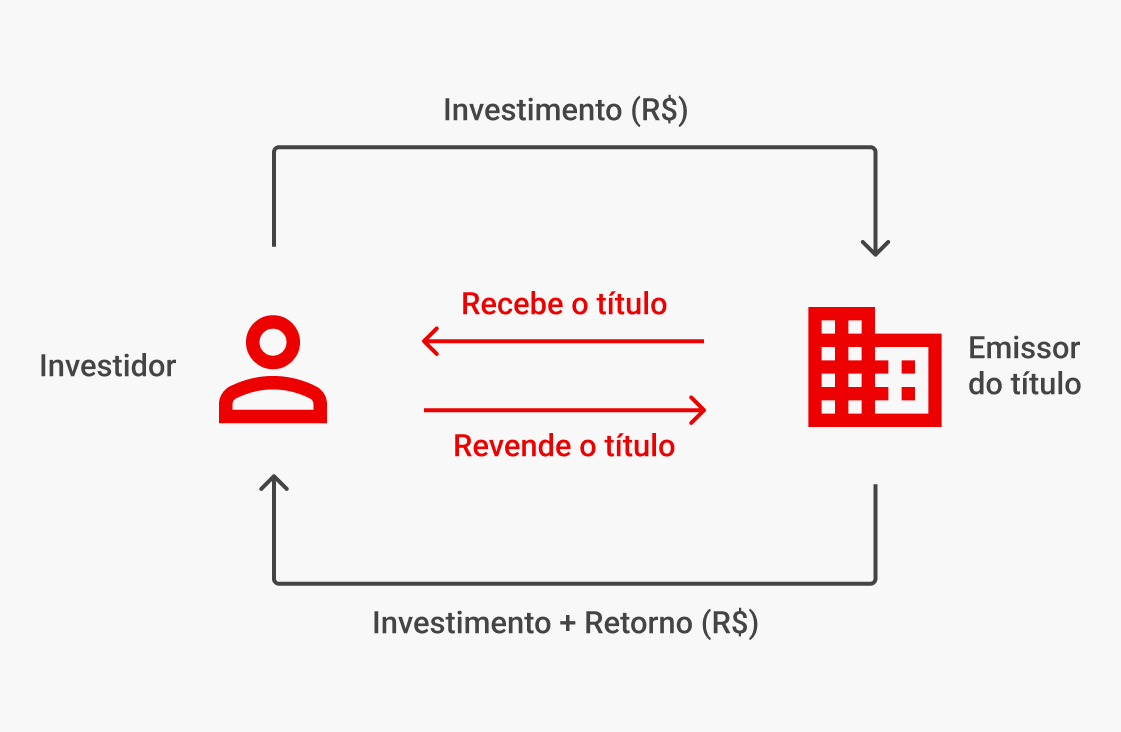

4. LCA

A Letra de Crédito do Agronegócio (LCA) é uma modalidade de investimento muito parecida com a LCI. Ela também é isenta de IR e conta com a garantia do Fundo Garantidor de Créditos.

A diferença essencial entre a LCI e LCA é que, no caso da LCA, o dinheiro arrecadado pelas instituições é utilizado para impulsionar investimentos no setor de agronegócio.

Confira a comparação de R$10 mil investidos em LCA e o mesmo valor colocado na Poupança:

5. Letras de câmbio

As Letras de Câmbio, assim como os investimentos anteriores, são títulos de Renda Fixa. As LC, por sua vez, geralmente são oferecidas por sociedades de crédito, investimento e financiamento, também conhecidas como financeiras.

Para quem não sabe o que é Renda Fixa, podemos dizer que é um tipo de investimento onde as pessoas conhecem ou podem prever a rentabilidade, antes mesmo de realizar a operação.

Os valores arrecadados por elas são utilizados para que as suas operações sejam realizadas e, como contrapartida, ela devolve um percentual de juros que, geralmente, é bem maior que o oferecido pela Poupança.

A LC também tem a garantia do FGC, o que a coloca no rol de investimentos com um risco bem baixo para quem investe.

Porém, ao contrário das LCI e LCA, as Letras de Câmbio têm incidência do IR de uma forma muito parecida com a que ocorre sobre os rendimentos do Tesouro Direto.

6. Fundos de Investimentos

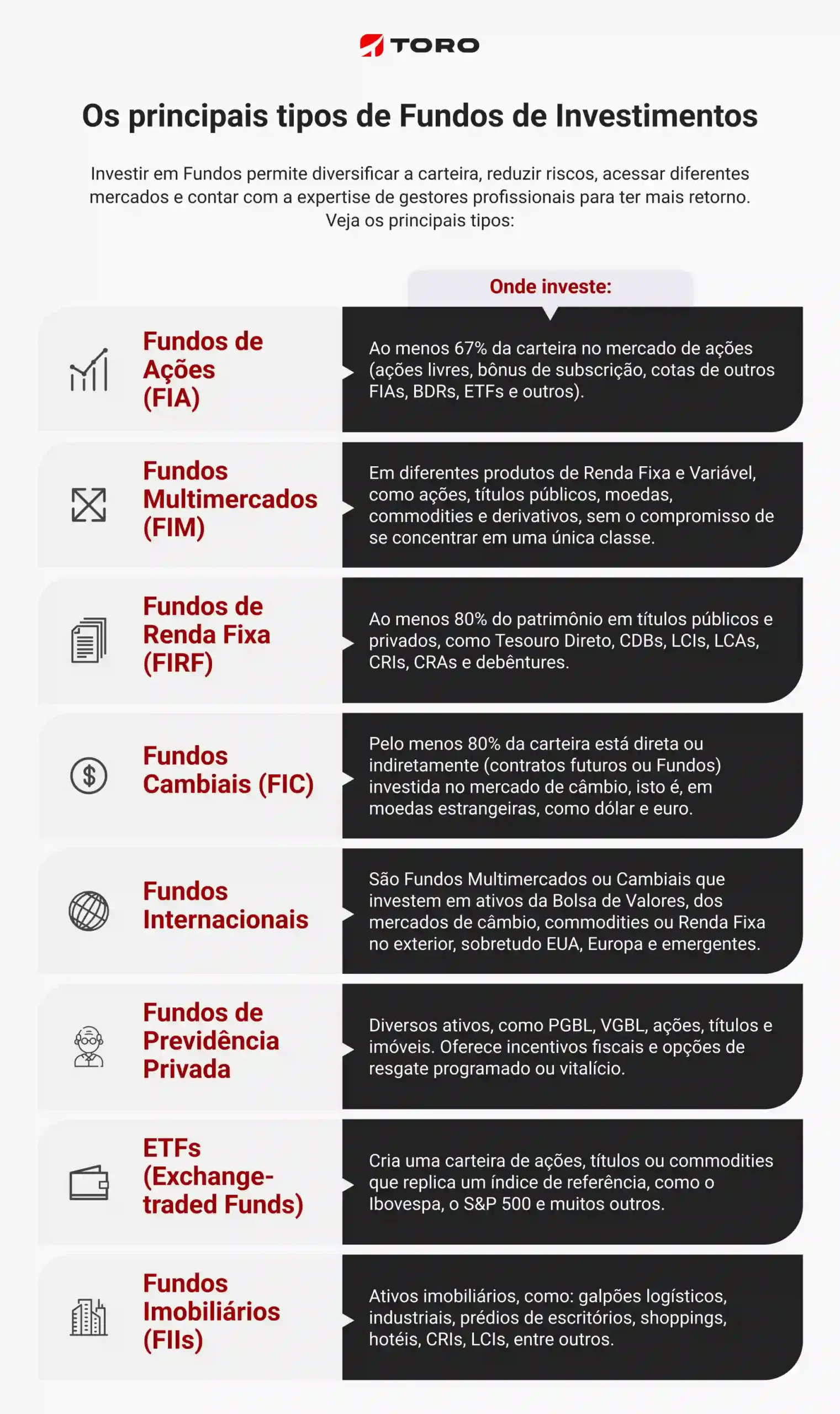

Outras opções interessantes entre os investimentos melhores do que a Poupança e com maior rentabilidade são os Fundos de Investimentos.

Assim como os Imobiliários, que conheceremos na sequência, eles têm um gestor profissional conduzindo a administração e a estratégia do Fundo para extrair a melhor rentabilidade de produtos financeiros do mercado.

O modo de funcionamento dessa aplicação é bem simples: cotistas destinam recursos para constituir o Fundo que vai aplicar em diversas entre as melhores formas de investimento.

A diferença para os Fundos Imobiliários é que os Fundos de Investimento exploram uma gama muito mais ampla de possibilidades.

Os Fundos de Investimentos podem ser das seguintes categorias:

- Fundos de Renda Fixa.

- Fundos de Ações.

- Fundos Multimercados.

- Fundos Cambiais.

- Fundos de dívidas.

- ETFs e FIIs.

Conheça mais sobre eles no infográfico a seguir:

Ao optar por Fundos de Investimentos, é possível escolher os melhores filtrando pela rentabilidade, prazo de resgate, nível de risco e investimento mínimo.

O diferencial de ter gestores profissionais totalmente dedicados ao mercado faz total diferença na entrega de uma rentabilidade superior à Poupança.

7. Fundos Imobiliários (FIIs)

Além das opções anteriores, há também, na Renda Variável, a possibilidade de investir em Fundos Imobiliários (FIIs).

Essa é uma das modalidades de investimento que tem a maior rentabilidade, pois você pode ganhar de duas formas: com a valorização do preço das cotas e com os rendimentos auferidos pela exploração comercial do portfólio do Fundo.

O funcionamento também é bem simples. Ao adquirir uma cota de um Fundo Imobiliário na Bolsa de Valores, você, junto com outros cotistas, reúnem recursos que serão usados para comprar ou construir imóveis ou investir em produtos do mercado imobiliário, como Certificado de Recebíveis Imobiliários, LCIs, entre outros.

O Fundo, então vai colocar esses imóveis para alugar ou vendê-los, bem como receber os proventos dos ativos financeiros do ramo imobiliário.

Pelo menos 95% do lucro líquido desses proventos são distribuídos mensalmente para quem faz parte do Fundo.

É o chamado dividend yield (DY), isto é, quando se divide o rendimento recebido pelo valor da cota no mercado. Muitos FIIs, nos últimos anos de Selic baixa, registraram DY superiores ao rendimento da Poupança, sem falar na valorização da cota em si.

8. CRI e CRA

Os Certificado de Recebíveis Imobiliários e do Agronegócio (CRI e CRA) são semelhantes às LCIs e LCAs que vimos anteriormente.

Os CRIs são títulos de instituições que não pertençam ao setor financeiro para financiar a execução de projetos de expansão no ramo imobiliário.

Já os CRAs são bastante semelhantes aos CRIs. A maior diferença é que ele é destinado ao agronegócio.

Contudo, esteja atento, pois CRIs e CRAs são aplicações voltadas para quem já investe no mercado e está acostumado a investir valores mais altos ou mais arriscados.

Para descobrir qual é o melhor para seus objetivos e perfil de risco, use a nossa calculadora gratuita de investimentos abaixo:

Simule uma carteira de investimentos

Responda as perguntas abaixo e receba uma carteira

personalizada com base nos seus objetivos.

9. Ações e BDRs

Ações e BDRs podem ser alternativas melhores que a Poupança porque, historicamente, oferecem potencial de retorno mais elevado.

Enquanto a Poupança tem rendimentos baixos e previsíveis, muitas vezes abaixo da inflação, ações e BDRs podem gerar ganhos superiores por meio de valorização do capital e dividendos.

Além disso, ao investir em empresas, você pode se beneficiar do crescimento econômico, enquanto a Poupança apenas protege o valor nominal do dinheiro, sem acompanhar de forma eficaz o aumento do custo de vida.

Veja, no gráfico a seguir, a variação do Ibovespa (principal termômetro do mercado de ações) ano a ano recentemente comparada a outros parâmetros econômicos. Lembre-se que o desempenho passado não afeta o ganho ou perda no futuro:

10. Investimento em ouro

Para quem deseja adicionar mais proteção à sua carteira de investimentos, existem várias formas de investir no mercado de ouro, considerado um dos ativos com maior segurança no mercado financeiro, tais como:

- ETF GOLD11.

- BDR de ETF BIAU39.

- BDR da Aura Minerals (AURA33).

- Contratos futuros de ouro.

- Fundos de Investimentos específicos de ouro.

Já para quem quer ampliar esse investimento e alocar parte do portfólio também em prata, existe a alternativa do BDR de ETF BSLV39, gerido pela BlackRock, que visa possibilitar o investidor brasileiro a exposição ao ETF iShares Silver Trust, cujo código de negociação em Nova Iorque é o SLV e existe desde 2006.

É recomendado evitar o ouro físico devido a riscos, e as vantagens incluem hedge inflacionário, reserva de valor e diversificação de portfólio.

⚠️ Importante: os investimentos e ativos citados nesse conteúdo não representam recomendação de compra nem necessariamente expressam a opinião dos analistas da Toro. Consulte sempre um Assessor ou Analista de Investimentos qualificado para receber orientações da melhor diversificação e quais ativos mais indicados para o seu perfil e objetivos.

Invista como um expert! A Toro News, a newsletter de conteúdo da Toro, traz dados atualizados e recomendações exclusivas para você tomar decisões com confiança. Assine agora:

Perguntas frequentes

Qual investimento rende mais que a Poupança?

O rendimento da Poupança hoje está em aproximadamente 7,8% ao ano. Assim, encontrando algum investimento que renda mais que isso, teremos um rendimento maior do que a Poupança.

Alguns investimentos que superam a poupança são: Tesouro Direto, CDB, LCI, LCA, entre outros.

A Poupança é um bom investimento?

Não. Sempre é possível encontrar investimentos que rendem mais que a Poupança e bem seguros, como CDBs, LCI, LCA, e Títulos do Tesouro Direto.

A Poupança vale a pena?

A Poupança está bem longe de ser um bom investimento. Muitas pessoas utilizam essa opção para investir dinheiro, esperando que traga um bom retorno após anos de aplicação, porém, isso pode ser um grande erro.

Mas, por que uma pessoa escolheria esse tipo de investimento? Bem, um dos principais motivos que leva alguém a optar pela Poupança, sem dúvidas, é a segurança que essa aplicação proporciona. E, de fato, os riscos envolvidos nessa modalidade são mínimos.

Além disso, pesam a comodidade, a educação financeira deficitária e cultura nacional nesse tipo de investimento.

Veja o seu histórico de captação líquida, isto é, a diferença e entre entradas e saídas:

Como você já sabe, não é preciso ter muito conhecimento para investir na Poupança, tampouco precisa de ajuda especializada para isso.

O processo de abertura é simples: você vai ao banco e com poucos documentos faz a abertura da conta.

Além disso, também é possível abrir conta Poupança online. Em seguida, pode fazer os depósitos e receberá um cartão para movimentar ou acompanhar os pequenos rendimentos.

Parece tentador? Entretanto, o retorno desse tipo de aplicação é muito baixo. Em 2021, por exemplo, o rendimento da Poupança foi de apenas 2,94% no ano.

Se colocarmos a inflação de 10,06% no mesmo período, o retorno da Poupança foi negativo. Isso mesmo, quem tinha aplicação na caderneta perdeu dinheiro em 2021. Confira no gráfico abaixo:

O retorno da caderneta de Poupança não só foi negativo em 2021 como foi o pior desde 1990, antes do Plano Real, quando foi de -22,44%.

Ou seja, a rentabilidade da Poupança chega a ser muito inferior a outros tipos de investimento que são tão seguros e fáceis quanto a Poupança.

Agora que você sabe quais são os investimentos melhores que a Poupança, aproveite para usufruir os benefícios da Toro. Abra sua conta grátis e tenha acesso a carteiras recomendadas por nossos especialistas, os melhores investimentos de Renda Fixa e Variável, Assessoria Especializada, Corretagem Zero e muito mais! Clique abaixo para começar:

Santander Corretora

Tudo que você busca em uma corretora, com a solidez de um banco global.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)