O efeito manada é um fenômeno da psicologia social que pode ser aplicado ao contexto financeiro. O termo descreve a tendência das pessoas a seguirem o comportamento e as opiniões da maioria, mesmo que isso signifique ignorar suas próprias crenças pessoais.

Ao longo deste artigo, vamos explicar como acontece o efeito manada e de que forma esse comportamento pode prejudicar seus lucros na Bolsa de Valores.

Além disso, vamos discutir as implicações deste fenômeno e como você pode se proteger dele. Vamos lá?

Navegação Rápida

O que é efeito manada?

Efeito manada é uma expressão que se refere à tendência de indivíduos seguirem a opinião ou ação de um grupo irracionalmente e sem analisar os fatos ou fundamentos.

Isso acontece devido à influência da opinião de grupos na tomada de decisão individual, o que pode resultar em comportamentos impulsivos.

O termo, a princípio, refere-se ao comportamento dos animais em rebanhos, como cardumes de peixes, bandos de aves, e assim por diante.

Assim como os animais que se movem em grupos, o comportamento de seres humanos em manifestações, motins, greves gerais, torcidas organizadas de eventos esportivos, encontros religiosos, entre tantos outros exemplos, também podem se caracterizar como efeito manada.

No contexto do mercado financeiro, o comportamento de manada pode levar a uma alta valorização ou subvalorização de ativos na Bolsa, causando oscilações súbitas nos preços.

Se você faz operações na Bolsa frequentemente, já deve ter experimentado a vontade de comprar após uma grande valorização.

Pode ser porque há relatos de indivíduos que se tornaram milionários, ou porque o volume de negociações aumentou drasticamente. Você pode ter visto influenciadores e analistas fazendo previsões ambiciosas ou até mesmo se empolgado após vários ganhos seguidos.

Esta situação no mercado é chamada de ganância. O trader fica com medo de perder uma oportunidade e compra no pico, após o ativo ter aumentado seu valor por dias ou semanas.

Quando há uma tendência de alta, o efeito manada é responsável pelo FOMO (Fear of Missing Out), que pode ser traduzido como “medo de perder a oportunidade”. Há então uma corrida desesperada para comprar sem considerar diversos fatores que fazem parte de uma boa estratégia.

Em resumo, o comportamento de manada é a falta de tomada de decisão individual, fazendo com que os envolvidos pensem e se comportem de maneira semelhante a todos os outros ao seu redor.

Quais são os riscos do comportamento seguindo o efeito manada?

Os riscos do efeito manada são vários, incluindo a perda de lucros devido às mudanças súbitas de preços, a impossibilidade de avaliar com clareza o valor de um ativo, além da propensão em tomar decisões com base em emoções ao invés de dados.

Para exemplificar o perigo de seguir o comportamento de outras pessoas sem pensar duas vezes, listamos 6 riscos do efeito manada para quem opera na Bolsa de Valores:

- Perder dinheiro: o efeito manada pode levar a mudanças súbitas nos preços dos ativos, resultando em riscos maiores e, como resultado, grandes perdas.

- Incerteza e volatilidade no mercado: o comportamento coletivo pode causar incerteza e volatilidade no mercado, tornando difícil avaliar com precisão o valor de um ativo.

- Decisões baseadas em emoções: o efeito manada pode levar traders a tomarem decisões impulsivas baseadas em emoções, ao invés de dados e análises. Por isso, o controle emocional é fundamental nessas situações.

- Dificuldade de avaliar o valor real dos ativos: quando o mercado é influenciado pelo comportamento de manada, pode ser difícil avaliar o valor real de um ativo, levando a decisões precipitadas.

- Oportunidades perdidas: ao seguir a opinião do grupo, você pode perder boas oportunidades que vão contra a tendência do mercado.

SAIBA MAIS:

➡️ Vício em Day Trade: identifique os sinais e aprenda a superar

➡️ Como ganhar dinheiro em casa? Veja dicas para lucrar com Day Trade!

➡️ Psicologia do trader: o que é e como funciona na prática?

Como evitar o comportamento de manada?

Para evitar o comportamento de manada, é importante que traders e investidores tenham senso crítico e busquem informação de qualidade, evitando seguir a opinião de outros sem uma análise profunda da situação.

Ademais, é fundamental manter-se informado sobre as tendências do mercado, utilizando dados e análises para tomar melhores decisões.

Veja algumas dicas de como evitar o comportamento de manada e fugir da ganância e euforia nas operações:

1. Faça uma pesquisa aprofundada

Antes de tomar qualquer decisão, faça uma pesquisa aprofundada sobre os ativos que você vai operar.

Aqui na Toro, você pode conferir o nosso Morning Call, por exemplo, e ficar por dentro das principais notícias que impactam os mercados nacionais e estrangeiros.

2. Mantenha a calma sempre que possível

Pode parecer uma tarefa complicada, mas o ideal é evitar tomar decisões impulsivas baseadas nas emoções. Mantenha a calma e pense com cuidado antes de tomar qualquer ação.

3. Não siga o grupo

Essa é uma dica simples, porém fundamental. Se há uma euforia geral, procure não seguir a opinião do grupo, confie na sua própria pesquisa e análise.

Você pode conversar com outros traders, participar de grupos de discussão e entender o fenômeno, mas tome cuidado para não seguir a opinião de outras pessoas sem entender o que realmente está acontecendo.

4. Tenha paciência

Já diz o ditado que a paciência é uma virtude. Por isso, não sinta pressa em tomar uma decisão, aguarde o momento certo para agir.

Assim, você consegue controlar sentimentos como euforia e ganância, que podem atrapalhar bastante a sua rotina de trader.

5. Siga sua própria estratégia

Mantenha-se fiel à sua estratégia inicial, mesmo que isso signifique ir contra a opinião da maioria.

Isso é válido tanto para traders, quanto para investidores que pensam no longo prazo. Copiar a carteira de outras pessoas também é uma estratégia falha, já que as metas e objetivos de cada pessoa são individuais.

No caso dos traders, o ideal é ter uma planilha de gerenciamento de riscos, para determinar os Stops e os Gains e evitar prejuízos desnecessários.

6. Conheça as emoções do mercado financeiro

Conhecer algumas teorias comportamentais também é uma possibilidade para conseguir passar longe do efeito manada.

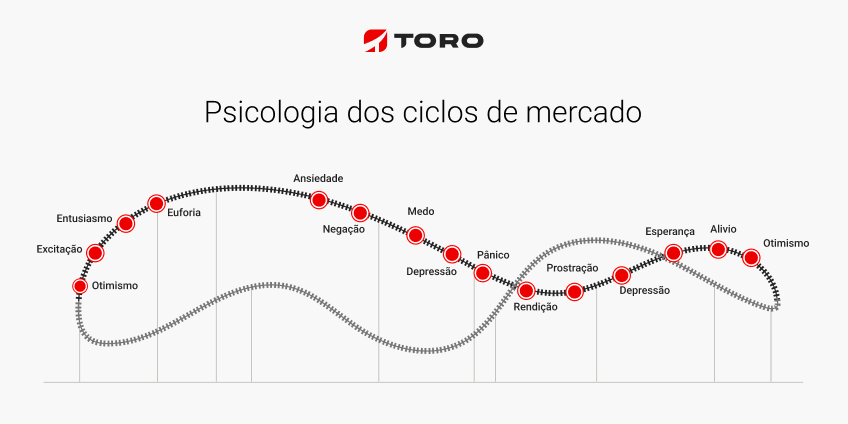

A psicologia dos ciclos de mercado, por exemplo, se concentra em como as emoções e comportamentos das pessoas influenciam o desempenho dos mercados financeiros.

Ela procura entender como as expectativas e as percepções das pessoas afetam a oferta e a demanda de ativos financeiros, e, consequentemente, seus preços.

Os ciclos de mercado são geralmente descritos como tendo quatro fases: início, ascensão, declínio e depressão. Durante cada fase, as emoções e comportamentos dos traders e investidores mudam de maneira única e influenciam a direção do mercado.

Na fase de início, o mercado está começando a subir e as pessoas estão começando a ficar animadas com as perspectivas positivas. Isso pode levar a uma onda de investimentos, pois as pessoas querem participar do crescimento.

Na fase de ascensão, o mercado continua a subir e as pessoas ficam cada vez mais otimistas. As expectativas de ganhos futuros são altas e isso pode levar a comportamentos considerados imprudentes, como a compra de ativos financeiros a preços elevados.

Na fase de declínio, o mercado começa a cair e as pessoas começam a ficar preocupadas com as perspectivas futuras. Isso pode levar a vendas de ativos financeiros, o que pode intensificar a queda dos preços.

Na fase de depressão, o mercado está em seu ponto mais baixo e as pessoas estão mais pessimistas sobre o futuro. Isso pode levar a uma falta de confiança e a uma retenção de investimentos, o que pode prolongar a queda dos preços.

Confira na imagem abaixo esse ciclo comportamental:

Conhecer essa psicologia dos ciclos de mercado pode ser útil para entender como as emoções e comportamentos afetam o desempenho do mercado e, consequentemente, suas decisões de negociações na Bolsa.

Entretanto, é importante ter em mente que a psicologia dos ciclos de mercado é apenas uma das muitas variáveis que influenciam o desempenho dos mercados e não deve ser o único fator considerado para fugir do efeito de manada.

7. Mantenha-se informado e atualizado

Mantenha-se atualizado sobre o mercado financeiro e os ativos que você opera.

Se você ainda sente insegurança ou tem dúvidas sobre qual o melhor caminho a seguir, você pode fazer os cursos 100% gratuitos da Toro e assistir aulas teóricas e práticas, para te ajudar a construir a sua trajetória como trader vencedor.

8. Participe de lives no YouTube

Está em dúvida sobre algum indicador de Análise Técnica ou precisa de informações para operar com segurança? Participe da live Day Trade e Mercado ao Vivo da Toro.

De segunda a sexta, das 9h às 17h, nossos Analistas certificados tiram dúvidas em tempo real e podem ajudar você a alcançar seus objetivos, independentemente de qualquer euforia de mercado. Clique abaixo para conferir:

Agora que você conhece o efeito manada, lembre-se que as operações na Bolsa não são um jogo de sorte ou azar.

É um mercado aquecido com profissionais capacitados que analisam o comportamento dos ativos diariamente, ou seja, há bastante expertise e estudo envolvido.

Por mais que as histórias de pessoas que ganharam dinheiro sem esforço pareçam incríveis, lembre-se que existem riscos altíssimos e muitas consequências negativas para o seu bolso.

A melhor alternativa, portanto, é contar com um time de profissionais qualificados que possam ajudar você a obter a melhor experiência possível na hora de operar na Bolsa. Cadastre-se grátis na Toro e comece hoje mesmo a obter os melhores benefícios do mercado para traders.

⚠️ Importante: o investimento em Renda Variável e as operações de trading na Bolsa de Valores envolvem riscos significativos e são recomendadas exclusivamente para investidores com perfil agressivo, que compreendem a volatilidade do mercado e estão cientes das possíveis perdas financeiras. O perfil arrojado também poderá operar futuros nos canais Toro/Santander Corretora.

Se você ainda não respondeu ao teste de perfil de investidor(questionário de suitability), acesse sua contae descubra o seu nível de tolerância ao risco.

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)