A Poupança é uma das opções de investimento mais tradicionais no Brasil, atraindo milhões de pessoas devido à sua simplicidade e segurança.

No entanto, com as mudanças nas taxas de juros e na economia, muitos investidores têm dúvidas sobre o rendimento atual desse investimento.

Se este é o seu caso, continue a leitura para descobrir as taxas vigentes e quanto rendem R$50 milhões na Poupança. Boa leitura!

Navegação Rápida

Santander Corretora

Sua experiência de investimentos completa

O que é a Poupança e como funciona?

A Poupança é um tipo de conta bancária regulamentada pelo Banco Central do Brasil, muito utilizada pelos brasileiros por sua simplicidade e segurança. É uma forma de guardar dinheiro com a garantia de um rendimento, ainda que modesto.

Na prática, ao depositar um valor na Poupança, o investidor empresta essa quantia ao banco. A instituição financeira, por sua vez, utiliza o recurso para diversas finalidades, como a concessão de empréstimos, e remunera o investidor por isso.

Como funciona o rendimento deste investimento?

Desde 2012, a forma de cálculo da Poupança mudou, tornando-se mais alinhada às condições econômicas do país. Agora, seu rendimento é determinado pela taxa Selic e pela Taxa Referencial (TR).

O cálculo funciona da seguinte forma:

- Quando a taxa Selic está acima de 8,5% ao ano: o rendimento da Poupança é de 0,5% ao mês, acrescido da TR.

- Quando a Selic está igual ou abaixo de 8,5% ao ano: o rendimento é de 70% da Selic, acrescido da TR.

É importante ressaltar que, nos últimos anos, a TR tem se mantido próxima de zero, o que simplifica o cálculo do rendimento.

Além disso, a rentabilidade da Poupança é creditada mensalmente, na data de “aniversário” do depósito.

A Poupança também se destaca por outros motivos:

- Acessibilidade: não exige valor mínimo para abertura ou manutenção da conta.

- Tributação: não há incidência de Imposto de Renda sobre os rendimentos para pessoas físicas.

- Liquidez: o dinheiro pode ser sacado a qualquer momento. Contudo, se o resgate for feito antes da data de aniversário do depósito, o rendimento daquele período é perdido.

- Segurança: o investimento é protegido pelo Fundo Garantidor de Créditos (FGC) até o limite de R$ 250 mil por CPF e por instituição financeira. Em caso de falência do banco, o valor investido até esse teto está assegurado.

Siga o canal oficial de investimentos do Santander Select no WhatsApp. Aqui você recebe atualizações de mercado, relatórios especiais, carteiras recomendadas e vídeos exclusivos para ter uma experiência completa e global de investimentos.

Quanto rendem R$50 milhões na Poupança?

Para calcular o rendimento de R$50 milhões na Poupança, é fundamental considerar o cenário atual da taxa Selic, estabelecida pelo Comitê de Política Monetária (Copom) do Banco Central.

Para fins de cálculo, vamos supor um cenário hipotético em que a Selic esteja em 13,75% ao ano. Como a taxa está acima de 8,5% a.a., o rendimento da Poupança seria de 0,5% ao mês.

- Rendimento mensal: com R$ 50 milhões investidos, o rendimento mensal seria de R$ 250.000,00. Este valor é obtido multiplicando o capital pela taxa (50.000.000 x 0,005).

- Rendimento anual: para calcular o retorno em um ano, é preciso considerar os juros compostos, já que o rendimento mensal se incorpora ao montante total. A fórmula é: M=P(1+i)n, onde:

- M: montante final

- P: principal (R$ 50 milhões)

- i: taxa de juros mensal (0,5% ou 0,005)

- n: número de períodos (12 meses)

Aplicando a fórmula, o montante após um ano seria de R$ 53.083.889,05, o que representa um rendimento anual de R$ 3.083.889,05.

Apesar de a Poupança oferecer segurança e liquidez, seu rendimento frequentemente fica abaixo da inflação, o que pode resultar em perda do poder de compra ao longo do tempo.

SAIBA MAIS

➡️ [Grátis] Calculadora de Juros Compostos

➡️ Quanto rendem 200 milhões na Poupança? Descubra!

➡️ Quanto rende 40 milhões na Poupança? Confira!

Quais são as vantagens e desvantagens da Poupança?

Entre as vantagens, podemos citar:

- Segurança: os depósitos são protegidos pelo Fundo Garantidor de Créditos (FGC) até R$ 250 mil por CPF e por instituição.

- Simplicidade: o processo de abertura e manutenção da conta é fácil e acessível, sem exigência de valor mínimo.

- Isenção fiscal: os rendimentos são isentos de Imposto de Renda para pessoas físicas.

- Liquidez: o dinheiro pode ser sacado a qualquer momento, embora o rendimento do mês seja perdido se o resgate ocorrer antes da data de aniversário do depósito.

Entretanto, ela também apresenta algumas desvantagens, como:

- Baixo rendimento: em comparação com outras opções de investimento, a Poupança geralmente oferece um retorno financeiro inferior, que muitas vezes não supera a inflação.

- Rentabilidade fixa: o rendimento é previsível e limitado, o que pode ser uma desvantagem para investidores que buscam maiores retornos e estão dispostos a assumir mais riscos em produtos como ações, Fundos de Investimento ou títulos do Tesouro Direto.

Conheça algumas estratégias de diversificação

Diversificar os investimentos é uma estratégia fundamental para equilibrar segurança e rentabilidade, distribuindo os recursos entre diferentes tipos de ativos para reduzir riscos. Para um patrimônio de R$ 50 milhões, essa prática é fundamental.

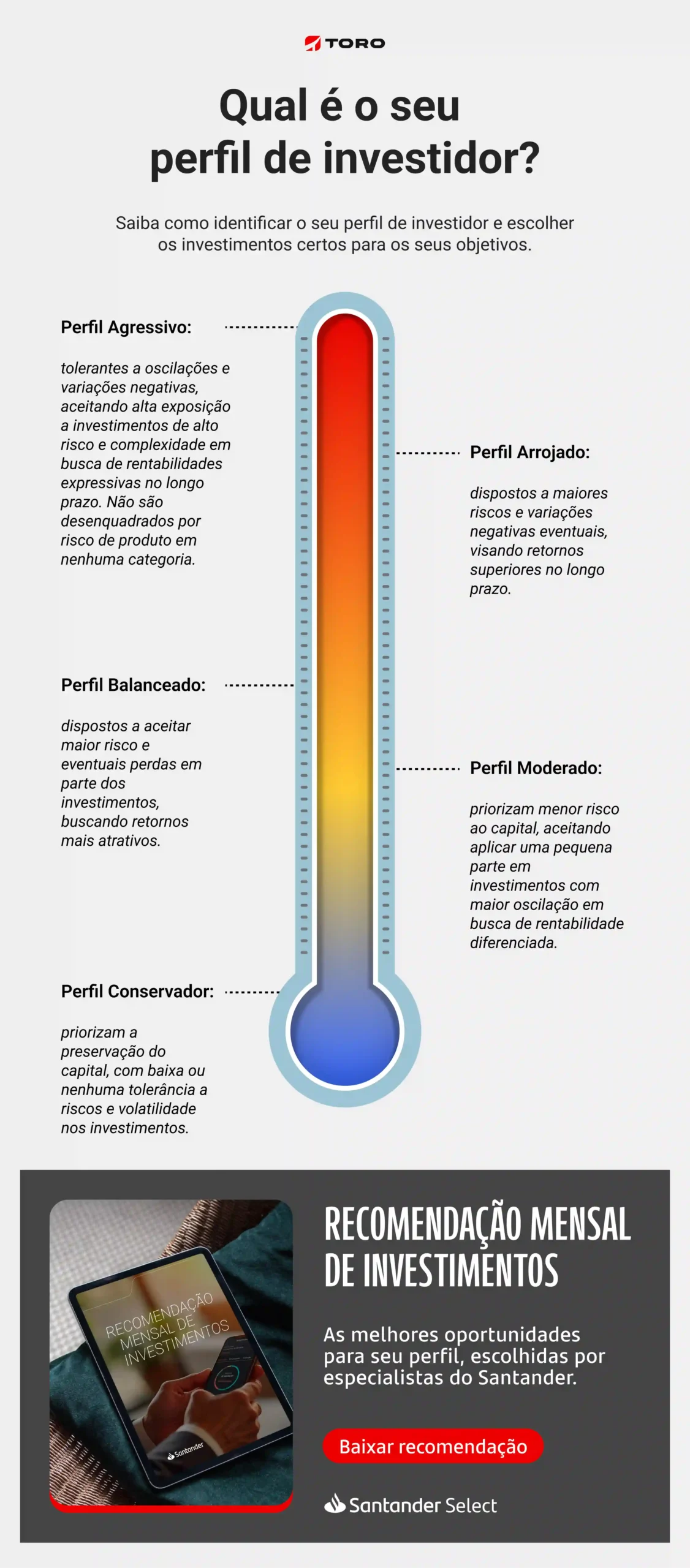

A diversificação deve ser guiada pelo perfil de risco do investidor, como é possível conferir no infográfico abaixo:

Assim, temos:

- Perfil conservador: prioriza a preservação do capital. A maior parte dos recursos pode ser alocada em investimentos de Renda Fixa, como Tesouro Direto e CDBs. O Tesouro Selic e os CDBs de grandes bancos, atrelados ao CDI, são boas opções por oferecerem segurança e liquidez.

- Perfil moderado: busca um equilíbrio entre segurança e rentabilidade. Pode incluir uma exposição maior a ativos de Renda Variável, combinando Renda Fixa com Fundos Multimercado, que investem em ações, câmbio e outros ativos.

- Perfil arrojado ou agressivo: foca em retornos mais altos, assumindo mais riscos. A alocação pode ser maior em ações de empresas sólidas e em Fundos Imobiliários (FIIs), que geram rendimentos com aluguéis e podem se valorizar com o mercado.

Agora que você sabe a importância da diversificação e quanto rendem R$50 milhões na Poupança, aproveite para abrir sua conta gratuita na Toro e contar com ajuda dos nossos Assessores Especializados para montar o portfólio ideal ao seu perfil:

⚠️ Importante: os investimentos e ativos citados nesse conteúdo não representam recomendação de compra nem necessariamente expressam a opinião dos Analistas da Toro. Consulte sempre um Assessor de Investimentos qualificado para receber orientações sobre a melhor diversificação e quais ativos mais indicados para o seu perfil e objetivos.

![[Morning Call] Leia as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)