IPO é uma sigla utilizada para se referir ao termo em inglês: Initial Public Offering, que traduzido para o português significa oferta pública inicial. Em resumo, essa sigla indica um processo no mercado financeiro em que uma empresa passa a ser de capital aberto com ações negociadas na Bolsa de Valores.

Em outras palavras, o IPO é o lançamento das ações de uma empresa no mercado. No artigo de hoje, você vai conferir:

- O que é IPO.

- Como é feito um IPO.

- Quais as vantagens e desvantagens do IPO.

Vamos lá?

Navegação Rápida

O que é e como funciona um IPO?

Como mencionamos, ao fazer um IPO, as ações da empresa passarão a estar disponíveis para negociação. Ou seja, a companhia disponibilizará ao mercado a possibilidade de investidores comprarem pequenas partes dela e participarem do seu lucro quando ele for distribuído.

Nesse contexto, a empresa deixa de pertencer a apenas um grupo limitado de pessoas e passa a ter sócios anônimos espalhados pelo Brasil (e até do mundo) que podem negociar as partes societárias da companhia na Bolsa. Por isso, passa a ser classificada como uma Sociedade Anônima de capital aberto.

O objetivo principal do IPO é captar recursos para realizar investimentos, ou seja, fazer o negócio crescer.

Para quem tem o hábito de investir na Bolsa de Valores, o IPO pode representar a oportunidade de comprar ações em um momento estratégico e lucrar com o crescimento da empresa.

O que é um prospecto de IPO?

Um prospecto de IPO (Oferta Pública Inicial) é um documento abrangente que uma empresa deve apresentar antes de oferecer suas ações ao público pela primeira vez.

Ele contém informações detalhadas sobre a empresa, suas operações, situação financeira, planos de negócios, riscos associados ao investimento, uso pretendido dos fundos arrecadados, detalhes sobre os membros da diretoria e o modelo de governança corporativa.

O propósito do prospecto é fornecer transparência e ajudar os investidores a tomar decisões informadas sobre a compra das ações da empresa.

Este documento é regulamentado e deve ser aprovado pelas autoridades de mercado, como a Comissão de Valores Mobiliários (CVM) no Brasil ou a Securities and Exchange Commission (SEC) nos Estados Unidos.

Quais as vantagens e desvantagens para a empresa que faz IPO?

Agora que você entendeu o que é IPO e por que as empresas optaram por passar por esse processo, vamos apontar as principais vantagens, bem como suas desvantagens. Veja só:

Vantagens do IPO

Uma das principais vantagens e, sem dúvidas, o principal motivo que leva uma empresa a abrir seu capital é o acesso aos recursos dos acionistas.

Com esse dinheiro extra, as empresas podem abrir um leque de novos caminhos e possibilidades, podendo levar o negócio a outro patamar em termos de geração de resultados.

Esse valor pode ser utilizado para realizar investimentos que internacionalizam a empresa, desenvolver novos produtos e serviços, pagar dívidas, fundar filiais, comprar outras empresas, enfim, o leque de possibilidades varia de acordo com os objetivos da organização.

Ao se tornar uma empresa de capital aberto, ela passa a ser regulada pelos órgãos competentes, o que visa proteger os investidores. Além disso, suas informações operacionais e financeiras ficam disponíveis para o público, o que torna a empresa transparente para os acionistas.

Desvantagens do IPO

Infelizmente, nem tudo são flores e, certamente, existem alguns pontos que podem ser considerados como desvantajosos ou, no mínimo, desafiadores a serem superados.

O principal, como você já deve imaginar, é a burocracia e o custo que ela representa no processo. Isso porque, para lançar um IPO, a empresa precisa de ajuda externa para cuidar de todo o procedimento, que é bastante complexo e isso gerará um custo que não é pequeno.

Além disso, após a oferta pública inicial, os proprietários da empresa perdem um pouco da liberdade sobre o seu negócio, devendo responder ao conselho de administração, bem como aos demais grupos de acionistas.

Ela será obrigada a manter registros contábeis mais aprofundados, e disponibilizá-los para consulta.

Sob o ponto de vista de quem investe, o IPO também tem alguns pontos negativos. O principal deles é a chance de as ações recém-lançadas no mercado não trazerem os resultados esperados e gerar prejuízos ao investidor.

Como é o processo de abertura de capital na Bolsa de Valores?

O processo de abertura de capital na Bolsa de Valores pode demorar cerca de 1 ano e, em muitos casos, o custo chega na casa dos milhões de reais.

A maioria das organizações designa uma pessoa para atuar como gerente de projetos e, em seguida, é montada a equipe que é composta por profissionais como: banqueiros, advogados, contadores e especialistas da Comissão de Valores Mobiliários (CVM).

Nos primeiros meses do processo, as empresas montam o prospecto e o divulgam para receber comentários.

Nesse documento, é incluído o histórico das demonstrações contábeis dos últimos 3 anos.

Em seguida, são formulados os contratos de transição de propriedade e as demonstrações contábeis devem ser submetidas a auditorias. Feito isso, aproximadamente 3 meses antes do lançamento do IPO, o conselho se reúne para analisar a auditoria feita.

No próximo passo, a organização é incluída na Bolsa de Valores. Por fim, a companhia deposita o prospecto junto à CVM e emite o comunicado de lançamento do IPO na imprensa. Depois disso, suas ações podem ser lançadas pela primeira vez no mercado.

Quanto custa abrir um IPO na Bolsa?

Segundo informações da B3, os custos podem chegar a 6% do valor da oferta pública inicial (IPO). Abrir um IPO (Oferta Pública Inicial) na Bolsa de Valores pode ser um processo caro e complexo.

Os custos podem variar significativamente dependendo do tamanho da empresa, da complexidade da oferta e dos serviços contratados. Aqui estão alguns dos principais custos envolvidos:

- Taxas de Underwriting: comissões pagas aos bancos de investimento que organizam e garantem a venda das ações.

- Honorários legais: consultoria jurídica é essencial para garantir que todos os aspectos regulatórios e legais sejam cumpridos.

- Honorários de auditoria: a empresa precisa de auditorias financeiras detalhadas para garantir a conformidade com os padrões contábeis.

- Despesas com comunicação e marketing: Incluem custos com roadshows, material promocional e divulgação da oferta.

- Despesas administrativas: incluem custos internos, como preparação de documentos, contratação de pessoal adicional e outras despesas administrativas

Quais empresas fizeram IPO na Bolsa brasileira recentemente?

Nos últimos anos, vimos aumentar bastante o número de empresas que realizaram IPO na Bolsa de Valores do Brasil. Veja alguns exemplos a seguir:

| Empresa | Setor | Código |

|---|---|---|

| 3R Petroleum | Petróleo. Gás e Biocombustíveis | RRRP3 |

| AES Brasil | Elétrica | AESB3 |

| Allied | Varejista | ALLD3 |

| Allpark Empreendimentos | Bens Industriais | ALPK3 |

| Alphaville | Construção | AVLL3 |

| Ambipar | Construção | AMBP3 |

| Assaí | Varejista | ASAI3 |

| Bemobi Tech | Tecnologia | BMOB3 |

| Cruzeiro do Sul Educacional | Serviços Educacionais | CSED3 |

| CSN Mineração | Mineração | CMIN3 |

| Cury Construtora | Construção | CURY3 |

| D1000 Varejo Farma | Saúde | DMVF3 |

| Eletromidia | Publicidade e Propaganda | ELMD3 |

| Pague Menos | Saúde | PGMN3 |

| Enjoei | Tecnologia | ENJU3 |

| Espacolaser | Varejista | ESPA3 |

| Focus Energia | Elétrica | POWE3 |

| Grupo Soma | Varejo | SOMA3 |

| Grupo Mateus | Varejo | GMAT3 |

| HBR Realty | Incorporadora | HBRE3 |

| Hidrovias do Brasil | Infraestrutura e Logística | HBSA3 |

| Intelbras | Tecnologia | INTB3 |

| Jalles Machado | Agrícola | JALL3 |

| Lavvi Empreendimentos Imobiliários | Construção | LAVV3 |

| Locaweb | Tecnologia | LWSA3 |

| Melnick | Construção | MELK3 |

| Mitre Realty | Construção | MTRE3 |

| Mobly | Varejista | MBLY3 |

| Moura Dubeux Engenharia | Construção | MDNE3 |

| Neogrid | Tecnologia | NGRD3 |

| Oceanpact | Engenharia | OPCT3 |

| Orizon | Saneamento | ORVR3 |

| Petz | Varejo | PETZ3 |

| Plano & Plano | Construção | PLPL3 |

| Rede D’Or | Saúde | RDOR3 |

| Track & Field | Varejo | TFCO4 |

| Vamos | Aluguel de Veículos | VAMO3 |

| Westwing | Varejista | WEST3 |

Empresas que fazem IPO e passam a ser negociadas na Bolsa costumam chamar a atenção por uma alta expectativa em relação à valorização de seus ativos.

Contudo, elas precisam mostrar resultados com o dinheiro levantado com a venda de ações para que a valorização no longo prazo seja sustentável.

No entanto, é importante que você tome a decisão de investir ou não nestas ações com base em dados concretos e contando com a ajuda de profissionais certificados do mercado.

Aqui na Toro, você pode contar com a ajuda do nosso time de Analistas experientes para te recomendar as melhores ações para investir no momento.

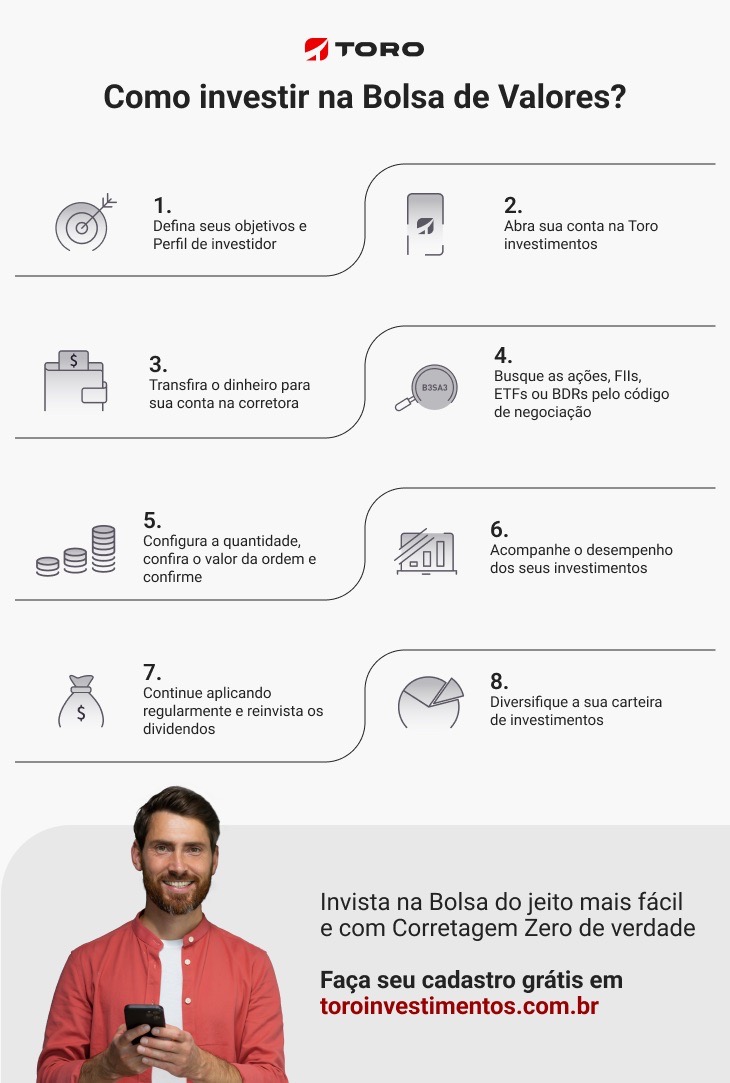

Como investir em IPO na Bolsa de Valores?

Agora que você já aprendeu sobre o que é IPO e como ele acontece, vamos mostrar um passo a passo muito simples para adquirir ações de IPO na Bolsa de Valores:

1. Escolha a empresa

O primeiro passo é a análise do histórico e demonstrativo da empresa. Essa etapa é uma das mais importantes, pois um erro aqui pode prejudicar o futuro do seu investimento. Portanto, é essencial dedicar um bom tempo nessa fase.

2. Reserve as ações

Feito isso, é necessário abrir uma conta em uma corretora de valores que está participando do IPO. Assim, você deve informar o volume financeiro que deseja comprar, de acordo com a faixa de preço estabelecida no processo de bookbuilding, que vamos explicar melhor logo mais.

É importante lembrar que, após a reserva, não será possível desistir da operação. Além disso, é necessário pagar por um percentual do valor das ações reservadas para garantir a sua parcela no IPO.

3. Preço final

A precificação das ações é realizada através do processo de bookbuilding, que consiste em um mecanismo de descoberta do preço no qual o coordenador da oferta (um banco de investimentos) avalia a empresa e estabelece uma faixa de preços para cada ação.

Em seguida, o coordenador verifica, junto aos investidores, a demanda pelos papéis que estão sendo ofertados. Tal operação se baseia no volume financeiro que os investidores apresentam disposição em adquirir dos ativos, de acordo com a faixa de remuneração estabelecida. Assim é definido o preço do papel no mercado primário. Por sua vez, o valor definido nesta etapa é o que será pago por quem reservou os papéis.

4. Demanda maior

Nessa etapa, deve ser verificado se há uma demanda superior à oferta pelas ações que serão divididas entre os interessados que fizeram suas reservas. Caso isso não ocorra, o IPO não poderá se concretizar.

5. Início das negociações

Após o IPO, por fim, ocorre o início das negociações no mercado secundário, ou seja, entre os investidores. Esse é o momento em que as ações serão negociadas na Bolsa, e a dinâmica de demanda e oferta e as oscilações que esse mercado normalmente pode apresentar, vão influenciar o preço das ações.

Como investir em ações na Bolsa de Valores?

Depois de tudo isso, você já sabe como funciona o IPO e percebeu que é necessário conhecer todos os pontos desse processo antes de investir, certo? Você precisará conhecer os riscos e analisar todo o histórico da empresa antes de adquirir o seu ativo.

Dessa forma, você pode aumentar as suas chances de obter bons resultados ao investir na Bolsa de Valores.

Se você ainda tem dúvidas sobre como começar a investir na Bolsa, confira este passo a passo e veja como é fácil:

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)