As empresas de investimentos são instituições financeiras de pessoa jurídica que fazem parte do Sistema Financeiro Nacional, e dão acesso aos seus clientes aos produtos de investimentos do mercado e da Bolsa de Valores.

Você sabe quais são os principais tipos de empresas de investimentos? Não é possível acessar os produtos do mercado e da Bolsa de Valores sem a intermediação de alguma delas. Logo, é essencial que o investidor conheça quais são as opções à sua disposição.

Mesmo o investimento mais simples do mercado precisa da intermediação de uma empresa de investimentos.

No artigo, de hoje, vamos conhecer que tipos de instituições financeiras podem ser consideradas empresas de investimentos e como elas propiciam o acesso de milhões de pessoas às aplicações de melhor rentabilidade.

Navegação Rápida

O que são empresas de investimentos?

Para ser encaixada neste conceito, é preciso fazer parte do Sistema Financeiro Nacional (SFN) e atuar com o objetivo de promover a intermediação financeira de alguma forma, seja pelo encontro de credores e tomadores de recursos ou por meio da viabilização de investimentos.

Empresas de investimentos são instituições financeiras de pessoa jurídica que dão acesso aos seus clientes aos produtos de investimentos do mercado e da Bolsa.

Em outras palavras, é o meio pelo qual o investidor consegue aplicar dinheiro nos mais diversos ativos e produtos financeiros, tais como: ações, títulos públicos, CDBs, FIIs, BDRs, Fundos de Investimentos, carteiras digitais remuneradas, entre outros.

Santander Corretora

Tudo que você busca em uma corretora, com a solidez de um banco global.

Quais são os principais tipos de empresas de investimentos?

Agora, vamos direto ao assunto e conhecer os principais tipos de empresas de investimentos que você pode recorrer para acessar os melhores investimentos financeiros.

1. Corretoras de valores

As corretoras de valores são as principais empresas de investimentos do mercado financeiro. Elas são responsáveis por intermediar as transações entre os investidores e a compra/venda de valores mobiliários, além de possibilitar o acesso a produtos emitidos por diversas instituições financeiras.

Você obrigatoriamente precisa ter uma conta ativa em alguma delas para aplicar nos melhores investimentos do mercado, como, por exemplo: ações, BDRs, Fundos Imobiliários, Fundos de Investimentos, Tesouro Direto, CDBs, Letras de Crédito, entre muitos outros.

As melhores corretoras pertencem ao Sistema Financeiro Nacional (SFN) precisam estar registradas e certificadas ao menos na Comissão de Valores Mobiliários (CVM), na B3 (Bolsa de Valores do Brasil) e na Associação Brasileira das Entidades dos Mercados Financeiro (Anbima).

Além disso, elas podem oferecer outros serviços como Assessoria de Investimentos, plataformas para Day Trade e Swing Trade, análises de ativos, carteiras recomendadas e produtos educacionais como cursos e treinamentos.

Confira um vídeo abaixo sobre como começar a investir com a Toro Investimentos, uma das melhores e mais modernas corretoras do mercado:

Santander Corretora

Sua experiência de investimentos completa

2. Grandes bancos

Outro tipo muito procurado entre as empresas de investimentos são os grandes bancos. É importante dizer que, quando dizemos grandes bancos, nos referimos àqueles que detém a maior parcela do mercado.

Atualmente, os dados da concentração bancária mostram que Santander, Itaú, Bradesco e Banco do Brasil e Caixa respodem por 79,2% do market share de operações.

Eles não são apenas as instituições financeiras em que você recebe o salário, toma empréstimos, realiza financiamentos e realiza as transações do dia a dia. Eles também possuem produtos de investimentos disponíveis aos seus clientes, tais como: previdência privada, CDBs, debêntures, títulos e outros.

Além disso, os bancos também costumam ter as próprias corretoras pelas quais os clientes podem acessar os demais produtos e valores mobiliários, tais como ações e Fundos.

Mas tenha atenção, pois a taxa de corretagem em grandes bancos tende a ser maior que nas corretoras independentes, ou seja, que funcionam “fora” deles.

3. Pequenos e médios bancos

Os pequenos e médios bancos são aqueles que respondem pela parcela de mercado que não é coberta pelas grandes instituições.

Eles também oferecem produtos de investimentos como Certificados de Depósito Bancário (CDBs) e títulos como exemplo.

Ademais, também podem possuir as próprias corretoras para facilitar a entrada de seus clientes na Bolsa de Valores e em outras modalidades.

O diferencial dos produtos de investimentos dos pequenos e médios bancos está principalmente na rentabilidade dos seus CDBs − quando você empresta dinheiro ao banco.

Esses investimentos tendem a ter uma rentabilidade final maior do que os CDBs de grandes bancos, uma vez que são também mais arriscados.

4. Bancos digitais e fintechs

Novidade recente dos últimos anos no mercado financeiro, os bancos exclusivamente digitais e fintechs também começam agora a ingressar no ramo dos investimentos como forma de ampliar os produtos aos seus clientes.

Alguns deles já oferecem carteiras digitais e contas correntes remuneradas, isto é, onde deu dinheiro não fica simplesmente parado na conta, mas acompanha a rentabilidade de algum tipo de investimento.

Na maioria deles, trata-se de um rendimento atrelado ao valor do CDI. Além do mais, gradualmente, vão surgindo fintechs específicas e dedicadas somente a facilitar o acesso dos clientes aos investimentos.

A Toro Investimentos, inclusive, surgiu como a primeira fintech a abrir uma corretora de valores independente dos bancos, tornando o acesso aos produtos de investimentos de modo digital, fácil e sem burocracia.

5. Fundos de Investimentos

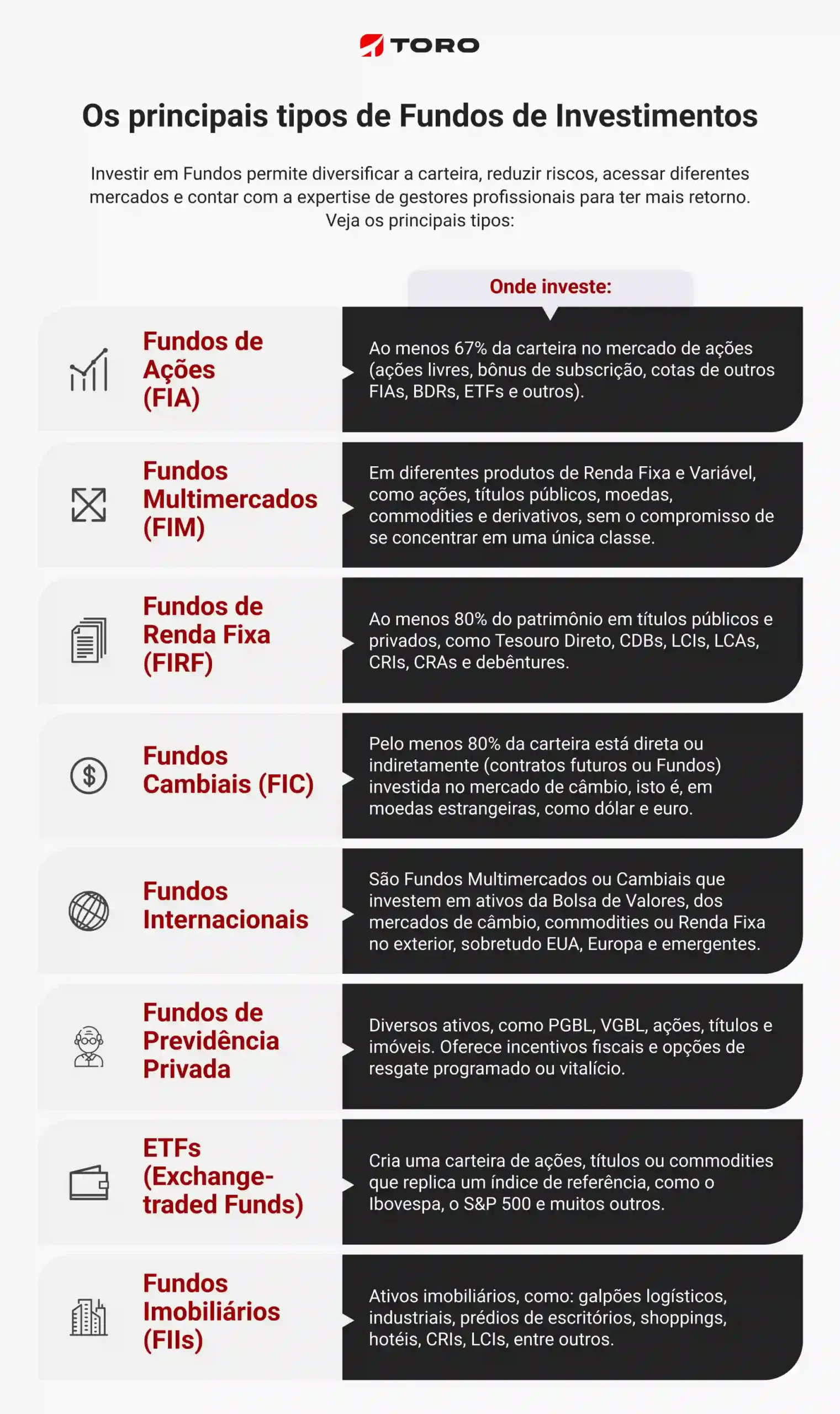

Os Fundos de Investimentos são entidades de pessoa jurídica que também podem ser classificados como empresas de investimentos. Eles devem estar credenciados pela Anbima e seguir as regras da instituição ao compor seu portfólio de acordo com o seu tipo.

Os Fundos funcionam na modalidade de “condomínio”, isto é, reúnem diversos investidores pessoa-física e jurídica que entram comprando cotas de participação.

O valor total de todas as cotas compõe o patrimônio do Fundo que será aplicado em uma carteira de ativos financeiros de acconsoante oregulamento e estratégia do gestor.

Contudo, para investir em Fundos de Investimentos você precisa ter uma conta ativa em uma corretora de valores, uma vez que somente elas fazem a intermediação da compra e venda das cotas.

Confira, no infográfico a seguir, os principais tipos de Fundos:

6. Clubes de investimentos

Por fim, temos os clubes de investimentos. Eles não são exatamente empresas com CNPJs, no sentido mais puro da palavra.

Estes, conforme definição da CVM, são “veículos de investimento coletivo de 3 a 50 participantes para aplicação preponderante (67%) em títulos e valores mobiliários com características de participação: ações, bônus e recibos de subscrição, debêntures conversíveis em ações, cotas de ETFs e FIIs e certificados de depósitos de ações”.

A ideia dos clubes de investimento é facilitar a entrada do investidor pouco familiarizado com o mercado de capitais para depois acessar produtos mais sofisticados.

Perceba que os clubes também vão precisar de uma corretora de investimentos para realizar a compra e venda dos ativos definidos por seus participantes. Além do mais, os clubes devem obedecer às normas da Instrução 494 da CVM e ter um estatuto social.

Como escolher a melhor empresa de investimentos?

Depois de tantas opções para começar a investir, é comum surgir a dúvida de qual é a melhor empresa de investimentos financeiros e como escolher a ideal, não é mesmo?

Recomenda-se, inicialmente, que o investidor tenha uma conta ativa em uma corretora de valores, pois será através dela que conseguirá fazer a enorme maioria dos investimentos disponíveis do mercado.

Tendo isso em vista, é essencial que você também dê valor às instituições que disponham de atributos como:

- Corretagem zero para a maioria das aplicações.

- Seja completa em produtos de investimentos de Renda Fixa e Variável.

- Seja moderna, digital e sem burocracia.

- Tenha um bom atendimento ao cliente.

- Não cobre taxas abusivas para serviços simples como transferências e retiradas.

- Ofereça uma plataforma intuitiva e boa experiência mobile.

- Tenha bons analistas, assessores e carteiras recomendadas.

- Possua excelente foco em produtos educacionais.

Todas essas qualidades, além de muitas outras, você encontra na Toro Investimentos. Aproveite para abrir a sua conta agora mesmo e começar a investir. Para isso, basta acessar o link abaixo:

![[Morning Call] Veja as principais notícias da abertura do mercado financeiro](https://blog.toroinvestimentos.com.br/wp-content/uploads/morning-call-blog-vermelho-1024x683.png)

![[Gratuito] Mega imersão do Profit: workshop do zero ao primeiro minicontrato](https://blog.toroinvestimentos.com.br/wp-content/uploads/workshop-do-profit-toro-trader-1024x581.png)